Ngân hàng Nhà nước tiếp tục hút tiền về để giảm bớt dư thừa thanh khoản

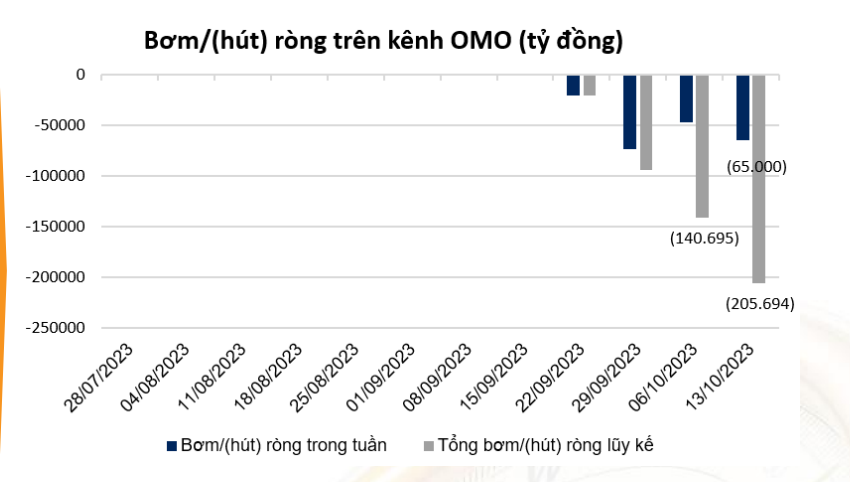

Tuần qua (9/10-13/10), Ngân hàng Nhà nước (NHNN) tiếp tục hoạt động phát hành tín phiếu giá trị 65.000 tỷ đồng ở kỳ hạn 28 ngày thông qua phương thức đấu thầu cạnh tranh lãi suất.

Đáng chú ý, NHNN đã tăng cường độ hút tiền trong 2 phiên ngày 12 và 13/10 lên trung bình 20.000 tỷ đồng/phiên, từ mức 10.000 tỷ đồng trước đó và nhờ vậy lãi suất trúng thầu sau khi giảm về 0,68% đã bật tăng lên 0,9%.

Khối lượng tín phiếu lưu hành trên thị trường hiện lên mức 205.694 tỷ đồng, mức cao nhất kể từ năm 2014. Dự kiến, trong tuần này (16/10-20/10), sẽ có 30.000 tỷ đồng tín phiếu đáo hạn.

Trong ngày 16/10, NHNN tiếp tục hoàn thành phát hành thêm gần 20.000 tỷ đồng tín phiếu kỳ hạn 28 ngày theo hình thức bán hẳn.

Nhìn chung, sau giai đoạn bị ảnh hưởng bởi yếu tố mùa vụ vào cuối quý, thanh khoản hệ thống dường như đã quay về trạng thái dồi dào và khiến cho mặt bằng lãi suất liên ngân hàng hạ nhiệt nhanh chóng.

Lãi suất liên ngân hàng kỳ hạn qua đêm giảm về mức 0,35% vào cuối tuần trước và nới rộng chênh lệch với lãi suất USD lên - 450 điểm cơ bản – tạo áp lực lên tỷ giá.

Lãi suất liên ngân hàng giảm trở lại vùng đáy sau 1 tuần phục hồi. Kỳ hạn qua đêm hiện ở mức 0,37% (giảm 77 điểm cơ bản so với tuần trước), kỳ hạn 1 tuần ở mức 0,58% (giảm 75 điểm cơ bản so với tuần trước), kỳ hạn 1 tháng hiện ở mức 1,58% (theo số liệu cập nhật hết ngày 11/10/2023).

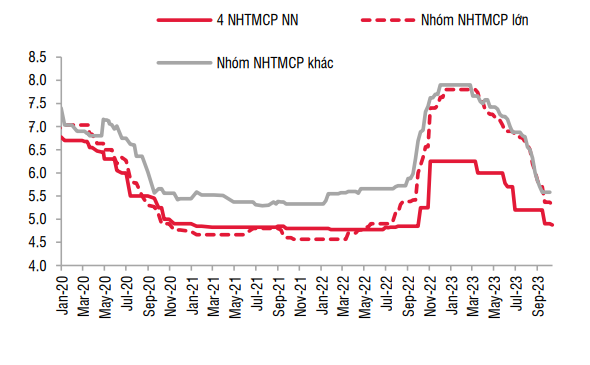

Trên thị trường 1, lãi suất huy động 12 tháng của các ngân hàng có vốn Nhà nước giảm xuống mức 5,3%/năm, giảm 0,1 điểm phần trăm so với tuần đầu tháng 10/2023. Riêng BIDV và Vietinbank cùng giảm lãi suất kỳ hạn 12 tháng thêm 0,2 điểm phần trăm. Trong khi đó, các ngân hàng thương mại cổ phần tư nhân duy trì mức lãi suất huy động đi ngang, dao động từ 5,1%/năm đến 6,0%/năm cho kỳ hạn 12 tháng.

NHNN cho biết, lãi suất cho vay đồng Việt Nam đã giảm bình quân khoảng 1,5 - 2,0%/năm so với cuối năm 2022 và dự kiến sẽ tiếp tục giảm trong thời gian tới do tác động của độ trễ chính sách sau những lần điều chỉnh giảm lãi suất điều hành của NHNN.

Về tỷ giá, tại thị trường trong nước, diễn biến tỷ giá USD/VND vẫn tăng, tương đồng với xu hướng quốc tế. Tỷ giá liên ngân hàng kết tuần ở vùng 24.450 đồng, tăng 60 đồng so với tuần trước đó. Tỷ giá niêm yết của Vietcombank đóng cửa ở mức cao nhất tuần, khoảng 24.260 đồng đến 24.630 đồng (tăng 80 đồng). Tỷ giá tự do tiếp tục có một tuần biến động khá mạnh khi có thời điểm trong tuần vượt mốc 24.700 đồng và hạ nhiệt về 26.620 đồng vào cuối tuần.

Các đồng tiền chủ chốt hầu như đều giảm giá so với USD như JPY giảm 0,45%, EUR giảm 0,36% hay GBP giảm 0,46%.