Nâng cao chất lượng hoạt động chuyển đổi số ngành Ngân hàng Việt Nam

Trong thời gian qua, chuyển đổi số đã trở thành nhu cầu tất yếu đi cùng với sự phát triển thời kỳ công nghiệp 4.0. Đặc biệt, trong bối cảnh cần thiết tìm ra con đường hoạt động kinh doanh mới thích ứng với đại dịch COVID-19, chuyển đổi số đã thực sự trở thành một xu hướng, một yêu cầu bắt buộc đối với các quốc gia, các ngành nghề, các doanh nghiệp.

Bài viết nhằm chứng minh ngành Ngân hàng là một trong những điển hình cho sự thay đổi ở thời đại công nghệ số. Các con số liên quan tới hệ thống ngân hàng số đã cho thấy sự thay đổi ấn tượng của ngành Ngân hàng khi thực hiện chuyển đổi số trong hoạt động kinh doanh.

1. Ngân hàng số (Digital Banking)

Ngân hàng số là việc tích hợp số hóa và công nghệ số vào mọi lĩnh vực ngân hàng, cho phép tạo mới hoặc sửa đổi các quy trình kinh doanh và trải nghiệm khách hàng hiện có nhằm đáp ứng các yêu cầu thay đổi của thị trường và mong muốn của khách hàng. Ngân hàng số có thể thực hiện hầu hết các giao dịch ngân hàng bằng hình thức trực tuyến thông qua Internet.

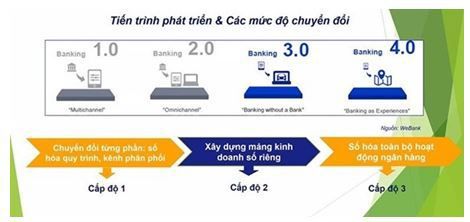

Theo các chuyên gia, ngân hàng số có nhiều mức độ. Trong đó, giai đoạn 1.0 là giai đoạn ngân hàng đa kênh cung cấp nhiều dịch vụ như Internet Banking, Mobile Banking; giai đoạn 2.0 là thời kỳ hợp kênh, tung mọi dịch vụ lên một ứng dụng, thuận tiện cho người dùng sử dụng; giai đoạn 3.0 là người dùng có thể thực hiện tất cả dịch vụ tài chính từ xa mà không cần đến ngân hàng; còn giai đoạn 4.0 là tập trung vào trải nghiệm, cá nhân hóa người dùng.

Hình 1: Tiến trình phát triển và các mức độ chuyển đổi

2. Lợi ích của chuyển đổi số trong ngành Ngân hàng

Tiết kiệm thời gian của khách hàng: Khách hàng chỉ cần kết nối Internet và thao tác trên thiết bị thông minh qua các ứng dụng ngân hàng điện tử để có thể theo dõi số dư tài khoản và quản lý thông tin trên hồ sơ cá nhân của mình, tiến hành các giao dịch 24/7 mà không tốn thời gian chờ đợi tại các phòng giao dịch.

Tiếp cận khách hàng dễ dàng với chi phí rẻ hơn: Chuyển đổi số ngân hàng đã giúp các tổ chức tài chính tiếp cận khách hàng tiềm năng của họ dễ dàng và ít tốn kém hơn. Người tiêu dùng ngày nay lựa chọn ngân hàng tùy thuộc vào cách họ nhìn nhận về tổ chức thông qua các nền tảng truyền thông xã hội, các trang web và quảng cáo.

Cá nhân hóa trải nghiệm người dùng: Chuyển đổi số trong ngân hàng cho phép các tổ chức tài chính biết người tiêu dùng thực sự muốn gì. Từ đó, họ có thể tạo ra các dịch vụ tài chính cá nhân và cung cấp theo yêu cầu của khách hàng hơn là phỏng đoán. Những phát triển công nghệ sáng tạo mới cho phép các ngân hàng tăng cường sự tham gia của khách hàng với các dịch vụ cá nhân hóa.

Quản lý dễ dàng hơn: Các tài khoản trực tuyến có thể được quản lý dễ dàng, mặc dù chúng yêu cầu nhiều thông tin hơn so với các ngân hàng truyền thống. Khách hàng có thể tự bổ sung thông tin hoặc liên hệ trực tiếp với trợ lý trực tuyến để được hỗ trợ. Hơn nữa, thông tin người nhận thanh toán được lưu lại trong hệ thống, không cần nhập lại dữ liệu cho những lần thanh toán sau,...

3. Thực trạng chuyển đổi số ngành Ngân hàng tại Việt Nam

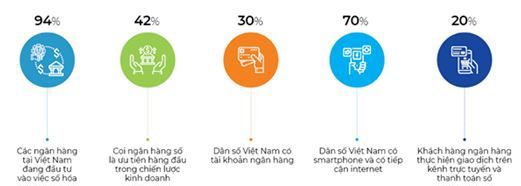

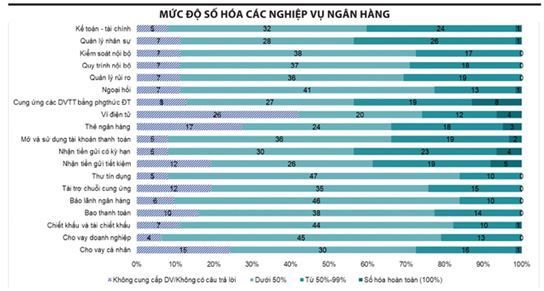

Theo khảo sát của Ngân hàng Nhà nước (NHNN), 95% các tổ chức tín dụng Việt Nam đã và đang xây dựng, triển khai chiến lược chuyển đổi số, ứng dụng các giải pháp kỹ thuật, công nghệ mới như công nghệ trí tuệ nhân tạo (AI), học máy (ML), dữ liệu lớn (Big Data),... vào hoạt động cung ứng dịch vụ giúp đơn giản hóa quy trình thủ tục, rút ngắn thời gian cung ứng dịch vụ và hỗ trợ công tác đánh giá, phân loại khách hàng. Nhiều nghiệp vụ được số hóa 100%, như: gửi tiết kiệm, tiền gửi có kỳ hạn, mở và sử dụng tài khoản thanh toán, thẻ ngân hàng, ví điện tử, chuyển tiền, quản lý nhân sự, kế toán - tài chính,...

Hình 2: Thực trạng chuyển đổi số ngành Ngân hàng tại Việt Nam

Theo số liệu của NHNN, trong 6 tháng đầu năm 2021, các chỉ số thanh toán không dùng tiền mặt đã đạt mức tăng trưởng ấn tượng so với cùng kỳ năm 2020, như: tổng số lượng giao dịch qua hệ thống thanh toán điện tử liên ngân hàng tăng 7,84% về số lượng và tăng 38,76% về giá trị, giao dịch qua kênh Internet tăng tương ứng 62,5% về số lượng và 32,03% về giá trị, giao dịch thanh toán qua điện thoại di động tăng 82,71% về số lượng và 115,11% về giá trị, giao dịch qua kênh QR code tăng tương ứng 79,93% về số lượng và 164,85% về giá trị so với cùng kỳ năm 2020.

Việc mở tài khoản thanh toán bằng eKYC đã mang lại hiệu quả thiết thực, đem lại tiện ích cho khách hàng, tránh gặp mặt trực tiếp trong bối cảnh Covid-19 diễn ra ngày càng phức tạp. Chỉ tính từ tháng 3/2021 đến tháng 6/2021, cả nước đã có 15 ngân hàng triển khai chính thức dịch vụ này, với hơn 618.000 tài khoản hoạt động; số lượng và giá trị giao dịch đạt khoảng 1,6 triệu món và trên 14 nghìn tỷ đồng.

Quý II/2021, mặc dù ảnh hưởng của dịch Covid-19, song báo cáo tài chính của nhiều ngân hàng cho thấy, tình hình kinh doanh vẫn rất tích cực. Đặc biệt, nhờ chuyển đổi số nhanh mà các ngân hàng đã thu được kết quả khả quan. Như tại Ngân hàng Thương mại Cổ phần Quân đội (MB), trong 6 tháng đầu năm 2021 đã có khoảng 2,5 triệu tài khoản mới mở qua eKYC, chiếm trên 70% số lượng khách hàng mới, kể từ khi ngân hàng này chính thức áp dụng eKYC vào mở tài khoản. Không chỉ hơn 80% giao dịch của khách hàng ở MB được thực hiện trực tuyến mà hoạt động nội bộ ngân hàng này còn đạt 100% không giấy tờ.

Hay ở Ngân hàng Thương mại Cổ phần Tiên Phong (TPBank), trong 5 tháng đầu năm 2021, số lượng khách hàng đăng ký sử dụng dịch vụ ngân hàng trực tuyến đã tăng 87% so với cùng kỳ năm trước, trong đó, nhờ triển khai thêm cả phương thức eKYC toàn diện trên App TPBank mà lượng khách hàng mở tài khoản qua hình thức eKYC tăng 790% so với cùng kỳ năm 2020. Lượng giao dịch trực tuyến của ngân hàng này cũng tăng mạnh, hiện số lượng giao dịch trực tuyến tại TPBank đã chiếm tới 92% tổng số lượng giao dịch của toàn ngân hàng

Hình 3: Mức độ số hóa các nghiệp vụ ngân hàng

Trong khi đó, VIB tiếp tục nằm trong top dẫn đầu về tăng trưởng số lượng thẻ tín dụng và mức chi tiêu trên thẻ, cao gấp 2 lần so với trung bình của ngành Ngân hàng, thu nhập ngoài lãi 6 tháng đầu năm 2021 của ngân hàng này tăng 41%.

Tại Ngân hàng Thương mại Cổ phần Bản Việt, ngay trong thời điểm làn sóng dịch Covid-19 lần thứ 4 diễn biến phức tạp, ngân hàng này đã cho ra mắt ứng dụng ngân hàng số mới Digimi, thay thế ứng dụng cũ là Viet Capital Mobile Banking, cho phép khách hàng thực hiện nhiều tính năng nổi trội, tiện ích mở thẻ tín dụng trực tiếp trên digibank.vietcapitalbank.com.vn mà không cần đến ngân hàng; đồng thời, ngân hàng cũng triển khai gói tài khoản 0 phí... nhằm hỗ trợ, thu hút người dùng. Kết quả cho thấy, lượng khách hàng sử dụng dịch vụ ngân hàng điện tử tăng trung bình 20%/tháng. Lượng khách hàng mở tài khoản thông qua ứng dụng di động cũng tăng mạnh, tiền gửi trực tuyến tăng về số lượng và giá trị giao dịch, trở thành kênh gửi tiết kiệm chính của nhiều khách hàng.

4. Thách thức đối với chuyển đổi số ngành Ngân hàng Việt Nam

Thứ nhất, cần xây dựng hành lang pháp lý để thuận tiện cho các hoạt động kinh doanh của ngân hàng số, đơn cử như chứng thực chữ ký điện tử, chữ ký số, hợp đồng điện tử trong giao dịch ngân hàng,... Việc xây dựng hành lang pháp lý cũng đòi hỏi phải bảo vệ quyền lợi chính đáng của người tiêu dùng, tránh những bất ổn về tài chính.

Thứ hai, vấn đề bảo mật thông tin khách hàng, đặc biệt trong bối cảnh tội phạm công nghệ cao có xu hướng gia tăng và thủ đoạn ngày càng tinh vi. Mặc dù các ngân hàng đã có những nỗ lực không ngừng nghỉ để khắc phục lỗ hổng bảo mật, cũng như xây dựng hàng rào bảo mật tốt hơn, tuy nhiên rất khó để có thể đảm bảo 100% khách hàng được bảo vệ thông tin cá nhân một cách tuyệt đối. Cụ thể là hiện nay vẫn còn rất nhiều rủi ro khi sử dụng ngân hàng số như rủi ro lộ SMS OTP, rủi ro từ tài khoản giả mạo, mua bán dùng chứng minh thư giả để mở tài khoản. Thủ đoạn của các kẻ lừa đảo cũng ngày càng tinh vi hơn, như: sử dụng các ứng dụng giả mạo, số điện thoại trợ giúp, đánh cắp thông tin cá nhân từ sim điện thoại, sử dụng tài khoản mạng xã hội giả của các ngân hàng, người thân để lừa đảo khách hàng,... Khi khách hàng bị lừa tiền, tiền bị chuyển rất nhanh qua các tài khoản giả mạo. Điều này dẫn đến không định danh được người thực hiện giao dịch, khiến cho ngân hàng gặp rất nhiều khó khăn trở ngại trong việc điều tra thu hồi tiền cho khách.

Thứ ba, khả năng kế thừa và phát triển của các phần mềm ngân hàng số. Thực tế hiện nay cho thấy ngay cả một số ngân hàng lớn vẫn đang sử dụng hệ thống đã được xây dựng cách đây 35 năm. Vì vậy, không thể phủ nhận đây là yếu tố then chốt đang cản trở hoạt động chuyển đổi số thành công của các ngân hàng.

Thứ tư, xu hướng Fintech trong bối cảnh phát triển mới. Sự hợp tác giữa các ngân hàng với các công ty Fintech vừa là một cơ hội nhưng đồng thời cũng là thách thức đặt ra cho các ngân hàng. Do sự hợp tác này mà bản thân các công ty Fintech cũng tiếp cận và thu hút thêm được nguồn khách hàng lớn hơn. Các dịch vụ mà trước nay là chuyên môn của các ngân hàng như dịch vụ cho vay trực tuyến hoặc quản lý tài chính, thì nay các công ty Fintech đều có thể làm được. Do chuyên thiết kế các ứng dụng chuyên sâu về các dịch vụ tài chính, các công ty Fintech nắm được một số ưu thế là tốc độ giải ngân nhanh (các khoản cho vay ngang hàng P2P), thuận tiện trong quản lý tài chính cá nhân, khả năng tiếp cận các khoản vay (tài trợ cộng đồng, crowdfunding). Nhờ có các ứng dụng này mà chi phí của người sử dụng ứng dụng được giảm mạnh. Do đó, nếu các ngân hàng không kịp đổi mới, cập nhật ứng dụng công nghệ và mạnh dạn trong việc đầu tư đổi mới các trang thiết bị thì trong tương lai không xa sẽ mất thị phần, mất khách hàng vào tay các công ty Fintech.

5. Một số giải pháp nâng cao chất lượng chuyển đổi số ngành Ngân hàng Việt Nam

5.1. Đối với Chính phủ

Thứ nhất, Chính phủ cần sớm hoàn thiện Cơ sở dữ liệu quốc gia về dân cư kết hợp yếu tố sinh trắc học và xác thực điện tử để khai thác dữ liệu nhằm thúc đẩy việc mở tài khoản từ xa thông qua phương thức điện tử thuận tiện, an toàn và đảm bảo phòng, chống rủi ro trong giao dịch ngân hàng, giúp các ngân hàng dễ nhận diện và xác thực được khách hàng, góp phần giúp cho các ngân hàng an tâm hơn khi triển khai công nghệ số và có cơ sở để xử lý khi có tranh chấp với khách hàng.

Thứ hai, cần chú trọng đầu tư phát triển cơ sở hạ tầng công nghệ, khoa học kỹ thuật, tạo ra môi trường kỹ thuật công nghệ hiện đại; tăng cường học hỏi và chuyển giao công nghệ từ các nước tiên tiến tạo tiền đề vững chắc để ngành Ngân hàng phát triển những ứng dụng công nghệ mới.

5.2. Đối với Ngân hàng Nhà nước

Thứ nhất, đẩy mạnh áp dụng khoa học công nghệ trong hoạt động của ngân hàng. Cần chỉ đạo đầu tư nhiều hơn vào lĩnh vực công nghệ bởi vì lĩnh vực này ở Việt Nam còn chưa thực sự phát triển mạnh. Đầu tư vào công nghệ sẽ giúp cho các ngân hàng tự tin hơn để phát triển các dịch vụ nhằm đáp ứng nhu cầu của khách hàng. Đặc biệt hoàn thiện và áp dụng khung thử nghiệm pháp lý đối với phát triển công nghệ tài chính.

Thứ hai, nắm bắt các cơ hội trong quan hệ hợp tác quốc tế nhằm phát triển các quan hệ ngân hàng để thu hút và tận dụng các nguồn vốn đầu tư, công nghệ thông tin từ các nước phát triển, trao đổi và chuyển giao công nghệ ngân hàng. Có các chính sách cụ thể nhằm khuyến khích, đẩy mạnh hoạt động thanh toán không dùng tiền mặt phát triển, như: thu phí rút tiền, giảm thuế tiêu thụ đối với các hàng hóa có giá trị lớn, xa xỉ phẩm,... nếu giao dịch qua POS.

Thứ ba, NHNN cần sớm hoàn thiện, trình Chính phủ ban hành Nghị định thay thế Nghị định số 101/2012/NĐ-CP ngày 22/11/2012 về thanh toán không dùng tiền mặt; đồng thời tiếp tục nghiên cứu, sửa đổi quy định về thu thập, khai thác, xử lý dữ liệu trong ngành Ngân hàng; xây dựng và ban hành Thông tư hướng dẫn về Open API trong lĩnh vực thanh toán.

5.3. Đối với ngân hàng thương mại

Thứ nhất, tăng cường đầu tư đổi mới công nghệ nhằm nâng cao quy trình xử lý nghiệp vụ, giao dịch, tiết kiệm thời gian và chi phí hơn nhằm đáp ứng nhu cầu nhanh gọn cho khách hàng.

Thứ hai, tăng cường quy định cũng như các biện pháp nhằm bảo mật thông tin của khách hàng. Điều này đòi hỏi các ngân hàng phải tuyển dụng và đào tạo được đội ngũ nhân viên am hiểu về công nghệ thông tin, đủ trình độ để vận hành và làm chủ công nghệ, hoặc phải liên kết với các công nghệ thông tin.

Thứ ba, số hóa các công cụ làm việc: áp dụng các công cụ kỹ thuật số để giúp thông tin dễ tiếp cận hơn trong toàn tổ chức, triển khai các công nghệ kỹ thuật số tự phục vụ cho nhân viên, đối tác kinh doanh hoặc cả hai nhóm, tập trung vào công nghệ trong hoạt động của ngân hàng.

Thứ tư, nghiên cứu và xây dựng lộ trình chuyển đổi ngân hàng số, phân bổ nguồn lực phù hợp cho đầu tư công nghệ mới. Đẩy mạnh quá trình số hóa ngân hàng và phát triển ngân hàng số thuần túy.

6. Kết luận

Trong xu thế hội nhập kinh tế quốc tế và tự do hóa thương mại, chuyển đổi số trong ngành Ngân hàng sẽ mở ra nhiều cơ hội nhưng cũng tiềm ẩn không ít khó khăn và thách thức đối với mỗi ngân hàng. Để có thể tận dụng những cơ hội và vượt lên những thách thức đối trong phát triển, ngành Ngân hàng cần có nỗ lực nội tại của ngân hàng; sự quan tâm, chỉ đạo đầu tư của Chính phủ, NHNN, các tổ chức kinh tế và quan trọng hơn cả là sự ủng hộ từ phía khách hàng.

TÀI LIỆU THAM KHẢO:

- Anh.N. K (2021). Ngành Ngân hàng chuyển đổi số để chủ động thích ứng cách mạng công nghệ 4.0. Đầu tư chứng khoán. Truy cập tại: https://www.tinnhanhchungkhoan.vn/nganh-ngan-hang-chuyen-doi-so-de-chu-dong-thich-ung-cach-mang-cong-nghe-4-0-post269206.html.

- Anh. P. L (2021). Chuyển đổi số ngành Ngân hàng: Tạo sân chơi bình đẳng, không ngừng đổi mới, lấy khách hàng làm trung tâm. Tạp chí Ngân hàng, truy cập tại: https://tapchinganhang.gov.vn/chuyen-doi-so-nganh-ngan-hang-tao-san-choi-binh-dang-khong-ngung-doi-moi-lay-khach-hang-lam-trung-ta.htm.

- Đăng. B (2021). Ngân hàng - Fintech: Đối tác hay đối thủ cạnh tranh?. Tạp chí Tài chính Tiền tệ, truy cập tại: https://thitruongtaichinhtiente.vn/ngan-hang-fintech-doi-tac-hay-doi-thu-canh-tranh-37317.html.

- Bộ Chính trị (2019), Nghị quyết số 52-NQ/TW ngày 27/9/2019 về một số chủ trương, chính sách chủ động tham gia CMCN 4.0.

- Ngọc. N. T. A, Diễm. N. T và Hòa. Đ. T. T (2022). Cảnh giác với các chiêu trò lừa đảo ngân hàng trực tuyến. Tạp chí Ngân hàng, https://tapchinganhang.gov.vn/canh-giac-voi-cac-chieu-tro-lua-dao-ngan-hang-truc-tuyen.htm.

- Trang. P (2022). Hoàn thiện pháp lý về quản lý, chia sẻ dữ liệu để nâng cao chất lượng dịch vụ ngân hàng số. Tạp chí Ngân hàng, https://tapchinganhang.gov.vn/hoan-thien-phap-ly-ve-quan-ly-chia-se-du-lieu-de-nang-cao-chat-luong-dich-vu-ngan-hang-so.htm.

- Yến. P. T .H và Hằng. N. T (2022). Cơ hội và thách thức trong chuyển đổi số đới với ngân hàng Việt Nam. Tạp chí Thị trường Tài chính Tiền tệ, truy cập tại: https://thitruongtaichinhtiente.vn/co-hoi-va-thach-thuc-trong-chuyen-doi-so-doi-voi-ngan-hang-viet-nam-39223.html.

- Thống đốc Ngân hàng Nhà nước (2021). Quyết định số 810/QĐ-NHNN ngày 11/5/2021, phê duyệt Kế hoạch Chuyển đổi số ngành Ngân hàng đến năm 2025, định hướng đến năm 2030.