Nỗ lực giảm phụ thuộc vào tín dụng của các ngân hàng đã đi đến đâu?

Tỷ trọng của thu nhập lãi thuần trong cơ cấu tổng thu nhập hoạt động của nhiều ngân hàng hiện nay vẫn còn lớn (trên 75%). Tuy nhiên, ở một số ngân hàng đã có sự dịch chuyển tích cực, thay vì quá phụ thuộc vào tín dụng, họ tìm kiếm cơ hội tăng trưởng nhờ vào các hoạt động ngoài lãi, đặc biệt là hoạt động dịch vụ.

Tín dụng luôn được xem là hoạt động cốt lõi, nghiệp vụ gắn chặt với hoạt động của ngành ngân hàng. Đây cũng là hoạt động mang lại nguồn thu lớn nhất, chiếm tỷ trọng chủ yếu trong thu nhập hoạt động của một ngân hàng.

Tuy nhiên, hoạt động tín dụng có đặc điểm là biên lợi nhuận không cao, tỷ lệ thu nhập lãi cận biên NIM của các ngân hàng hiện chỉ phổ biến 3-4%, hơn nữa còn nhiều rủi ro. Do đó, những năm gần đây, các ngân hàng có xu hướng giảm sự phụ thuộc vào tín dụng, tìm kiếm các khoản thu ngoài lãi như hoạt động dịch vụ, kinh doanh ngoại hối, đầu tư,...

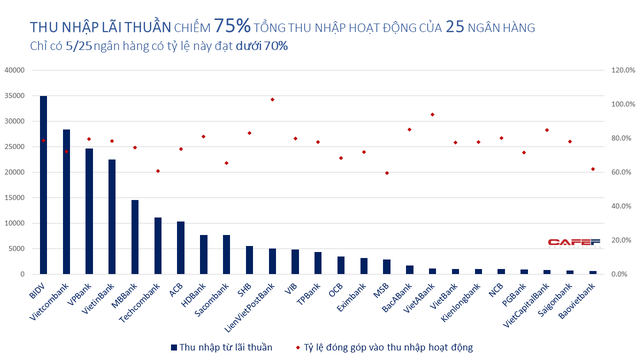

Thống kê từ 25 ngân hàng đã công bố BCTC năm 2018 cho thấy, tỷ trọng thu nhập lãi thuần trong tổng thu nhập hoạt động đã giảm từ mức 76,9% xuống còn 75,3%, tỷ lệ này trên thực tế vẫn ở mức cao hơn nhiều so với các ngân hàng ngoại. Mức giảm của tỷ trọng thu nhập lãi thuần tuy cũng không lớn nhưng phần nào cho thấy nỗ lực của các nhà băng trong việc gia tăng nguồn thu ngoài lãi, giảm phụ thuộc vào tín dụng trong những năm qua.

Dẫu vậy, sự dịch chuyển tích cực trong cơ cấu tổng thu nhập hoạt động không đồng đều trên toàn ngành. Ở nhiều ngân hàng hiện nay, nguồn thu từ tín dụng có tỷ trọng tới hơn 85% trong tổng thu nhập hoạt động (như LienVietPostBank, BacABank, VietABank, NCB,...).

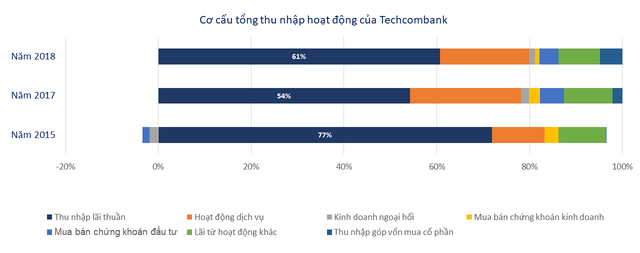

Có rất ít ngân hàng có tỷ trọng thu nhập lãi thuần trong tổng thu nhập dưới 70%, trong đó 2 ví dụ điển hình là Techcombank, Sacombank. Mặc dù không còn khoản thu nhập đột biến từ hợp tác bảo hiểm như năm 2017, Techcombank vẫn duy trì được tỷ lệ đóng góp của hoạt động dịch vụ và các hoạt động kinh doanh ngoài tín dụng khác ở mức khá cao (khoảng 40%). So với cách đây 3 năm, tỷ trọng của thu nhập từ tín dụng tại Techcombank đã giảm mạnh từ 77% xuống còn 61%.

Hay tại Sacombank, thu nhập lãi thuần chỉ có tỷ trọng 65,5% trong tổng thu nhập hoạt động, 22,8% đến từ hoạt động dịch vụ.

Nhiều ngân hàng đã cố gắng cải thiện tỷ trọng đóng góp của hoạt động ngoài lãi trong năm vừa qua. Tại TPBank, tỷ trọng đóng góp của thu nhập lãi thuần vào tổng thu nhập sụt giảm mạnh từ mức 87,9% năm 2017 xuống còn 77,8% năm 2018. Lãi từ hoạt động dịch vụ của nhà băng này tăng vọt, theo đó đóng góp tới 12% vào tổng thu nhập hoạt động. Thu dịch vụ của TPBank tăng vọt chủ yếu nhờ dịch vụ bảo hiểm và hoạt động thanh toán tăng trưởng đột biến.

Hay tại MBBank, tỷ trọng của thu nhập lãi thuần cũng đã giảm khá nhiều từ mức 80,9% năm 2017 xuống còn 74,6% năm 2018. Hoạt động kinh doanh ngoại hối, hoạt động dịch vụ và mua bán chứng khoán tại nhà băng này tăng trưởng theo cấp số nhân trong năm vừa qua. Trong đó, hoạt động kinh doanh bảo hiểm lãi tới hơn 1.300 tỷ, tăng tới 570%.

Những "ông lớn" với quy mô đồ sộ cũng đang có sự dịch chuyển, mặc dù với tốc độ dường như chậm hơn. Năm 2018, Vietcombank có lợi nhuận trước thuế tăng 63% đạt hơn 18.300 tỷ đồng, các mảng kinh doanh đều có kết quả tích cực nhưng đáng chú ý là các khoản thu nhập ngoài hoạt động tín dụng. Trong khi thu nhập lãi thuần của nhà băng này tăng 22,4% thì lãi từ hoạt động dịch vụ tăng trưởng 34%, lãi từ hoạt động khác tăng gấp rưỡi (nhờ thu hồi từ xử lý nợ). Ngoài ra, nhờ thoái vốn khỏi MBBank, Eximbank, OCB nên Vietcombank ghi nhận khoản thu nhập góp vốn mua cổ phần tăng hơn 5 lần năm 2017, đạt hơn 1.700 tỷ.

Ngay cả những ngân hàng tập trung vào cho vay tiêu dùng như VPBank và HDBank cũng đang cố gắng cải thiện thu nhập ngoài lãi. Tỷ trọng của thu nhập từ tín dụng của 2 ngân hàng này đã giảm về 79,5% và 81% trong năm vừa qua. VPBank đang đẩy mạnh mảng ngân hàng số để gia tăng nguồn thu dịch vụ; trong khi đó HDBank phát triển hoạt động môi giới bảo hiểm, vốn chiếm trên 60% thu nhập dịch vụ của nhà băng.

Xu hướng giảm phụ thuộc vào tín dụng sẽ còn tiếp tục trong thời gian tới, nhất là trong bối cảnh NHNN siết chặt tăng trưởng tín dụng, thu nhập từ các hoạt động ngoài lãi đặc biệt là thu nhập từ hoạt động dịch vụ trở thành một trong những yếu tố quyết định tốc độ tăng trưởng lợi nhuận của các ngân hàng. Theo VDSC, tỷ trọng đóng góp của thu nhập dịch vụ trong thu nhập hoạt động của các ngân hàng được dự báo tăng từ 8,6% (ước tính năm 2018) lên 10% trong năm 2019 và 13,8% trong năm 2022.

Thu nhập dịch vụ được dự báo sẽ ngày càng tăng trưởng mạnh hơn, đóng góp nhiều hơn vào thu nhập hoạt động, nhất là khi ngành ngân hàng đang dịch chuyển sang hướng ngân hàng bán lẻ. Thu nhập dịch vụ tăng lên chủ yếu là nhờ tăng trưởng cao của phí giao dịch, bảo lãnh, cùng với các dịch vụ giá trị gia tăng khác như bảo hiểm, môi giới, bán chéo, thẻ tín dụng và ngân hàng số.