Sau EVFTA, vốn đầu tư gián tiếp sẽ đổ vào ngân hàng

Vốn đầu tư trực tiếp nước ngoài (FDI) đổ vào lĩnh vực ngân hàng khó tăng sau khi Hiệp định Thương mại tự do Việt Nam - EU (EVFTA) có hiệu lực, song nhiều khả năng, thông qua các quỹ đầu tư, sẽ có thêm dòng tiền từ các tập đoàn tài chính nước ngoài đổ vào cổ phiếu nhà băng.

Khó trông chờ các thương vụ mua bán, sáp nhập từ đối tác EU

Theo nội dung EVFTA, các tổ chức tín dụng từ EU có cơ hội sở hữu tới 49% cổ phần tại ngân hàng thương mại Việt Nam (tối đa 2 ngân hàng, ngoại trừ 4 ngân hàng lớn có sở hữu nhà nước chi phối). Song theo đánh giá của giới chuyên gia, khả năng ngân hàng, tập đoàn tài chính EU rót vốn sở hữu 49% ngân hàng Việt khó xảy ra.

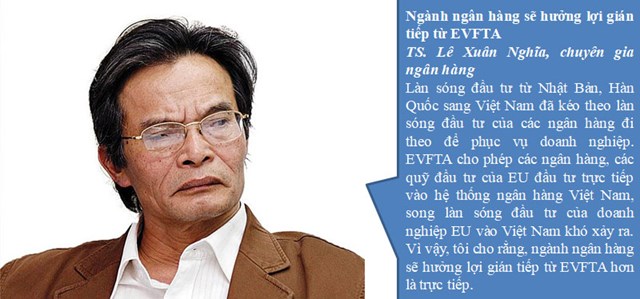

Trao đổi với phóng viên Báo Đầu tư, TS. Lê Xuân Nghĩa, chuyên gia ngân hàng cho rằng, sau khủng hoảng tài chính năm 2008, EU quy định rất khắt khe về đầu tư ra nước ngoài. Vì vậy, việc ngân hàng Việt thu hút vốn đầu tư trực tiếp từ EU trong ngắn hạn chỉ ở dạng tiềm năng, chứ chưa thể sôi động.

“Các ngân hàng ở châu Âu đã đáp ứng đầy đủ quy định về Basel II, thậm chí Basel III. Họ cũng có khuynh hướng tái cấu trúc các tập đoàn tài chính, ngân hàng lớn theo hướng không mở rộng quy mô, mà chủ yếu tăng chất lượng tài sản để tránh những nguy cơ dẫn tới khủng hoảng. Chính vì vậy, trước mắt, tôi chưa nhìn thấy khả năng các ngân hàng, tập đoàn tài chính từ EU rót vốn vào Việt Nam”, ông Nghĩa nói.

Nhiều chuyên gia kinh tế cũng cho rằng, thông thường, các ngân hàng nước ngoài vào Việt Nam chủ yếu đi theo cộng đồng doanh nghiệp. EVFTA có thể làm thương mại Việt Nam - EU tăng lên, song đầu tư trực tiếp của doanh nghiệp EU vào Việt Nam chưa thể tăng đột biến ngay lập tức. Vì vậy, việc ngân hàng EU “đổ bộ” vào Việt Nam như làn sóng đầu tư của doanh nghiệp Nhật Bản, Hàn Quốc hay ASEAN là không có.

“Khẩu vị các nhà đầu tư ngoại đang thay đổi. Cách đây gần 20 năm, các ngân hàng châu Âu, Mỹ tìm mọi cách gia nhập thị trường ngân hàng Việt Nam, song khoảng 6-7 năm nay, nhiều ngân hàng có xu hướng rút khỏi Việt Nam hoặc thu hẹp hoạt động. Ngược lại, một số ngân hàng từ Nhật Bản, Hàn Quốc, ASEAN lại tăng mạnh đầu tư sang Việt Nam”, TS. Nguyễn Trí Hiếu, chuyên gia kinh tế nhận xét.

Theo đánh giá của giới phân tích, khả năng sinh lời của thị trường ngân hàng Việt Nam vẫn khá tốt, song quy mô thị trường nhỏ và khả năng quản lý vốn còn tiềm ẩn nhiều rủi ro là lý do khiến các nhà đầu tư đến tư EU chưa mặn mà.

Hiện một số ngân hàng châu Âu (Đức, Pháp, Italy, Hà Lan…) đã có hiện diện tại Việt Nam dưới dạng văn phòng đại diện hoặc chi nhánh, song hoạt động cầm chừng, dường như không có ý định mở rộng hoạt động tại Việt Nam.

Mặt khác, mua bán, sáp nhập nói chung và mua bán, sáp nhập trong lĩnh vực ngân hàng nói riêng là hoạt động vô cùng phức tạp và tốn kém, ngân hàng châu Âu lại ít am hiểu về thị trường ngân hàng Việt Nam, nên việc “bắt tay” đối tác chiến lược với ngân hàng Việt là chuyện khó xảy ra.

|

Cơ hội hút vốn FII vào cổ phiếu ngân hàng

Dù không nhìn thấy động lực rót vốn sở hữu trực tiếp ngân hàng Việt Nam của các nhà băng đến từ EU, song nhiều chuyên gia nhận định, EVFTA sẽ khiến dòng vốn gián tiếp (FII) đổ vào lĩnh vực chứng khoán Việt Nam sôi động hơn, trong đó có lĩnh vực ngân hàng.

“Với tốc độ của thị trường bán lẻ và độ mở của nền kinh tế Việt Nam hiện nay, về lâu dài, có thể các ngân hàng EU sẽ xem xét khả năng đổ vốn vào các ngân hàng Việt Nam, theo chân các doanh nghiệp EU. Trước mắt, EVFTA mở ra cơ hội cho các ngân hàng Việt Nam có thể thu hút dòng vốn FII từ EU. Theo đó, thông qua các quỹ đầu tư, dòng vốn từ EU đổ vào thị trường chứng khoán Việt Nam có thể sẽ tăng”, TS. Lê Xuân Nghĩa nhận định.

Ở chiều ngược lại, các chuyên gia cho rằng, khả năng ngân hàng Việt đặt chân vào EU còn khó hơn. Hiện một vài ngân hàng Việt Nam đã có hiện diện ở châu Âu, song hoạt động cầm chừng, thậm chí phải giải thể. Xét về cả quy mô lẫn năng lực quản trị, chuẩn mực hoạt động, ngân hàng Việt khó cạnh tranh với các ngân hàng châu Âu. Thực tế, ngay cả ở khu vực ASEAN, cũng mới chỉ một số ngân hàng Việt Nam dám đặt chân và hoạt động còn khá mờ nhạt.