SPAC - “Cửa sau” cho doanh nghiệp châu Á bước tới Mỹ

Thay vì lựa chọn niêm yết lần đầu ra công chúng (IPO) theo cách truyền thống trên thị trường chứng khoán Mỹ, xu hướng SPAC đang được các doanh nghiệp công nghệ châu Á ưa chuộng hơn.

Xu hướng SPAC tại châu Á

Trong năm qua các kỳ lân và các doanh nghiệp châu Á đang lựa chọn SPAC (Công ty mua lại mục đích đặc biệt - Special purpose acquisition company). SPAC là các công ty không có hoạt động thương mại nào. Mục đích duy nhất của SPAC là huy động vốn thông qua IPO để hợp nhất hoặc mua lại một công ty khác và đưa công ty đó lên sàn. Thông thường, SPAC được tạo ra hoặc được tài trợ bởi 1 nhóm nhà đầu tư tổ chức.

SPAC giúp các doanh nghiệp tư nhân bỏ qua các quy trình IPO kéo dài và tốn kém.

Trong thời gian qua, sự bùng nổ SPAC đã thu hút các doanh nghiệp châu Á, có thể kể đến các thương vụ như siêu ứng dụng Grab của Singapore công bố niêm yết tại Mỹ vào ngày 2/12/2021 với mức định giá 40 tỷ USD thông qua liên kết kinh doanh với Altimeter Growth Corp. Việc niêm yết của Grab là thương vụ SPAC lớn nhất từ trước đến nay.

Trong các thương vụ đáng chú ý khác từ khu vực, công ty năng lượng tái tạo Ấn Độ ReNew Power đã hoàn tất hợp tác kinh doanh với SPAC RMG Acquisition Corp II niêm yết trên Nasdaq với giá trị doanh nghiệp khoảng 8 tỷ USD. Kể từ đó, châu Á đã trở thành nơi “săn lùng” các SPAC.

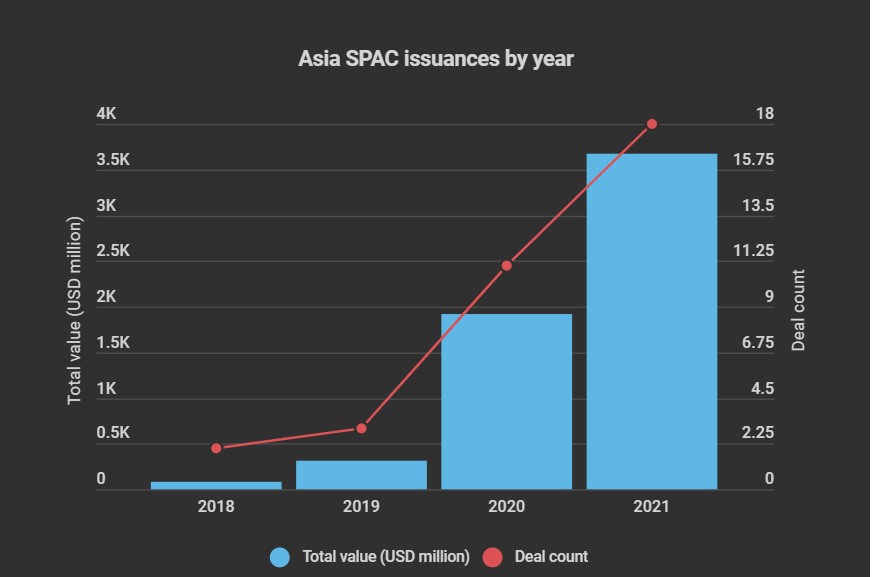

Dữ liệu của Asia Business Law Journal về các SPAC liên quan đến châu Á có từ quý III/2018, khi các tổ chức phát hành châu Á bắt đầu khai thác thị trường SPAC của Mỹ. Có tổng cộng 34 SPAC châu Á phát hành từ năm 2018, huy động được tổng cộng 6 tỷ USD.

Theo thống kê của Asia Business Law Journal, trong 12 tháng từ nửa cuối năm 2020 đến nửa đầu năm 2021, đã có 25 SPAC châu Á, huy động được tổng cộng 5,33 tỷ USD.

Mức độ phổ biến của SPAC giữa các tổ chức phát hành châu Á đã tăng vọt vào năm 2020, ngay cả khi thế giới đang chiến đấu với đại dịch, với 11 đợt phát hành SPAC liên quan đến châu Á đã thu về tổng cộng 1,9 tỷ USD. Xu hướng tiếp tục tốt vào năm 2021, với 18 tổ chức phát hành huy động được hơn 3,6 tỷ USD trong sáu tháng đầu năm 2021.

Đáng chú ý, theo thống kê của Asia Business Law Journal, Hồng Kông là thị trường SPAC hoạt động sôi nổi nhất. Trong số 34 doanh nghiệp niêm yết thông qua SPAC từ năm 2018 đến nửa đầu năm 2021, huy động được tổng cộng 6 tỷ USD, có 14 doanh nghiệp đến từ Hồng Kông, chiếm 42% các thương vụ. SPAC do các doanh nghiệp có trụ sở tại Hồng Kông phát hành đã thu về 3,15 tỷ USD, tương đương 52,5% tổng số tiền mà các SPAC châu Á huy động được.

Và Việt Nam cũng không nằm ngoài xu hướng chung, kỳ lân công nghệ VNG và hãng xe VinFast trong năm qua đều công bố kế hoạch “đặt chân” trên thị trường khoán Mỹ thông qua hình thức SPAC. Mức định giá của VNG hiện có thể ở mức 2-3 tỷ USD; trong khi đó trao đổi với Reuters, bà Lê Thị Thu Thủy, Phó Chủ tịch Tập đoàn Vingroup (công ty mẹ của VinFast), cho biết, VinFast đang làm việc với các nhà tư vấn bao gồm JPMorgan và Deutsche Bank để chuẩn bị cho kế hoạch niêm yết tại Mỹ. Khẳng định một lần nữa trong buổi trình làng hai mẫu xe điện mới tại thị trường Mỹ, Giám đốc điều hành toàn cầu của VinFast cho biết công ty có kế hoạch niêm yết tại Mỹ trong vòng vài năm tới.

Đáng chú ý, vào quý 1 năm 2021, sau giai đoạn bùng nổ, hoạt động SPAC đã bị Ủy ban Chứng khoán và Sàn Giao dịch Mỹ (SEC) siết lại. Do đó, nhiều kế hoạch IPO qua SPAC không chỉ của doanh nghiệp Việt đầu tiên lên kế hoạch này bị chìm xuống, nhiều doanh nghiệp đặc biệt khối công nghệ trong khu vực cũng tạm đình hoãn đàm phán.

"Giấc mơ Mỹ" liệu có dễ dàng?

Việc các doanh nghiệp châu Á niêm yết trên sàn chứng khoán Mỹ không phải lúc nào cũng mang lại tín hiệu tích cực. Trong tuần qua cổ phiếu GRAB sau phiên IPO đã sụt giảm mạnh và đến ngày 3/12 mới quay lại nhịp hồi nhẹ. Cụ thể, ngay trong ngày đầu tiên giao dịch trên sàn Nasdaq, cổ phiếu của gã khổng lồ gọi xe công nghệ của Đông Nam Á – Grab (Nasdaq: GRAB) đã giảm mạnh 20%. Đây là doanh nghiệp lớn nhất từ trước đến nay có thương vụ SPAC thành công với Altimeter Growth Corp và niêm yết cổ phiếu được định giá tới 40 tỷ USD. Sang phiên 3/12, cổ phiếu GRAB hồi nhẹ về mức 8,99 USD/cổ phiếu (tăng 2,74%).

Hay như cổ phiếu gã khổng lồ công nghệ Alibaba (NYSE: BABA), mặc dù niêm yết trực tiếp không qua SPAC, nhưng thời gian qua cũng đã chứng kiến sự sụt giảm mạnh. Theo Bloomberg, chứng chỉ lưu ký của Alibaba tại Mỹ được giao dịch ở mức P/E 18,7 lần. Đây là mức thấp nhất kể từ khi công ty này lên sàn vào năm 2014 và mức chiết khấu lớn nhất so với trung bình P/E của Nasdaq 100 từng được ghi nhận. Trong 13 tháng qua, vốn hoá của công ty này đã mất 526 tỷ USD trong bối cảnh nhà đầu tư lo ngại về triển vọng lâu dài. Đóng cửa phiên giao dịch ngày 3/12, cổ phiếu BABA chỉ giao dịch ở mức 111,96 USD/cổ phiếu, trong khi hồi đầu năm cổ phiếu này giao dịch ở mức 271 USD/cổ phiếu.

Ngoài ra, vấn đề gây lo ngại khác là tương lai bấp bênh của các công ty công nghệ như Alibaba - vốn sử dụng mô hình sở hữu đặc biệt (VIE) để huy động vốn ở nước ngoài. Trung Quốc cũng đang có kế hoạch cấm các công ty niêm yết trên thị trường chứng khoán nước ngoài thông qua VIE.

Ngoài Alibaba, các doanh nghiệp Trung Quốc niêm yết tại Mỹ thời gian qua cũng gặp nhiều khó khăn. Theo Bloomberg, chỉ số chứng khoán Nasdaq Golden Dragon China (theo dõi cổ phiếu các công ty Trung Quốc niêm yết tại Mỹ) lao dốc 9,1% ngày 3/12 (giờ Mỹ) sau khi Didi Global thông báo sẽ hủy niêm yết tại Sàn giao dịch New York. Đây là mức trong ngày giảm sâu nhất kể từ năm 2008.

Án phạt của Bắc Kinh là cú đòn nặng giáng vào Didi. Công ty gọi xe Trung Quốc huy động được 4,4 tỷ USD khi phát hành cổ phiếu ra công chúng lần đầu (IPO) tại Mỹ hồi tháng 6. Giá cổ phiếu Didi sụt giảm 23% ngày 3/12 và hiện thấp hơn 50% so với giá IPO.

Tính từ đầu năm, chỉ số Nasdaq Golden Dragon China đã giảm tới 43%. Giá trị vốn hóa của 95 doanh nghiệp Trung Quốc thuộc chỉ số này bay hơi tới hơn 1.100 tỷ USD.

Tuần qua, cũng là một tuần chứng khoán “đen tối” với thị trường Mỹ, khi đóng cửa với chỉ số S&P 500 rớt 0,8% xuống 4.538,43 điểm. Chỉ số công nghệ Nasdaq Composite lùi 1,9% và khép phiên tại 15.085,47 điểm.

Bất chấp đà phục hồi mạnh trong ngày thứ Năm khi Dow Jones tăng hơn 600 điểm, chỉ số này vẫn giảm 0,9%/tuần. Cũng trong tuần qua, S&P 500 giảm 1,2%, và Nasdaq Composite mất 2,6%.

Công nghệ là một trong những nhóm cổ phiếu giảm giá mạnh nhất thị trường trong ngày thứ Sáu khi Tesla sụt 6,4% và Zoom Video giảm gần 4,1%. DocuSign cũng rớt 42,2% sau khi công ty này công bố dự báo doanh thu quý 4 thấp hơn kỳ vọng của các nhà phân tích. “Những bất ổn liên quan đến Omicron còn cao, cùng với nỗi thất vọng về số liệu việc làm đã khiến nhà đầu tư quyết định bán tháo trước thời điểm cuối tuần”, nhận định của Ryan Detrick, chiến lược gia trưởng tại LPL Financial.