Tác động của các sự kiện vĩ mô đến lợi suất trên thị trường chứng khoán Việt Nam

Bài viết này nghiên cứu tác động sự kiện vĩ mô đến lợi suất trên thị trường chứng khoán Việt Nam (trên Sở Giao dịch Chứng khoán Hà Nội (HNX) và Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HSX).

Nghiên cứu sử dụng mô hình thị trường có điều chỉnh áp dụng vào nghiên cứu sự kiện. Kết quả thực nghiệm cho thấy, các sự kiện vĩ mô hầu như không có tác động lên lợi suất giao dịch trên hai sàn chứng khoán. Bài viết áp dụng nghiên cứu sự kiện để xác định tác động của sự kiện lên lợi suất trên thị trường chứng khoán Việt Nam, cũng như tính hiệu quả của thị trường chứng khoán Việt Nam.

Giới thiệu

Thị trường tài chính là một phần quan trọng trong nền kinh tế của mỗi quốc gia. Sự ổn định trong kết quả giao dịch trên thị trường tài chính (biểu hiện bởi lợi suất trên thị trường) là một chỉ số về sức khỏe kinh tế của đất nước. Kết quả giao dịch của thị trường chứng khoán (TTCK) bị ảnh hưởng bởi các sự kiện kinh tế, phi kinh tế và sự kiện chính trị.

Các biến số kinh tế vĩ mô như lãi suất, lạm phát, tiền tệ và chính sách tài khóa ảnh hưởng đến TTCK nói chung, trong khi các biến số kinh tế vi mô hoặc biến số phi kinh tế ảnh hưởng đến kết quả hoạt động của các công ty nói riêng. Bài viết này sẽ tìm hiểu tác động của các sự kiện lên lợi suất trên TTCK Việt Nam.

Tổng quan tình hình nghiên cứu, phương pháp nghiên cứu và bộ dữ liệu, sự kiện nghiên cứu

Các nghiên cứu sử dụng phương pháp nghiên cứu sự kiện

Trong các nghiên cứu sự kiện vĩ mô, các nhà nghiên cứu thường sử dụng mô hình “Trung bình có điều chỉnh” hoặc mô hình “Hồi quy thị trường có điều chỉnh”. Tiêu biểu cho mô hình trung bình có điều chỉnh là bài nghiên cứu “Tác động của các sự kiện chính trị đến lợi suất TTCK: Bằng chứng thực nghiệm từ Pakistan” của Mian Sajid Nazir và các cộng sự (2018 - Emeral Insight).

Mẫu nghiên cứu là bộ chỉ số KSE 100 từ tháng 5/1999 đến tháng 12/2010, Nazir và các cộng sự chỉ ra rằng đa phần các cửa sổ sự kiện đều cho kết quả không tồn tại sự khác biệt mang ý nghĩa thống kê giữa lợi suất bất thường trước và sau sự kiện, do đó đã kết luận thị trường (chỉ số KSE 100) là không hiệu quả trong ngắn hạn.

Nazir đã nhắc tới nghiên cứu của Ismail và Suhardjo (2001) sử dụng mô hình trung bình có điều chỉnh: “Họ lập luận rằng, mô hình trung bình có điều chỉnh có thể cho một lời giải thích tốt hơn về mối liên hệ giữa lợi suất trên TTCK và sự bất ổn chính trị, đặc biệt là có liên quan đến một nền kinh tế đang phát triển và mới nổi”.

Mô hình đề xuất

Sau khi tổng hợp và phân tích các bài nghiên cứu sự kiện đã có từ trước, nghiên cứu này sử dụng dùng mô hình thị trường có điều chỉnh. Mô hình nghiên cứu được đề xuất như sau:

- Cửa sổ sự kiện và mức ý nghĩa:

Cửa sổ sự kiện là một khái niệm quan trọng với các bài nghiên cứu sự kiện. Để xác định tác động của sự kiện lên thị trường, các nhà nghiên cứu xác định tác động của sự kiện đó xung quanh một khoảng thời gian nhất định trước, trong và sau sự kiện. Khoảng thời gian đó được gọi là cửa sổ sự kiện. Thông qua cửa sổ sự kiện, các nhà nghiên cứu có thể ước tính lợi suất bất thường trước, trong và sau khi xảy ra sự kiện và ý nghĩa thống kê của nó thông qua mô hình hồi quy hoặc thông qua các kiểm định thống kê về thu nhập bất thường, từ đó có thể đưa ra kết luận về tác động của sự kiện lên lợi suất trên thị trường.

Cửa sổ sự kiện trong các bài nghiên cứu trước thường được chọn dao động trung bình rơi vào mức 10 ngày. Tuy nhiên, để phù hợp với tình hình thực tế ở Việt Nam, mức cửa sổ sự kiện được chọn cho bài viết được đề xuất ở mức 15 ngày giao. Mức ý nghĩa sẽ được chọn là 5% (ứng với giá trị tới hạn -2.37 và 2.37) nhằm thực hiện các kiểm định trong bài.

- Lợi suất kỳ vọng:

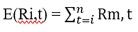

Bài viết sử dụng lợi suất trung bình của TTCK trong cửa sổ nghiên cứu làm tiêu chuẩn, do đó, công thức tính lợi suất kỳ vọng như sau:

Trong đó:

E(Ri,t): lợi suất kỳ vọng trên thị trường

Rm,t : lợi suất danh mục các cổ phiếu trên thị trường.

i: thời gian từ lúc bắt đầu cửa sổ sự kiện

n: thời gian kết thúc cửa sổ sự kiện (1)

- Lợi suất bất thường:

Sau khi đã có lợi suất kỳ vọng theo công thức bên trên, lợi suất bất thường được tính theo công thức:

ARit = Rit – E(Rit) (2)

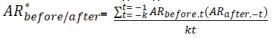

Lợi suất bất thường trung bình trước (sau) khi xảy ra sự kiện được tính bằng công thức sau:

Trong đó:

Bộ dữ liệu và sự kiện nghiên cứu

Dữ liệu nghiên cứu

Dữ liệu được chọn để đại diện cho giá của danh mục cổ phiếu thị trường là dữ liệu lịch sử theo ngày của bộ chỉ số VN-Index từ thời điểm 31/7/2000 đến 19/6/2020 và bộ chỉ số HNX-Index từ 18/7/2005 đến 19/6/2020. Có 26 sự kiện được chọn dựa trên thông tin trên các báo, tạp chí, thời sự, bản tin để đưa vào nghiên cứu tác động đến TTCK Việt Nam.

Các sự kiện được lựa chọn nhằm tránh khả năng lựa chọn những sự kiện không mang nhiều ý nghĩa kinh tế, từ đó kết luận sai về mức độ phản ứng của thị trường với sự kiện.

Giả thuyết nghiên cứu

Có hai giả thuyết kiểm định trong quá trình nghiên cứu được sử dụng như sau:

Kiểm định lợi suất bất thường trong cửa sổ trước và sau sự kiện:

H0: Trung bình lợi suất bất thường bằng không (0)

Ha: Trung bình lợi suất bất thường khác không (0)

Kiểm định cặp hai chuỗi thu nhập bất thường (kiểm định khác nhau các trung bình các chuỗi thu nhập bất thường):

H0: Hiệu số chuỗi trung bình thu nhập bất thường trước và sau sự kiện bằng không.

Ha: Hiệu số chuỗi trung bình thu nhập bất thường trước và sau sự kiện khác không.

Phân tích dữ liệu và thảo luận kết quả

Kết quả kiểm định thu nhập bất thường

- Kết quả kiểm định trên HSX: Các sự kiện được kiểm định trên bộ số liệu HSX cho thấy, các sự kiện không có tác động đáng kể tới lợi suất trên thị trường trên HSX. Kiểm định lợi suất bất thường sau khi sự kiện xảy ra cũng không cho kết quả mang ý nghĩa thống kê.

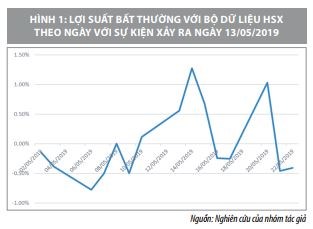

Về lợi suất bất thường trước sự kiện, có duy nhất 1 sự kiện cho kết quả có ý nghĩa thống kê. Đó là sự kiện Hoa Kỳ đánh thuế 10% đối với 200 tỷ USD hàng nhập khẩu của Trung Quốc (Hình 1).

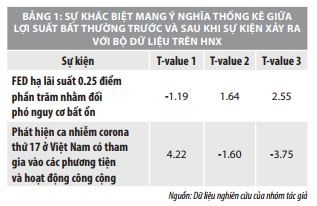

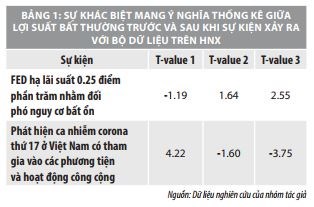

- Kết quả kiểm định trên HNX: Kết quả kiểm định lợi suất bất thường trên HNX cho thấy, 2 trong 26 sự kiện cho kết quả có tác động mang ý nghĩa thống kê của sự kiện lên lợi suất trên sàn giao dịch Bảng 1.

Cột T-value 1 là kết quả T-statistic cho kiểm định ý nghĩa thống kê lợi suất bất thường trước sự kiện, T-value 2 là kết quả T-statistic cho kiểm định ý nghĩa thống kê lợi suất bất thường sau sự kiện và T-value 3 là kết quả T-statistic cho kiểm định cặp giữa lợi suất bất thường trước và sau sự kiện. Cả 2 sự kiện đều cho thấy tác động tương đối rõ ràng với T-statistic đều nằm ngoài các khoảng giữa các giá trị tới hạn.

Kết quả trên cũng phản ánh tâm lý, kỳ vọng của nhà đầu tư. Với sự kiện Cục Dự trữ Liên bang Mỹ (FED) hạ lãi suất, nhà đầu tư kỳ vọng các ngân hàng trung ương khác cũng sẽ có động thái hạ lãi suất, từ đó khiến cho dòng tiền giá rẻ có thể chảy vào, thúc đẩy thị trường chứng khoán tăng giá, do đó nhà đầu tư mua vào và tạo ra lợi suất bất thường dương. Với sự kiện phát hiện ca nhiễm covid thứ 17 có tham gia vào các phương tiện và hoạt động cộng đồng, nhà đầu tư lập tức kỳ vọng vào một viễn cảnh có thể xấu đi của nền kinh tế nếu chính phủ không thể kiểm soát được các ca lây nhiễm. Do đó, động thái bán của các nhà đầu tư đã khiến cho giá cổ phiếu giảm, tạo ra thu nhập bất thường âm trên HNX.

Phân tích kết quả nghiên cứu

Kết quả nghiên cứu cho thấy, TTCK Việt Nam không cho thấy phản ứng nhanh nhạy với các sự kiện. Với một số sự kiện có ý nghĩa và tác động khá nhiều tới kinh tế thế giới nói chung hay Việt Nam nói riêng như chuỗi Mỹ-Trung tuyên bố áp thuế quan lên hàng hóa của nhau hay Việt Nam công bố hạ mức độ kiểm soát hay dỡ bỏ cách ly xã hội… thì một hoặc cả hai sàn chứng khoán không cho thấy phản ứng.

Bên cạnh đó, phản ứng trên HSX cho thấy, sàn giao dịch chứng khoán này ít bị ảnh hưởng bởi các sự kiện hơn HNX. Điều này có thể do biên độ dao động giá của HNX lớn hơn so với HSX. Hơn nữa, khối lượng cổ phiếu trên HSX nhiều hơn so với HNX. Các cổ phiếu bluechip cũng tập trung trên HSX, do đó để các sự kiện tác động lên bộ chỉ số VN-Index cũng khó khăn hơn so với tác động lên bộ chỉ số HNX-Index.

Do tính chất có thể đoán trước của các sự kiện vĩ mô, một số sự kiện đã cho thấy, sự phản ứng trước, mức độ phản ứng có thể quá kỳ vọng, sau sự kiện thì thị trường phản ứng giảm bớt hoặc đảo chiều nhẹ. Ví dụ như: Sự kiện Hoa Kỳ đánh thuế 10% đối với 200 tỷ USD hàng nhập khẩu của Trung Quốc.

Trước khi sự kiện được chính thức công bố, T-statistic trên HSX là -2,61 và sau khi sự kiện được công bố con số này là 0,83. Kết quả kiểm định cho thấy, tồn tại lợi suất bất thường âm trước sự kiện và sau sự kiện không có lợi suất bất thường. Có thể lý giải điều này do tâm lý, các nhà đầu tư trên thị trường bán ra trước sự kiện khiến cho giá cổ phiếu trên HSX giảm, dẫn tới kết quả kiểm định âm. Sau sự kiện, thị trường nhận ra sự phản ứng quá mức khiến lợi suất trên HSX có tăng trở lại. Xu hướng lợi suất trên HNX cũng giống với xu hướng trên HSX, giảm trước và hồi phục ngay trước khi sự kiện được công bố.

Hàm ý nghiên cứu

Qua nghiên cứu, một điểm cần chú ý đối với các nhà đầu tư là phản ứng của thị trường trước khi thông tin được công bố. Phản ứng thường xảy ra với những sự kiện vĩ mô, được nhiều nhà đầu tư để ý và được các trang truyền thông, hội nhóm đưa tin. Các sự kiện khiến nhà đầu tư bị ảnh hưởng tâm lý đám đông, đưa ra quyết định nhanh chóng, khiến thị trường biến động trước khi sự kiện xảy ra. Sau khi sự kiện xảy ra, các nhà đầu tư có thể nhận ra giá cổ phiếu đã quá rẻ để mua hoặc quá cao để bán ra và tác động của sự kiện không mạnh như thị trường đã phản ứng trước đó nên lợi suất trên thị trường có xu hướng đảo chiều.

Bên cạnh đó, không tránh khỏi việc các sự kiện vĩ mô có thể đoán trước là một điều kiện tốt để một số nhóm nhà đầu tư có thể lợi dụng để thao túng giá cổ phiếu nhằm kiếm lợi. Với những trường hợp như vậy, nhà đầu tư cần hết sức tỉnh táo để phân tích, tham khảo các nguồn tin đáng tin cậy, hạn chế mua bán theo đám đông và đưa ra quyết định mua bán dựa trên các lập luận, phân tích có cơ sở, tránh những rủi ro do thông tin không rõ ràng.

Với chuỗi sự kiện xảy ra trong thời gian ngắn, nhà đầu tư cần có cơ chế thích hợp để bảo vệ tài sản, không nên bị ảnh hưởng bởi chuỗi sự kiện đó dẫn tới hành động theo số đông, gây tổn thất tài sản của chính mình, làm lợi cho một số nhà đầu tư bất chính. Bên cạnh đó, các nhà đầu tư trên TTCK Việt Nam cần nhanh nhạy nắm bắt và xử lý các thông tin trên thị trường nhằm giúp thị trường hoạt động một cách hiệu quả hơn trước các sự kiện xảy ra.

Kết quả kiểm định cho thấy, các nhà quản lý cần thực hiện các biện pháp nhằm tăng cường tính hiệu quả cho thị trường như nâng cao công nghệ của sàn giao dịch, trung tâm lưu ký, thúc đẩy các công ty chứng khoán phát triển các công nghệ, sản phẩm mới nhằm tạo nền tảng cho các giao dịch được diễn ra thuận lợi và nhanh chóng, đáp ứng nhu cầu phản ứng thông tin của thị trường.

Về mặt tin tức, các thông tin cần được đưa một cách nhanh chóng, chính xác và dễ dàng tiếp cận nhằm giúp nhà đầu tư có thể có thông tin một cách đầy đủ nhất để đưa ra quyết định. Nhà quản lý cần kiểm soát các nguồn tin công khai, có biện pháp xử phạt hợp lý nhằm tránh hiện tượng lợi dụng sự kiện để tạo hiệu ứng đám đông nhằn trục lợi.

Đề xuất hướng nghiên cứu tiếp theo

Những nghiên cứu tiếp theo về lĩnh vực nghiên cứu sự kiện cần có thêm các tiêu chí để lựa chọn sự kiện nhằm chọn ra các sự kiện tiêu biểu cũng như tìm hiểu các sự kiện khác diễn ra xung quanh cửa sổ sự kiện, nhằm tránh những nhiễu và ảnh hưởng làm sai lệch kết quả kiểm định.

Bên cạnh đó, việc xem xét lựa chọn một chỉ số có tính đại diện tốt nhất cho TTCK Việt Nam cũng cần được nghiên cứu. Đề xuất tương đối quan trọng khác là trong các nghiên cứu tới cần nghiên cứu kỹ các cách thức tính lợi suất và cách chọn độ dài cửa sổ sự kiện, nhằm nâng cao tính chính xác cho các kiểm định.

Tài liệu tham khảo:

1. Thân Thị Thu Thuỷ, Võ Thị Thuỳ Dương, Sự tác động của các nhân tố kinh tế vĩ mô đến các chỉ số giá cổ phiếu tại HOSE (2015), Tạp chí phát triển và hội nhập;

2. Giulia Mucciarelli - The Cost of Terror: The Effects of Terrorism on Stock Market Performance Case Study in Bangladesh;

3. Jurgita Stankeviþienơa, Simas Akelaitis, Impact of public announcements on stock prices: relation between values of stock prices and the price changes in Lithuanian stock market, (04/2014), 19th International Scientific Conference; Economics and Management 2014, 23-25;

4. Mian Sajid Nazir, Hassan Younus, Ahmad Kaleem, Zeshan Anwar, (2014) Impact of political events on stock market returns: empirical evidence from Pakistan, Journal of Economic and Administrative Sciences, Vol.30, Issue: 1, 60-78;

5. Suryanto (01/2015), Analysis of abnormal return before and after the announcement of investment grade Indonesia. International Journal of Business and Management Review, 3, 11-23;

6. Walid M.A. Ahmed, The impact of political regime changes on stock prices: the case of Egypt, 2017, https://doi.org/10.1108/IJoEM-12-2015-0258.