Tác động của “cú sốc” giá dầu thô đến thị trường chứng khoán tại các nước OECD

Bài viết sử dụng Mô hình Vecto tự hồi quy (VAR) để xem xét tác động của "cú sốc" giá dầu thô đến hoạt động thị trường chứng khoán của 10 quốc gia thuộc Tổ chức Hợp tác và Phát triển Kinh tế (OECD). Qua đó cho thấy, sự nhạy cảm của thị trường chứng khoán đối với các thông số kỹ thuật về “cú sốc” giá dầu thô được tìm thấy thông qua việc giám sát giá dầu của các nước trong thời kỳ diễn ra “cú sốc”. Về các phản ứng xung đột, nghiên cứu cũng cho thấy rõ những tác động của “cú sốc” giá dầu thô đến giá trị chứng khoán và ngược lại về cơ bản là khác nhau.

Đặt vấn đề

Trong hơn 50 năm qua, giá dầu đã trải qua hàng loạt “cú sốc”. Gần đây nhất là vào những tháng đầu năm 2021, sự kiện lao dốc của giá dầu, với tình trạng thừa cung dầu và sự sụt giảm lượng tiêu thụ năng lượng trên thế giới do ảnh hưởng bởi đại dịch COVID-19, khiến ngành Dầu khí ở các nước OECD đối mặt với khủng hoảng.

Khi giá dầu tăng mạnh hoặc giảm mạnh sẽ gây khó khăn cho hoạt động kinh doanh, nguồn thu ngân sách quốc gia. Dầu còn là nguồn cung năng lượng chính cho các nền kinh tế công nghiệp, nên khủng hoảng dầu mỏ có thể gây nên những bất ổn về kinh tế và chính trị toàn cầu. Những “cú sốc” giá dầu sẽ ảnh hưởng đến tăng trưởng kinh tế và sự phát triển của thị trường chứng khoán (TTCK).

Phân tích giá cổ phiếu thực tế ở các quốc gia, bài viết nghiên cứu phản ứng của lợi nhuận cổ phiếu đối với các "cú sốc" về giá dầu; đồng thời, xem xét, sử dụng các dữ liệu dài hạn, dữ liệu kỹ thuật về giá dầu, cùng với các biến đo lường chỉ số sản xuất công nghiệp và lãi suất ngắn hạn... để đánh giá tác động giá dầu đến giá chứng khoán và ngược lại, giá cổ phiếu tác động ngược lại giá dầu thô.

Đối tượng và phương pháp nghiên cứu

Nhóm tác giả lựa chọn đối tượng và phương pháp sau để nghiên cứu mối tương quan giữa sự kiện “cú sốc” giá dầu thô và TTCK của 10 quốc gia OECD. Cụ thể:

Đối tượng nghiên cứu

Xem xét mối tương quan giữa “cú sốc” giá dầu thô và lợi nhuận TTCK của 10 nước thành viên OECD, bao gồm: Canada, Séc, Đan Mạch, Hàn Quốc, Mexico, Na Uy, Ba Lan, Thuỵ Điển, Anh và Mỹ. Dữ liệu được thu thập là giá cổ phiếu thực tế, lãi suất danh nghĩa, sản xuất công nghiệp và giá dầu, từ tháng 1/2021 đến tháng 6/2021. Số liệu nghiên cứu thu thập từ dữ liệu sẵn có hàng tháng của mỗi quốc gia thuộc OECD.

Phương pháp nghiên cứu

Nhóm tác giả kiểm định các biến giá cổ phiếu thực (CPT), sản lượng sản xuất công nghiệp thực (SLT), lãi suất ngắn hạn (R) và giá dầu thực tế (DPT) của 10 quốc gia OECD. Trên cơ sở kiểm định tính phù hợp của mô hình đề xuất, tác giả thực hiện kiểm định nhân quả Granger để chỉ ra mức độ tương quan lẫn nhau giữa các biến số. Đồng thời, nhóm tác giả sử dụng phân tích tác động của sự thay đổi giá dầu trên TTCK bằng hàm phản ứng xung (IRF) đã thu được từ ước tính VAR trước đó. Cuối cùng là sử dụng IRF để chỉ ra các mối quan hệ tương quan của biến phụ thuộc trong hệ VAR đối với “cú sốc” của các sai số.

Cơ sở lý luận và mô hình đề xuất

Cơ sở lý luận

Các nghiên cứu trước đây cho thấy, những biến số liên quan giữa “cú sốc” giá dầu và lợi nhuận cổ phiếu. Các biến số của giá dầu, sản lượng sản xuất công nghiệp cũng đã được phát triển từ những nghiên cứu trước đây của Kilian và Park (2009), Guntner (2014).

Ngoài ra, tác động của “cú sốc” giá dầu lên lợi nhuận của cổ phiếu đã được phân tích dựa trên các biến số như: Giá dầu thực tế, lãi suất ngắn hạn, sản lượng công nghiệp được chứng minh trong các nghiên cứu trước đây. Các nghiên cứu của Bernake và cộng sự (1997), Sadorsky (1999), Park và Ratti (2008), Lee và cộng sự (2012), Cunado và Perez (2014) cho thấy, lãi suất ngắn hạn có liên quan giữa “cú sốc” giá dầu và lợi nhuận của cổ phiếu. Biến số này được theo dõi khi ngân hàng trung ương phản ứng nhạy cảm với giá dầu cao hơn thông qua lãi suất danh nghĩa ngắn hạn. Điều này dẫn đến tác động của “cú sốc” giá dầu đối với hoạt động kinh tế và lợi nhuận của TTCK. Tác động thứ hai của “cú sốc” giá dầu đến lợi nhuận của cổ phiếu là giá dầu biến động làm tác động đến cung và cầu đầu vào hoặc đầu ra của ngành công nghiệp thông qua chiết khấu dòng tiền.

Nghiên cứu của Sadorsky (1999), Park và Ratti (2008), Cunado và Perez De Gracia (2014) cho biết, SLT được tính là sản xuất công nghiệp danh nghĩa giảm phát theo CPI của mỗi quốc gia. Sản lượng sản xuất công nghiệp danh nghĩa là sản lượng của các cơ sở công nghiệp và bao gồm các lĩnh vực như khai thác, sản xuất, điện, khí đốt, hơi nước và điều hoà không khí. Chỉ tiêu này được đo bằng chỉ số dựa trên thời kỳ tham chiếu thể hiện sự thay đổi của khối lượng sản phẩm sản xuất.

Lãi suất ngắn hạn (R) là tỷ lệ mà các khoản vay ngắn hạn được thực hiện giữa các tổ chức tài chính, là tỷ lệ tín phiếu kho bạc ngắn hạn được phát hành hoặc mua bán trên thị trường. Lãi suất ngắn hạn nói chung là mức trung bình của lãi suất hàng ngày, được tính bằng phần trăm. Lãi suất ngắn hạn dựa trên lãi suất thị trường tiền tệ (Lee và cộng sự, 2012).

Trong nghiên cứu này, nhóm tác giả sử dụng giá thực của mỗi quốc gia đại diện cho DPT. Giá trong nước thực được tính bằng tích của giá dầu danh nghĩa và tỷ giá hối đoái, giảm phát theo CPI của mỗi quốc gia. Các bài nghiên cứu trước đây của Cunado và Perez De Gracia (2014), hay công trình nghiên cứu của Engemann và cộng sự (2011) đã kiểm tra mối liên hệ giữa các “cú sốc” giá dầu thô và các biến số kinh tế vĩ mô (KTVM).

Dữ liệu về giá dầu được khai thác từ cơ sở dữ liệu của Cơ quan Thông tin Năng lượng và Tổ chức Tiền tệ Quốc tế. Dữ liệu cho các biến số KTVM (Sản lượng sản xuất công nghiệp, chỉ số giá sản xuất, CPI, R và tỷ giá hối đoái) được tổng hợp dựa trên cơ sở dự liệu sẵn có của OECD và dữ liệu tài chính toán cầu.

Mô hình đề xuất

Nghiên cứu này xem xét tác động của “cú sốc” giá dầu thô với lợi nhuận cổ phiếu ở 10 quốc gia OECD bằng cách sử dụng mô hình VAR. Mô hình này được Sims đề xuất năm 1980. Mối quan hệ giữa các biến số có thể không chỉ một chiều là các biến giải thích tác động đến biến phụ thuộc mà trong nhiều trường hợp biến phụ thuộc cũng tác động ngược lại đến các biến độc lập. Do đó, mô hình mà nhóm tác giả xem xét đến không đơn thuần là một phương trình mà bao gồm nhiều phương trình. Để ước lượng được mô hình này, tác giả phải đảm bảo tất cả các biến được xét đến, đều là biến nội sinh. Xem xét mô hình VAR tổng quát dựa trên dữ liệu hàng tháng cho yt = (CPTt, SLTt, Rt, DPTt) được đưa ra như sau:

Kết quả nghiên cứu

Kiểm định sự phù hợp của mô hình

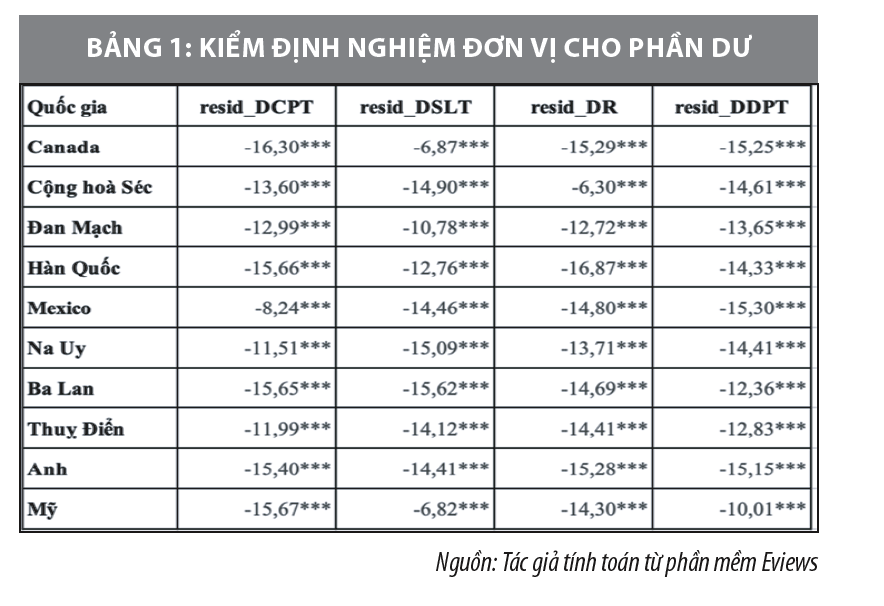

Kiểm định sự phù hợp của mô hình để xem xét phần dư có tính dừng hay không. Ta sử dụng kiểm định nghiệm đơn vị ADF (mô hình kiểm định Dickey và Fuller mở rộng do Dickey và Fuller (1981) đề xuất) cho phần dư của các biến giá chứng khoán thực, SLT, R, DPT. Giả thuyết được tác giả đề xuất rằng: H0: Phần dư không có tính dừng, H1: Phần dư có tính dừng.

Kết quả kiểm định được thể hiện ở Bảng 1. Theo đó, *** biểu thị sự bác bỏ giả thuyết không ở mức ý nghĩa 1%. Tác giả nhận thấy, tất cả các biền đều bác bỏ giả thuyết H0. Điều này chứng tỏ phần dư của mô hình này có tính dừng. Mô hình VAR phù hợp với dữ liệu của nghiên cứu.

Kiểm định mối quan hệ nhân quả trong ngắn hạn

Xét các chiều quan hệ nhân quả Granger: Các giá trị quá khứ của X được kỳ vọng dự báo giá trị tương lai của Y; Các giá trị quá khứ của Y được kỳ vọng dự báo giá trị tương lai của X.

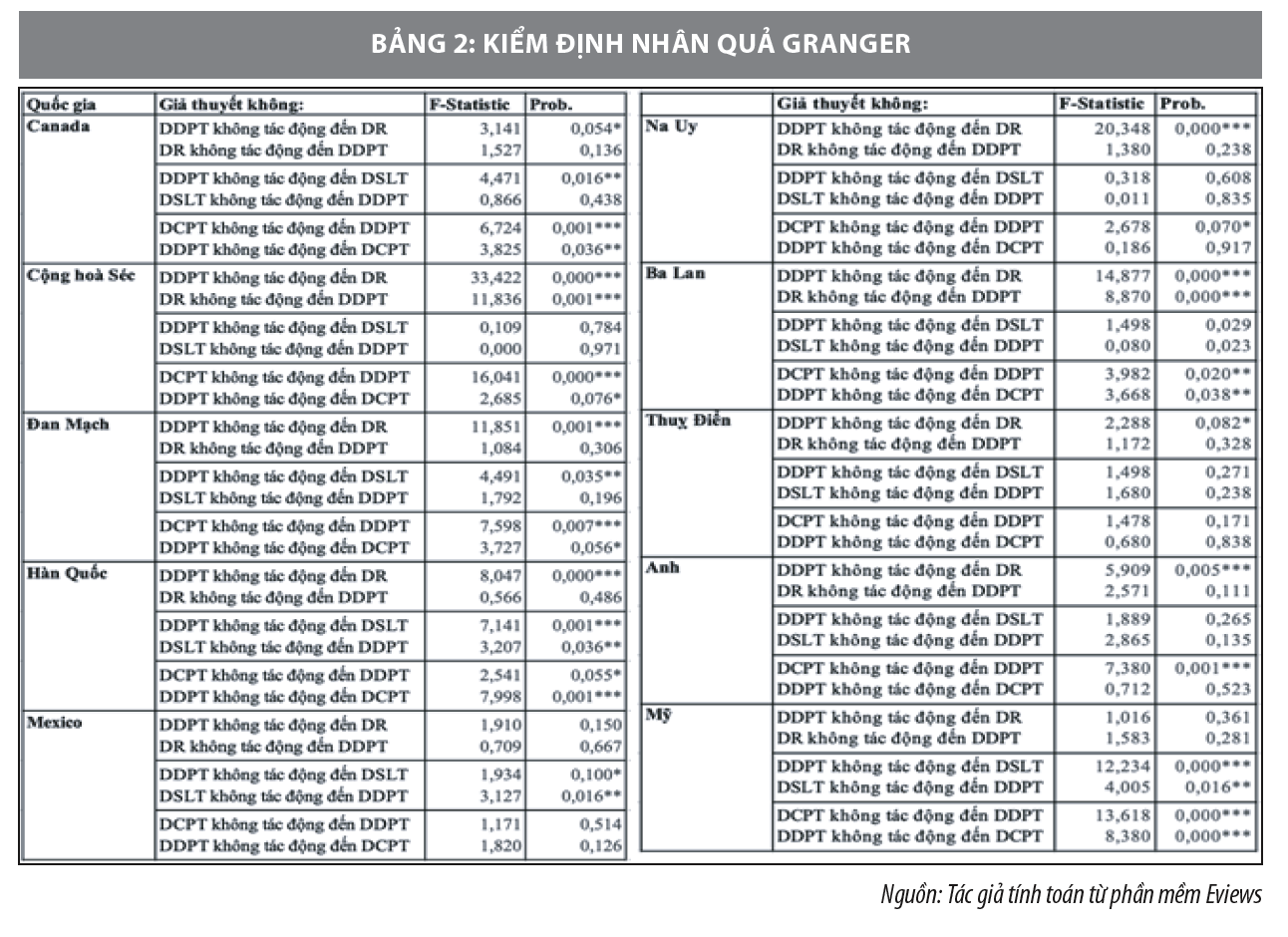

Sau khi tiến hành kiểm định tính phù hợp của mô hình, tác giả kiểm định mối quan hệ nhân quả Granger để xem xét các mối tương quan của các biến trong mô hình. Kết quả kiểm định nhân quả (Bảng 2) cho thấy, sau khi mã hoá trong phần mềm Eviews, sự tác động của các của biến DDPT lần lượt với các biến DR, DSLT, DCPT và ngược lại. Giả thuyết được tác giả đề xuất: H0: Biến độc lập và biến phụ thuộc không có mối quan hệ cùng chiều; H1: Biến độc lập và biến phụ thuộc có mối quan hệ cùng chiều.

Theo đó, *, **, *** ở cột thứ 5 đã bác bỏ giả thuyết không ở các mức ý nghĩa 10%, 5%, 1%. Biến DDPT là nguyên nhân gây ra biến động đối với biến DCPT và ngược lại, trừ Mexico và Thuỵ Điển. Cụ thể, DDPT đã tác động đến biến DCPT và DCPT tác động trở lại DDPT ở hầu hết các nước OECD. Sự tương quan giữa giá dầu thực và giá chứng khoán thực mang tính tác động hai chiều với nhau. Cụ thể, khi giá dầu thô của các quốc gia tăng lên, các nhà đầu tư sẽ lạc quan với giá chứng khoán trên thị trường tài chính; khi chứng khoán tăng điểm, các doanh nghiệp sẽ có động lực sản xuất, nhu cầu nguồn nguyên vật liệu đầu vào, vận chuyển tăng và giá dầu tăng lên. Trong trường hợp ngược lại, giá dầu thô giảm, các nhà đầu tư tin rằng giá chứng khoán sẽ giảm, chứng tỏ doanh nghiệp đang gặp khó khăn, việc kinh doanh bị tổn thất, nhu cầu về nguyên vật liệu đầu vào, chi phí vận chuyển giảm, giá dầu giảm theo.

Trong ngắn hạn, giá dầu thô tác động tới R ở các nước, trừ Mỹ và Mexico. R là trung gian mối liên hệ giữa các "cú sốc" giá dầu đối với lợi nhuận cổ phiếu. Ngân hàng trung ương phản ứng với giá dầu thông qua lãi suất danh nghĩa ngắn hạn. Khi “cú sốc” giá dầu xảy ra, ngân hàng trung ương sẽ cắt giảm lãi suất, kích cầu, gây ra tác động gián tiếp của các “cú sốc” giá dầu đối với hoạt động kinh tế và lợi nhuận TTCK thực. Giá dầu thực tế còn tác động tới SLT ở Canada, Đan Mạch, Hàn Quốc, Mexico, Mỹ. Khi giá dầu biến động, tác động cung cầu đầu vào, đầu ra của cả nền kinh tế thông qua chiết khấu dòng tiền tác động đến tốc độ tăng trưởng kinh tế và giá trị tài sản tài chính.

Xem xét phản ứng xung

Để đánh giá tác động “cú sốc” của giá dầu đối với lợi nhuận cổ phiếu của 10 quốc gia OECD, nhóm tác giả ước tính mô hình VAR cho mỗi quốc gia OECD và sử dụng IRF để phân tích tác động của “cú sốc” giá dầu thực tế đối với lợi nhuận thực của chứng khoán. Để tính toán các chức năng phản ứng xung, đường trung bình động (dạng rút gọn) các phần dư của mỗi mô hình VAR được lấy trực giao bằng cách sử dụng phép phân ra Cholesky.

Kết quả hàm phản ứng xung cho thấy, khi có các “cú sốc” giá dầu thì hầu hết giá chứng khoán ở thị trường các nước nhập khẩu dầu ròng và các nước xuất khẩu ròng bị tác động đáng kể trong 2 năm đầu. Tuy nhiên, giữa các nước có tốc độ giảm giá chứng khoán khác nhau. Năm thứ 3, giá chứng khoán về vị trí cân bằng và sau năm thứ 4 thì điều chỉnh giá. Với TTCK Na Uy thì tăng nhẹ trong thời gian đầu rồi sau đó giảm xuống và điều chỉnh về vị trí cân bằng. Nhìn chung, TTCK các nước OECD phản ứng tiêu cực với biến động giá dầu thô thực tế.

Kết luận và kiến nghị

Kết luận

Kết quả nghiên cứu cho thấy, giá chứng khoán thực tế và DPT có tác động tương quan đến nhau. Biến động giá dầu tạo ra rủi ro giá trị tài sản có hệ thống, gây ra phản ứng đến tỷ suất sinh lợi của cổ phiếu. Khi giá dầu thay đổi đột ngột, các nhà đầu tư trên TTCK sẵn sàng cắt giảm đầu tư, khiến giá chứng khoán giảm. Khi giá dầu tăng hoặc giảm đột ngột sẽ làm ảnh hưởng đến lợi nhuận của doanh nghiệp và ảnh hưởng tiêu cực đến giá chứng khoán. Khi giá chứng khoán thực tế thay đổi cũng ảnh hưởng đến DPT.

Giá dầu thay đổi tác động đến cung cầu đầu vào, đầu ra của ngành công nghiệp, cũng như cả nền kinh tế thông qua chiết khấu dòng tiền, làm suy giảm tăng trưởng kinh tế và tài sản tài chính. Ngân hàng trung ương phản ứng với giá dầu cao hơn thông qua lãi suất danh nghĩa ngắn hạn. Chính vì các tác động gián tiếp của SLT và R, nên chúng không tác động giá chứng khoán và giá dầu thô trong thời gian ngắn. Những tác động trực tiếp và gián tiếp của sự biến động cao trong giá dầu dường như làm tăng sự bất ổn định đối với các doanh nghiệp và nền kinh tế.

Kết quả kiểm định phản ứng xung cho thấy, sau “cú sốc” giá dầu thô do ảnh hưởng bởi đại dịch COVID-19 đầu năm 2021, giá dầu bắt đầu ổn định lại từ những tháng 7/2021. Trong quá khứ, giá chứng khoán và giá dầu thô ảnh hưởng lẫn nhau trong thời gian khá dài, tác động đến tâm lý nhà đầu tư, làm kỳ vọng giá chứng khoán tăng nhanh trong tương lai.

Kiến nghị

Theo các chuyên gia, TTCK chịu ảnh hưởng bởi “cú sốc” giá dầu thô sẽ trở nên tiêu cực hơn, nếu Chính phủ không có chính sách hỗ trợ tăng trương trở lại trong tương lai. Vì vậy, sau mỗi đợt giá dầu thô biến động, Chính phủ nên đưa ra các gói chính sách kinh tế, ngân hàng trung ương cần nới lỏng chính sách tiền tệ và tín dụng bằng cách hỗ trợ về thuế, giảm lãi suất… để kích cầu, nhưng cần có sự giám sát chặt chẽ tình hình lạm phát. Các doanh nghiệp cần đẩy nhanh các dự án công nghiệp trọng điểm nhằm đóng góp vào tăng tưởng chung. Nhà nước cần phát triển các nền tảng thương mại điện tử kết nối giữa nhà sản xuất, nhà phân phối và người tiêu dùng góp phần thúc đẩy lưu thông, tiêu thụ hàng hoá.

Tài liệu tham khảo:

1. Bernanke, B. S., Gertler, M., Watson, M., Sims, C. A., & Friedman, B. M. (1997), Systematic monetary policy and the effects of oil price shocks, Brookings papers on economic activity, 1997(1), 91-157;

2. Cunado, J., & de Gracia, F. P. (2014), Oil price shocks and stock market returns: Evidence for some European countries, Energy Economics, 42, 365-377;

3. Engemann, K. M., Kliesen, K. L., & Owyang, M. T. (2011), Do oil shocks drive business cycles? Some US and international evidence, Macroeconomic Dynamics, 15(S3), 498-517;

4. Güntner, J. H. (2014), How do international stock markets respond to oil demand and supply shocks?, Macroeconomic Dynamics, 18(8), 1657-1682;

5. Kilian, L., & Park, C. (2009), The impact of oil price shocks on the US stock market, International Economic Review, 50(4), 1267-1287;

6. Lee, B. J., Yang, C. W., & Huang, B. N. (2012), Oil price movements and stock markets revisited: A case of sector stock price indexes in the G-7 countries, Energy Economics, 34(5), 1284-1300’

7. Park, J., & Ratti, R. A. (2008), Oil price shocks and stock markets in the US and 13 European countries, Energy economics, 30(5), 2587-2608;

8. Sadorsky, P. (1999), Oil price shocks and stock market activity. Energy economics, 21(5), 449-469.

(*) Lưu Nguyễn Quốc Trung, ThS. Nguyễn Ngọc Hòa - Trường Đại học Nguyễn Tất Thành

(**) Bài đăng trên Tạp chí Tài chính số kỳ 1 tháng 10/2021.