Tái cấu trúc thị trường tài chính: Để tăng trưởng nhanh, toàn diện và bền vững

Mối quan hệ giữa thị trường tài chính và tăng trưởng kinh tế luôn nhận được sự quan tâm của nhiều nền kinh tế trên thế giới. Một số nghiên cứu chỉ ra rằng, khu vực tài chính lành mạnh, hiệu quả, bao gồm hệ thống ngân hàng và thị trường vốn – kênh dẫn vốn của nền kinh tế là nhân tố quan trọng góp phần thúc đẩy tăng trưởng kinh tế.

Bài viết phân tích thực trạng quá trình tái cấu trúc thị trường tài chính Việt Nam; phân tích các nhân tố rủi ro trong khu vực tài chính có ảnh hưởng đến tiềm năng tăng trưởng kinh tế, từ đó gợi mở những vấn đề đặt ra đối với nền kinh tế Việt Nam trong quá trình thực hiện mục tiêu tăng trưởng nhanh, toàn diện và bền vững.

Tình hình tái cấu trúc thị trường tài chính Việt Nam

Sau hơn 3 thập kỷ mở cửa và hội nhập kinh tế quốc tế, Việt Nam đã đạt được nhiều thành tựu, kinh tế tăng trưởng vượt bậc. Tăng trưởng GDP bình quân giai đoạn 1990 - 2017 đạt mức 6,77% và năm 2018 là 7,08%, cao hơn tốc độ tăng trưởng trung bình của khu vực Đông Á - Thái Bình Dương (không tính Trung Quốc) trong cùng giai đoạn (Ngân hàng Thế giới, 2018). Tuy nhiên, tại Báo cáo triển vọng kinh tế giữa kỳ tháng 6/2018, Ngân hàng Thế giới dự báo, tốc độ tăng trưởng trung hạn của Việt Nam có thể sẽ chững lại còn 6,6% năm 2019 và 6,5% vào năm 2020.

Nhằm ứng phó kịp thời với những biến động khó lường của tình hình kinh tế, chính trị, thương mại toàn cầu và hướng tới mục tiêu phát triển bền vững, đáp ứng yêu cầu về một khu vực tài chính bao trùm, toàn diện và ổn định. Vấn đề tái cấu trúc thị trường tài chính (TTTC) đã được đặt ra trong Chiến lược Tài chính đến năm 2020 ban hành kèm theo Quyết định số 450/QĐ-TTg ngày 18/4/2012. Chiến lược Tài chính đến năm 2020 xác định mục tiêu là xây dựng nền tài chính quốc gia lành mạnh, đảm bảo giữ vững an ninh tài chính, ổn định kinh tế vĩ mô, tài chính - tiền tệ.

Các giải pháp quan trọng cũng đã được Chiến lược này đặt ra, đó là phải nâng cao hiệu quả huy động nguồn lực tài chính quốc gia; động viên hợp lý các nguồn thu từ thuế, phí và lệ phí; đến năm 2020 xây dựng một hệ thống thuế đồng bộ, có cơ cấu bền vững, phù hợp với thông lệ quốc tế và có khả năng huy động đầy đủ, chủ động hợp lý nguồn thu cho ngân sách nhà nước (NSNN)...

Để triển khai hiệu quả Chiến lược Tài chính đến năm 2020, Bộ Tài chính đã trình Thủ tướng Chính phủ ban hành Quyết định phê duyệt Chiến lược Phát triển thị trường chứng khoán (TTCK) tới năm 2020 và Đề án Tái cấu trúc TTCK và doanh nghiệp (DN) bảo hiểm. Trong đó, đề ra các mục tiêu cụ thể sau:

Thứ nhất, phát triển toàn diện TTCK cả về quy mô và chất lượng hoạt động, cả về cung và cầu, đưa TTCK trở thành kênh huy động vốn hiệu quả, an toàn, đáp ứng nhu cầu về vốn và đầu tư của toàn xã hội. Chủ động hội nhập TTTC quốc tế, nâng cao khả năng cạnh tranh, thu hẹp khoảng cách phát triển của TTCK Việt Nam so với các quốc gia phát triển trong khu vực.

Thứ hai, lấy TTCK làm cơ sở để phát triển TTTC Việt Nam, từng bước phát triển các mảng thị trường khác nhằm xây dựng một TTTC đồng bộ, liên thông chặt chẽ với nhau.

Thứ ba, củng cố và hoàn thiện hệ thống pháp luật quản lý, giám sát đối với toàn bộ TTCK nói riêng và TTTC nói chung. Cùng với đó, duy trì trật tự, an toàn, mở rộng phạm vi, tăng cường hiệu quả quản lý, giám sát thị trường nhằm bảo vệ quyền và lợi ích hợp pháp của nhà đầu tư, bảo đảm an toàn hệ thống tài chính quốc gia.

Nhằm góp phần thực hiện tốt các mục tiêu phát triển TTCK, đồng thời, tiến hành tái cấu trúc toàn diện TTCK và DN bảo hiểm, từng bước nâng cao vai trò, vị trí của TTCK và thị trường bảo hiểm; phấn đấu tới năm 2020 đưa thị trường này trở thành kênh dẫn vốn (trong trung và dài hạn) chủ đạo của nền kinh tế; hỗ trợ tích cực thị trường tiền tệ trong quá trình tái cơ cấu các tổ chức tín dụng (TCTD), một số định hướng đã được đặt ra, gồm:

- Nâng cao chất lượng và đa dạng hóa các sản phẩm chứng khoán và bảo hiểm; nâng cao chất lượng quản trị công ty, quản trị rủi ro tại các tổ chức phát hành; công khai, minh bạch các hoạt động trên TTCK.

- Cơ cấu lại hệ thống các tổ chức kinh doanh chứng khoán, DN bảo hiểm phù hợp với nhu cầu, đặc điểm và quy mô phát triển của thị trường; củng cố hoạt động, nâng cao năng lực tài chính, quản trị công ty, quản trị rủi ro tại các tổ chức theo thông lệ quốc tế.

- Tập trung phát triển nhà đầu tư tổ chức, khuyến khích nhà đầu tư cá nhân; thu hút dòng vốn đầu tư gián tiếp nước ngoài trung và dài hạn; đồng thời, tăng cường công tác giám sát và có biện pháp phù hợp, kịp thời để chủ động ứng phó với biến động của dòng vốn đầu tư nước ngoài.

- Tái cấu trúc tổ chức thị trường theo hướng chuyên biệt hóa các sản phẩm và dịch vụ cung cấp với cơ cấu quản trị điều hành thống nhất, minh bạch, chuyên nghiệp, bảo đảm thị trường hoạt động lành mạnh, ổn định, vững chắc trong sự quản lý, giám sát chặt chẽ của Nhà nước.

Những yếu tố tác động tới tiềm năng tăng trưởng kinh tế toàn diện, bền vững

Khu vực tài chính Việt Nam được cấu phần bởi thị trường tiền tệ và thị trường vốn, trong đó tín dụng ngân hàng giữ vai trò chủ đạo. Giai đoạn 2012 - 2016 cung ứng vốn từ khu vực ngân hàng chiếm tới 85%. Năm 2017, tổng tài sản của các TCTD chiếm 96,2% và năm 2018 là 95,5% tổng tài sản toàn khu vực tài chính. Tỷ trọng tổng tài sản của các DN bảo hiểm chiếm 2,8%, các công ty chứng khoán và công ty quản lý quỹ chiếm 1%. Nền tài chính Việt Nam phụ thuộc rất lớn vào hoạt động và sức khỏe của hệ thống ngân hàng thương mại (NHTM). Thị trường vốn phát triển mạnh, với tỷ lệ vốn hóa tăng trưởng ấn tượng từ mức 27% GDP vào năm 2015 lên tới 82,2% GDP năm 2018. Cấu trúc TTTC dần được mở rộng và hoàn thiện, tính thanh khoản được nâng cao.

Nhìn chung, tăng trường kinh tế của Việt Nam trong thập kỷ qua đã được phản ánh rõ rệt qua mức độ tăng trưởng tín dụng của khu vực kinh tế tư nhân. Tỷ lệ tín dụng cung ứng cho khu vực kinh tế tư nhân tăng trưởng trung bình 4,8%/năm trong giai đoạn 2000 - 2015 và đạt mức 130,67% GDP vào năm 2017. Tỷ lệ này cao hơn so với con số bình quân của các quốc gia thuộc nhóm thu nhập trung bình và cao hơn đáng kể so với các quốc gia có cùng tốc độ tăng trưởng GDP tại thời điểm 2015, (theo ước tính của Quỹ Tiền tệ Quốc tế và Ngân hàng Thế giới).

Song hành cùng với tốc độ tăng trưởng tín dụng cao, tỷ trọng tín dụng cũng được sử dụng để thúc đẩy tăng trưởng cũng gia tăng. Điều này cho thấy, năng suất sử dụng vốn tín dụng còn thấp. Việc phân phối nguồn vốn qua kênh tín dụng còn kém hiệu quả, chủ yếu tập trung tại khu vực DN nhà nước có hiệu quả sử dụng thấp và tỷ lệ nợ xấu cao. Một lượng tín dụng lớn, chảy vào lĩnh vực bất động sản và vay thế chấp cá nhân. Trong khi đó, tốc độ tăng trưởng của lĩnh vực bất động sản giai đoạn 2010-2016 chỉ đạt khoảng 5,2%/năm (theo Báo cáo Đánh giá quốc gia năm 2016 của Ngân hàng Thế giới). Nợ xấu tiếp tục là nguy cơ lớn, ảnh hưởng đến tỷ lệ an toàn vốn và sức khỏe của hệ thống ngân hàng Việt Nam.

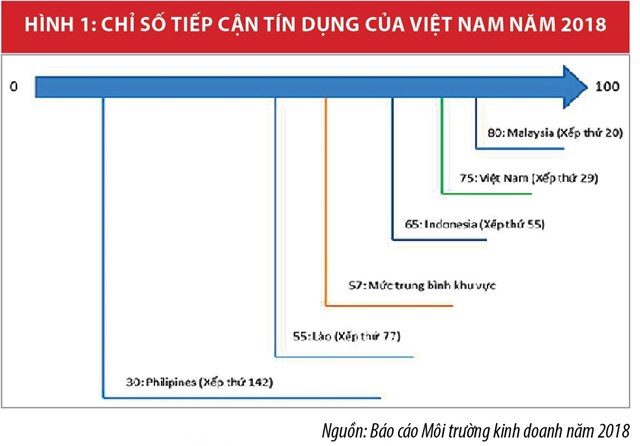

Bên cạnh đó, vấn đề phân phối nguồn vốn tín dụng chưa hiệu quả còn được thể hiện tại khu vực DN nhỏ và vừa. Các DN nhỏ và vừa còn gặp khó khăn trong tiếp cận vốn vay ngân hàng. Việc phân bổ nguồn vốn tín dụng thiếu hiệu quả và rào cản tiếp cận vốn của DN nhỏ và vừa là những nhân tố hạn chế đầu tư trong khu vực tư nhân. Quá trình giải ngân đầu tư công tiếp tục chậm và gặp nhiều vướng mắc... Những yếu tố trên đã gián tiếp hạn chế tiềm năng tăng trưởng của Việt Nam.

Thị trường vốn mặc dù đang dần gia tăng mức đóng góp vào cung ứng vốn cho nền kinh tế, song vẫn chưa thực sự là kênh huy động vốn trung và dài hạn hiệu quả. Giá trị vốn hóa TTCK Việt Nam từng đạt trên 80% GDP nhưng nguồn vốn “chảy” vào khu vực kinh tế thực thông qua việc phát hành cổ phiếu lần đầu ra công chúng (IPO) chưa lớn, chủ yếu tập trung phát sinh từ công tác cổ phần hóa các DN nhà nước cũng như đại chúng hóa các DN ở khu vực kinh tế tư nhân.

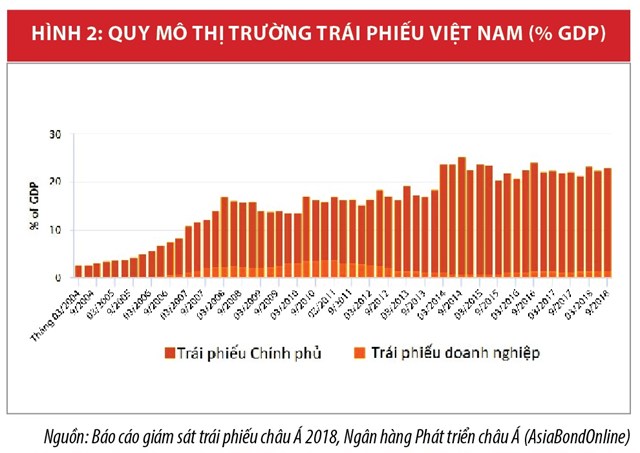

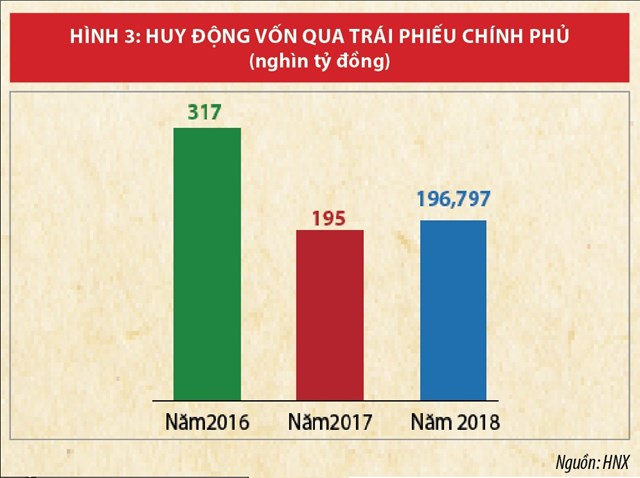

Quy mô thị trường trái phiếu mặc dù đạt gần 40% GDP nhưng chủ yếu là thị trường trái phiếu chính phủ (đạt gần 30% GDP), quy mô trái phiếu DN lại quá nhỏ (trên 7% GDP) và chưa thực sự trở thành kênh vay nợ hấp dẫn đối với DN. Như vậy, so với các nước trong khu vực, quy mô khu vực tài chính Việt Nam hiện nay vẫn ở mức khiêm tốn. Độ sâu tài chính của khu vực tài chính Việt Nam - chỉ số đo lường khả năng cung ứng vốn của khu vực tài chính đối với nền kinh tế chỉ đạt khoảng 1,8 lần GDP, thấp hơn so với các nước trong khu vực (Singapore là 4 lần, Malaysia 3,7 lần. Thái Lan và Trung Quốc khoảng 3,3 lần, Philippines đạt gần 2 lần GDP). Tỷ lệ tiếp cận tài chính trong dân cư còn thấp, nhất là thông qua các định chế tài chính trung gian…

Những vấn đề đặt ra trong quá trình tái cấu trúc thị trường tài chính Việt Nam

Nhằm hướng tới mục tiêu tăng trưởng kinh tế toàn diện, bao trùm, bền vững, quá trình tái cấu trúc TTTC cần chú trọng những giải pháp sau:

Thứ nhất, tập trung hiện đại hóa, nâng cao năng lực tài chính và hoạt động của khu vực ngân hàng; Tập trung cải cách năng lực quản trị và hệ thống kiểm soát nội bộ, quản lý rủi ro của khu vực NHTM, thúc đẩy vai trò tích cực của khu vực tài chính tới tăng trưởng kinh tế; Đẩy mạnh tái cơ cấu NHTM và xử lý nợ xấu, tạo lập hệ thống cơ sở hạ tầng tài chính để xử lý nợ xấu, tăng khả năng cung cấp tín dụng ra nền kinh tế thực; Nâng cao hiệu quả và năng lực cạnh tranh, năng lực tài chính của các NHTM; Bảo đảm các TCTD có đủ vốn tự có theo chuẩn mực Basel II, hướng tới Basel III; Nâng cao năng lực quản trị rủi ro tại các NHTM, phù hợp với chuẩn mực và thông lệ quốc tế.

Thứ hai, mặc dù đã đạt quy mô tương đối lớn, tuy nhiên, tác động của khu vực tài chính đến tăng trưởng trong dài hạn chủ yếu qua cải thiện năng suất vốn, thay vì đơn thuần gia tăng khối lượng tín dụng. Đẩy mạnh tăng trưởng tín dụng có thể tạo ra tăng trưởng kinh tế trong ngắn hạn nhưng nếu phân bổ vốn bị sai lệch, có thể dẫn đến tình trạng đầu tư kém, tài sản kém chất lượng, gia tăng rủi ro và gây mất ổn định. Để khu vực tài chính hỗ trợ tăng trưởng dài hạn và bền vững, hệ thống cần phải có động cơ nâng cao hiệu suất phân bổ vốn và rủi ro, phân bổ nguồn tín dụng hỗ trợ các DN, đặc biệt là khu vực DN nhỏ và vừa.

Thứ ba, tiếp tục mở rộng và phát triển thị trường vốn theo chiều sâu, tăng cường hội nhập. Sau 20 năm vận hành, TTCK đã đạt được những thành tựu đáng kể, phát huy được vai trò là kênh huy động vốn trung và dài hạn của nền kinh tế. Cấu trúc thị trường vốn còn chưa đa dạng, tính thanh khoản chưa đủ lớn, các cơ chế, công cụ phòng vệ rủi ro trên thị trường mới bắt đầu được hình thành cùng sự ra đời của thị trường phái sinh. Do vậy, dự thảo Luật Chứng khoán (sửa đổi) cần hướng tới các mục tiêu dài hạn sau:

- Tự do hóa hoạt động thị trường theo hướng loại bỏ bớt các điều kiện tiếp cận thị trường, cho phép các tổ chức DN dễ dàng tiếp cận thị trường hơn. Giải pháp cho mục tiêu này, là áp dụng cơ chế đăng ký phát hành dựa trên chế độ công bố thông tin đầy đủ theo thông lệ quốc tế. Bản chất của cơ chế này là bỏ bớt các điều kiện định lượng và các thủ tục hành chính mà các DN phải đáp ứng mới được phát hành cổ phiếu, huy động vốn trên TTCK. Với việc loại bỏ bớt các điều kiện và tiết giảm thủ tục hành chính thì nhiều tổ chức phát hành, kể cả các DN khởi nghiệp cũng có thể tiếp cận và huy động vốn trên thị trường.

- Mở rộng thị trường dưới hình thức áp dụng cơ chế đại chúng hóa, phát hành ra công chúng gắn với niêm yết, đăng ký giao dịch. Đây là thông lệ quốc tế tốt mà Việt Nam chưa áp dụng được đối với các DN tư nhân khi thực hiện chào bán cổ phiếu ra công chúng.

- Tập trung phát triển cơ sở nhà đầu tư có tổ chức, tiếp tục thu hút vốn đầu tư gián tiếp nước ngoài. Trong đó, có các giải pháp như phấn đấu cải cách hệ thống thể chế và giải pháp kỹ thuật để đáp ứng các tiêu chí xếp hạng TTCK của MSCI, nhất là các tiêu chí về mức độ tiếp cận thị trường đối với nhà đầu tư nước ngoài. Bên cạnh đó, tiếp tục hoàn thiện khung pháp lý các quy định hướng dẫn việc triển khai các loại hình quỹ đầu tư chuyên biệt, góp phần xã hội hóa nguồn lực đầu tư xã hội như: Quỹ Đầu tư cơ sở hạ tâng, Quỹ Đầu tư năng lượng, Quỹ Đầu tư bất động sản, Quỹ Đầu tư mạo hiểm...

- Thúc đẩy thị trường trái phiếu DN và đa dạng hóa cấu trúc sản phẩm trên thị trường phái sinh. Đối với thị trường trái phiếu DN, cần nghiên cứu và cho phép tổ chức thị trường các sản phẩm trái phiếu DN dành cho nhà đầu tư tổ chức và các nhà đầu tư chuyên nghiệp, tạo thêm kênh dẫn vốn mới bên cạnh cổ phiếu.

- Tăng cường năng lực giám sát, quản lý và cưỡng chế thực thi của cơ quan quản lý nhà nước.

Thứ tư, ưu tiên thiết lập các cơ chế giám sát, cảnh báo sớm, đảm bảo hoạt động ổn định của khu vực tài chính quốc gia. Đồng thời, nghiên cứu học tập, ứng dụng các chuẩn mực giám sát tài chính quốc tế vào thị trường Việt Nam, đặc biệt là cơ chế giám sát hoạt động của NHTM thông qua các công cụ macro-prudential và cách thức quản lý dựa trên rủi ro. Việc liên tục cập nhật, theo dõi quá trình phát triển của các mô hình tài chính, tín dụng mới dựa trên yêu tố công nghệ phải xác định là một ưu tiên quan trọng trong quá trình giám sát an toàn hoạt động của TTTC.

Thứ năm, nghiên cứu và cải cách các chính sách thuế theo các giải pháp mà nhiều quốc gia đang triển khai, nhằm tạo điều kiện bảo đảm sự cạnh tranh lành mạnh giữa hệ thống tín dụng và thị trường vốn, bảo đảm sự bình đẳng về thu nhập giữa nhà đầu tư trên thị trường vốn và người gửi tiết kiệm; bình đẳng trong việc sử dụng nguồn tài chính huy động từ thị trường vốn cổ phần và nguồn tài chính từ hệ thống tín dụng.

Tài liệu tham khảo:

1. World Bank (2016), Báo cáo đánh giá Quốc gia: Việt Nam 2016 - Tiếp bước thành công, Nhóm ưu tiên tăng trưởng và bền vững;

2. World Bank (2018), World Bank East Asia and Pacific Economic Update, April 2018: Enhancing Potential, Washington, DC: World Bank;

3. UNDP (2013), Ratael Ranieri & Raquel Almeida Ramos, Inclusive Growth: Building up a Concept, Working Paper number 104 March;

4. IMF (2013), Rahul Anand, Saurabh Mishra, Shanaka J Peiris, Inclusive growth revisited: Measurement and evolution, Washington D.c, 17 August;

5. World Bank (2009), Elena Ianchovichina & Susanna Lundstrom, Economic Policy and Debt Department, Economic Policy Division: Inclusive Growth Analytics Framework and Application, March, WPS4851;

6. National Bureau of Economic Research (2004), Levine. R. FINANCE AND GROWTH: THEORY AND EVIDENCE, Working Paper 10766;

7. Prochniak M. & Wasiak K. (2016), The Impact of the Financial System on Economic Growth in the Context of the Global Crisis: Empirical Evidence for the EU and OECD Countries;

8. Rajan R. & Zingales L. (1998), Financial Dependence and Growth, The American Economic Review, Vol. 88, No. 3;

9. Grossman G. & Helpman E. (1991), Trade, Knowledge Spillovers, and Growth, European Economic Review. Vol 35, Issues 2-3;

10. IMF (2018), Vietnam: Selected Issues, IMF Country Report No. 18/216.