Tăng trưởng tín dụng 14-15% một năm là thách thức lớn với ngành Ngân hàng

Tăng trưởng bằng cách đẩy mạnh cho vay bằng mọi có thể dẫn đến bất ổn kinh tế, áp lực lạm phát cao và các vấn đề về nợ xấu tồn đọng khó xử lý hơn.

Số liệu của Ngân hàng Nhà nước cho thấy, tăng trưởng tín dụng 6 tháng đầu năm 2024 đạt 6%, hoàn thành yêu cầu mà Chính phủ giao và đạt 41% kế hoạch năm (15%). Riêng trong tháng 6/2024, tín dụng tăng 3,6%, cao hơn tốc độ tăng trưởng tín dụng 5 tháng đầu năm cộng lại.

Như vậy, để hoàn thành mục tiêu năm 2024, nền kinh tế cần đẩy thêm gần 1,2 triệu tỷ đồng, tương đương mức tăng trưởng tín dụng 8,73% trong 6 tháng cuối năm.

Khối Nghiên cứu Chứng khoán VPBank (VPBankS Research) cho rằng, tăng trưởng tín dụng đạt mục tiêu 6 tháng đầu năm nhờ động lực từ GDP Việt Nam tăng khá trong quý II/2024, đạt 6,93% và tăng 6,42% trong 6 tháng; chủ yếu nhờ du lịch đã quay trở lại mức trước đại dịch COVID-19, sản xuất tăng trưởng mạnh với PMI ở mức 54,7 cuối quý II/2024.

Ngoài ra, các động lực tăng trưởng kinh tế được nhận diện từ đầu năm như FDI, xuất nhập khẩu vẫn tiếp tục hỗ trợ, điển hình khi thấy các ngân hàng nước ngoài có thế mạnh về FDI tăng trưởng tín dụng tốt, ví dụ như Shinhan Bank có mức tăng trưởng tín dụng cao (năm 2023 tăng trưởng tín dụng 19,99%; 6 tháng đầu năm 2024 tăng 13% so với đầu năm).

Về phía các ngân hàng trong nước, có 14/27 ngân hàng tăng trưởng tín dụng cao từ 6% trở lên. Trong đó, tăng trưởng tín dụng ấn tượng nhất trong nửa đầu năm 2024 là các ngân hàng bán buôn như LPBank, Techcombank và các ngân hàng bán lẻ có thế mạnh ở khu vực miền Nam như ACB, HDBank.

Theo dự phóng của VPBankS Research, tăng trưởng tín dụng năm nay có thể đạt được mục tiêu 14% - 15% nhờ kỳ vọng vào mùa tiêu dùng, sản xuất kinh doanh vào nửa cuối năm và kỳ vọng thêm vào việc Fed hạ lãi suất, hỗ trợ cho chính sách tiền tệ “đi ngược” thế giới của Việt Nam.

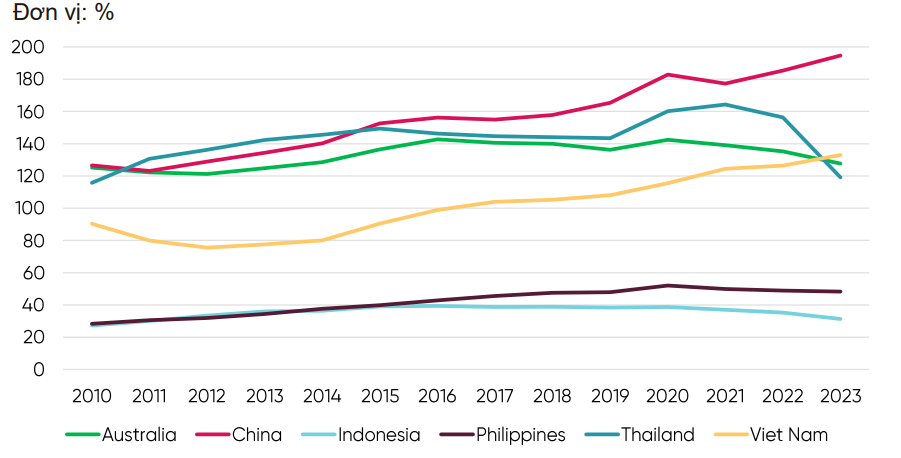

Tuy nhiên, VPBankS Research cho rằng, mục tiêu tăng trưởng tín dụng 14%-15% một năm là thách thức lớn do tỷ lệ tín dụng/GDP của Việt Nam đang ở mức quá cao.

Thêm nữa, khi tăng trưởng tín dụng được coi là một tiêu chí để đánh giá ngân hàng làm cơ sở giao hạn mức cho vay (room tín dụng) cho năm tiếp theo cũng sẽ gián tiếp khiến các ngân hàng cố gắng đẩy hết room tín dụng. Tăng trưởng bằng cách đẩy mạnh cho vay bằng mọi có thể dẫn đến bất ổn kinh tế, áp lực lạm phát cao và các vấn đề về nợ xấu tồn đọng khó xử lý hơn.