Triển vọng ngành Ngân hàng nửa cuối năm 2024

Với triển vọng tín dụng tăng tốc khi thị trường bất động sản tiếp đà phục hồi, cùng với đó là mặt bằng lãi suất tiếp tục duy trì mức thấp để hỗ trợ nền kinh tế, giới chuyên môn dự báo hoạt động kinh doanh của ngành Ngân hàng nửa cuối năm 2024 sẽ được cải thiện. Dẫu vậy, nợ xấu vẫn là vấn đề đáng lưu tâm đối với hoạt động ngân hàng.

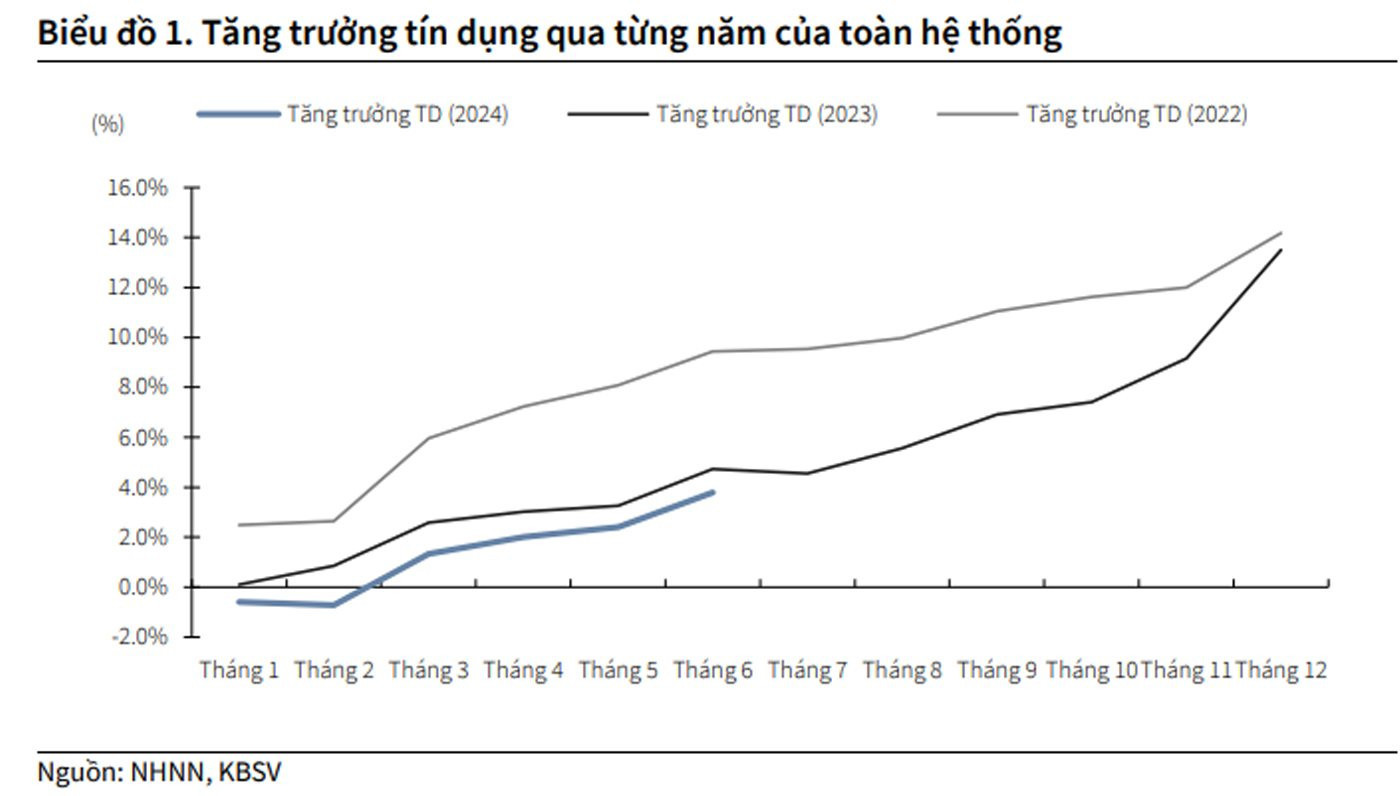

Số liệu thống kê từ Ngân hàng Nhà nước (NHNN) cho biết, tính đến cuối tháng 6/2024, tín dụng nền kinh tế đạt gần 14,4 triệu tỷ đồng, tăng 6% so với cuối năm ngoái. Trong đó, cho vay tiêu dùng đạt hơn 3 triệu tỷ đồng.

Từ đầu năm đến nay, hơn 810.000 tỷ đồng đã được bơm thêm vào nền kinh tế. Tính riêng quý II/2024, nền kinh tế tiếp nhận thêm khoảng 630.000 tỷ đồng, cao hơn đáng kể so với quý I/2024.

Như vậy, tăng trưởng tín dụng toàn ngành ngân hàng đã đạt mục tiêu Chính phủ và NHNN đưa ra trước đó (tăng trưởng tín dụng đạt 5 - 6% vào cuối quý II/2024).

Dù tín dụng tăng nhanh hơn trong quý II/2024 nhưng nhìn tổng thể thì do ảnh hưởng của yếu tố mùa vụ - thường tăng trưởng thấp trong giai đoạn đầu năm, cũng như nhu cầu vốn trong nền kinh tế phục hồi chậm, dẫn đến tình hình giải ngân trong nửa đầu năm vẫn tương đối chậm.

Trong báo cáo vừa công bố, Công ty Chứng khoán (CTCK) KB Việt Nam (KBSV) cho rằng, tăng trưởng tín dụng nửa đầu năm diễn ra không đồng đều giữa các lĩnh vực của nền kinh tế tạo ra sự phân hoá về tốc độ tăng trưởng giữa các ngân hàng.

Cụ thể, cho vay lĩnh vực bất động sản (BĐS) (bao gồm cho vay phát triển dự án BĐS, vay mua nhà) dẫn dắt tăng trưởng tín dụng cho nhiều ngân hàng; trong khi đó, nhóm ngân hàng cho vay phân khúc bán lẻ, hộ kinh doanh - sản xuất tín dụng chững hơn do cầu tiêu dùng tại phân khúc này hồi phục chưa đáng kể.

Tỷ lệ thu nhập lãi thuần (NIM) trong quý I/2024 của toàn ngành có sự cải thiện khi mức độ giảm chậm lại so với quý trước, thậm chí ghi nhận mức tăng trở lại ở một số ngân hàng.

6/11 ngân hàng nằm trong danh mục theo dõi của KBSV có mức NIM cải thiện từ 5-30 điểm cơ sở bản so với quý trước, còn tính chung toàn ngành NIM giảm 6 điểm cơ bản so với cuối năm 2023 (giảm chậm hơn so với quý III & IV năm trước).

Các ngân hàng có tín dụng được dẫn dắt bởi nhóm khách hàng doanh nghiệp (Techcombank, HDBank, LPBank) có mức NIM cải thiện tương đối tích cực; trong khi các ngân hàng quốc doanh với vai trò đi đầu hạ lãi suất để hỗ trợ kinh tế, các ngân hàng tập trung cho vay bán lẻ bị ảnh hưởng tăng trưởng trong quý I có NIM cải thiện với tốc độ chậm hơn.

Chi phí vốn (CoF) của các ngân hàng được cải thiện đáng kể, từ 20-90 điểm cơ bản so với quý trước nhờ mặt bằng lãi suất duy trì mức thấp, bên cạnh CASA của các ngân hàng được duy trì ở mức cao hơn trong 2 quý gần đây.

Tuy nhiên, lợi suất trên tài sản sinh lời (IEA) giảm mạnh hơn (70-200 điểm cơ bản) khi: (1) Các ngân hàng đưa ra nhiều chính sách ưu đãi hơn về lãi suất để tăng khả năng cạnh tranh và thúc đẩy tín dụng; (2) Cơ cấu tín dụng dịch chuyển sang phân phúc khách hàng doanh nghiệp đã khiến NIM toàn ngành chưa thể tăng trở lại như kỳ vọng.

Dẫu tốc độ giải ngân tương đối ảm đạm trong những tháng đầu năm nhưng các chuyên gia của KBSV vẫn tin rằng tăng trưởng tín dụng của nền kinh tế trong năm 2024 sẽ hoàn thành kế hoạch 15% dựa trên những kỳ vọng, gồm: (1) Động lực tăng trưởng tín dụng trong nửa cuối năm kỳ vọng được đóng góp nhiều hơn từ phân khúc khách hàng cá nhân; (2) Thị trường bất động sản tiếp tục đà hồi phục sau những nỗ lực tháo gỡ vấn đề pháp lý của Chính phủ.

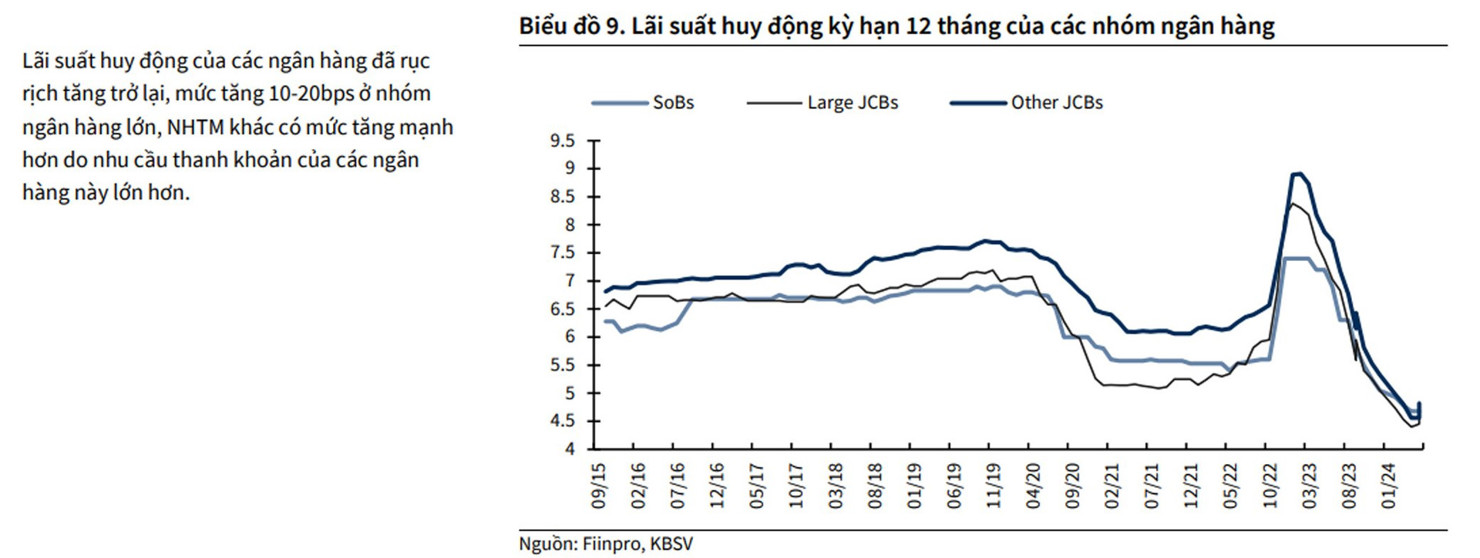

Ngoài ra, với áp lực tỷ giá, cùng với chi phí đầu vào tăng khi lãi suất huy động được dự báo sẽ tăng thêm 70-100 điểm cơ bản, sẽ tạo áp lực tăng lên lãi suất cho vay.

Dù vậy, KBSV kỳ vọng lãi suất cho vay sẽ vẫn duy trì ở mức hợp lí hơn mức đỉnh của năm 2023, từ đó góp phần thúc đẩy nhu cầu tín dụng của nền kinh tế.

Theo như quan sát, lãi suất huy động ở một số ngân hàng đã tăng 10 – 40 điểm cơ bản so với vùng đáy ở các kỳ hạn ngắn 1-12 tháng.

KBSV nghiêng về kịch bản lãi suất huy động có thể tăng thêm từ 70-100 điểm cơ bản từ nay đến cuối năm trong bối cảnh áp lực tỷ giá vẫn hiện hữu, cùng với nhu cầu huy động của các ngân hàng tăng phục vụ cho tăng trưởng tín dụng giai đoạn cao điểm cuối năm.

“Với mức tăng kỳ vọng như trên, chúng tôi cho rằng đây là nhịp điều chỉnh lên mức nền hợp lý hơn (hiện tại lãi suất huy động vẫn thấp hơn vùng đáy COVID-19) nhưng chưa xác lập xu hướng tăng lãi suất mạnh trở lại như giai đoạn 2022-2023”, các chuyên gia của KBSV kỳ vọng.

Cũng theo các chuyên gia của KBSV, lãi suất cho vay trong thời gian tới khó có thể giảm thêm hạn chế mức giảm của IEA, thậm chí cải thiện nhẹ bởi: lãi suất cho vay hiện tại tương đối thấp so với mức đỉnh năm 2023; ngân hàng yêu cầu mức lãi suất cho vay hợp lí để cân đối với rủi ro của khách hàng; tín dụng hệ thống đã có tín hiệu tốt hơn trong quý II; kỳ vọng cho vay bán lẻ tốt hơn trong nửa cuối năm.

Dù lãi suất huy động được dự báo tăng nhưng dự kiến chi phí vốn của các ngân hàng trong năm 2024 vẫn duy trì mức nền thấp do sự thay đổi của lãi suất huy động cần thời gian phản ánh vào chi phí vốn.

Trên cơ sở đó, KBSV hạ dự phóng về mức độ hồi phục NIM năm 2024 của các ngân hàng trong danh mục theo dõi, với kỳ vọng NIM cải thiện 10 – 20 điểm cơ bản từ mức thấp của năm 2023.

Các chuyên gia cũng thận trọng với chất lượng tài sản của toàn ngành khi kinh tế vẫn cần thêm thời gian hồi phục, cũng như các chính sách cần thêm thời gian để phát huy hết vai trò.

Dù vậy, tính hình nợ xấu sẽ được cải thiện hơn so với năm 2023 nhờ: Thông tư 02 được gia hạn đến hết năm 2024; chính sách hỗ trợ của các ngân hàng thông qua lãi suất; tháo gỡ những vấn đề pháp lý để các doanh nghiệp tiếp tục triển khai mở rộng hoạt động kinh doanh - sản xuất.

Tuy nhiên, áp lực trích lập dự phòng rủi ro sẽ tăng lên nhằm củng cố lại bộ đệm, chuẩn bị cho công cuộc xử lý nợ giai đoạn 2025 - 2026. Nhìn chung, tiềm ẩn nợ xấu vẫn còn hiện hữu khi mức độ hồi phục của thị trường bất động sản/trái phiếu doanh nghiệp chưa thực sự như kỳ vọng.

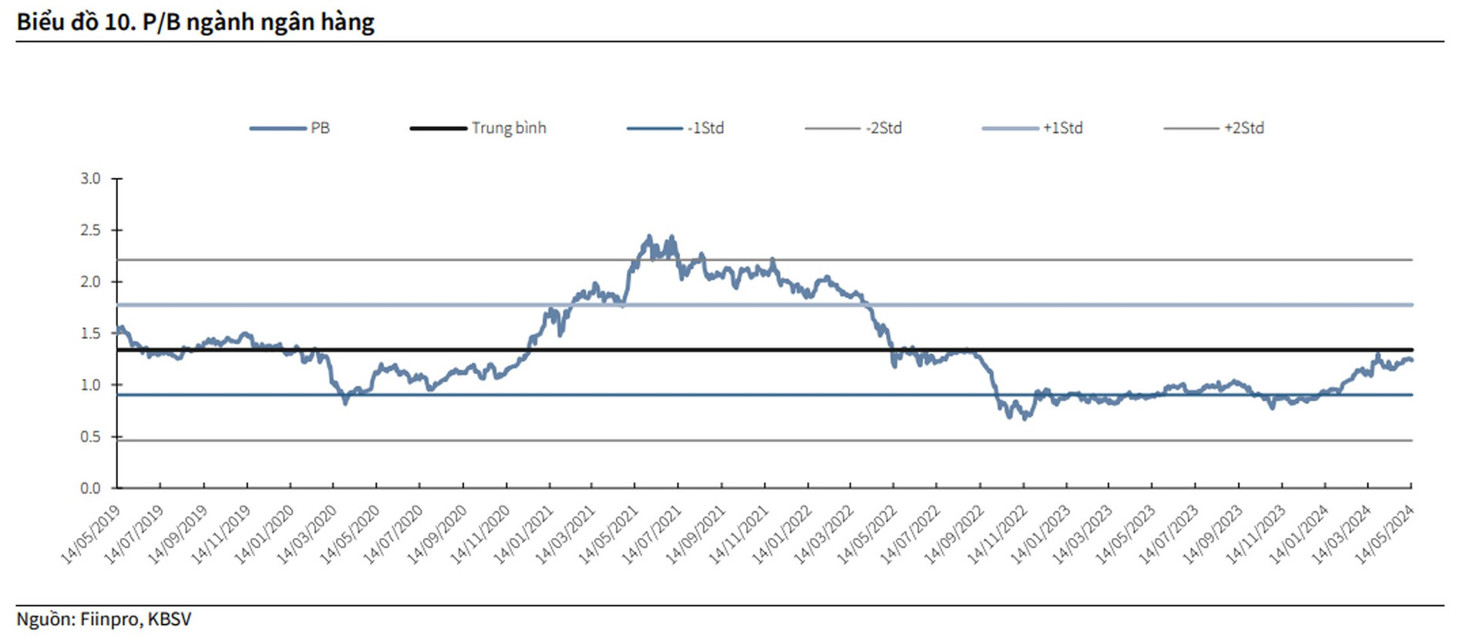

Với triển vọng cho nửa sau năm 2024, KBSV kỳ vọng lợi nhuận của ngành sẽ được thúc đẩy bởi cầu tín dụng lĩnh vực BĐS, sự hồi phục của các hoạt động sản xuất kinh doanh; qua đó hỗ trợ tái định giá P/B cho ngành Ngân hàng về mức hợp lý hơn.

Trong ngắn hạn các cổ phiếu ngân hàng có thể sẽ có nhịp điều chỉnh nếu kết quả kinh doanh quý II và III chưa thực sự khởi sắc, nhưng sẽ là thời điểm thích hợp để mua vào những cổ phiếu tiềm năng cho mục tiêu đầu tư dài hạn (VCB, ACB, STB, TCB, VPB).