Yếu tố tác động đến quyết định đầu tư chứng khoán theo hiệu ứng đám đông của nhân viên văn phòng

Hiệu ứng đám đông trên thị trường chứng khoán xảy ra khi các nhà đầu tư bắt chước hành động của người khác trong việc ra quyết định đầu tư. Điều này khiến thị trường hoạt động kém hiệu quả và dẫn đến bong bóng đầu tư. Mục tiêu chính của nghiên cứu này là kiểm tra các yếu tố ảnh hưởng đến hiệu ứng đám đông của các nhà đầu tư trên thị trường chứng khoán TP. Hồ Chí Minh. Nghiên cứu đã sử dụng các phương pháp đánh giá như độ tin cậy Cronbach's Alpha, phân tích nhân tố khám phá (EFA) và phân tích hồi quy tuyến tính bằng phần mềm SPSS với cỡ mẫu là 251 quan sát. Kết quả của nghiên cứu cho thấy, thông tin, tự tin thái quá, tâm lý thị trường có ảnh hưởng tích cực đến hiệu ứng đám đông trong khi biến kinh nghiệm và các biến kiểm soát không tác động đến quyết định của nhân viên văn phòng đầu tư chứng khoán theo hiệu ứng đám đông.

Giới thiệu

Theo Wu và cộng sự (2020), Rahman và Ermawati (2020), quyết định đầu tư chứng khoán theo hiệu ứng đám đông đám đông đã được tìm hiểu ở các nước châu Á như: Đài Loan, Hàn Quốc, Trung Quốc, Hồng Kông và một số quốc gia châu Âu và châu Mỹ Latinh. Tuy nhiên, tại Việt Nam, nghiên cứu về vấn đề này không nhiều hoặc một số nghiên cứu chỉ giải thích lý thuyết tài chính hành vi, không cung cấp nghiên cứu thực nghiệm.

Do đó, nghiên cứu này tiến hành tìm hiểu các yếu tố ảnh hưởng đến đầu tư chứng khoán theo hiệu ứng đám đông của nhân viên văn phòng tại thị trường chứng khoán Việt Nam. Kết quả của nghiên cứu sẽ là thông tin tham khảo đối với nhà đầu tư khi nhận biết được yếu tố nào có ảnh hưởng đến quyết định đầu tư của mình. Kết quả nghiên cứu cũng là thông tin tham khảo đối với các nhà hoạch định chính sách nhằm có những can thiệp hợp lý vào thị trường chứng khoán, hạn chế bong bóng đầu tư, từ đó giúp thị trường hoạt động hiệu quả hơn.

Cơ sở lý thuyết và mô hình nghiên cứu

Cơ sở lý thuyết

Khái niệm Hiệu ứng đám đông

Bakar và Yi (2016) lập luận rằng, hiệu ứng đám đông xảy ra khi các nhà đầu tư tìm đến hành vi của các nhà đầu tư khác vì họ tin rằng những người khác sở hữu nhiều thông tin hơn họ. Ngoài ra, các nhà đầu tư nhỏ khi tham gia vào thị trường chứng khoán có xu hướng hành động theo hiệu ứng đám đông. Ayoub và Balawi (2022) cho rằng, các hoạt động kinh tế liên quan đến hành vi hiệu ứng đám đông. Hành vi này có tác động đến sản lượng của thị trường và cách nó có thể gây ra những thay đổi về giá cổ phiếu khi tăng hoặc giảm.

Yếu tố Tự tin thái quá

Sự tự tin thái quá mô tả trạng thái tâm lý mà các nhà đầu tư tin rằng họ sở hữu nhiều kiến thức hơn các nhà đầu tư khác. Các nhà đầu tư quá tự tin cho rằng, họ có thể kiếm được nhiều tiền hơn từ thị trường bằng cách sử dụng cảm xúc của mình, mặc dù điều này là không thể. Bakar và Yi (2016) nhận thấy, quyết định của nhà đầu tư bị ảnh hưởng đáng kể bởi sự tự tin thái quá. Hơn nữa, Longjie và Anfeng (2017) đã tìm thấy mối tương quan tích cực giữa sự tự tin thái quá và quyết định đầu tư vào thị trường chứng khoán.

Yếu tố Thông tin

Thông tin có thể được lấy từ nhiều nguồn như: báo, tạp chí, mạng xã hội và truyền miệng. Từ kết quả phân tích OLS, Ankitha và cộng sự (2017) nhận thấy, thông tin truyền miệng có tác động đến quyết định đầu tư chứng khoán theo hiệu ứng đám đông. Họ cho rằng các nhà đầu tư đang có xu hướng thể hiện hành vi đám đông cao hơn khi họ có được thông tin liên quan thông qua truyền miệng so với các nguồn thông tin khác. Mặt khác, sự tiến bộ của công nghệ trong điện thoại thông minh, máy tính và internet đã làm cho các trang web, mạng xã hội, diễn đàn trực tuyến cùng các ứng dụng trở thành nền tảng phổ biến và phổ quát nhất để cho các nhà đầu tư có được thông tin. Joseph và Ali (2015) đã phát hiện ra rằng quyết định đầu tư chứng khoán theo hiệu ứng đám đông giữa các nhà đầu tư ở Kenya bị ảnh hưởng bởi thông tin từ phương tiện truyền thông thông.

Yếu tố Tâm lý đám đông

Theo Rahayu và cộng sự (2021), tâm lý đám đông có ảnh hưởng đáng kể đến quyết định đầu tư chứng khoán của các nhà đầu tư. Thay vì dựa vào thông tin và phân tích độc lập, các nhà đầu tư thường xuyên phản ứng theo ý kiến của đám đông. Hậu quả của hành vi này có thể bao gồm quyết định đầu tư không chính xác, tăng cường biến động trên thị trường, gây ra các vấn đề hệ thống và dẫn đến thị trường hoạt động không hiệu quả. Những nhà đầu tư tiềm năng đó hầu hết không có thông tin cần thiết và thiếu năng lực đầu tư phân tích. Do đó, họ tìm kiếm sự giúp đỡ từ các nhà đầu tư khác, những người được coi là có thông tin và kỹ năng liên quan trong lĩnh vực đầu tư chứng khoán.

Yếu tố Kinh nghiệm

Khi các nhà đầu tư có kinh nghiệm, họ có xu hướng tự đưa ra quyết định đầu tư dựa trên phân tích hướng tới thị trường hơn là bắt chước các quyết định của người khác. Shusha và Touny (2016) cho rằng, kinh nghiệm của các nhà đầu tư điều chỉnh các mối quan hệ giữa độ chính xác của quyết định và hành vi hiệu ứng đám đông. Tuy nhiên, nhà đầu tư có kinh nghiệm thấp có quyết định vội vàng và bị ảnh hưởng bởi tâm trạng của họ. Prosad (2014) nhận thấy, các hành vi hiệu ứng đám đông được thể hiện khi các nhà đầu tư có ít kinh nghiệm. Do đó, các nhà đầu tư chứng khoán phụ thuộc vào đồng nghiệp hoặc các ý kiến của các chuyên gia về thị trường chứng khoán vì các nhà đầu tư có xu hướng không tự tin vào năng lực để đưa ra quyết định đầu tư của mình.

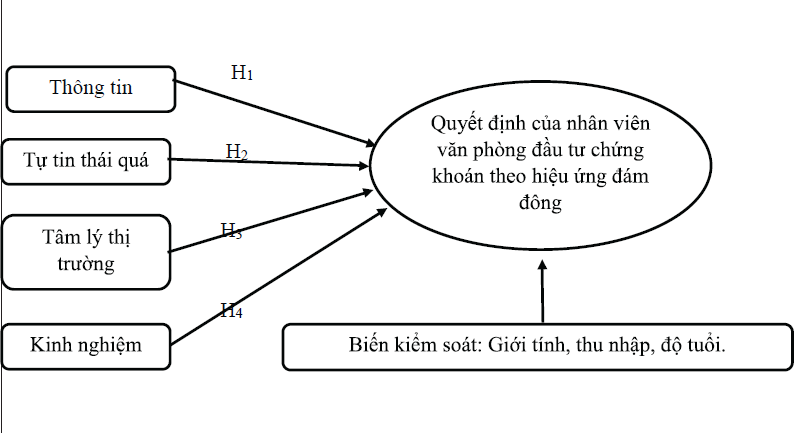

Mô hình nghiên cứu

Nguồn: Tác giả đề xuất

Dựa trên việc lược khảo các nghiên cứu trước về các yếu tố ảnh hưởng đến quyết định đầu tư chứng khoán theo hiệu ứng đám đông, nhóm tác giả đề xuất mô hình nghiên cứu gồm có 4 yếu tố có tác động đến quyết định đầu tư bao gồm: Thông tin; Tự tin thái quá; Tâm lý thị trường; Kinh nghiệm. Các giả thuyết của mô hình nghiên cứu được đề xuất như sau:

H1: Thông tin có tác động tích cực đến quyết định đầu tư chứng khoán của nhân viên văn phòng theo hiệu ứng đám đông.

H2: Tự tin thái quá có tác động tích cực đến quyết định đầu tư chứng khoán của nhân viên văn phòng theo hiệu ứng đám đông.

H3: Tâm lý thị trường có tác động tích cực đến quyết định đầu tư chứng khoán của nhân viên văn phòng theo hiệu ứng đám đông.

H4: Kinh nghiệm có tác động tiêu cực đến quyết định đầu tư chứng khoán của nhân viên văn phòng theo hiệu ứng đám đông.

Mô hình nghiên cứu được đề xuất như Hình 1.

Phương pháp nghiên cứu

Để thực hiện nghiên cứu, nhóm tác giả đã khảo sát bằng bảng hỏi đối với 285 nhân viên văn phòng sống tại TP. Hồ Chí Minh đang có ý định đầu tư chứng khoán. Kết quả thu về 251 phiếu hợp lệ được sử dụng trong phân tích. Các phương pháp được sử dụng trong nghiên cứu là: phân tích thống kê mô tả, đánh giá mức độ tin cậy của thang đo bằng hệ số Cronbach’s Alpha, phân tích nhân tố khám phá EFA và phân tích hồi quy.

Kết quả nghiên cứu

Mô tả nghiên cứu

Trước khi thực hiện phân tích định lượng, tác giả đã thực hiện một số thống kê mô tả về giới tính, độ tuổi, thu nhập và tần suất xem thông tin chứng khoán. Kết quả chi tiết về thống kê mô tả được trình bày trong Bảng 1.

|

Bảng 1: Mô tả mẫu nghiên cứu |

|||

|

Thông tin mẫu nghiên cứu |

Tần số |

Tỷ lệ (%) |

|

|

Giới tính |

Nam |

126 |

50,2 |

|

Nữ |

125 |

49,8 |

|

|

Độ tuổi |

Dưới 25 |

55 |

21,9 |

|

Từ đến 25-35 tuổi |

75 |

29,9 |

|

|

Từ 35-45 tuổi |

71 |

28,3 |

|

|

Từ 45-55 tuổi |

35 |

13,9 |

|

|

Từ 55 tuổi trở lên |

15 |

6,0 |

|

|

Thu nhập |

Dưới 10 triệu VNĐ |

29 |

11,6 |

|

Từ 10 triệu đến 20 triệu VNĐ |

62 |

24,7 |

|

|

Từ 20-30 triệu VNĐ |

56 |

22,3 |

|

|

Từ 30-35 triệu VNĐ |

61 |

24,3 |

|

|

Trên 35 triệu VNĐ |

43 |

17,1 |

|

|

Tần suất xem thông tin |

Không bao giờ |

17 |

6,8 |

|

Hiếm khi |

48 |

19,1 |

|

|

Thỉnh thoảng |

141 |

56,2 |

|

|

Thường xuyên |

45 |

17,9 |

|

|

Luôn luôn |

0 |

0 |

|

|

Nguồn: Phân tích của nhóm tác giả |

|||

Đánh giá độ tin cậy thang đo

Trước khi thực hiện phân tích hồi quy, các thang đo được thực hiện đánh giá độ tin cậy bằng hệ số Cronbach’s Alpha. Kết quả cho thấy, tất cả các thang đo đều có hệ số tin cậy Cronbach’s Alpha lớn hơn 0,6. Theo Hair và cộng sự (2009), kết quả trên là phù hợp cho các phân tích EFA. Kết quả chi tiết của phân tích độ tin cậy thang đo được trình bày trong Bảng 2.

|

Bảng 2: Kết quả kiểm định Cronbach’s Alpha |

||||

|

STT |

Ký hiệu |

Biến quan sát |

Số biến |

Cronbach’ Alpha |

|

1 |

TT |

Thông tin |

3 |

0,610 |

|

2 |

TQ |

Tự tin thái quá |

4 |

0,718 |

|

3 |

TL |

Tâm lý thị trường |

4 |

0,639 |

|

4 |

KN |

Kinh nghiệm |

4 |

0,680 |

|

5 |

QD |

Quyết định đầu tư |

4 |

0,647 |

|

Nguồn: Kết quả nghiên cứu của tác giả. |

||||

Phân tích EFA

Sau khi kiểm định độ tin cậy thang đo, nhóm tác giả thực hiện phân tích EFA với phép quay Varimax và áp dụng phương pháp trích Principal. Kết quả phân tích cho thấy, hệ số KMO = 0,757 > 0,5 nên phân tích nhân tố là phù hợp. Kiểm định Bartlett’s Test với trị giá Sig. = 0,000 < 0,05 chứng tỏ các biến quan sát còn lại có tương quan với nhau trong tổng thể. Vậy mô hình hồi quy sẽ có 4 nhân tố biến độc lập bao gồm: TQ (Tự tin thái quá); KN (Kinh nghiệm); TL (Tâm lý thị trường); và TT (Thông tin). Chi tiết về kết quả phân tích nhân tố được trình bày trong Bảng 3.

|

Bảng 3: Kết quả phân tích EFA |

||||

|

Hệ số tải nhân tố |

||||

|

1 |

2 |

3 |

4 |

|

|

TQ2 |

0,783 |

|||

|

TQ1 |

0,774 |

|||

|

TQ4 |

0,682 |

|||

|

TQ3 |

0,534 |

|||

|

KN1 |

0,761 |

|||

|

KN4 |

0,695 |

|||

|

KN3 |

0,656 |

|||

|

KN2 |

0,618 |

|||

|

TL1 |

0,746 |

|||

|

TL3 |

0,650 |

|||

|

TL4 |

0,603 |

|||

|

TL2 |

0,516 |

|||

|

TT3 |

0,734 |

|||

|

TT4 |

0,662 |

|||

|

Nguồn: Kết quả nghiên cứu của nhóm tác giả |

||||

Phân tích hồi quy

Phân tích ý nghĩa mô hình (Bảng 4) cho thấy giá trị thống kê F bằng 73,065 cùng với giá trị Sig. = 0,000 chứng tỏ mô hình có ý nghĩa. Các chỉ số VIF có giá trị đều bé hơn 2 cho thấy không xảy ra hiện tượng đa cộng tuyến. Chỉ số R2 = 0,678 chứng tỏ các biến độc lập giải thích được 67,8% sự biến thiên của quyết định đầu tư chứng khoán.

Dựa vào kết quả kiểm định t, cho thấy các biến: thông tin; tự tin thái quá; tâm lý thị trường đều có mức ý nghĩa bé hơn 5% chứng tỏ các biến độc lập trên có ảnh hưởng đến quyết định của nhân viên văn phòng đầu tư chứng khoán theo hiệu ứng đám đông. Ngoài ra, biến độc lập kinh nghiệm và biến kiểm soát có mức ý nghĩa đều lớn hơn 5% (dao động từ 0,247 đến 0,854) cho thấy các biến trên không ảnh hưởng đến quyết định đầu của nhân viên văn phòng đầu tư chứng khoán theo hiệu ứng đám đông.

|

Bảng 4: Kết quả phân tích hồi quy |

|||||

|

Mô hình |

Hệ số hồi quy |

Sai số chuẩn |

Giá trị t |

Mức ý nghĩa |

(Sig.) |

|

Hằng số C |

0,333 |

0,190 |

1,751 |

0,081 |

|

|

Thông tin |

0,532 |

0,038 |

14,045 |

0,000 |

1,323 |

|

Tự tin thái quá |

0,175 |

0,035 |

5,021 |

0,000 |

1,262 |

|

Tâm lý thị trường |

0,247 |

0,037 |

6,705 |

0,000 |

1,224 |

|

Kinh nghiệm |

-0,005 |

0,028 |

-0,184 |

0,854 |

1,219 |

|

Giới tính |

-0,007 |

0,036 |

-0,190 |

0,850 |

1,045 |

|

Độ tuổi |

0,005 |

0,018 |

0,266 |

0,791 |

1,303 |

|

Thu nhập |

-0,018 |

0,016 |

-1,160 |

0,247 |

1,299 |

|

R2 |

0,678 |

||||

|

Thống kê F (ANOVA) |

73,065 |

||||

|

Mức ý nghĩa (Sig. của ANOVA) |

0,000 |

||||

|

Nguồn: Phân tích của tác giả. |

|||||

Kết luận và hàm ý quản trị

Nghiên cứu thực hiện phân tích các yếu tố ảnh hưởng đến việc đầu tư chứng khoán theo hiệu ứng đám đông của nhân viên văn phòng tại TP. Hồ Chí Minh. Kết quả cho thấy, có 3 yếu tố chính tác động đến quyết định đầu tư của nhân viên văn phòng là: Thông tin; Tự tin thái quá; Tâm lý thị trường.

Từ kết quả trên, tác giả đề xuất một số hàm ý quản trị như sau:

Thứ nhất, các cơ quan chức năng, chủ thể phát hành cần giải quyết các vấn đề về tài chính, đảm bảo chính đáng quyền lợi cho các nhà đầu tư khi thông tin về thị trường bị sai lệch. Các cơ quan chứng năng cần xử lý nghiêm và giải quyết kịp thời các vụ việc vi phạm quy định, tung các tin rác, tin sai sự thật về thị trường chứng khoán trên các trang mạng xã hội làm ảnh hưởng đến tâm lý của các nhà đầu tư. Các thông tin sai sự thật này có thể gây nên nên hiện tượng hiệu ứng đám đông.

Thứ hai, các nhà đầu tư nên có những sự chuẩn bị kiến thức để nắm bắt xu hướng của thị trường chứng khoán, sự biến động của thị trường. Việc trang bị các kiến thức đầu tư cơ bản sẽ hạn chế được việc đầu tư vào thị trường chứng khoán theo hiệu ứng đám đông. Ngoài ra, các tổ chức giáo dục cần xây dựng và cập nhật chương trình giáo dục về kiến thức tài chính để nâng cao năng lực của các nhà đầu tư, giúp họ đưa ra quyết định đầu tư nhằm giảm thiểu đầu tư theo tâm lý đám đông.

Thứ ba, các cơ quan chức năng nên có các chính sách phát triển các quỹ đầu tư chuyên nghiệp. Các quỹ này cũng có thể đóng vai trò dẫn dắt thị trường, hạn chế tình trạng tăng nóng hay giảm sâu do sự hưng phấn hay bi quan quá mức của một số nhà đầu tư. Đồng thời, việc này giúp thị trường trở nên ổn định và phát triển bền vững hơn.

Bài viết này thuộc đề tài nghiên cứu khoa học sinh viên năm 2024 do Trường Đại học Sư phạm Kỹ Thuật TP. Hồ Chí Minh tài trợ.

Tài liệu tham khảo:

- Ankitha, N. M., Balasubramanian & Lakshmi, Y. (2017), Factors Influencing Herding Behavior among Indian Stock Investors. 2017 International Conference on Data Management, Analytics and Innovation (ICDMAI), 326-329;

- Ayoub, A., & Balawi, A. (2022), Herd Behavior and its Effect on the Stock Market: An Economic Perspective. Calitatea, 23(188), 285-289;

- Bakar, S., & Yi, A. N. C. (2016), The impact of psychological factors on investors’ decision making in Malaysian stock market: a case of Klang Valley and Pahang. Procedia Economics and Finance, 35, 319-328;

- Joseph, N. N. & Ali, I. A. (2015), Determinants of Investment Decision Making Among Kenya Ferry Services Employees. International Journal of scientific research and management (IJSRM), 3(8), 3477-3484;

- Hair, J. F. , Black, W. , Babin, B. J. , & Anderson, R. E. (2009), Multivariate data analysis. Pearson, New Jersey;

- Komalasari, P. T. (2016), Information asymmetry and herding behavior. Jurnal Akuntansi dan Keuangan Indonesia, 13(1), 4;

- Longjie, X., & Anfeng, Z. (2017), The impact of managers overconfidence on corporate investment. International Journal of Social Science and Humanity, 7(2), 109-114.