Yếu tố vĩ mô ảnh hưởng đến thu nhập ngoài lãi của các ngân hàng thương mại Việt Nam

Nghiên cứu này tiến hành xem xét các yếu tố vĩ mô tác động đến thu nhập ngoài lãi sử dụng số liệu của 27 ngân hàng thương mại cổ phần tại Việt Nam trong giai đoạn 2010 -2017 với dữ liệu bảng cân bằng. Trên cơ sở thu thập dữ liệu nghiên cứu, bài viết sử dụng phương pháp bình phương bé nhất tổng quát, kết quả nghiên cứu cho thấy, các yếu tố như: GDP, lạm phát, lãi suất, chỉ số quản trị cấp quốc gia có mối quan hệ nghịch biến với thu nhập ngoài lãi.

Đặt vấn đề

Hiện nay, hệ thống ngân hàng trong nước cung cấp khoảng 300 dịch vụ, trong khi một ngân hàng lớn trên thế giới có đến hàng nghìn dịch vụ. Cung cấp nhiều dịch vụ là thế mạnh của các ngân hàng nước ngoài, nhưng lại là những dịch vụ rất mới đối với các ngân hàng Việt Nam như: Tư vấn đầu tư, nghiệp vụ về hoán đổi… Mặc dù, các ngân hàng Việt Nam đang nỗ lực mở rộng dịch vụ, nhưng thực tế cho thấy dịch vụ còn rất nghèo nàn; các dịch vụ phi tín dụng như thanh toán, đầu tư, kinh doanh ngoại hối, tư vấn tài chính chưa phát triển; các sản phẩm dịch vụ ngân hàng hiện đại mới chỉ trong giai đoạn thử nghiệm hoặc thí điểm. Thêm vào đó, dịch vụ ngân hàng truyền thống (huy động và cho vay) đã không mang lại nguồn thu nhập cho ngân hàng, do Ngân hàng Nhà nước thực hiện chính sách thắt chặt tiền tệ, đòi hỏi các ngân hàng phải nâng cao tỷ trọng thu nhập ngoài lãi hay tìm ra nhiều sản phẩm dịch vụ mới góp phần tăng thu nhập, cũng như tăng khả năng cạnh tranh cho ngân hàng một khi các ngân hàng nước ngoài xâm nhập thị trường trong nước.

Vì vậy, việc phân tích và đo lường thu nhập ngoài lãi để đánh giá hiệu quả hoạt động kinh doanh, từ đó tìm ra các biện pháp để nâng cao thu nhập ngoài lãi của các ngân hàng thương mại cổ phần (TMCP) Việt Nam hiện nay là cần thiết.

Cơ sở lý thuyết

Về thu nhập ngoài lãi

Nguồn thu nhập của ngân hàng đến từ hai hoạt động chính, gồm: Nguồn thu từ lãi và nguồn thu ngoài lãi. Cụ thể, nguồn thu từ lãi gồm các khoản thu từ cho vay của ngân hàng, đây là nguồn thu chủ yếu chiếm tỷ trọng lớn nhất trong tổng nguồn thu của ngân hàng (Nguyễn Thị Liên Hoa và Nguyễn Thị Kim Oanh, 2018).

Nguồn thu ngoài lãi bao gồm các khoản thu khác ngoài những khoản thu từ hoạt động cho vay và chứng khoán được gọi là khoản thu ngoài lãi, như: Thu phí từ hoạt động cung cấp các dịch vụ nhận tiền gửi, dịch vụ thanh toán không dùng tiền mặt và các dịch vụ khác của ngân hàng. Theo Brunnermeier, Dong, Palia (2012), thu nhập ngoài lãi (TNNL) bao gồm các hoạt động như: Thu nhập từ kinh doanh chứng khoán, đầu tư và phí tư vấn, phí hoa hồng môi giới và thu nhập ủy thác. Những hoạt động này là khác với việc nhận tiền gửi và cho vay - các chức năng truyền thống của các ngân hàng. Để có được TNNL các ngân hàng phải cạnh tranh với các trung gian thị trường vốn khác như các quỹ đầu tư, quỹ tương hỗ, các ngân hàng đầu tư, các công ty bảo hiểm và các quỹ cổ phần tư nhân. Trong nghiên cứu này, TNNL gồm các khoản thu phí từ hoạt động cung cấp các dịch vụ nhận tiền gửi, dịch vụ thanh toán không dùng tiền mặt và các dịch vụ khác của ngân hàng.

Lý thuyết về nguồn lực

Lý thuyết nguồn lực là một trong những lý thuyết kinh tế quan trọng nhất, được hầu hết doanh nghiệp (DN) của các nước phát triển áp dụng. DN Việt Nam đã trải qua những bước đi ban đầu không vững chắc do không áp dụng các lý thuyết cơ bản và nền tảng phát triển không bền vững.

Lý thuyết về nguồn lực kết hợp những quan điểm truyền thống về chiến lược liên quan đến những năng lực đặc biệt của DN và sự không đồng nhất của năng lực các DN. Bên cạnh đó, DN sử dụng lý thuyết này trong hoạt động của mình còn mang đến giá trị gia tăng cho DN thông qua sự đa dạng hóa trong nguồn lực. Lý thuyết nguồn lực chứng minh sự phù hợp với các tổ chức kinh tế, trong đó có ngành Ngân hàng.

Lý thuyết quyền lực thị trường

Berger và Hannan (1998) đề xuất, các lý do có thể dùng để giải thích ảnh hưởng của quyền lực thị trường (đo bằng cấu trúc thị trường) đối với hiệu quả. Cụ thể: Thứ nhất, nếu các ngân hàng cạnh tranh trong một thị trường tập trung cao hơn có thể đặt giá cao hơn chi phí biên, các nhà quản lý không phải nỗ lực làm việc để giữ chi phí trong tầm kiểm soát. Nói cách khác, sức mạnh độc quyền/quyền lực thị trường cho phép các nhà quản lý giảm đi những nỗ lực của họ; Thứ hai, quyền lực thị trường có thể cho phép các nhà quản lý theo đuổi các mục tiêu khác ngoài việc tối đa hoá lợi nhuận hoặc tối đa hóa giá trị DN; Thứ ba, trong trường hợp không cạnh tranh, các nhà quản lý nếu dành nguồn lực để giành và duy trì thị trường sẽ làm tăng chi phí và làm giảm hiệu quả một cách không cần thiết; Thứ tư, nếu các ngân hàng hưởng lợi từ quyền lực thị trường, các nhà quản lý kém có thể tồn tại mà không cần gắng làm việc hiệu quả hơn. Berger và Hannan (1998) nghiên cứu khu vực ngân hàng tại Mỹ cho thấy, các ngân hàng ở những thị trường tập trung có hiệu quả hoạt động thấp hơn.

Các yếu tố vĩ mô ảnh hưởng đến thu nhập ngoài lãi

Các nghiên cứu trên thế giới đều cho thấy, các yếu tố vĩ mô có ảnh hưởng đến TNNL. Hahm (2008) cho rằng, tốc độ tăng trưởng kinh tế chậm, môi trường lạm phát ổn định và thị trường chứng khoán phát triển tốt có khuynh hướng cho thấy, TNNL cao hơn. Theo Chortareas và ctg (2012), trong các yếu tố vĩ mô gồm GDP, lạm phát, lãi suất, tỷ giá hối đoái, kết quả đã chỉ ra rằng, GDP có ảnh hưởng tiêu cực đến NIM. Hakimi và ctg (2012) sử dụng hồi quy dữ liệu bảng cho các ngân hàng Tunisia trong giai đoạn 1998 - 2009 cho thấy, sự tiến bộ của công nghệ thông tin và truyền thông được đưa ra bởi số máy rút tiền tự động và số lượng thẻ tín dụng ảnh hưởng đến mức độ của TNNL.

Bên cạnh đó, các yếu tố vĩ mô như GDP và lạm phát cũng ảnh hưởng đến TNNL ở Tunisia. Nguyen và ctg (2012) chỉ ra rằng, các ngân hàng có lợi thế thị trường lớn hơn thì ổn định hơn khi thực hiện đa dạng hóa thu nhập. Ảnh hưởng của các yếu tố vĩ mô đến sự gia tăng TNNL của các ngân hàng trong giai đoạn nghiên cứu cũng thể hiện những mối quan hệ tích cực.

Tại các quốc gia có nền kinh tế và thị trường tài chính phát triển, các ngân hàng kinh doanh tại những quốc gia này thường có cơ hội cung cấp rộng rãi hơn các sản phẩm tài chính, nhờ đó, tạo ra nguồn TNNL lớn hơn. Ngược lại, tại các quốc gia có những hạn chế nghiêm ngặt về hoạt động ngân hàng thì các ngân hàng hoạt động tại những quốc gia này chủ yếu thực hiện chức năng trung gian tài chính. Do đó, tỷ trọng TNNL cũng thấp hơn. Robert Engle và ctg (2014) chỉ ra rằng, tỷ lệ lạm phát có ảnh hưởng tiêu cực đến TNNL. Meng và cộng sự (2017) cho rằng, việc tăng TNNL nhằm chống lại các cú sốc từ ngành Ngân hàng và nền kinh tế vĩ mô, bổ sung thiếu hụt thanh khoản từ hoạt động kinh doanh trung gian dường như là động lực của các ngân hàng quốc gia hoạt động trong các lĩnh vực phi ngân hàng.

Hamdi và cộng sự (2017) cũng cho thấy GDP và lạm phát có ảnh hưởng đến TNNL. Kaufmann, Kraay và Mastruzzi (2003) đã dùng bộ chỉ số quản trị cấp quốc gia WGI-Worldwide Governance Indicator của World Bank để đánh giá sự phát triển chung của các nước thông qua 6 chỉ số: Tiếng nói và trách nhiệm giải trình; Sự ổn định về chính trị và không có khủng bố, bạo lực; Hiệu quả của Chính phủ; Chất lượng các quy định; Quy định của pháp luật; Kiểm soát tham nhũng.

Tại Việt Nam, nghiên cứu của Đặng Hữu Mẫn và Hoàng Dương Việt Anh (2014) sử dụng mô hình DPDA cho thấy, tỷ lệ lạm phát và tỷ lệ giá trị vốn hóa thị trường chứng khoán/tổng sản phẩm quốc nội có mối tương quan “dương” với lợi nhuận ngân hàng. Theo đó, nếu lạm phát tăng trong tỷ lệ “dự báo” và tốc độ vốn hóa thị trường chứng khoán tăng lên sẽ kích thích lợi nhuận ngân hàng.

Bên cạnh đó, nghiên cứu cũng chỉ ra rằng, chất lượng môi trường thể chế có ảnh hưởng lớn đến hoạt động ngân hàng. Cụ thể, một bộ máy chính quyền hoạt động hiệu quả ở các cấp với chất lượng điều tiết các chính sách ngày càng cao và tồn tại trong một môi trường chính trị ổn định là tiền đề quan trọng góp phần kích thích hoạt động ngân hàng.

Đoàn Anh Tuấn (2018) nghiên cứu tác động của bất định chính trị đến hiệu quả của ngân hàng thương mại tại các nền kinh tế mới nổi, sử dụng các biến kiểm soát tầm vĩ mô như FINFREE, REG, GOV, REALGDP và INFLATION. Với FINFREE là chỉ số tự do hoá tài chính, GOV và REG là tương ứng là các chỉ số phản ánh hiệu quả hoạt động của chính phủ và chất lượng thể chế quốc gia WGI - Worldwide Governance Indicators (2010). Kết quả nghiên cứu chỉ ra rằng, GDP theo đầu người và chỉ số giá tiêu dùng có tác động tiêu cực đối với hiệu quả của ngân hàng, tuy rằng các hệ số ước lượng này đều không có ý nghĩa thống kê…

Phương pháp nghiên cứu

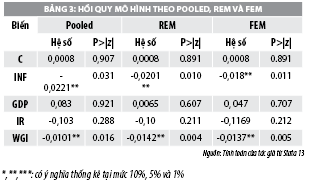

Nghiên cứu sử dụng mô hình hồi quy Pool, mô hình hồi quy tác động cố định (FEM - Fixed effect model) và mô hình hồi quy tác động ngẫu nhiên (REM - Random effect model) với dữ liệu bảng cân bằng, sử dụng kiểm định Hausman để lựa chọn mô hình hồi quy phù hợp.

Dựa vào các mô hình nghiên cứu của Hahm (2008), Nguyen và ctg (2012), Đoàn Anh Tuấn (2018) về các yếu tố vĩ mô ảnh hưởng đến TNNL của ngân hàng thương mại, mô hình nghiên cứu được xây dựng như sau:

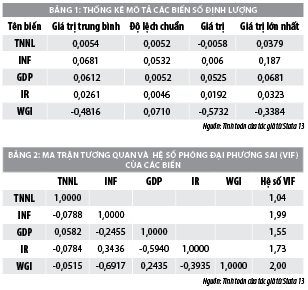

Trong đó: TNNL: (Tổng thu nhập – Thu nhập từ lãi)/Tổng tài sản; GDP: Tốc độ tăng trưởng GDP; INF: Tỷ lệ lạm phát; IR: Lãi suất bình quân liên ngân hàng; WGI: Bộ chỉ số quản trị cấp quốc gia WGI-Worldwide Governance Indicator.

Dữ liệu trong nghiên cứu được thu thập từ bảng chế độ kế toán, báo cáo kết quả hoạt động kinh doanh của các ngân hàng thương mạiCP Việt Nam, NHNN, Cục Thống kê, Thomson Reuter, World Bank. Riêng biến số WGI được lấy từ chỉ số phát triển thế giới của Ngân hàng Thế giới với phần mềm sử lý số liệu Stata 13.

Bảng 2 cho thấy, thống kê mô tả giá trị nhỏ nhất, lớn nhất cũng như trung bình và độ lệch chuẩn của các biến số này.

Kết quả nghiên cứu

Kết quả phân tích tương quan cho thấy, hệ số tương quan của các cặp biến số độc lập tương đối thấp (giá trị đều nhỏ hơn 0,70); hệ số phóng đại phương sai (VIF) của các biến đều có giá trị thấp (đều nhỏ hơn 2,00), do đó không có hiện tượng đa cộng tuyến trong mô hình hồi quy (bảng 3).

Theo kết quả tổng hợp tại bảng 4 của 3 mô hình Pooled-OLS, REM và FEM, nghiên cứu tiếp tục thực hiện các kiểm định F – test (F (26, 185) = 4,11 và Prob > F= 0.0000); Breusch & Pagan Test (Chibar2 (01) = 57,43 và Prob > chibar2 = 0.0000); Hausman Test (Prob>chi2 = 0.0000) cho thấy, mô hình FEM là phù hợp nhất trong việc thể hiện tác động của cạnh tranh đến TNNL của các ngân hàng TMCP Việt Nam.

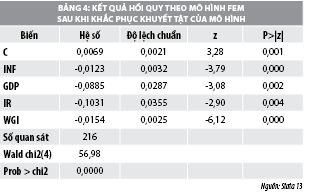

Nghiên cứu tiếp tục thực hiện các kiểm định với mô hình FEM đã lựa chọn cho thấy, có hiện tượng phương sai thay đổi và sự tương quan trong mô hình. Để khắc phục hai khuyết tật này nghiên cứu tiếp tục hồi quy FEM bằng lệnh GLS với sự kết hợp cả hai tùy chọn panels (heteroskedastic) và corr (ar1).

Kết luận

Dựa trên kết quả mô hình hồi quy tại Bảng 4 cho thấy, các yếu tố vĩ mô như: Tốc độ tăng trưởng (GDP); INF (Tỷ lệ lạm phát); IR (Lãi suất bình quân liên ngân hàng) và Chỉ số quản trị cấp quốc gia (WGI) đều có tác động tiêu cực đến TNNL của các ngân hàng thương mạiCP tại Việt Nam. Từ đó, nghiên cứu đưa ra một số khuyến nghị đối với các cơ quan quản lý nhà nước như sau:

Một là, lạm phát là một trong những yếu tố có tác động tích cực lẫn tiêu cực với tốc độ tăng trưởng kinh tế thông qua nhiều kênh khác nhau với mức độ ảnh hưởng tổng thể khác nhau, phụ thuộc đáng kể vào cơ cấu thể chế (cả nhà nước và tư nhân) của nền kinh tế, phụ thuộc vào khả năng thích nghi với mức lạm phát hiện hành và khả năng dự báo lạm phát. Do đó, lạm phát cũng cần phải được xem yếu tố giúp tăng trưởng kinh tế thông qua khuyến khích huy động vốn và tăng tính linh hoạt tỷ giá. Trong nền kinh tế thị trường, ổn định lạm phát, lãi suất và tỷ giá ở mức hợp lý là một trong những điều kiện tiên quyết để đảm bảo an ninh tài chính - tiền tệ quốc gia, đặc biệt là tại những nước có độ mở kinh tế cao như Việt Nam. Có thể nói, sự biến động của các yếu tố này có tác động mang tính quyết định tới lợi nhuận của các ngân hàng thương mại Việt Nam.

Thứ hai, đối với chỉ số quản trị cấp quốc gia (WGI): Theo Nguyễn Mạnh Hùng (2018), cải cách thể chế kinh tế thị trường không nên chỉ dừng lại ở việc thiết lập những tập quán, quy tắc tốt nhất mà cần quan tâm đến tính hiệu lực và khả năng thực thi chúng. Việt Nam cần chú trọng thiết lập một môi trường quản trị quốc gia tốt, để những nỗ lực cải cách thể chế kinh tế có thể mang lại kết quả như mong đợi. Kinh tế thị trường chỉ là phương tiện, còn quản trị tốt mới là phương tiện và là mục tiêu hướng tới.

Thứ ba, NHNN cần triển khai những quy định nhằm tiếp cận nhanh hơn với các chuẩn mực quản trị ngân hàng thế giới, cũng như áp dụng một số biện pháp can thiệp khác cần thiết, phù hợp với cơ chế thị trường, trên nguyên tắc thận trọng, bảo đảm quyền lợi người gửi tiền, tăng cường số hóa và quản trị rủi ro (nhất là rủi ro công nghệ và rủi ro đạo đức); ngăn chặn sự chi phối của lợi ích nhóm và giữ vững sự ổn định, an toàn hệ thống, sự lành mạnh của nền tài chính - tiền tệ quốc gia và ổn định kinh tế…