Ảnh hưởng của thông tin trên báo cáo tài chính đến giá cổ phiếu của các công ty niêm yết trên thị trường chứng khoán Việt Nam

Bài viết nghiên cứu ảnh hưởng của thông tin trên báo cáo tài chính đến giá cổ phiếu của các công ty niêm yết (CTNY) trên thị trường chứng khoán (TTCK) Việt Nam trong giai đoạn 2017-2021. Kết quả nghiên cứu đã chỉ ra rằng các yếu tố giá trị sổ sách trên mỗi cổ phiếu (BV), giá thị trường trên lợi nhuận sau thuế (P/E) và tỷ suất sinh lợi trên tài sản bình quân (ROA) có tác động tới giá cổ phiếu (P). Từ đó, tác giả đề xuất một số khuyến nghị giúp cho các nhà đầu tư cũng như các doanh nghiệp có cái nhìn toàn diện hơn đối với các yếu tố tác động đến giá cổ phiếu của các doanh nghiệp để có các quyết định phù hợp nhất.

Đặt vấn đề

TTCK Việt Nam từ khi ra đời tới nay đã trải qua các giai đoạn phát triển thăng trầm cùng với sự biến động của nền kinh tế trong nước lúc tăng, lúc giảm. Song, nó cũng đã thể hiện đầy đủ đúng bản chất của một thị trường, là nơi mà các chủ thể kinh doanh huy động vốn nhanh nhất và hiệu quả nhất, nhằm đáp ứng nhu cầu kinh doanh kịp thời, thông qua việc phát hành các loại chứng khoán. Trong đó, giá cổ phiếu là chỉ số được chú ý nhiều nhất trên các TTCK.

Biến động giá cổ phiếu là sự thay đổi giá cổ phiếu của một công ty trong một thời gian nhất định, điều này có thể được xem là phản ánh sự dao động của TTCK và được quan tâm đến bởi các nhà đầu tư, nhà quản lý tài sản.

Biến động giá cổ phiếu rất quan trọng vì nó có thể ảnh hưởng đến lợi nhuận hoặc tổn thất của các nhà đầu tư. Nếu giá cổ phiếu của công ty tăng, các nhà đầu tư sở hữu cổ phiếu của công ty đó có lợi nhuận. Ngược lại, nếu giá cổ phiếu giảm, các nhà đầu tư có thể gặp tổn thất.

Biến động giá cổ phiếu cũng có thể ảnh hưởng đến sự tin tưởng của các nhà đầu tư vào công ty. Nếu giá cổ phiếu của một công ty giảm đột ngột, các nhà đầu tư có thể suy nghĩ tiêu cực về tình hình hoạt động của công ty đó và có thể bán cổ phiếu ra. Điều này có thể dẫn đến một vòng lặp giảm giá cổ phiếu và làm giảm giá trị thị trường của công ty.

Giá cổ phiếu chịu ảnh hưởng của nhiều yếu tố khác nhau, trong đó có các thông tin kế toán được trình bày trên báo cáo tài chính. Tại các TTCK phát triển, đã có nhiều nghiên cứu về mối quan hệ giữa giá cổ phiếu với thông tin kế toán (lợi nhuận kế toán, lợi nhuận cơ bản trên mỗi cổ phiếu, giá trị sổ sách trên mỗi cổ phiếu) điển hình, như: Ball và Brown (1968), đã tiến hành nghiên cứu thực nghiệm về mối liên hệ giữa thông tin kế toán và giá cổ phiếu trên TTCK New York. Kết quả cho thấy, lợi nhuận được công bố trên báo cáo tài chính tác động đến giá cổ phiếu và kết luận rằng thông tin về lợi nhuận là một trong các thông tin kế toán hữu ích để xác định giá cổ phiếu.

Nhắc đến TTCK, nhiều người sẽ nghĩ đến ngay những chiến lược kinh doanh hết sức phức tạp, đòi hỏi sự phân tích với kiến thức vững chắc. Để có thể lựa chọn được một đơn vị phát hành cổ phiếu an toàn và đáng tin cậy, nghiên cứu báo cáo tài chính là một công việc rất quan trọng và cần thiết. Báo cáo tài chính của một doanh nghiệp là báo cáo chi tiết về những số liệu liên quan đến hoạt động tài chính của doanh nghiệp đó. Bao gồm các danh mục như tài sản, vốn của chủ sở hữu, các khoản nợ đang có, lợi nhuận của công ty qua từng thời kỳ nhất định, sự vận động của dòng tiền,…Điều này sẽ giúp nhà đầu tư đánh giá được tình trạng hoạt động cũng như tiềm năng phát triển của doanh nghiệp trước khi quyết định đầu tư vào một cổ phiếu.Một công ty có hoạt động tài chính ổn định và vững mạnh thì cổ phiếu cũng có khả năng sinh lợi nhuận tốt hơn và ngược lại.

Xuất phát từ những vấn đề quan trọng nêu trên, tác giả chọn đề tài: “Ảnh hưởng của thông tin trên báo cáo tài chính đến giá cổ phiếu của các công ty niêm yết trên thị trường chứng khoán Việt Nam”, để tiến hành nghiên cứu và hy vọng với đề tài này sẽ giúp tìm ra được mức độ ảnh hưởng của các yếu tố trên báo cáo tài chính đến giá cổ phiếu của các CTMY. Thông qua đó, đề xuất một số hàm ý quản trị giúp chủ doanh nghiệp có kế hoạch kinh doanh phù hợp và nhà đầu tư lựa chọn chính sách kinh doanh hiệu quả hơn.

Phương pháp, mô hình và giả thuyết nghiên cứu

Phương pháp nghiên cứu

Nghiên cứu sử dụng kết hợp phương pháp nghiên cứu định tính và nghiên cứu định lượng để tổng hợp, thu thập dữ liệu thông tin của các nghiên cứu trước đây nhằm tìm hiểu ảnh hưởng của các thông tin trên báo cáo tài chính đến giá cổ phiếu của các CTMY trên TTCK Việt Nam, phỏng vấn sâu, quan sát và thảo luận nhóm nhằm xác định nhân tố, thang đo của mô hình. Sử dụng phần mềm STATA phân tích hồi quy tuyến tính để kiểm định tác động của các biến độc lập lên biến phụ thuộc theo 4 phương pháp thông thường: OLS, FEM, REM và FGLS. Dữ liệu trình bày theo không gian (doanh nghiệp) và thời gian (năm).

Do báo cáo tài chính được kiểm toán và công bố công khai có độ trễ nhất định và dữ liệu tác giả thu thập từ tháng 12/2022, nên nghiên cứu sử dụng nguồn dữ liệu của 217 công ty trong giai đoạn 2017-2021 (dự kiến được lấy trước năm 2023). Giá thị trường của mỗi cổ phiếu (P) là giá đóng cửa tại phiên giao dịch cuối cùng hằng năm được công bố trên website www.vietstock.vn. Chỉ tiêu EPS, BV, P/E, ROA, ROE lấy trên website www.cafef.vn đã được tính sẵn. Dữ liệu thu thập và trình bày theo dạng bảng và đưa vào phần mềm phân tích kỹ thuật. Với Biến phụ thuộc: EPS, BV, P/E, ROA, ROE. Biến độc lập: P.

Mô hình nghiên cứu

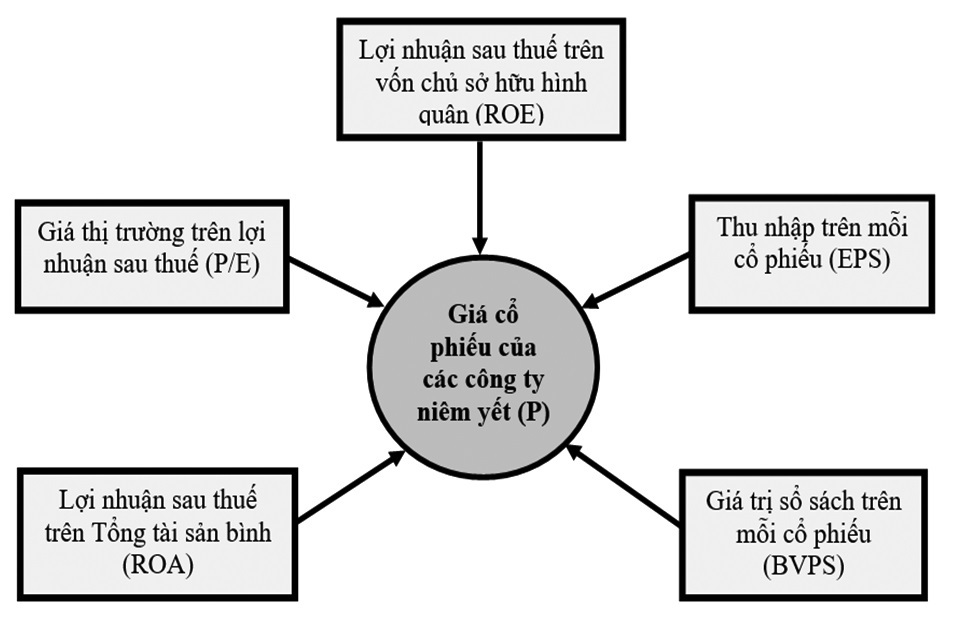

Từ bảng khảo sát các chuyên gia và nhà quản lý về các nhân tố trên báo cáo tài chính có tác động đến giá cổ phiếu của các CTMY, tác giả đề xuất mô hình nghiên cứu như Hình 1.

Hình 1: Mô hình nghiên cứu đề xuất

Nguồn: Tác giả đề xuất

Giả thuyết nghiên cứu

Các giả thuyết nghiên cứu và kỳ vọng của tác giả như sau:

Giả thuyết H1: Thu nhập trên mỗi cổ phiếu tỷ lệ thuận với giá thị trường của cổ phiếu.

Giả thuyết H2: Giá trị sổ sách trên mỗi cổ phiếu tỷ lệ thuận với giá thị trường của cổ phiếu.

Giả thuyết H3: Tỷ số giá trên lợi nhuận tỷ lệ thuận với giá thị trường của cổ phiếu.

Giả thuyết H4: Tỷ suất sinh lời trên Tổng tài sản tỷ lệ thuận với giá thị trường của cổ phiếu.

Giả thuyết H5: Tỷ suất sinh lời trên Vốn chủ sở hữu tỷ lệ nghịch với giá thị trường của cổ phiếu.

Kết quả nghiên cứu

Mô hình hồi quy

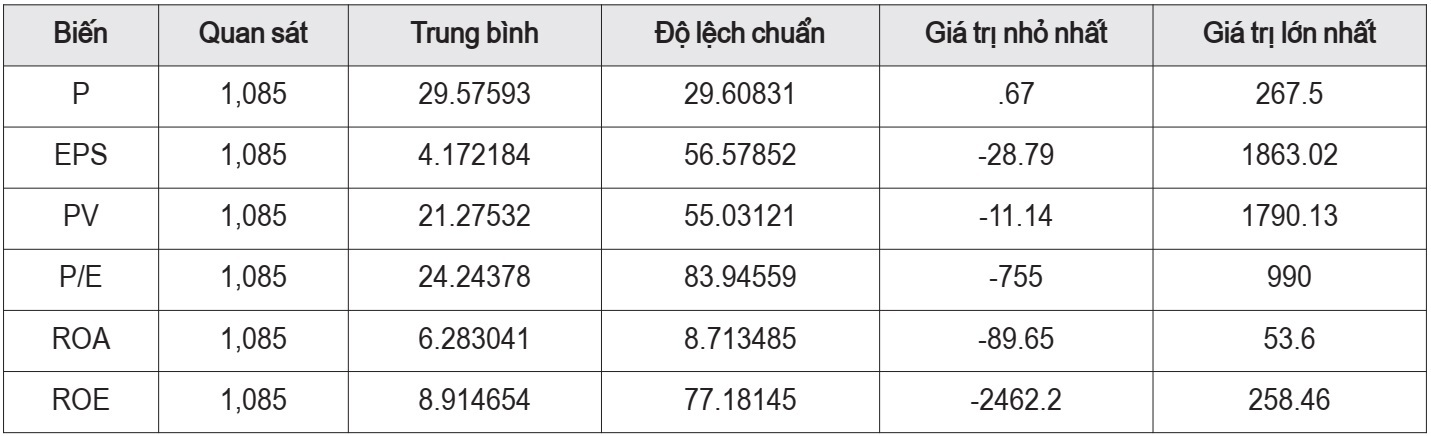

Tác giả thực hiện thống kê mô tả để mô tả dữ liệu thu thập được đưa vào mô hình để phản ánh tổng quát các đối tượng nghiên cứu. Chi tiết được trình bày ở Bảng 1.

Bảng 1. Kết quả Mô hình hồi quy thống kê mô tả

Nguồn: Tính toán từ phần mềm STATA 15.1

Từ Bảng 1 cho thấy, giai đoạn 2017-2021 các biến đều có giao động ổn định, độ lệch chuẩn đều lớn hơn giá trị trung bình. Cụ thể, giá cổ phiếu của các CTMY có giá trị trung bình trong 5 năm là 29.57 đồng, tức là giá cổ phiếu bình quân của tất cả các CTMY được lấy dữ liệu để nghiên cứu chiếm 29.57 đồng, giá trị nhỏ nhất là 0.67 đồng và lớn nhất là 267.5 đồng, độ lệch chuẩn của biến giá cổ phiếu có giá trị là 29.60 đồng, cho thấy giá cổ phiếu có biến động là tương đối lớn. Tương tự cho các biến EPS, PV, P/E, ROA, ROE trong giai đoạn 2017-2021 có giá trị trung bình lần lượt là 4.14, 21.27, 24.24, 6.28, 8.91. Tương ứng độ lệch chuẩn là 56.57, 55.03, 83.94, 8.71, 77.18. Độ lệch chuẩn của các biến PV, P/E, ROA, ROE trong giai đoạn này đều có biến động tương đối lớn.

Ước lượng mô hình

Kiểm định ước lượng mô hình bằng phương pháp OLS: Kết quả cho thấy biến PV, P/E, ROA có giá trị p-value < mức ý nghĩa α = 1%, và biến EPS và ROE có giá trị p-value là 0.970 và 0.346.

Sau đó ta đi kiểm định hiện tượng đa cộng tuyến VIF cho thấy các biến ROA, ROE, P/E EPS, PV đều nhỏ hơn 5. Do đó, không xảy ra hiện tượng đa cộng tuyến trong mô hình.

Kiểm định ước lượng mô hình bằng phương pháp FEM và REM: Kết quả nghiên cứu cho thấy ở mô hình FEM biến P/E, ROA có giá trị p-value < mức ý nghĩa α = 1%, và biến EPS, PV và ROE có giá trị p-value lần lượt là 0.641, 0.785 và 0.612. Tương tự mô hình REM biến P/E, ROA có giá trị p-value < mức ý nghĩa α = 1%, và biến EPS, PV và ROE có giá trị p-value lần lượt là 0.633, 0.366 và 0.820.

Kiểm định mô hình bằng phương pháp Hausman: Kết quả kiểm định có giá trị p-value = 0.0000 < mức ý nghĩa α = 1%. Như vậy, mô hình ước lượng bằng phương pháp tác động cố định FEM là phù hợp hơn. Tuy nhiên, tác giả kiểm định tương quan chuỗi và phát hiện mô hình có hiện tượng tương quan chuỗi và phương sai thay đổi. Do đó, tác giả sẽ thực hiện ước lượng mô hình bằng phương pháp bình phương bé nhất tổng quát khả thi (FGLS) để khắc phục 2 hiện tượng trên.

Kiểm định mô hình bằng FGLS: Kết quả cho thấy hệ số hồi quy của biến EPS có giá trị p-value = 0.970 > mức ý nghĩa α = 10%, nên biến này không có ý nghĩa thống kê ở mức ý nghĩa α = 10%. Như vậy, giả thuyết H1 là chưa đúng. Tương tự Hệ số hồi quy của biến ROE có giá trị p-value = 0.345 > mức ý nghĩa α = 10%, nên hệ số hồi quy của các biến này không có ý nghĩa thống kê ở mức α = 10%. Do đó, giả thuyết H5 là chưa đúng.

Hệ số hồi quy của biến P/E có giá trị p-value = 0.015 < mức ý nghĩa α = 5%, nên hệ số hồi quy của các biến này có ý nghĩa thống kê ở mức ý nghĩa α = 5%. Như vậy, biến P/E có tác động đến giá cổ phiếu. Đồng thời, hệ số hồi quy của biến P/E có giá trị = 0.023 có tác động cùng chiều đến giá cổ phiếu và giả thuyết H3 là đúng.

Tương tự biến PV và biến ROA có giá trị p-value = 0.000 <mức ý nghĩa α = 1%, nên hệ số hồi quy của hai biến này có ý nghĩa thống kê ở mức ý nghĩa α = 1%. Như vậy, biến PV và biến ROA có tác động đến giá cổ phiếu. Đồng thời, hệ số hồi quy của các biến PV và biến ROA có giá trị lần lượt là 0.053, 1.60 tức là có tác động cùng chiều đến giá cổ phiếu và giả thuyết H2, H4 là đúng. Ở đây, ta thấy biến ROA có tác động mạnh nhất đến giá cổ phiếu, do có hệ số hồi quy lớn nhất. Tỷ số này đánh giá hiệu quả hoạt động của các công ty trong giai đoạn nghiên cứu rất tốt đem lại hiệu quả cho các cổ đông. Mặc dù trong năm 2020-2021 có dịch Covid-19 bùng phát, sàn giao dịch chứng khoán Việt Nam hoạt động tốt và các nhà đầu tư có nhiều cơ hội và thời gian để đầu tư.

Bàn luận kết quả

Đối với nhân tố ROA

Giống như nghiên cứu của Ngọc và Cường (2016), kết quả cho thấy biến ROA có mức độ tác cao nhất đến giá cổ phiếu của các CTMY giai đoạn 2017-2021. Ta thấy tình hình kinh tế Việt Nam sau đại dịch Covid-19, năm 2021, TTCK đã bứt phá và thiết lập các mức kỷ lục chưa từng có trong lịch sử 21 năm hoạt động của thị trường. Chỉ số Vn-Index đạt mức cao kỷ lục khi vượt 1.500 điểm vào ngày 25/11 (tăng gần 36% so với cuối năm 2020). Trong 11 năm qua, đây là mức tăng tốt thứ hai sau năm 2017 (tăng gần 48%). Đáng chú ý, HNX-Index tăng 133,35% - mức tăng tốt nhất trong khu vực châu Á.Những kết quả này đã đưaTTCK Việt Nam vào nhóm 7 thị trường có mức tăng trưởng cao nhất trong năm 2021 với 35,73% vàđã duy trì được mức tăng này trong những tháng đầu năm, trong đó đạt mức đỉnh lịch sử là 1.528,57 điểm vào ngày 6/01/2022. Về quy mô niêm yết và đăng ký giao dịch, đến cuối tháng 12/2022, thị trường có 757 cổ phiếu, chứng chỉ quỹ niêm yết trên 2 Sở giao dịch chứng khoán (SGDCK) và 856 cổ phiếu đăng ký giao dịch trên UPCoM với tổng giá trị niêm yết, đăng ký giao dịch đạt 1.983 nghìn tỷ đồng, tăng 14% với cuối năm 2021, tương đương 23,4% GDP. Điều này ngược lại với kết quả nghiên cứu của nhóm tác giả Lại Cao Mai Phương và các cộng sự (2021).

Đối với nhân tố PV và Biến P/E

Tương đồng với các nghiên cứu trước đây như là Khanagha J. B (2011), Omokhudu & Ibadin (2015), Lộc và Nhật (2016), Nguyễn Thị Khánh Phương (2015), chỉ tiêu BV có tác động tích cực đến giá cổ phiếu. Đồng quan điểm với Hand & Landsman (2005), cho thấy giá cổ phiếu phụ thuộc tích cực vào giá trị sổ sách trên mỗi cổ phiếu các công ty.

4.3. Đối với nhân tố EPS và ROE

Từ kết quả trên cho thấy 2 biến EPS và ROE không có tác động đến giá cổ phiếu của các CTMY trong giai đoạn nghiên cứu. Biến EPS có hệ số hồi quy thấp thể hiện hiệu quả hoạt động của các công ty chưa được tốt. Điều này ngược lại với nghiên cứu của Trương Đông Lộc (2014), Sharif và cộng sự (2015), Đặng Ngọc Hùng và các cộng sự (2017). Do trong khoảng thời gian 2019-2020, tác động tiêu cực của dịch bệnh Covid-19 bùng phát trên TTCK toàn thế giới và đã được ghi nhận trong nhiều nghiên cứu khác nhau như Ashraf (2020) và Alfaro et. al. (2020).

Kết luận và hàm ý quản trị

Kết luận

Nghiên cứu sử dụng dữ liệu tài chính của 217 công ty thuộc nhóm ngành có hoạt động kinh doanh thường xuyên trong 5 năm liền từ năm 2017 đến năm 2021. Bằng sử dụng dữ liệu bảng đối với các mô hình FEM và REM, sau khi kiểm định cho thấy mô hình FEM là phù hợp hơn. Tuy nhiên, mô hình REM vẫn bị tự tương quan. Sau khi khắc phục hiện tượng tự tương quan, FGLS là mô hình cuối cùng được lựa chọn để sử dụng trong bài nghiên cứu. Kết quả nghiên cứu cho thấy có 3 biến độc lập có ý nghĩa thống kê và tác động đến giá cổ phiếu của các CTMY trong giai đoạn này, cụ thể:

Tỷ suất sinh lời trên tài sản bình quân có tác động cao nhất đến giá cổ phiếu. Điều này cho thấy lợi nhuận trên tài sản cao đánh giá sức khỏe của các công ty được lấy nghiên cứu trong thời gian này là tốt, tiền được tạo ra từ các tài sản của công ty. Tài sản của các công ty được đảm bảo đồng nghĩa với việc sẽ làm cho giá cổ phiếu tăng và thu hút các nhà đầu tư hơn.

Bên cạnh đó, giá trị sổ sách trên mỗi cổ phiếu và giá thị trường trên lợi nhuận sau thuế có tác động nhẹ đến giá cổ phiếu của các CTMY.

Ngược lại, tỷ suất sinh lời trên vốn chủ sở hữu bình quân và thu nhập trên mỗi cổ phiếu không có tác động đến giá cổ phiếu các CTMY trên sàn giao dịch chứng khoán Việt Nam giai đoạn này.

Khuyến nghị

Đối với nhà đầu tư: nên mở vị thế mua đối với các cổ phiếu của các doanh nghiệp có giá trị sổ sách trên mỗi cổ phiếu, giá thị trường trên lợi nhuận sau thuế, lợi nhuận trên tổng tài sản bình quân cao, vì 3 yếu tố này lớn sẽ giúp giá cổ phiếu tăng. Bên cạnh đó, nhà đầu tư nên mở vị thế bán khi tỷ lệ chi trả cổ tức và lợi nhuận trên vốn chủ sở hữu lớn vì khi đó giá cổ phiếu sẽ giảm.

Đối với doanh nghiệp: cần cung cấp thông tin kế toán trên BCTC đầy đủ, đúng thời gian quy định. Mối liên hệ giữa thông tin kế toán và giá cổ phiếu được giải thích tốt nhất sau thời điểm kết thúc năm tài chính 03 tháng (ngày 31 tháng 3 hàng năm). Đây cũng là thời điểm các doanh nghiệp phải công bố BCTC năm liền kề. Vì vậy, việc công khai đầy đủ, đúng hạn BCTC, báo cáo kiểm toán, báo cáo của ban giám đốc sẽ tạo niềm tin đối với nhà đầu tư về sự minh bạch, là tín hiệu tốt để thu hút nhà đầu tư.

Tài liệu tham khảo:

- Đinh Bảo Ngọc và Nguyễn Chí Cường (2016). Các nhân tố tác động đến dao động giá cổ phiếu của các công ty niêm yết trên thị trường chứng khoán Việt Nam. Tạp chí Kinh tế và Phát triển, 228, 43-51.

- Trương Đông Lộc (2014). Các nhân tố ảnh hưởng đến sự thay đổi giá của cổ phiếu: các bằng chứng từ sở giao dịch chứng khoán Thành phố Hồ Chí Minh. Tạp chí Khoa học Trường Đại học Cần Thơ, Phần D: Khoa học Chính trị, Kinh tế và Pháp luật, 33, 72-78.

- Lại Cao Mai Phương và các cộng sự (2021). Nghiên cứu các yếu tố tác động đến giá cổ phiếu của các doanh nghiệp ngành bất động sản - xây dựng trên thị trường chứng khoán Việt Nam. Tạp chí Tài chính. Truy cập tại https://tapchitaichinh.vn/cac-yeu-to-tac-dong-den-loi-nhuan-cua-cong-ty-chung-khoan-niem-yet.html

- Nguyễn Thị Khánh Phương (2015). Nghiên cứu mối quan hệ giữa thông tin kế toán và giá cổ phiếu các công ty niêm yết trên thị trường chứng khoán Việt Nam. Luận án tiến sĩ Trường Đại học Kinh tế quốc dân.

- Đặng Ngọc Hùng, và các cộng sự (2017). Ảnh hưởng của thông tin kế toán đến giá cổ phiếu của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam. Tạp chí Phát triển khoa học và công nghệ, 42(10), 105-110.

- Trương Đông Lộc và Nguyễn Minh Nhật (2016). Ảnh hưởng của thông tin kế toán đến giá của các cổ phiếu: Bằng chứng thực nghiệm từ Sở Giao dịch chứng khoán TP. Hồ Chí Minh. Tạp chí khoa học Đại học Mở TP. Hồ Chí Minh, 11(2), 117-126.

- Alfaro, L., et. al. (2020). Aggregate and Firm-Level Stock Returns during Pandemics, in Real Time. [Online] Avalaibile at https://www.nber.org/system/files/working_papers/w26950/w26950.pdf

- Ashraf, B. N. (2020). Stock markets reaction to COVID-19: Cases or fatalities? Research in International Business and Finance, 54, 101249.

- Ball, R., & Brown, P. (1968). An empirical evaluation of accounting income numbers. Journal of accounting research, 6(2), 159-178.

- Hand J. R. M. and Lansman, (2005). The pricing of Dividends in Equity Valuation. Journal of Business Finance and Accouting, 32(3-4), 435-46.

- Khanagha J. B, (2011). Value Relevance of Accounting Information in the United Arab Emirates. International Journal of Economics and Financial, 1(2), 33-45.

- Lev, B. and J A. Ohlson, (1982). Market-Based Empirical Research in Accounting: A Review, Interpretation, and Extension. Journal of Accounting Research, 20, 249-322.

- Omokhudu. O. O and Ibadin. P. O, (2015). The Value Relevance of Accounting Information: Evidence from Nigeria. Accounting and Finance Research, 4(3), 20-30.

- Sharif, T., Purohit, H., & Pillai, R. (2015). Analysis of Factors Affecting Share Prices: The Case of Bahrain Stock Exchange. International Journal of Economics and Finance, 7(3), 207-216.