Ảnh hưởng của thuế tối thiểu toàn cầu tới Việt Nam qua phân tích thuế suất thuế thu nhập doanh nghiệp hiệu dụng

Chính sách ưu đãi thuế thu nhập doanh nghiệp là công cụ được Việt Nam và các quốc gia sử dụng rộng rãi để thu hút vốn đầu tư trực tiếp nước ngoài (FDI) trong nhiều năm qua. Tuy nhiên, các chính sách ưu đãi đặc biệt cũng làm giảm số thu thuế ở nhiều quốc gia cũng như ảnh hưởng tới tính công bằng giữa các quốc gia. Thỏa thuận thuế tối thiểu toàn cầu dựa trên thuế suất thuế thu nhập doanh nghiệp hiệu dụng là giải pháp được Nhóm các nền kinh tế phát triển và mới nổi (G20) thông qua. Bằng cách ước tính thuế suất thực hiệu dụng với doanh nghiệp FDI, bài viết chỉ ra cơ hội và thách thức với Việt Nam khi áp dụng thuế tối thiểu toàn cầu, đồng thời gợi ý một số cải cách chính sách cho giai đoạn tới.

Đặt vấn đề

Trong những năm qua, để thu hút đầu tư nước ngoài, chính phủ nhiều quốc gia đã liên tục cắt giảm mức thuế suất thuế thu nhập doanh nghiệp (TNDN). Cùng với sự tồn tại các thiên đường thuế, xu hướng ưu đãi thuế để thu hút vốn đầu tư nước ngoài đã làm giảm số thu thuế ở nhiều quốc gia gây ra những hậu quả tiêu cực cho hiệu quả và công bằng thuế (Devereux và cộng sự, 2020).

Với mục tiêu thúc đẩy phát triển kinh tế toàn cầu, tạo môi trường cạnh tranh lành mạnh, đảm bảo tính công bằng của hệ thống thuế giữa các quốc gia và chống thất thu thuế, từ năm 2013, Tổ chức Hợp tác và Phát triển kinh tế (OECD) đã khởi xướng và được Nhóm các nền kinh tế phát triển và mới nổi hàng đầu thế giới (G20) thông qua Sáng kiến chống xói mòn cơ sở thuế và chuyển dịch lợi nhuận (Base Erosion and Profit Shifting - BEPS) với 2 nội dung chính: (1) Phân chia quyền đánh thuế, thực hiện đánh giá về phân bổ lợi nhuận và các nguyên tắc phân bổ lợi nhuận; (2) Đảm bảo rằng tất cả các DN hoạt động quốc tế phải trả mức thuế tối thiểu.

Trong bối cảnh Việt Nam là quốc gia có dòng vốn đầu tư trực tiếp nước ngoài (FDI) lớn thì cần có những phân tích về ảnh hưởng của thuế tối thiểu toàn cầu nhằm có giải pháp ứng phó phù hợp. Bài viết này góp phần phân tích ảnh hưởng của thuế tối thiểu toàn cầu đến Việt Nam qua phân tích thuế suất thực hiệu dụng với FDI.

Chính sách ưu đãi thuế thu nhập doanh nghiệp ở Việt Nam

Ngay từ sau khi thực hiện cải cách kinh tế, chính sách thuế luôn là công cụ được Việt Nam sử dụng để thu hút vốn đầu tư, trong đó có đầu tư nước ngoài. Trong các ưu đãi về chính sách thuế thì ưu đãi về thuế TNDN là một giải pháp quan trọng, được áp dụng từ nhiều năm nay.

Từ ngày 1/1/2014, Luật số 32/2013/QH13 (Luật sửa đổi, bổ sung một số điều của Luật thuế TNDN) sửa đổi đối tượng ưu đãi từ pháp nhân (DN mới thành lập từ dự án đầu tư) sang dự án đầu tư mới (thu nhập của DN từ dự án đầu tư mới).

Theo đó, chính sách ưu đãi thuế TNDN hiện hành có nhiều mức khác nhau: (i) Thuế suất ưu đãi 10% trong suốt thời gian hoạt động, dành cho thu nhập DN từ một số hoạt động như: giáo dục – đào tạo, dạy nghề, y tế, văn hóa, thể thao và môi trường; đầu tư – kinh doanh nhà ở xã hội trồng, chăm sóc, bảo vệ rừng; nuôi trồng nông, lâm, thủy sản ở địa bàn có điều kiện kinh tế-xã hội khó khăn…; (ii) Thuế suất 10% trong 15 năm kể từ khi phát sinh doanh thu, miễn thuế TNDN trong 4 năm kể từ khi có thu nhập và giảm 50% số thuế TNDN phải nộp trong 9 năm tiếp theo cho thu nhập DN từ các lĩnh vực ứng dụng công nghệ cao thuộc danh mục công nghệ cao được ưu tiên đầu tư phát triển theo quy định của Luật Công nghệ cao; (iii) Thuế suất ưu đãi 15% trong suốt thời gian hoạt động dành cho thu nhập của DN trồng trọt, chăn nuôi, chế biến trong lĩnh vực nông nghiệp và thủy sản không thuộc địa bàn có điều kiện kinh tế - xã hội khó khăn hoặc đặc biệt khó khăn; (iv) Thuế suất ưu đãi 17% trong thời gian 10 năm, miễn thuế TNDN 2 năm, giảm 50% số thuế TNDN phải nộp trong 4 năm tiếp theo dành cho các dự án đầu tư tại địa bàn có điều kiện kinh tế - xã hội khó khăn trong một số lĩnh vực theo quy định Nghị định số 124/2008/NĐ-CP; (v) Miễn thuế 2 năm, giảm 50% số thuế TNDN phải nộp trong 4 năm tiếp theo, áp dụng với thu nhập của DN từ thực hiện dự án đầu tư mới tại Khu công nghiệp (với một số điều kiện)

Ngoài ra, Việt Nam cũng thực hiện ưu đãi thuế đối với đầu tư mở rộng (ĐTMR) dành cho các DN đang hoạt động có dự án ĐTMR vào lĩnh vực và địa bàn ưu đãi thuế. Thời gian miễn thuế, giảm thuế đối với thu nhập tăng thêm do ĐTMR bằng với thời gian miễn thuế, giảm thuế áp dụng đối với dự án đầu tư mới trên cùng địa bàn, lĩnh vực ưu đãi thuế TNDN.

Những ưu đãi về thuế còn tiếp tục được mở rộng theo Luật Đầu tư năm 2020 với nhiều sửa đổi, bổ sung về mức ưu đãi thuế TNDN với mức cao hơn. Năm 2021, Thủ tướng Chính phủ đã ban hành Quyết định số 29/2021/QĐ-TTg quy định về ưu đãi đầu tư đặc biệt với các chính sách ưu đãi về thuế TNDN cao hơn Luật Thuế TNDN hiện hành.

Thuế suất danh nghĩa và thuế suất thực hiệu dụng với doanh nghiệp FDI

Trong suốt 10 năm qua, thay đổi quan trọng nhất nhằm tăng khả năng cạnh tranh về thuế và thu hút đầu tư là chủ trương giảm thuế suất thuế TNDN phổ thông. Sau các lần sửa đổi, bổ sung năm 2013 và 2014, mức thuế suất thuế TNDN phổ thông được giảm từ 25% xuống 22% (từ 1/1/2014) và xuống 20% (từ 1/1/2016).

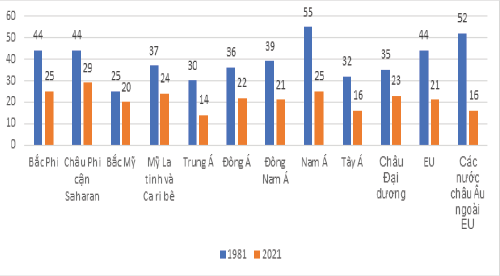

Để cạnh tranh thu hút đầu tư, xu hướng giảm thuế suất thuế TNDN cũng được thấy ở nhiều quốc gia trên thế giới trong vòng 30 năm qua (Hình 1). Điều này tạo ra vấn đề mà các nhà kinh tế gọi là cuộc "chạy đua xuống đáy".

Hình 1: Thay đổi thuế suất danh nghĩa thuế TNDN trên thế giới (Đơn vị tính: %)

Ở Việt Nam hiện nay, về nguyên tắc, với thuế suất thuế TNDN phổ thông là 20%, các DN sẽ phải nộp 20% thu nhập chịu thuế TNDN. Tuy nhiên, do áp dụng ưu đãi thuế suất thấp và được ưu đãi miễn, giảm thuế trong khoảng thời gian nhất định (theo pháp luật đầu tư nước ngoài trước đây có cả trường hợp áp dụng thuế suất 10% suốt đời dự án) nên trên thực tế thuế suất đối với các dự án đầu tư của DN FDI có ưu đãi sẽ có thuế suất thực tế thấp hơn. Để tính toán mức thuế thực tế mà các DN FDI thực sự phải trả, nghiên cứu này sẽ sử dụng số liệu điều tra DN để tính toán thuế suất thuế TNDN hiệu dụng (ETR).

ETR là tỷ lệ giữa số thuế TNDN mà DN thực trả và thu nhập chịu thuế của DN. Trong đó, thuế thực trả được tính bằng số thuế TNDN thực nộp trong kỳ của DN, thu nhập của DN được đo lường bảng lợi nhuận trong kỳ của DN (Fullerton, 1984; Georgeta, Radu và Stefan, 2015; Ioannis, Stamatina và Konstantinos, 2019). Thuế suất hiệu dụng được sử dụng để đo lường gánh nặng thực sự của thuế TNDN đối với các DN và phản ánh các chính sách ưu đãi về thuế TNDN của Chính phủ (Vintilă, Gherghina và Păunescu, 2018).

Dựa trên bộ dữ liệu điều tra DN tổng thể của Tổng cục Thống kê, nhóm tác giả thực hiện xử lý và tính toán số thuế TNDN thực nộp, lợi nhuận trước thuế và mức ETR của các DN FDI trong giai đoạn 2011-2020.

Có thể thấy, do áp dụng các chính sách về ưu đãi thuế nên thuế suất thực hiệu dụng với cách DN FDI thấp hơn nhiều thuế suất phổ thông danh nghĩa trong cùng giai đoạn. Tính toán của Tổng cục Thuế cho thấy, có những DN FDI chỉ chịu thuế suất thực tế từ 6% đến 8% trong thời gian được hưởng ưu đãi, thấp hơn mức thuế suất tối thiểu là 15%.

Thuế tối thiểu toàn cầu và vấn đề đặt ra với Việt Nam

Khái quát về thuế tối thiểu toàn cầu

Nhằm thực hiện Sáng kiến chống xói mòn cơ sở thuế, ngày 09/7/2021, Bộ trưởng Tài chính và Thống đốc Ngân hàng Trung ương của nhóm G20 đã thống nhất về nguyên tắc Giải pháp 2 Trụ cột nhằm giải quyết các thách thức về thuế phát sinh trong quá trình số hóa nền kinh tế (gọi tắt là Thỏa thuận thuế tối thiểu toàn cầu). Trong đó trụ cột thứ hai đặt ra mức thuế TNDN hiệu dụng (ETR) tối thiểu toàn cầu 15% đối với các công ty đa quốc gia, nhằm ngăn chặn các công ty này chuyển lợi nhuận sang quốc gia có thuế suất thấp để tránh thuế thu nhập (Cách tính ETR do OECD đặt ra cũng có một vài khác biệt so với ETR thông thường).

Theo đó, đối tượng áp dụng thuế là các tập đoàn công ty đa quốc gia (MNE) đáp ứng ngưỡng doanh thu hợp nhất đạt tối thiểu 750 triệu EUR căn cứ theo báo cáo tài chính của tập đoàn theo từng quốc gia trong ít nhất 2 năm trong 4 năm liền kề trước năm xem xét (Ngoại trừ một số trường hợp nhất định, OECD (2021b). Quy định chính của thuế tối thiểu toàn cầu bao gồm:

- Quy định tổng hợp thu nhập chịu thuế tối thiểu (Income Inclusion Rule - IIR): Quy định cho phép quốc gia có công ty mẹ tối cao đặt trụ sở chính được đánh thuế công ty mẹ tối cao đối với thu nhập của công ty con ở các quốc gia khác nếu ETR của các công ty này thấp hơn mức thuế tối thiểu 15%.

- Quy định lợi nhuận chịu thuế dưới mức tối thiểu (Undertaxed Payment Rule - UTPR): Trường hợp quốc gia của tất cả các công ty mẹ chưa áp dụng Quy định IIR thì các quốc gia có công ty trung gian thuộc tập đoàn có quyền đánh thuế công ty mẹ trung gian ở quốc gia đó đối với thu nhập của công ty con ở các quốc gia khác đang chịu ETR nhỏ hởn 15%.

- Thuế bổ sung tối thiểu nội địa đạt chuẩn (QDMTT): Theo quy định mẫu của OECD, các nước có tỷ lệ ETR với thuế TNDN thấp hơn 15% được quyền ban hành quy định pháp luật để thu thuế bổ sung theo Quy định QDMTT. Các nước nhận đầu tư được quyền ưu tiên thu thuế QDMTT trước khi nước đầu tư áp dụng thuế tối thiểu 15%.

Do quyền đánh thuế là chủ quyền của quốc gia nên quy tắc chung (Model Rules) không có tính chất bắt buộc. Các nước đồng ý tham gia Thỏa thuận của OECD/G20 Inclusive Framework on BEPS (khuôn khổ tổng thể về thuế tối thiểu toàn cầu) như Việt Nam có thể lựa chọn áp dụng hoặc không áp dụng các quy tắc này. Song nếu Việt Nam không áp dụng, việc tham gia Thỏa thuận ràng buộc Việt Nam phải chấp nhận việc các nước tham gia khác (138 nước tham gia tại ngày 16/12/2022) áp dụng nhóm các quy tắc này - nếu họ lựa chọn áp dụng.

Các vấn đề đặt ra với Việt Nam

Như phân tích ở trên, có thể thấy, thuế tối thiểu toàn cầu được áp dụng dành cho các công ty đa quốc gia chứ không phải DN chỉ có hoạt động ở một quốc gia. Hơn nữa, mức thuế suất tối thiểu toàn cầu được xem xét dựa trên thuế suất hiệu dụng (ETR) với thuế TNDN mà không phải là thuế suất danh nghĩa. Việc các quốc gia áp dụng chính sách thuế này đặt ra các vấn đề một số vấn đề sau với Việt Nam:

Thứ nhất, do thuế tối thiểu toàn cầu chỉ áp dụng cho các công ty đa quốc gia và các công ty con nên sẽ không ảnh hưởng đến việc ưu đãi thuế dành cho các DN đơn lẻ, nhất là các DN vừa và nhỏ và chỉ hoạt động ở Việt Nam.

Theo tính toán của Tổng cục Thuế (2023) thuế tối thiểu toàn cầu có ảnh hưởng tới khoảng 1.017 DN FDI tại Việt Nam có công ty mẹ thuộc đối tượng áp dụng thuế tối thiểu toàn cầu. Áp dụng theo quy tắc của OECD (2021) thì ở Việt nam có khoảng 90 tập đoàn có khả năng chịu ảnh hưởng của Thuế tối thiểu toàn cầu nếu áp dụng từ năm 2024.

Thứ hai, các DN của Việt Nam có đầu tư ra nước ngoài cũng sẽ chịu ảnh hưởng.

Việt Nam cũng có các nhà đầu tư ra nước ngoài như: Tập đoàn Viettel, Tập đoàn Dầu khí Việt Nam PVN, Tập đoàn Vingroup, Tổng công ty Cao su Việt Nam (VRG), Tập đoàn Xăng dầu Việt Nam và các Ngân hàng thương mại. Theo quy tắc của OECD (2021), Việt Nam có quyền đánh thuế bổ sung đối với các DN Việt Nam nếu thuộc đối tượng áp dụng của Thuế tối thiểu toàn cầu và đang được hưởng thuế suất thực tế thấp hơn mức tối thiểu 15% tại các nước khác.

Thứ ba, nếu áp dụng các quy tắc của thuế tối thiểu toàn cầu thì Việt Nam có cơ hội tăng thu ngân sách dù không lớn.

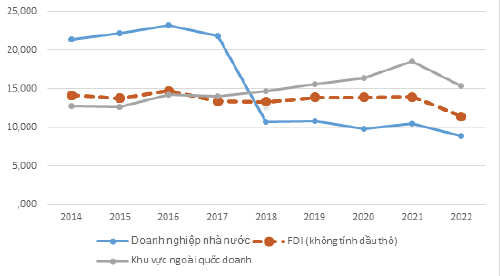

Mặc dù, các DN FDI có vai trò quan trọng với xuất khẩu, tăng trưởng kinh tế và tạo việc làm với Việt Nam song đóng góp vào ngân sách nhà nước lại không quá lớn (Hình 2). Điều này cũng phù hợp với kết quả tính toán ETR ở trên cho thấy, hầu hết các DN FDI tại Việt Nam đang được hưởng các ưu đãi thuế và mức đóng thuế thực tế thấp hơn khá nhiều thuế suất danh nghĩa thuế TNDN.

Hình 2: Đóng góp của DN FDI trong tổng thu ngân sách nhà nước (Đơn vị tính:%)

Nếu chỉ xét thu NSNN nội địa trong 3 năm 2020-2022, tổng số thu thuế TNDN của toàn bộ các DN chiếm 18% - 21% tổng số thu ngân sách nội địa. Số thu thuế TNDN từ khu vực DN FDI chiếm khoảng 39% - 41% tổng số thu thuế TNDN. Trong trường hợp Việt Nam không áp dụng thu thuế TNDN bổ sung, toàn bộ số thu được ưu đãi cho các DN hiện tại sẽ được các nước phát triển có DN đầu tư tại Việt Nam thu về ngân sách của các nước đó. Tuy nhiên, nếu Việt Nam áp dụng quy định thuế tối thiểu nội địa đạt chuẩn (QDMTT), Việt Nam sẽ có quyền đánh thuế bổ sung đối với những DN FDI đang được hưởng thuế suất thực tế tại Việt Nam thấp hơn mức tối thiểu 15%, từ đó tăng thu NSNN. Ngoài ra, khi Việt Nam áp dụng thuế tối thiểu toàn cầu đối với những DN Việt Nam đầu tư ra nước ngoài thì có thể sẽ thu thêm được thuế TNDN từ những doanh nghiệp này.

Thứ tư, các chính sách thu hút đầu tư FDI qua ưu đãi thuế cần được xem xét lại.

Các quy định về thuế tối thiểu toàn cầu chỉ phát huy hiệu quả cao về thu ngân sách khi Việt Nam có trụ sở của nhiều tập đoàn đa quốc gia đặt tại Việt Nam. Tuy nhiên, theo tính toán của Tổng cục Thuế, DN có doanh thu hợp nhất 750 triệu Euro và có trụ sở công ty mẹ tối cao tại Việt Nam chỉ là các DN của Việt Nam. Ngược lại, Việt Nam lại đang là điểm đến của rất nhiều tập đoàn đa quốc gia lớn do chính sách về ưu đãi thuế hấp dẫn, chính trị ổn định, ưu đãi về nguồn lao động. Như vậy, nếu chính sách ưu đãi thuế khiến cho ETR của các công ty con này dưới 15% thì các nước tại Công ty mẹ sẽ có quyền thu phần thuế thiếu này. Việt Nam đứng trước nguy cơ chính sách thuế ưu đãi thuế cho DN FDI không còn hấp dẫn do phần thuế thiếu bị quốc gia có Công ty mẹ thu bổ sung. Tuy nhiên, không phải tất cả các biện pháp ưu đãi thuế đều bị ảnh hưởng. Theo OECD (2021), chính sách bị ảnh hưởng nhiều nhất là miễn thuế, giảm thuế suất, tín dụng thuế. Các chính sách ít bị ảnh hưởng là khấu hao nhanh cho tài sản vô hình; khuyến khích chi cho khoa học công nghệ.

Kết luận và gợi ý chính sách

|

Bảng 1: Thuế suất thực hiệu dụng với các DN FDI |

||||

|

Năm |

DN FDI/Tổng số DN (%) |

Tỷ lệ DN FDI có lãi (%) |

Thuế suất TNDN thực hiệu dụng đối với DN FDI (ERTS) (%) |

Thuế suất thuế TNDN phổ thông danh nghĩa (%) |

|

2011 |

3,13 |

56,36 |

14.14 |

25 |

|

2012 |

2,54 |

51,35 |

12.85 |

25 |

|

2013 |

2,66 |

50,85 |

14.14 |

25 |

|

2014 |

2,66 |

51,08 |

13.25 |

22 |

|

2015 |

2,62 |

51,66 |

13.23 |

22 |

|

2016 |

2,71 |

51,56 |

11.72 |

20 |

|

2017 |

2,62 |

55,32 |

11.68 |

20 |

|

2018 |

2,63 |

53,04 |

12.08 |

20 |

|

2019 |

2,76 |

52,61 |

11.95 |

20 |

|

2020 |

1,44 |

63,05 |

12.90 |

20 |

Nguồn: Nhóm tác giả tính toán từ số liệu điều tra DN của Tổng cục Thống kê

Chính sách thuế tối thiểu toàn cầu là một chủ đề đang được quan tâm ở nhiều quốc gia, đặc biệt là trong bối cảnh các công ty đa quốc gia ngày càng phát triển và trở nên quan trọng hơn trong việc đóng góp vào nền kinh tế. Việt Nam đã ký công ước đa phương Sáng kiến chống xói mòn cơ sở thuế và chuyển dịch lợi nhuận nên cũng sẽ cần tuân thủ một số nguyên tắc chung.

Việc sử dụng chính sách thuế thu hút FDI là giải pháp quan trọng trong giai đoạn vừa qua ở Việt nam. Thuế tối thiểu toàn cầu tạo ra một số cơ hội nhưng cũng đặt ra một số thách thức với Việt Nam không chỉ liên quan đến đến cải cách chính sách thuế. Một số gợi ý chính mà Việt Nam cần quan tâm như sau:

Thứ nhất, nếu không còn các ưu đãi thuế và thu bổ sung thêm thuế nội địa, các nhà đầu tư, các tập đoàn lớn sẽ quan tâm đến các lợi thế khác của mỗi quốc gia như cơ sở hạ tầng, chi phí nhân công, chính sách pháp luật bảo vệ tài sản, thủ tục hành chính, các chính sách ưu đãi ngoài thuế… Do vậy, Việt Nam sẽ phải tìm cách ban hành các chính sách ưu đãi mới vừa thu hút đầu tư vừa không gây ảnh hưởng đến việc thực thi chính sách thuế tối thiểu toàn cầu. Việc ưu đãi này của Việt Nam phải đảm bảo tuân thủ các quy tắc quốc tế.

Về dài hạn, chính sách thuế chỉ nên coi là một bộ phận cấu thành trong chính sách thu hút vốn đầu tư và không phải là điều kiện quan trọng nhất. Để thu hút vốn đầu tư trong nước và ngoài nước, cần nhiều giải pháp đồng bộ nhằm tạo ra môi trường đầu tư, kinh doanh thuận lợi, minh bạch và ổn định; đảm bảo sự tiếp cận dễ dàng, bình đẳng với chi phí hợp lý về các nhân tố cho sản xuất, kinh doanh như vốn, lao động, nguồn nguyên liệu, điều kiện giao thông, kết cấu hạ tầng…

Thứ hai, việc áp dụng thuế tối thiểu toàn cầu nói chung và thuế bổ sung tối thiểu nội địa đạt chuẩn (QDMTT) là một quy trình phức tạp và rất kỹ thuật. Việc tính toán ra ETR, QDMTT sử dụng rất nhiều các điều chỉnh kế toán đòi hỏi thời gian và công sức để chuyển đổi và áp dụng các quy định này tại Việt Nam.

Một số vấn đề cần xem xét như: (i) Cần quy định về thuế TNDN bổ sung đối với các DN đầu tư nước ngoài tại Việt Nam theo quy định về Thuế tối thiểu toàn cầu (đạt chuẩn 15% - theo quy định QDMTT của OECD) để ứng phó với thuế tối thiểu toàn cầu của các nước có đầu tư nước ngoài vào Việt Nam (áp dụng thuế tối thiểu toàn cầu từ năm 2024); (ii) Quy định về Thuế tối thiểu toàn cầu, bao gồm quy định tổng hợp thu nhập (IIR) và quy định lợi nhuận chịu thuế dưới mức tối thiểu (UTPR) áp dụng cho các DN đa quốc gia ở Việt nam.

Thứ ba, chính sách thuế thu hút DN FDI đầu tư tại Việt Nam nói riêng và thu hút đầu tư nói chung không nên quá tập trung vào chính sách ưu đãi thuế mà cần hướng đến một hệ thống thuế tốt với chi phí tuân thủ thấp cho người nộp thuế (kể cả chi phí chính thức và chi phí phi chính thức), tức là một hệ thống thuế: Minh bạch, công bằng, hiệu quả, phù hợp với các thông lệ và chuẩn mực quốc tế. Nói cách khác, cần phải tiếp tục tập trung cải thiện chỉ số về nộp thuế trong bộ chỉ số đánh giá về môi trường đầu tư và kinh doanh mà Ngân hàng Thế giới đánh giá hàng năm sao cho việc kê khai thuế, nộp thuế dễ dàng, thuận lợi, chi phí tuân thủ thuế thấp. Cũng cần nghiên cứu các quy định về ưu đãi thuế không bị tác động bởi chính sách thuế tối thiểu toàn cầu.

Thứ tư, nghiên cứu các chính sách hỗ trợ DN khác thay thế cho các ưu đãi thuế như: ưu đãi với cơ sở hạ tầng, tiền thuê đất, hỗ trợ nhà ở cho công nhân, hỗ trợ bảo hiểm xã hội, y tế cho người lao động, hỗ trợ cho nghiên cứu và phát triển. Cải cách thể chế cần được coi là trọng tâm ưu tiên trong giai đoạn tới để tiếp tục thu hút FDI.

Tóm lại, trước mắt Việt Nam cần nghiên cứu xem xét tổng thể việc áp dụng trụ cột 2 về thuế tối thiểu toàn cầu, không chỉ liên quan đến chính sách thuế mà còn cần tiếp tục nghiên cứu chính sách ưu đãi thu hút đầu tư thay thế chính sách ưu đãi thuế như đã từng làm nhiều năm qua.

Tài liệu tham khảo:

- Đặng Ngọc Minh (2023) - Thuế tối thiểu toàn cầu: Những vấn đề đặt ra và giải pháp ứng phó, Tạp chí Tài chính, tháng 6/2023;

- Lê Xuân Trường (2019) Chính sách thuế thu hút DN có vốn đầu tư trực tiếp nước ngoài vào Việt Nam, Tạp chí Tài chính tháng 05/2019;

- Casella, B., & Souillard, B. (2022). A new framework to assess the fiscal impact of a global minimum tax on FDI. Transnational Corporations Journal, 29(2), 105-143.

- Clausing, K.A., Saez, E. and Zucman, G., 2021. “Ending corporate tax avoidance and tax competition: a plan to collect the tax deficit of multinationals. UCLA School of Law.

- DENG Liping, HE Huijian, WANG Zhixuan. Pillar Two Proposal, Apple Tax Case and Competition for International Tax Rules [J]. Review of Economy and Management, 2021,37(04):18-29.

- Devereux, M. P., Auerbach, A. J., Keen, M., Oosterhuis, P., Vella, J., & Schön, W. (2020). Taxing profit in a global economy. Oxford University Press.

- Georgeta, V., Radu, A.P. and Stefan, C.G. (2015) ‘Determinants of effective corporate tax rate. Empirical evidence from listed companies in Eastern European Stock Exchanges’, Theoretical and Applied Economics, 24, pp. 37–46.

- OECD (2021a) Statement on a Two-Pillar Solution to Address the Tax Challenges Arising from the Digitalisation of the Economy, OECD Publishing, Paris.

- UNCTAD (2022) Corporate income tax and investment incentives – global review – Report UNCTAD