Các nhân tố ảnh hưởng đến chất lượng cho vay tiêu dùng tại các ngân hàng thương mại Việt Nam

Trong bối cảnh hội nhập kinh tế quốc tế ngày càng sâu rộng, mức độ cạnh tranh giữa các ngân hàng thương mại Việt Nam ngày càng trở nên khốc liệt, thì yếu tố chất lượng dịch vụ ngày càng giữ vai trò quan trọng đối với sự tồn tại và phát triển của các ngân hàng thương mại. Bài viết phân tích các nhân tố ảnh hưởng đến sự hài lòng của khách hàng cá nhân đối với dịch vụ cho vay tiêu dùng của các ngân hàng thương mại tại TP. Hồ Chí Minh. Kết quả nghiên cứu cho thấy, có 05 nhân tố có ảnh hưởng đến chất lượng dịch vụ cho vay tiêu dùng gồm: Sự tin cậy; Sự đáp ứng; Sự đảm bảo; Sự cảm thông; Phương tiện hữu hình... Trong đó, nhân tố có mức độ tác động cao nhất là phương tiện hữu hình và thấp nhất là sự đảm bảo.

Cơ sở lý thuyết và mô hình nghiên cứu

LeBlanc và Nguyen (1988) cho rằng, hình ảnh dịch vụ, tổ chức nội bộ, hỗ trợ vật chất của hệ thống sản xuất dịch vụ, tương tác giữa nhân viên và người tiêu dùng và mức độ hài lòng của khách hàng đóng góp vào chất lượng dịch vụ. Trong khi đó, Parasuraman (1988) cho rằng, chất lượng dịch vụ chịu ảnh hưởng bởi 5 nhân tố cơ bản: Sự tin cậy, Sự đáp ứng, Sự đảm bảo, Sự cảm thông và Phương tiện hữu hình.

Nghiên cứu này tác giả sử dụng mô hình Servqual của Parasuraman (1988) - mô hình nghiên cứu chất lượng dịch vụ phổ biến và được áp dụng nhiều nhất trong các nghiên cứu dịch vụ. Trong mô hình này, chất lượng dịch vụ cho vay tiêu dùng chịu tác động bởi 5 nhân tố: (1) Sự tin cậy; (2) Sự đáp ứng; (3) Sự đảm bảo; (4) Sự cảm thông; (5) Sự hữu hình. Các nhân tố trong mô hình được thể hiện như sau:

- Sự tin cậy (H1): là nhân tố phản ánh khả năng cung ứng dịch vụ chính xác, đúng giờ và uy tín, tôn trọng các cam kết, giữ lời hứa với khách hàng:

+ REL1: Các thông tin về dịch vụ cho vay tiêu dùng được thể hiện rõ ràng, minh bạch.

+ REL2: Ngân hàng giải ngân vốn vay tiêu dùng đúng thời điểm và đúng số lượng.

+ REL3: Ngân hàng bảo mật thông tin khách hàng vay tiêu dùng tốt.

+ REL4: Ngân hàng có các kênh tiếp nhận khiếu nại và giải đáp một cách kịp thời.

+ REL5: Ngân hàng có ứng dụng công nghệ tài chính vào hoạt động dịch vụ cho vay tiêu dùng nhanh chóng, chính xác.

- Sự đáp ứng (H2): là nhân tố đo lường khả năng giải quyết vấn đề nhanh chóng, đáp ứng các yêu cầu của khách hàng:

+ RES1: Nội dung các biểu mẫu đơn giản và dễ hiểu.

+ RES2: Thời gian xử lý hồ sơ nhanh chóng.

+ RES3: Phương thức cho vay tiêu dùng phù hợp.

+ RES4: Thời hạn cho vay tiêu dùng và kỳ hạn trả nợ đúng nhu cầu.

+ RES5: Lãi suất cho vay tiêu dùng linh hoạt.

- Sự đảm bảo (H3): là nhân tố thể hiện khả năng thực hiện tốt yêu cầu của khách hàng:

+ ASS1: Nhân viên có kiến thức chuyên môn giỏi.

+ ASS2: Nhân viên có phong thái làm việc chuyên nghiệp.

+ ASS3: Nhân viên hướng dẫn thủ tục đầy đủ, dễ hiểu.

+ ASS4: Nhân viên có khả năng ứng dụng công nghệ tài chính.

+ ASS5: Nhân viên hiểu khách hàng khi thực hiện vay tiêu dùng.

- Sự cảm thông (H4): là nhân tố thể hiện sự quan tâm, chăm sóc khách hàng, dành cho khách hàng sự đối xử chu đáo tốt nhất:

+ EMP1: Nhân viên nhiệt tình, thân thiện.

+ EMP2: Nhân viên quan tâm đến mong muốn của khách hàng.

+ EMP3: Nhân viên quan tâm đến khó khăn của khách hàng.

+ EMP4: Nhân viên chăm sóc khách hàng sau khi thực hiện vay tiêu dùng.

+ EMP5: Nhân viên tư vấn cho khách hàng về gói dịch vụ vay tiêu dùng.

- Phương tiện hữu hình (H5): là hình ảnh bên ngoài của các cơ sở vật chất, thiết bị, máy móc, phong thái của đội ngũ nhân viên, tài liệu, sách hướng dẫn và hệ thống thông tin liên lạc của ngân hàng:

+ TAN1: Trụ sở, Phòng giao dịch hiện đại.

+ TAN2: Trang thiết bị, phương tiện làm việc hiện đại.

+ TAN3: Cách sắp xếp bố trí các phòng ban, bộ phận giao dịch ngăn nắp và thuận tiện.

+ TAN4: Tài liệu, sách hướng dẫn phong phú, chứa đựng nhiều thông tin có giá trị.

+ TAN5: Trang phục của nhân viên ngân hàng thanh lịch.

Mô hình nghiên cứu thực nghiệm tổng quát được trình bày sau đây:

Y = β0 + β1 * X1 + β2 * X2+ β3 * X3+ β4* X4 + β5 * X5 +ε.

Trong đó:

Biến phụ thuộc:

Y: Chất lượng dịch vụ cho vay tiêu dùng

Biến độc lập:

+ X1: Sự tin cậy. Nhân tố này bao gồm các biến quan sát từ REL1 đến REL5.

+ X2: Sự đáp ứng. Nhân tố này bao gồm các biến quan sát từ RES1 đến RES5.

+ X3: Sự đảm bảo. Nhân tố này bao gồm các biến quan sát từ ASS1 đến ASS5.

+ X4: Sự cảm thông. Nhân tố này bao gồm các biến quan sát từ EMP1 đến EMP5.

+ X5: Phương tiện hữu hình. Nhân tố này bao gồm các biến quan sát từ TAN1 đến TAN5.

β0 là tham số hồi quy

ε là sai số.

Dữ liệu nghiên cứu

Nghiên cứu sử dụng dữ liệu khảo sát các khách hàng sử dụng dịch vụ cho vay tiêu dùng của các NHTM tại TP. Hồ Chí Minh. Mẫu nghiên cứu bao gồm 30 NHTM có thực hiện cho vay tiêu dùng. Phương pháp chọn mẫu trong nghiên cứu này là phương pháp mẫu ngẫu nhiên nhiều giai đoạn.

Trong mỗi NHTM, chọn ngẫu nhiên một phòng giao dịch đại diện. Đối với mỗi phòng giao dịch, tác giả lựa chọn ngẫu nhiên 20 khách hàng thực hiện vay tiêu dùng để phỏng vấn. Kích thước mẫu được xác định theo công thức: n ≥50 + 8*m, với m là số yếu tố, m = 25. Như vậy, kích thước mẫu được khảo sát là 300, lớn hơn yêu cầu tối thiểu là 50, nên đảm bảo độ tin cậy.

Thông tin thu thập trong nghiên cứu này được mã hóa và nhập dữ liệu bằng Microsoft Excel và sử dụng phần mềm SPSS25 để phân tích. Thang đo sử dụng trong nghiên cứu mức độ hài lòng của khách hàng đối với dịch vụ cho vay tiêu dùng là thang đo Linkert 5 mức độ, hệ số Cronbach’s Alpha được sử dụng để kiểm định độ tin cậy của các thang đo cũng như sự phù hợp của các biến quan sát. Sau khi loại bỏ các biến không phù hợp, các biến còn lại được đưa vào mô hình phân tích nhân tố khám phá (EFA) và Phân tích hồi quy.

Kết quả nghiên cứu

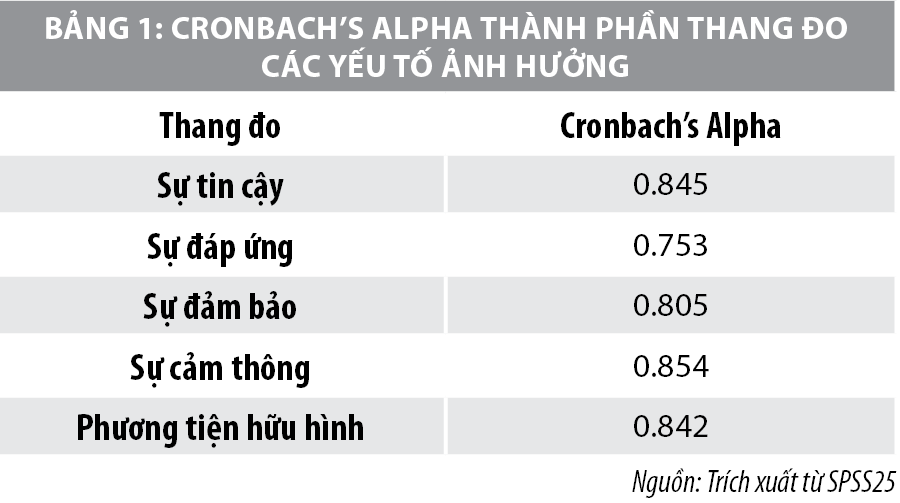

Qua phân tích Cronbach’s Alpha, nếu một biến quan sát có hệ số tương quan biến tổng < 0,3 sẽ bị loại khỏi phân tích EFA và mỗi thành phần các nhân tố ảnh hưởng phải có hệ số Cronbach’s Alpha > 0,6 (tiêu chuẩn để đánh giá thành phần thang đo). Kết quả phân tích Cronbach’s Alpha của các thành phần thang đo các nhân tố ảnh hưởng đến chất lượng dịch vụ cho vay tiêu dùng được thể hiện như sau:

Kết quả cho thấy, hệ số Cronbach’s Alpha của các thang đo đều > 0,6 đã đảm bảo yêu cầu. Vì vậy, các thang đo với các biến quan sát được tiếp tục sử dụng trong phân tích EFA tiếp theo.

Kết quả phân tích nhân tố khám phá EFA

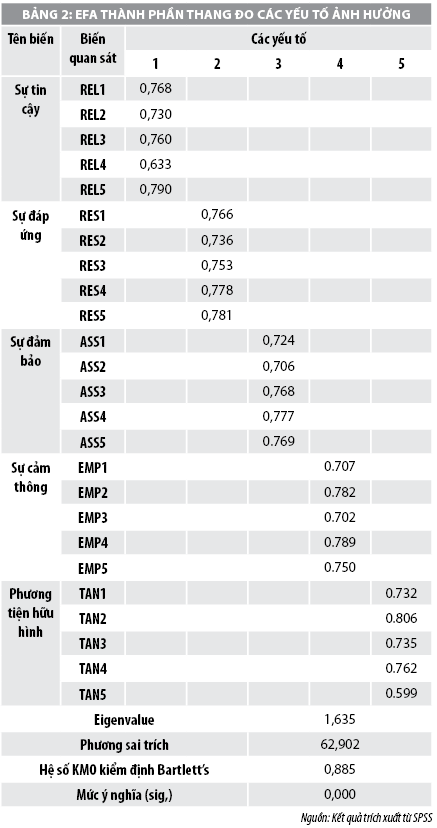

Trong phân tích Cronbach’s Alpha thang đo các nhân tố ảnh hưởng có hệ số Cronbach’s Alpha đảm bảo để thực hiện phân tích EFA với 25 biến đo lường các nhân tố ảnh hưởng đến chất lượng dịch vụ cho vay tiêu dùng của NHTM tại TP. Hồ Chí Minh, kết quả được nhóm thành 5 yếu tố đó là: Sự tin cậy, Sự đáp ứng, Sự đảm bảo, Sự cảm thông và Phương tiện hữu hình. Kết quả phân tích được thể hiện như sau:

Nghiên cứu này sử dụng phương pháp trích yếu tố là Principal Axis Factoring với phép quay Promax khi phân tích nhân tố (EFA) cho 25 biến quan sát ban đầu, kết quả các biến quan sát có hệ số tải nhân tố (Factor loading) đều lớn hơn tiêu chuẩn cho phép (> 0,3). Đồng thời, kiểm định Bartlett’s cho thấy, giữa các biến trong tổng thể có mối tương quan với nhau (Mức ý nghĩa sig = 0,000< 0,05) với hệ số KMO = 0,885 (0,5 < KMO < 1) chứng tỏ phân tích EFA cho việc nhóm các biến này lại với nhau là thích hợp. Kết quả EFA cho thấy, có 5 nhân tố được trích tại Eigenvalue là 1,635 và tổng phương sai trích là 62,902%, lớn hơn 50%. Điều này có nghĩa là nhân tố này lấy được 62,902% phương sai của 25 biến quan sát đo lường chất lượng dịch vụ cho vay tiêu dùng.

Với phương pháp trích yếu tố là Principal axis factoring, phép quay Promax, thì: Nhân tố thứ nhất bao gồm 5 biến quan sát, nội dung của 5 biến này thể hiện sự tin cậy của khách hàng, vì vậy đặt tên cho nhân tố thứ nhất là Sự tin cậy. Nhân tố thứ hai bao gồm 5 biến quan sát, nội dung của 5 biến này liên quan đến sự đáp ứng, vì vậy đặt tên cho nhân tố thứ hai là Sự đáp ứng. Nhân tố thứ ba có 5 biến quan sát, nội dung của 5 biến này thể hiện sự đảm bảo, vì vậy yếu tố thứ ba có tên gọi là Sự đảm bảo. Nhân tố thứ 4 bao gồm 5 biến quan sát, nội dung của 5 biến này thể hiện sự cảm thông, do đó đặt tên cho nhân tố này là Sự cảm thông. Nhân tố thứ 5 bao gồm 5 biến quan sát, nội dung các biến này liên quan đến phương tiện hữu hình, vì vậy đặt tên cho nhân tố thứ 5 là Phương tiện hữu hình.

Theo kết quả phân tích, giả thuyết H0 là các biến không có tương quan với nhau trong tổng thể đã bị bác bỏ bởi kiểm định Bartlett’s (Mức ý nghĩa = 0,000 < 0,05), đồng thời hệ số KMO > 0,500, do đó phân tích nhân tố (EFA) cho việc nhóm các biến của thang đo sự hài lòng khách hàng với nhau là thích hợp.

Kết quả hồi quy

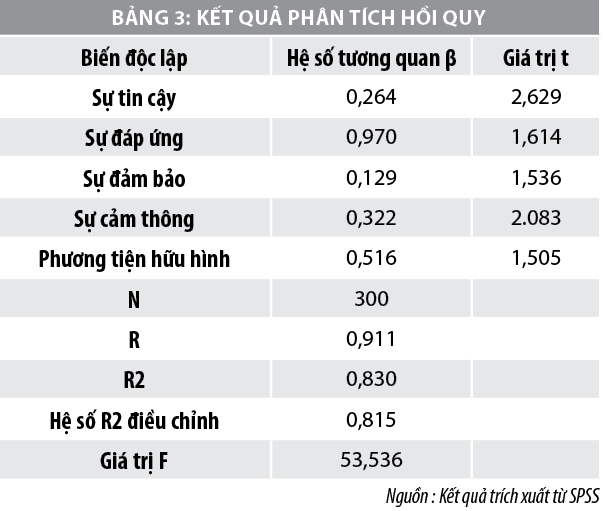

Kết quả phân tích EFA có 5 nhân tố tác động đến chất lượng dịch vụ cho vay tiêu dùng, 5 nhân tố này được đưa vào phân tích hồi quy tiếp theo để xác định mức độ tác động của từng nhân tố. Kết quả phân tích hồi quy được thể hiện như sau:

Kết quả phân tích hồi quy cho thấy, hệ số tương quan bội (R) bằng 0,911 là khá tốt. Ta thấy hệ số bình phương tương quan bội (R-square) và bình phương hệ số tương quan bội hiệu chỉnh (Adjusted R-Square) bằng 0,815 có nghĩa là 81,5% sự biến thiên của chất lượng dịch vụ cho vay tiêu dùng có thể được giải thích từ mối liên hệ tuyến tính. Kết quả hồi quy cho thấy, các nhân tố có quan hệ tuyến tính với chất lượng dịch vụ cho vay tiêu dùng là hợp lý (Sig t < 0,05).

Từ kết quả phân tích trên, ta có phương trình hồi quy sau:

Y = 0,264 X1+ 0,970X2 + 0,129 X3 + 0,322 X4 + 0,516 X5

Kết luận

Kết quả nghiên cứu cho thấy, chất lượng dịch vụ cho vay tiêu dùng của các NHTM tại TP. Hồ Chí Minh phụ thuộc vào các nhân tố sau:

Nhân tố có mức độ ảnh hưởng mạnh nhất là Sự đáp ứng (H2) có β = 0,970. Kết quả này cho thấy, khả năng giải quyết vấn đề nhanh chóng, đáp ứng các yêu cầu của khách hàng, cụ thể như: Nội dung các biểu mẫu đơn giản và dễ hiểu; Thời gian xử lý hồ sơ nhanh chóng; Phương thức cho vay tiêu dùng phù hợp; Thời hạn cho vay tiêu dùng và kỳ hạn trả nợ đúng nhu cầu; Lãi suất cho vay tiêu dùng linh hoạt.

Nhân tố có mức độ ảnh hưởng mạnh thứ hai là Phương tiện hữu hình (H5) có β =0,516, là hình ảnh bên ngoài của các cơ sở vật chất, thiết bị, máy móc, phong thái của đội ngũ nhân viên, tài liệu, sách hướng dẫn và hệ thống thông tin liên lạc của ngân hàng, cụ thể như: Trụ sở, Phòng giao dịch hiện đại; Trang thiết bị, phương tiện làm việc hiện đại; Cách sắp xếp bố trí các phòng ban, bộ phận giao dịch ngăn nắp và thuận tiện; Tài liệu, sách hướng dẫn phong phú, chứa đựng nhiều thông tin có giá trị; Trang phục của nhân viên ngân hàng thanh lịch.

Nhân tố có mức độ ảnh hưởng thứ ba là Sự cảm thông (H4) có β = 0,322, là nhân tố thể hiện sự quan tâm, chăm sóc khách hàng, dành cho khách hàng sự đối xử chu đáo tốt nhất, cụ thể như: Nhân viên nhiệt tình, thân thiện; Nhân viên quan tâm đến mong muốn của khách hàng; Nhân viên quan tâm đến khó khăn của khách hàng; Nhân viên chăm sóc khách hàng sau khi thực hiện vay tiêu dùng; Nhân viên tư vấn cho khách hàng về gói dịch vụ vay tiêu dùng.

Nhân tố có mức độ ảnh hưởng thứ tư là Sự tin cậy (H1) có β =0,264, là nhân tố phản ánh khả năng cung ứng dịch vụ chính xác, đúng giờ và uy tín, tôn trọng các cam kết, giữ lời hứa với khách hàng, cụ thể như: Các thông tin về dịch vụ cho vay tiêu dùng được thể hiện rõ ràng, minh bạch; Ngân hàng giải ngân vốn vay tiêu dùng đúng thời điểm và đúng số lượng; Ngân hàng bảo mật thông tin khách hàng vay tiêu dùng tốt; Ngân hàng có các kênh tiếp nhận khiếu nại và giải đáp một cách kịp thời; Ngân hàng có ứng dụng công nghệ tài chính vào hoạt động dịch vụ cho vay tiêu dùng nhanh chóng, chính xác.

Nhân tố có mức độ ảnh hưởng cuối cùng là Sự đảm bảo (H3) có β =0,129, là nhân tố thể hiện khả năng thực hiện tốt yêu cầu của khách hàng, cụ thể như: Nhân viên có kiến thức chuyên môn giỏi; Nhân viên có phong thái làm việc chuyên nghiệp; Nhân viên hướng dẫn thủ tục đầy đủ, dễ hiểu; Nhân viên có khả năng ứng dụng công nghệ tài chính; Nhân viên hiểu khách hàng khi thực hiện vay tiêu dùng.

Tài liệu tham khảo:

1. Cronin, J. J. & S. A. Taylor, Measuring Service Quality: A Reexamination and Extension, Journal of Marketing, 56 (July): 55-68., (1992);

2. Hair &ctg (1998), Multivariate Data Analysis, 5th ed., Upper Saddle River: Prentice-Hall;

3. Lehtinen, U. & Lehtinen, J.R., 1982, 'Service quality: a study of quality dimensions', Working Paper, Helsinki, Service Management Institute;

4. Leblanc, G. & Nguyen, N., 1988, 'Customers' perceptions of service quality in financial institutions', International Journal of Bank Marketing, vol. 6, no. 4, pp. 7-18;

5. Parasuraman, A., Berry, L.L. and Zeithaml, V.A. 1994, “Reassessment of expectations as a comparison standard in service quality measurement: Implications for future research”, Journal of Marketing, January, pp. 111-24;