Các yếu tố ảnh hưởng đến hiệu quả quản lý thuế thu nhập doanh nghiệp tại tỉnh Sóc Trăng

Bằng phương pháp thu thập dữ liệu sơ cấp 329 doanh nghiệp trên địa bàn tỉnh Sóc Trăng, thông qua phương pháp hồi quy đa biến, nghiên cứu này tìm ra được 08 yếu tố ảnh hưởng đến hiệu quả quản lý thuế thu nhập doanh nghiệp trên địa bàn tỉnh Sóc Trăng như: Tuổi của chủ doanh nghiệp, loại hình doanh nghiệp, giới tính của chủ doanh nghiệp, kết quả kinh doanh, tuân thủ thuế... Từ kết quả nghiên cứu nên trên, nhóm tác giả đề xuất các hàm ý chính sách nâng cao hiệu quả quản lý thuế thu nhập doanh nghiệp trên địa bàn tỉnh Sóc Trăng thời gian tới.

Theo số liệu thống kê quyết toán thuế thu nhập doanh nghiệp (TNDN) năm 2018 trên địa bàn tỉnh Sóc Trăng, số lượng DN đã nộp quyết toán thuế TNDN là 1.786 DN, trong đó, có 1.215 DN quyết toán lãi (chiếm 68% trong tổng số DN quyết toán thuế), với số lợi nhuận trước thuế là 1.991 tỷ đồng và 571 DN quyết toán lỗ (chiếm 32% trong tổng số DN quyết toán thuế) với số lợi nhuận trước thuế âm 501,6 tỷ đồng; số DN được miễn giảm thuế là 312 DN với số thuế miễn giảm là 82,7 tỷ đồng; số DN phát sinh thuế TNDN phải nộp là 988 DN với số thuế TNDN phải nộp là 243,1 tỷ đồng. So với số DN đã nộp quyết toán thuế TNDN năm 2017 là 936 DN và số thuế TNDN phát sinh phải nộp năm 2017 là 107 tỷ đồng, thì năm 2018 tăng 52 DN (tăng 5,55%) và số thuế phải nộp tăng 136 tỷ đồng (tăng 127%).

Thực tế, quá trình thực hiện quyết toán thuế TNDN trên địa bàn tỉnh Sóc Trăng thời gian qua cho thấy, vẫn còn một số tồn tại, hạn chế, ảnh hưởng đến hiệu quả quản lý thuế TNDN trên địa bàn Tỉnh (như việc nhiều DN đã không thực hiện tạm nộp hàng quý trong năm mà đến hạn nộp quý IV (ngày thứ 30 của tháng đầu năm tiếp sau) mới thực hiện nộp 80% số phải nộp tạm tính theo quyết toán của năm trước). Để góp thêm các kiến nghị chính sách nhằm nâng cao hiệu quả quản lý thuế TNDN trên địa bàn tỉnh Sóc Trăng trong thời gian tới, việc phân tích các yếu tố ảnh hưởng đến hiệu quả quản lý thuế TNDN có ý nghĩa quan trọng.

Lược khảo tài liệu nghiên cứu

Khi tiến hành thu thập dữ liệu của 170 DN tư nhân đang hoạt động trên địa bàn TP. Hồ Chí Minh nhằm xác định các yếu tố ảnh hưởng đến hành vi tuân thủ thuế của DN, Nguyễn Minh Hà, Nguyễn Hoàng Quân (2012) cho rằng, hành vi tuân thủ thuế thông qua khả năng nộp thuế đúng hạn của các DN tư nhân bị tác động bởi các yếu tố liên quan đến tình hình hoạt động kinh doanh của DN, cụ thể là: Lợi nhuận của DN; tổng số thuế phải nộp; ngành nghề kinh doanh và giới tính của chủ DN.

Nghiên cứu “Các yếu tố ảnh hưởng đến hành vi tuân thủ thuế TNDN – Nghiên cứu thực nghiệm trên địa bàn TP. Hồ Chí Minh” của Bùi Ngọc Toản (2017) thông qua 198 DN cho thấy, có 7 yếu tố gồm: Đặc điểm của cơ quan thuế; pháp luật và chính sách về thuế; đặc điểm tâm lý của DN; đặc điểm hoạt động của DN; đặc điểm ngành; kinh tế và yếu tố xã hội có ảnh hưởng đến hành vi tuân thủ thuế TNDN.

Văn Công Tuân (2012), Nguyễn Quốc Toản (2013) và Lê Thị Thu Trang (2015) có các nghiên cứu cho rằng, các yếu tố tác động đến hành vi tuân thủ thuế của DN gồm: Kinh tế, chính sách thuế và quản lý thuế, đặc điểm của DN, ngành kinh doanh của DN, pháp luật và xã hội, tâm lý.

Khi nghiên cứu về quản lý thuế TNDN đối với DN ngoài quốc doanh trên địa bàn tỉnh Bắc Ninh, Đỗ Thị Hiển (2015) đã sử dụng các phương pháp thống kê mô tả, phương pháp phân tổ thống kê, phương pháp so sánh để phản ánh tình hình cơ bản, các thông tin về tình hình hoạt động sản xuất kinh doanh của các DN ngoài quốc doanh và tình hình nộp thuế thu nhập DN của các DN này. Nghiên cứu so sánh kết quả nghiên cứu ở những thời điểm và không gian khác nhau, đồng thời đưa ra các giải pháp tăng cường quản lý thuế TNDN đối với DN ngoài quốc doanh tại Cục Thuế tỉnh Bắc Ninh.

Trong khi đó, các nghiên cứu của Mai Thị Lan Hương, Lê Đình Hải (2018) thông qua khảo sát 120 đối tượng (80 DN và 40 hộ kinh doanh cá thể hiện đang trực thuộc quản lý của Chi cục Thuế huyện Ứng Hòa, TP. Hà Nội) đã đưa ra các giải pháp như: (1) Tăng cường công tác cưỡng chế và thu nợ thuế; (2) Tăng cường đào tạo, bồi dưỡng nâng cao năng lực cán bộ thuế; (3) Tăng cường công tác thanh tra, kiểm tra thuế; (4) Đẩy mạnh công tác tuyên truyền và hỗ trợ tổ chức, cá nhân nộp thuế; (5) Tăng cường đầu tư cơ sở vật chất cho Chi cục Thuế huyện Ứng Hoà.

Phương pháp nghiên cứu

Nhóm tác giả tiến hành khảo sát trực tiếp 329 DN, sử dụng phương pháp hồi quy nhị phân Binary Logistic để tiến hành phân tích, đánh giá theo mô hình kế thừa từ các nghiên cứu trước đó.

Mô hình hồi quy Binary Logistic có dạng như sau:

Y = Ln(p/1-p)= β0 + β1X1+ β2X2+…..+ β12X12 + εi

- Biến phụ thuộc Y: Là hiệu quả quản lý thuế TNDN được đo lường bằng 2 giá trị 0 và 1 (Giá trị 0 là "không hiệu quả" và giá trị 1 là "hiệu quả").

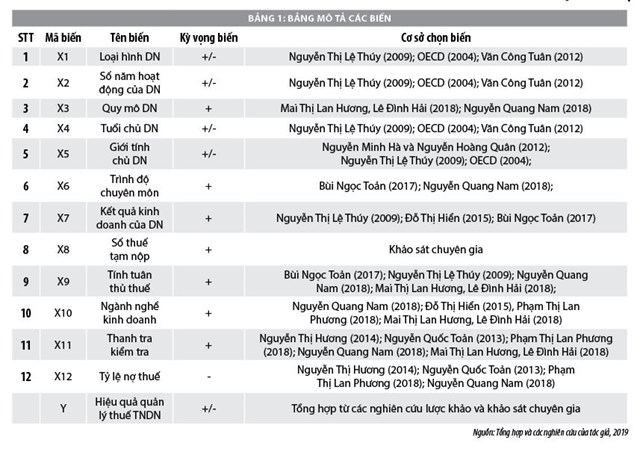

Kế thừa mô hình hồi quy Binary Logistic được sử dụng với biến nhị phân có giá trị 1 và 0. Trong nghiên cứu này, tác giả vận dụng mô hình để phân tích các yếu tố ảnh hưởng đến hiệu quả quản lý thuế TNDN trong Bảng 1:

+ Nhận giá trị 1 nếu: Tỷ lệ (%) giữa Số thuế tạm nộp trong năm/Tổng số thuế TNDN phát sinh phải nộp năm đó ≥ 80%.

+ Nhận giá trị 0 nếu: Tỷ lệ (%) giữa số thuế tạm nộp trong năm/Tổng số thuế TNDN phát sinh phải nộp của năm đó < 80%.

- Các biến độc lập Xi: Là các yếu tố ảnh hưởng đến hiệu quả quản lý thuế TNDN.

Kết quả nghiên cứu

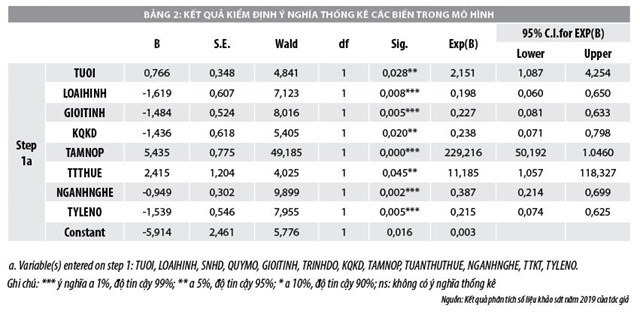

Kết quả kiểm định ý nghĩa thống kê của các hệ số hồi quy cho thấy: Các biến SNHD (thời gian hoạt động của DN), QUYMO (vốn đăng ký kinh doanh của DN), TRINHDO (trình độ chuyên môn của chủ DN), TTKT (công tác thanh tra, kiểm tra đối với DN khảo sát) có giá trị Sig. lần lượt là: 0.499, 0.527, 0.773, 0.788 đều lớn hơn 0.05. Vì vậy, mối liên hệ giữa biến phụ thuộc (hiệu quả quản lý thuế TNDN) và các biến SNHD, QUYMO, TRINHDO, TTKT không có ý nghĩa thống kê.

Các biến còn lại của mô hình: TUOI (tuổi chủ DN), LOAIHINH (loại hình DN), GIOITINH (giới tính chủ DN), KQKD (Lợi nhuận trước thuế của DN), TAMNOP (số thuế DN tạm nộp), TUANTHUTHUE (nộp hồ sơ quyết toán trong hạn hoặc chậm nộp), NGANHNGHE (ngành nghề kinh doanh của DN), TYLENO (tỷ lệ nợ thuế của DN) có giá trị Sig. lần lượt là: TUOI = 0.018, LOAIHINH = 0.009, GIOITINH = 0.006, KQKD = 0.015, TAMNOP = 0.000, TUANTHUTHUE = 0.050, NGANHNGHE = 0.047, TYLENO = 0.009 đều nhỏ hơn hoặc bằng 0.05.

Vì vậy, mối liên hệ giữa biến phụ thuộc (hiệu quả quản lý thuế TNDN) và các biến độc lập TUOI, LOAIHINH, GIOITINH, KQKD, TAMNOP, TUANTHUTHUE, NGANHNGHE, TYLENO có ý nghĩa thống kê với mức độ tin cậy trên 95%.

Ln = -5.914 + 0.766*TUOI – 1.619*LOAIHINH – 1.484*GIOITINH

– 1.436*KQKD + 5.435*TAMNOP + 2.415*TUANTHUTHUE – 0.949*NGANHNGHE – 1.539*TYLENO

Thực hiện phân tích hồi quy Binary Logistic bằng SPSS loại các biến SNHD, QUYMO, TRINHDO, TTKT (có giá trị Sig. > 0.05) và tiến hành phân tích các yếu tố ảnh hưởng của các biến có ý nghĩa thống kê trong mô hình. Kết quả phân tích hồi quy Logistic (Bảng 2) cho thấy, giá trị mức ý nghĩa của các biến đều có giá trị <0,01 nên các biến độc lập trong mô hình hồi quy Binary Logistic có mối tương quan với biến phụ thuộc là mức độ tăng (giảm) hiệu quả quản lý thuế. Mức ý nghĩa thống kê của các hệ số hồi quy đều có độ tin cậy trên 95%, dấu của các hệ số hồi quy phù hợp với mong đợi (LOAIHINH, KQKD, NGANHNGHE nghịch dấu).

Giải pháp nâng cao hiệu quả quản lý thuế thu nhập doanh nghiệp tại Sóc Trăng

Căn cứ kết quả nghiên cứu và kinh nghiệm quản lý thuế TNDN thực tế, nhằm đẩy mạnh hơn nữa hiệu quả quản lý thuế TNDN trên địa bàn tỉnh Sóc Trăng trong thời gian tới, tác giả đề xuất một số hàm ý chính sách theo thứ tự tác động từ mạnh đến yếu của các biến độc lập đến biến phụ thuộc (Hiệu quả quản lý thuế TNDN). Cụ thể như sau:

Đẩy mạnh công tác tuyên truyền chính sách thuế đến doanh nghiệp

Năm 2018 trên địa bàn tỉnh Sóc Trăng, số lượng doanh nghiệp đã nộp quyết toán thuế thu nhập doanh nghiệp là 1.786 doanh nghiệp, trong đó, có 1.215 doanh nghiệp quyết toán lãi, với số lợi nhuận trước thuế là 1.991 tỷ đồng và 571 doanh nghiệp quyết toán lỗ với số lợi nhuận trước thuế âm 501,6 tỷ đồng; số doanh nghiệp được miễn giảm thuế là 312 doanh nghiệp với số thuế miễn giảm là 82,7 tỷ đồng.

Cơ quan thuế tăng cường công tác tuyên truyền các chính sách thuế TNDN đến đối tượng nộp thuế thông qua các lớp tập huấn tuyên truyền về các chính sách thuế mới hiện hành. Bộ phận kê khai thực hiện: Xác định các đối tượng cần đôn đốc tạm nộp về thuế trong năm và ban hành thông báo để đôn đốc người nộp thuế (NNT) tạm nộp theo quy định với số thuế cụ thể được ghi trên thông báo. Bộ phận thanh tra, kiểm tra khi thực hiện kiểm tra tại trụ sở NNT cần thông tin đến DN được biết về việc thực hiện nghĩa vụ tạm nộp thuế TNDN trong năm.

Kịp thời xử lý hồ sơ đọng thuế

Bộ phận kê khai, kế toán thuế cần lập danh sách các đơn vị thường xuyên chậm nộp hồ sơ khai thuế để ban hành thông báo đôn đốc NNT nộp hồ sơ khai thuế đúng hạn. Nếu quá hạn quy định, ban hành thông báo yêu cầu nộp hồ sơ khai thuế gửi đến NNT, đồng thời, xử phạt vi phạm hành chính về thuế theo quy định; Chuyển danh sách các đơn vị thường xuyên chậm nộp hồ sơ khai thuế đến bộ phận thanh tra, kiểm tra để đưa vào kế hoạch thanh tra, kiểm tra.

Cán bộ thuế thuộc bộ phận quản lý nợ thực hiện đầy đủ các quy trình về việc đôn đốc, thông báo về tình trạng nợ thuế; các biện pháp xử lý nghiêm minh đưa ra khi đối tượng nộp thuế cố tình không thực hiện nghĩa vụ nộp thuế vào NSNN. Đồng thời, thực hiện đúng quy trình đối với các khoản nợ có thời gian nợ khác nhau và thực hiện biện pháp cưỡng chế nợ thuế đối với các đối tượng nợ thuế trên 90 ngày như cưỡng chế hoá đơn, tài khoản ngân hàng, kết hợp với phòng đăng ký kinh doanh thu hồi giấy phép…

Tăng cường thanh tra, kiểm tra doanh nghiệp nợ thuế

Cơ quan thuế cần tăng cường kiểm tra đối với các DN nợ thuế, một phần có thể xác minh được DN có thật sự đang kinh doanh không hiệu quả hay không, mặt khác nếu DN kê khai quyết toán không đúng với thực tế như khai khống chi phí, tăng khấu trừ, bỏ sót hoá đơn đầu ra không khai báo doanh thu…, cơ quan thuế thực hiện truy thu thông qua kiểm tra, đảm bảo được nguồn thu thuế từ hoạt động này.

Quản lý thuế chú trọng đến loại hình doanh nghiệp, giới tính và tuổi của chủ doanh nghiệp

Cơ quan thuế cần rà soát doanh sách các DN kê khai thuế theo phương pháp khấu trừ mà người đại diện pháp luật là nam để đôn đốc nghĩa vụ tạm nộp thuế TNDN trong năm trước khi quyết toán. Về tuổi, nếu người đại diện pháp luật của DN có độ tuổi quá trẻ (dưới 30 tuổi), khi được cơ quan kinh doanh cấp phép hoạt động thì cơ quan thuế phải thực hiện xác minh việc DN này có thực sự kinh doanh tại địa chỉ như đã đăng ký và kinh doanh ngành nghề có đúng như đã đăng ký. Nếu DN thực sự tồn tại tại điểm đã đăng ký thì cần tuyên truyền đến DN về chính sách thuế để DN nắm rõ và tuyên truyền việc thực hiện nghĩa vụ tạm nộp thuế TNDN.

Tài liệu tham khảo:

Nguyễn Minh Hà và Nguyễn Hoàng Quân (2012), Các yếu tố ảnh hưởng đến hành vi tuân thủ thuế của doanh nghiệp tư nhân – Xét khía cạnh nộp thuế đúng hạn, Tạp chí Công nghệ ngân hàng, (80), tr.23-34;

Đỗ Thị Hiển (2015), Tăng cường quản lý thuế thu nhập doanh nghiệp đối với DN ngoài quốc doanh tại Cục Thuế tỉnh Bắc Ninh, Luận văn Thạc sỹ kinh tế, Đại học Thái Nguyên;

Mai Thị Lan Hương, Lê Đình Hải (2018), “Các nhân tố ảnh hưởng đến chất lượng công tác quản lý thuế tại Chi cục Thuế huyện Ứng Hòa – TP. Hà Nội”, Tạp chí Khoa học và Công nghệ Lâm nghiệp, (01), tr. 178-188;

Nguyễn Thị Hương (2014), Giải pháp quản lý thuế thu nhập doanh nghiệp trên địa bàn Thành phố Bắc Ninh, tỉnh Bắc Ninh, Luận văn Thạc sỹ kinh tế, Học viện Nông nghiệp Việt Nam;

Bùi Ngọc Toản (2017), “Các yếu tố ảnh hưởng đến hành vi tuân thủ thuế TNDN – Nghiên cứu thực nghiệm trên địa bàn TP. Hồ Chí Minh”, Tạp chí Khoa học – Đại học Huế, 126(5A), tr. 77–88;

Nguyễn Quốc Toản (2013), Hoàn thiện công tác quản lý thuế đối với DN nhỏ và vừa tại Chi cục Thuế huyện Thanh Ba, tỉnh Phú Thọ, Luận văn Thạc sỹ kinh tế, Đại học Thái Nguyên;

Văn Công Tuân (2012), “Các nhân tố ảnh hưởng đến sự tuân thủ thuế của DN” (Tình huống nghiên cứu tại Chi cục Thuế quận 1, TP. Hồ Chí Minh), Luận án Thạc sỹ, Đại học Kinh tế TP. Hồ Chí Minh;

Đỗ Thị Hiển (2015), Tăng cường quản lý thuế thu nhập doanh nghiệp đối với doanh nghiệp ngoài quốc doanh tại Cục Thuế tỉnh Bắc Ninh, Luận văn Thạc sĩ kinh tế, Đại học Thái Nguyên.