Cho vay cá nhân của các ngân hàng thương mại giai đoạn 2014-2018

Việt Nam sở hữu dân số trẻ với nền kinh tế tăng trưởng ở mức cao, với 3 triệu người đã tham gia tầng lớp trung lưu toàn cầu trong giai đoạn 2016 – 2018. Đây là những động lực kích thích chi tiêu cá nhân, giúp Việt Nam trở thành quốc gia có tỷ lệ chi tiêu tiêu dùng trong GDP cao thứ hai trong khối ASEAN 5. Để khai thác được tiềm năng to lớn này, các ngân hàng thương mại ở nước ta cần tập trung hơn nữa nguồn lực vào mảng ngân hàng bán lẻ cũng như hoạt động cho vay cá nhân.

Thực trạng cho vay cá nhân giai đoạn 2014-2018

Theo Thông tư số 39/2016/TT-NHNN ngày 30/12/2016 (Quy định về hoạt động cho vay của tổ chức tín dụng chi nhánh ngân hàng nước ngoài đối với khách hàng) của Ngân hàng Nhà nước, cho vay là hình thức cấp tín dụng, theo đó tổ chức tín dụng giao hoặc cam kết giao cho khách hàng một khoản tiền để sử dụng vào mục đích xác định trong một thời gian nhất định theo thỏa thuận với nguyên tắc có hoàn trả cả gốc và lãi. Cho vay phục vụ nhu cầu đời sống là việc tổ chức tín dụng cho vay đối với khách hàng là cá nhân để thanh toán các chi phí cho mục đích tiêu dùng, sinh hoạt của cá nhân đó, gia đình của cá nhân đó.

Hiện nay, cho vay cá nhân là một trong những hình thức rất phổ biến và đang trong giai đoạn tăng trưởng đỉnh cao. Theo dự báo của McKinsey, đến cuối năm 2020, châu Á sẽ đạt hơn 900 tỷ USD doanh thu ngân hàng bán lẻ, tốc độ tăng trưởng bình quân đạt 14%/năm. Thị trường ngân hàng bán lẻ tại Việt Nam sẽ không nằm ngoài xu hướng chung của khu vực và tiềm năng của cho vay cá nhân trong tương lai là rất lớn.

Trong giai đoạn 2014 - 2018, chính sách tiền tệ được Ngân hàng Nhà nước Việt Nam điều hành chủ động, linh hoạt, góp phần kiểm soát lạm phát, ổn định kinh tế vĩ mô và hỗ trợ tăng trưởng. Cung tiền tăng hợp lý, thanh khoản hệ thống dồi dào, tỷ giá và thị trường ngoại hối ổn định, dự trự ngoại hối tăng nhanh tạo nền tảng chung thuận lợi cho hệ thống ngân hàng thương mại (NHTM) tăng trưởng cho vay cá nhân. Điều này thể hiện trên các phương diện sau:

Hoạt động cho vay cá nhân

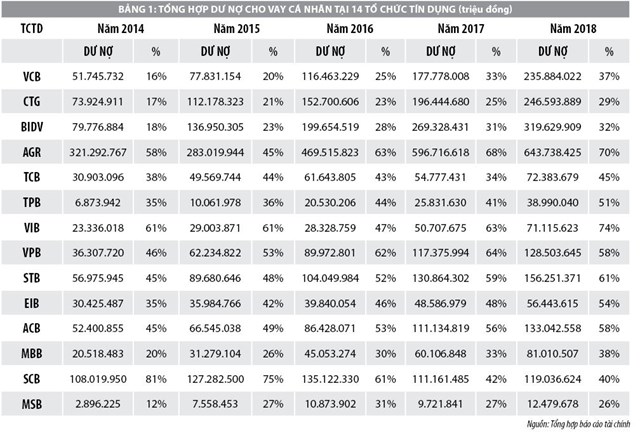

Theo tổng hợp từ báo cáo tài chính của các NHTM, dư nợ cho vay cá nhân của 14 tổ chức tín dụng trong giai đoạn 2014 - 2018 có kết quả như Bảng 1. Để đánh giá về kết quả hoạt động cho vay cá nhân của các NHTM trong giai đoạn này, tác giả lựa chọn một số ngân hàng tiêu biểu như sau:

- Vietcombank: Trong giai đoạn 2014-2018, Vietcombank đã tăng tỷ trọng cho vay bán lẻ vào các sản phẩm chuẩn, các lĩnh vực sản xuất kinh doanh… có lãi suất đầu ra cao; Hạn chế cho vay cầm cố giấy tờ có giá, cho vay lĩnh vực có mức NIM thấp; Đẩy mạnh tăng trưởng tín dụng bán lẻ và tín dụng thông qua phòng giao dịch, đồng thời tăng cường kiểm soát chất lượng tín dụng tại phòng giao dịch; Phát triển khách hàng cá nhân, đặc biệt là phân khúc khách hàng ưu tiên.

Cùng với việc cấu trúc lại mô hình tổ chức, triển khai nhiều dự án chuyển đổi để phát triển bền vững theo chuẩn mực quốc tế, Vietcombank chuyển dịch hoạt động kinh doanh tập trung vào trụ cột hoạt động bán lẻ; Triển khai chuyển đổi mô hình hoạt động bán lẻ: phân đoạn khách hàng và xây dựng chính sách cho từng phân đoạn khách hàng mục tiêu từ sản phẩm, marketing, cách thức bán hàng...; Phát triển các kênh bán mới gồm kênh bán trực tiếp, điện tử, kênh bán hàng qua đối tác thứ ba, nâng cao tính chuyên nghiệp của hoạt động marketing; Cải tiến quy trình tín dụng dành cho khách hàng bán lẻ và tối đa việc số hóa các sản phẩm dịch vụ bán lẻ; Rà soát danh mục, đơn giản hóa hồ sơ thủ tục các sản phẩm tín dụng thể nhân, thẻ. Hướng đi đúng đắn đã dẫn đến kết quả khả quan: Tín dụng cá nhân tăng 32,7% so với 2017, tỷ trọng tiếp tục tăng lên 36,9% vào cuối năm 2018 (2017: 31,7%).

- BIDV: Giai đoạn 2014-2018 là quá trình BIDV chuyển dịch mạnh mẽ theo định hướng phát triển phân khúc bán lẻ. Theo đó, BIDV không ngừng hoàn thiện mô hình tổ chức, phong cách và chất lượng phục vụ nhằm đáp ứng tối đa nhu cầu khách hàng. Đến nay, hoạt động ngân hàng bán lẻ của BIDV phát triển vượt trội, dẫn đầu thị trường về quy mô, gia tăng tỷ lệ đóng góp trong tổng thu nhập ròng của ngân hàng: Dư nợ bán lẻ tăng trưởng bình quân giai đoạn 2014-2018 đạt 40%/năm, đến hết năm 2018 chiếm tỷ trọng 31%/tổng dư nợ (cải thiện đáng kể so với mức 17% của năm 2014).

- Vietinbank: Từ năm 2014, phân khúc bán lẻ của Vietinbank phát triển đột phá, thay đổi toàn diện từ nhận thức, tư duy bán hàng, phục vụ khách hàng, cùng với việc đầu tư bài bản về hệ thống cơ sở vật chất, đội ngũ nhân sự, liên tục cải tiến và đa dạng hóa sản phẩm, dịch vụ, mở rộng kênh bán hàng nhằm thúc đẩy bán hàng và phục vụ khách hàng cá nhân ngày càng tốt hơn. Dư nợ cá nhân tăng trung bình gần 35%/năm trong giai đoạn 2014 – 2018, đạt 247.000 tỷ đồng trong năm 2018; tỷ trọng dư nợ tăng từ 17% lên 29%. Thu nhập từ bán lẻ tăng trưởng mạnh mẽ và chiếm tỷ trọng cao trong tổng thu nhập toàn hàng.

- VIB: Từ cuối năm 2016, VIB đã đặt trọng tâm chiến lược mong muốn trở thành ngân hàng bán lẻ quy mô và chất lượng hàng đầu vào năm 2010 với các tiếp cận “Mô hình vận hàng xuất sắc” trên tất cả các lĩnh vực: Product – xây dựng sản phẩm; Customer – dịch vụ khách hàng; Sales platform – kênh bán hàng và công cụ bán hàng; Risk – kiểm soát rủi ro; và System – tự động hóa hệ thống. Kết quả là chỉ trong vòng 2 năm 2017-2018, dư nợ bán lẻ của VIB đã vượt lên trên dư nợ cho vay cá nhân của nhiều ngân hàng tư nhân lớn khác vốn vẫn còn tập trung phần lớn ở phân khúc khách hàng doanh nghiệp.

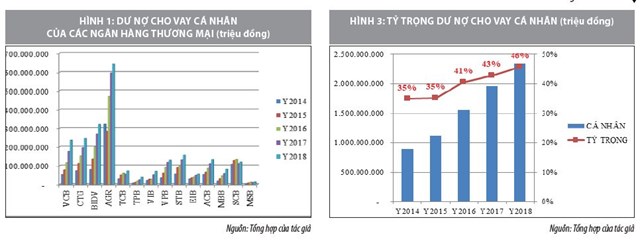

Các số liệu thống kê cho thấy, Agribank hiện vẫn là ngân hàng có dư nợ cho vay cá nhân cao nhất hệ thống với dư nợ đạt trên 600.000 tỷ đồng, tiếp đến là BIDV với dư nợ đạt trên 300.000 tỷ đồng, vị trí thứ ba thuộc về Vietinbank và vị trí thứ 4 là sự đeo bám quyết liệt của Vietcombank, cả hai ngân hàng này có dư nợ cá nhân đều đạt trên 200.000 tỷ đồng. Đối với khối ngân hàng TMCP thì có VPBank, Sacombank, ACB và SCB dư nợ cá nhân cũng khá ấn tượng trong năm 2018 đều đạt trên 100.000 tỷ đồng).

Xu hướng cho vay cá nhân chiếm vai trò chủ đạo

Trong vòng 5 năm qua (từ năm 2014 - 2018), các TCTD đã có định hướng rõ ràng hơn trong việc tập trung đẩy mạnh mảng bán lẻ, đặc biệt là tập trung thị phần trong cho vay cá nhân.

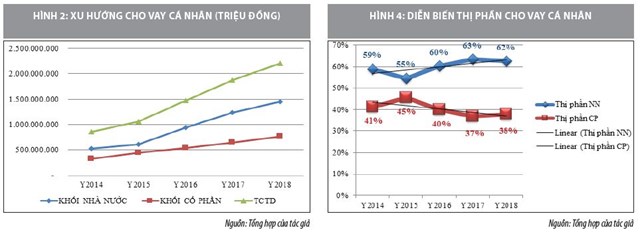

Hình 2 cho thấy, việc tập trung phát triển cho vay cá nhân vẫn là xu hướng chủ đạo của các TCTD trong giai đoạn từ 2014 đến nay. Khối ngân hàng nhà nước có bước bật rõ rệt trong giai đoạn từ năm 2015 và giữ được tốc độ tăng trưởng ổn định kể từ năm 2016 đến năm 2018. Khối NHTM cổ phần cũng giữ được tốc độ tăng trưởng khá.

Qua Hình 3 cho thấy, tỷ trọng dư nợ cho vay của các TCTD có sự tăng trưởng qua từng năm, từ mức chiếm 35% trong tổng dư nợ cho vay trong năm 2014 đến năm 2018 đã đạt 46%, tăng hơn 11% trong vòng 5 năm qua. Qua đó có thể thấy, thị trường bán lẻ cho vay cá nhân ngày càng được các ngân hàng đặc biệt quan tâm.

Thị phần cho vay cá nhân giữa khối nhà nước và khối cổ phần có sự phân hóa

Trong 5 năm qua, thị phần bán lẻ có sự cạnh tranh, găng đua khốc liệt giữa khối nhà nước và khối cổ phần. Ngoại trừ năm 2015 có sự trỗi dậy mạnh mẽ của khối cổ phần thì các năm về sau khối nhà nước đã chiếm lại ưu thế về thị phần cho vay cá nhân.

Một số kiến nghị

Việt Nam sở hữu dân số trẻ với nền kinh tế đang trên đà tăng trưởng. Theo Ngân hàng Thế giới, có 3 triệu người Việt Nam đã tham gia tầng lớp trung lưu toàn cầu trong giai đoạn 2016 – 2018, với hơn 900.000 người di chuyển từ nông thôn ra thành thị sinh sống mỗi năm. Đây là những động lực kích thích chi tiêu cá nhân tại Việt Nam.

Theo dự báo của McKinsey, đến cuối năm 2020 châu Á sẽ đạt hơn 900 tỷ USD doanh thu ngân hàng bán lẻ, đạt tốc độ tăng trưởng khoảng 14%/năm. Thị trường ngân hàng bán lẻ tại Việt Nam không nằm ngoài xu hướng chung của khu vực và tiềm năng của cho vay cá nhân trong tương lai rất lớn. Tỷ trọng dư nợ cho vay của các tổ chức tín dụng có sự tăng trưởng qua từng năm, từ mức chiếm 35% trong tổng dư nợ cho vay năm 2014 và đạt 46% trong năm 2018.

Người Việt Nam chi tiền chủ yếu cho các hàng hóa tiêu dùng như ôtô, đồ gia dụng, điện thoại thông minh, cũng như: các hoạt động giải trí như du lịch. Vì vậy, các NHTM cần tập trung hơn nữa nguồn lực vào mảng ngân hàng bán lẻ cũng như hoạt động cho vay cá nhân để phù hợp với xu hướng chính của nền kinh tế. Cụ thể, trong thời gian tới, các NHTM cần chú trọng một số nội dung sau:

Thứ nhất, cần có các giải pháp làm thay đổi nhu cầu và hành vi của khách hàng: Các NHTM nên tập hơn nữa trong việc chuyển sang hiểu biết lấy khách hàng làm trung tâm, tập trung hơn vào việc đồng cảm với khách hàng, hiểu nhu cầu của khách hàng để từ đó làm cơ sở để cung cấp các giải pháp thiết thực. Theo khảo sát của EY thì sự tin tưởng, thuận tiện và cá nhân hóa tạo nên nền tảng của mối quan hệ khách hàng ngày hôm nay với mối quan hệ với ngân hàng của họ. Ở thị trường mới nổi, công nghệ ngân hàng di động chi phí thấp đang giúp các ngân hàng thu hút lợi nhuận với khách hàng mới.

Thứ hai, phân tích dữ liệu và khoa học quyết định: Hiện nay, các NHTM nắm giữ rất nhiều dữ liệu về khách hàng và có thể sử dụng nguồn tài nguyên dồi dào này để phân khúc khách hàng nhằm mục tiêu chăm sóc và phát triển.

Thứ ba, tăng chuyển đổi kỹ thuật số: Các ngân hàng cần tận dụng các công nghệ kỹ thuật số báo gồm trí tuệ nhân tạo, blockchain, chatbox, ứng dụng di động, để đưa khách hàng vào trung tâm của chiến lược đổi mới và tạo ra trải nghiệm ngân hàng cá nhân hóa.

Thứ tư, phương tiện truyền thông thay đổi: Ngân hàng cần sử dụng nhiều hơn các nền tảng truyền thông xã hội như Facebook Messenger và Wechat để cung cấp dịch vụ ngân hàng hiệu quả hơn cho khách hàng.

Thứ năm, thực hiện tốt quy trình thực hiện cho vay và kiểm soát hoạt động cho vay khách hàng cá nhân. Theo đó, cán bộ tín dụng phải theo sát quy trình, nhất là khâu thẩm định. Tuy nhiên, các cán bộ tín dụng cũng cần linh hoạt trong việc áp dụng quy trình này vào từng trường hợp cụ thể, tạo điều kiện thuận lợi cho khách hàng, đảm bảo an toàn, sinh lời cho ngân hàng, nâng cao chất lượng tín dụng. Bên cạnh đó, cần xây dựng chính sách kiểm soát hoạt động cho vay khách hàng cá nhân để đảm bảo việc chi trả đúng thời hạn hoặc có biện pháp xử lý kịp thời.

Thứ sáu, nâng cao chất lượng cán bộ tín dụng. Cán bộ tín dụng cần phải có sự hiểu biết về thị trường, thị hiếu, nhu cầu và khả năng trả nợ của khách hàng hàng vì nó liên quan trực tiếp đến chất lượng của từng khoản vay và rủi ro nợ xấu của từng ngân hàng. Vì vậy, các ngân hàng nên có sự chuyên môn hoá trong cán bộ tín dụng, phân công mỗi cán bộ tín dụng phụ trách một mảng cho vay nhất định được chia theo ngành.

Tài liệu tham khảo:

Ngân hàng Nhà nước (2016), Thông tư số 39/2016/TT-NHNN ngày 30/12/2016 quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng;

Nguyễn Thị Kim Dung (2018), Tiềm năng của thị trường cho vay tiêu dùng tại Việt Nam, truy cập từ link: http://ndh.vn/tiem-nang-cua-thi-truong-cho-vay-tieu-dung-tai-vietnam-2018091203554197p4c149.news;

https://www.globalbankingandfinance.com/how-will-ai-change-theface-of-banking/;

https://www.idgconnect.com/idgconnect/analysis-review/1018981/ banking-adopting-ai-technology;

https://internationalbanker.com/banking/how-ai-is-disrupting-thebanking-industry/;

http://www.theasianbanker.com/updates-and-articles/vietnam-banks:putting-their-money-in-retail-banking-and-technology;

https://www.internationalfinance.com/magazine/vietnam-retailbanking-technology-is-key-to-success/;

http://collections.exus.co.uk/blog/vietnam-rise-of-retail-banking.