CPI chưa tăng 20%, chưa cần điều chỉnh thuế thu nhập cá nhân?

Trong khi CPI liên tục tăng nhưng mức đóng thuế thu nhập cá nhân cũng như giảm trừ gia cảnh vẫn đứng yên tại chỗ. Điều này khiến nhiều người nộp thuế ngao ngán… nhiều ý kiến cho rằng đã đến lúc cần thay đổi mức đóng thuế thu nhập cá nhân. PGS.TS Lê Xuân Trường, Trưởng Khoa Thuế và Hải quan (Học viện Tài chính) để làm rõ những vấn đề này.

PV: Thưa ông, chỉ số giá tiêu dùng (CPI) tăng liên tục từ năm 2013 đến nay, nhưng mức giảm trừ gia cảnh khi tính thuế thu nhập cá nhân (TNCN) vẫn đứng yên, chưa thay đổi. Việc thuế TNCN vẫn đứng yên như vậy có phải là đã quá lạc hậu so với thực tế và cần thay đổi?

PGS.TS Lê Xuân Trường: Mức giảm trừ gia cảnh không hề lạc hậu so với CPI vì khi điều chỉnh mức giảm trừ gia cảnh trong lần sửa đổi Luật thuế TNCN năm 2012 (có hiệu lực thi hành từ 1/7/2013), Quốc hội đã tính đến yếu tố trượt giá cho những năm tiếp theo khi áp dụng luật.

Thêm vào đó, tại điều 19 Luật thuế TNCN có quy định “Trường hợp CPI biến động trên 20% so với thời điểm Luật có hiệu lực thi hành hoặc thời điểm điều chỉnh mức giảm trừ gia cảnh gần nhất thì Chính phủ trình Ủy ban thường vụ Quốc hội điều chỉnh mức giảm trừ gia cảnh quy định tại khoản này phù hợp với biến động của giá cả để áp dụng cho kỳ tính thuế tiếp theo”.

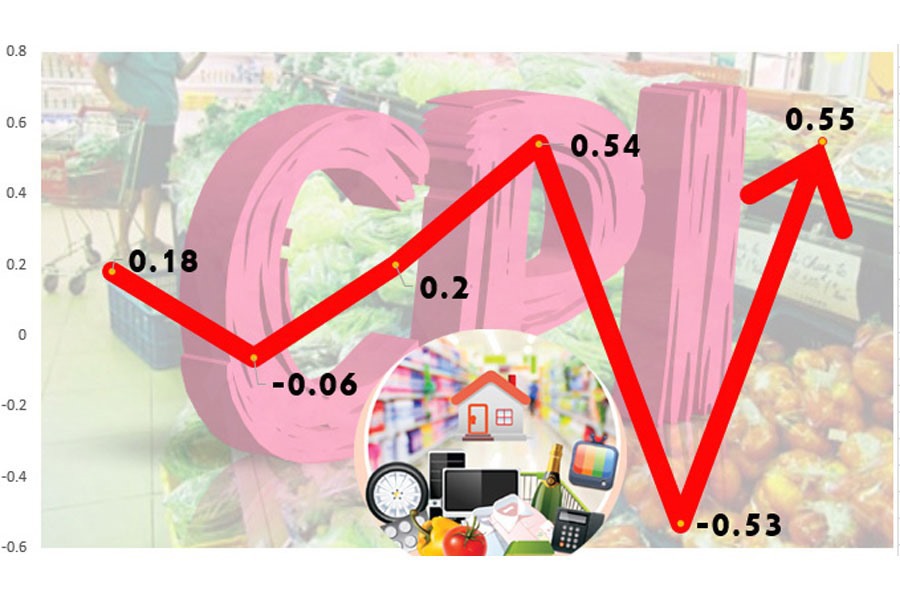

Thực tiễn, tính từ thời điểm áp dụng mức giảm trừ được điều chỉnh đến nay, chỉ số CPI chưa tăng trên 20%. Cụ thể theo số liệu công bố của Tổng cục Thống kê thì chỉ số CPI so với năm trước liền kề của các năm từ 2014 đến 2018 lần lượt là: 1,84%; 0,63%; 2,66%; 3,53% và 3,54%. Tính đến tháng 7/2019 chỉ số CPI so với kỳ gốc năm 2014 chỉ tăng 12,61%.

Vì lẽ đó, đây chưa phải là thời điểm phù hợp với quy định pháp luật để xem xét điều chỉnh mức giảm trừ gia cảnh theo quy định của Luật thuế TNCN.

Mức lương tối thiểu vùng 1 thời điểm áp dụng quy định giảm trừ gia cảnh 9 triệu đồng/người (ngày 1/7/2013) là 2.350.000 đồng và hiện nay mức lương tối thiểu đã tăng lên hơn 4 triệu đồng nhưng mức giảm trừ gia cảnh vẫn ở mức 9 triệu đồng là khập khiễng. Ông có thấy như vậy?

Khi đặt vấn đề so sánh cần xem xét các đối tượng so sánh trong cùng một mặt bằng, cùng điều kiện, cùng mục tiêu… Nếu không làm như vậy, việc so sánh là rất khập khiễng, không phản ánh đúng bản chất của vấn đề cần so sánh.

Việc xác định mức giảm trừ thuế TNCN là để đảm bảo Nhà nước không đánh thuế vào phần thu nhập cần thiết trung bình xã hội để tái sản xuất sức lao động của người nộp thuế. Với ý nghĩa như vậy, theo thông lệ các nước, mức giảm trừ cho bản thân người nộp thuế thường tương đương với thu nhập bình quân đầu người.

Trong khi đó, mức lương tối thiểu vùng Nhà nước quy định là nhằm đảm bảo quyền lợi cho người lao động trong quan hệ với người sử dụng lao động.

Việc nâng mức lương tối thiểu vùng không chỉ có ý nghĩa bù đắp trượt giá mà còn có ý nghĩa nâng cao đời sống người lao động phù hợp với sự tăng trưởng của nền kinh tế.

Điều cần lưu ý là, ngay cả khi mức lương tối thiểu vùng được nâng lên đến mức hơn 4 triệu đồng/tháng thì những người hưởng lương tối thiểu này cũng chưa đến ngưỡng phải nộp thuế TNCN do mức thu nhập này còn thấp hơn mức giảm trừ bản thân người nộp thuế.

Điều này thể hiện rõ quan điểm của Nhà nước là không đánh thuế TNCN vào người có thu nhập thấp mà chỉ đánh thuế TNCN đối với người có thu nhập từ mức trung bình trở lên trong xã hội.

Việc áp chung mức thu thuế TNCN trên cả nước, trong khi giá sinh hoạt ở nông thôn và thành thị là khác nhau. Vậy theo ông, đây có phải là quy định cứng nhắc, cần thay đổi?

Như đã nói trên, việc so sánh cần phải đặt trong cùng một mặt bằng có xét đến mọi yếu tố thì mới thực sự có ý nghĩa. Nếu so sánh giá cả của nông thôn và thành thị thì cần phải so sánh tiếp về mức thu nhập bình quân, so sánh về các phúc lợi xã hội ở các khu vực này, so sánh về các điều kiện giáo dục, y tế, văn hóa… ở các vùng này.

Điều này có nghĩa là, người sống ở đô thị được hưởng những lợi ích của đô thị thì phải chấp nhận những bất lợi khi sống ở đô thị. Người sống ở đô thị không thể đòi hỏi phải cho tôi được hưởng không khí trong lành như ở nông thôn. Người nông thôn cũng không được hưởng những dịch vụ y tế, văn hóa… tốt như ở đô thị.

Mức giảm trừ gia cảnh của thuế TNCN có mục tiêu xác định ngưỡng thu nhập dưới trung bình trong xã hội để không đánh thuế. Nếu quy định ngưỡng giảm trừ ở nông thôn thấp hơn ở đô thị thì vô hình trung đã đánh thuế vào những người có thu nhập thấp, điều kiện sống và làm việc khó khăn.

Trong khi đó, chính sách của Đảng và Nhà nước ta là quan tâm phát triển nông nghiệp, nông thôn. Thêm vào đó, việc xác định một người nộp thuế ở khu vực nào cũng rất phức tạp do sự di chuyển thường xuyên của một bộ phận lao động trong nền kinh tế. Điều này dẫn đến không khả thi trong quản lý thuế.

Có ý kiến cho rằng, thuế TNCN không nên dùng con số cố định mà nên dựa vào tỷ lệ điều chỉnh theo CPI hàng năm?

Chính sách thuế cần sự ổn định nhất định để đảm bảo tính có thể dự báo cho người nộp thuế, để các doanh nghiệp có thể chủ động lập chiến lược và kế hoạch kinh doanh. Yêu cầu đối với một chính sách thuế không chỉ đảm bảo sự công bằng hay chính xác tuyệt đối mà còn phải đảm bảo tính khả thi, tiết kiệm chi phí, đơn giản và thuận tiện trong áp dụng.

Việc điều chỉnh mức giảm trừ gia cảnh theo CPI hàng năm đem đến sự công bằng gần như tuyệt đối về mức đóng góp cho người nộp thuế nhưng phức tạp và không khả thi trong tổ chức hành thu do việc phải phát sinh các thủ tục pháp lý để xác định mức giảm trừ mới và điều chỉnh khi quyết toán thuế hàng năm.

Thông lệ quốc tế, không có quốc gia nào điều chỉnh mức giảm trừ gia cảnh hàng năm theo CPI.

Xin cảm ơn ông!