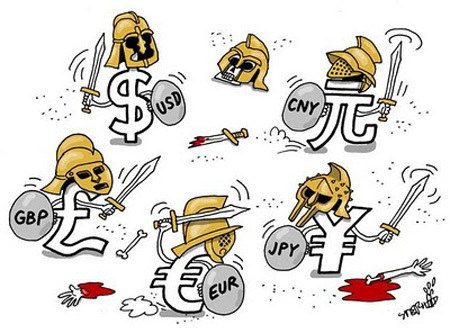

Cuộc Chiến tranh tiền tệ đang hiện hữu

(Tài chính) Sau Mỹ, Nhật và một loạt nước, đến lượt châu Âu áp dụng chính sách nới lỏng định lượng để đối phó với nguy cơ giảm phát. Việc các nước đua nhau phá giá đồng nội tệ để vực dậy nền kinh tế khiến giới chuyên gia kinh tế quốc tế nói nhiều tới cụm từ chiến tranh tiền tệ.

Từ chiến tranh không xa lạ đối với chính sách tiền tệ hiện đại. Các chương trình mua trái phiếu chính phủ, còn gọi là nới lỏng định lượng (QE), được các ngân hàng trung ương lựa chọn để đối phó với khủng hoảng kinh tế và tài chính.

Sau khi hạ lãi suất tới mức gần bằng 0% hoặc thấp hơn (mức âm), các ngân hàng trung ương thu mua trái phiếu chính phủ để kích thích kinh tế tăng trưởng. Ở đây thực chất là bơm tiền vào nền kinh tế để giải quyết bài toán về tính thanh khoản của thị trường, thu hút thêm đầu tư cho sản xuất, qua đó kích thích tăng trưởng.

Công thức này lần đầu tiên được Nhật Bản áp dụng năm 2001 để đối phó với tình trạng giảm phát; tiếp đó là Cục Dự trữ liên bang Mỹ (FED) để ứng phó với cuộc khủng hoảng của thị trường tài chính và kéo nền kinh tế Mỹ ra khỏi vũng bùn suy thoái năm 2008. Ngân hàng Trung ương châu Âu (ECB) cũng lựa chọn giải pháp này vào tháng 3 vừa qua với gói kích thích kinh tế trị giá 1.100 tỷ Euro khi phải đối mặt với nguy cơ một đợt giảm phát lớn nhất trong lịch sử.

Gói kích thích kinh tế khổng lồ này lập tức đẩy giá đồng Euro xuống mức thấp nhất trong vòng 11 năm qua so với đồng USD. Dù các nhà lãnh đạo EU đều nói rằng gói kích thích này chỉ để hồi phục kinh tế châu Âu, thì trên thực tế ai cũng hiểu là đồng Euro mất giá sẽ thúc đẩy mạnh xuất khẩu của EU, đặc biệt là sang thị trường Mỹ.

Vì thế, khi EU ghìm giá đồng Euro thì Nhật sẽ lại phải ghìm giá đồng Yen xuống thấp hơn để duy trì xuất khẩu, và ngược lại. Tương tự, Trung Quốc - nền kinh tế lớn thứ hai thế giới - không thể đứng ngoài đóng vai trò quan sát viên. Đó sẽ là một cuộc chạy đua khốc liệt và căng thẳng nhất.

Thật khó để không xem làn sóng cắt giảm lãi suất gây bất ngờ của các ngân hàng trung ương ở khu vực châu Á, từ Trung Quốc, Ấn Độ cho tới Singapore, trong năm nay là không nhằm giành lợi thế cho xuất khẩu. Từ đầu năm đến nay, đã có 24 nền kinh tế trên thế giới, trong đó có nhiều nền kinh tế châu Á, tiến hành hạ lãi suất.

Thực tế này đã được lường trước. Khi Mỹ đẩy mạnh chương trình mua trái phiếu vào năm 2010, đồng USD mất giá và các quốc gia như Brazil đã lên tiếng về nguy cơ xảy ra chiến tranh tiền tệ. Nhóm các nước đang phát triển, đi đầu là Brazil, đã cáo buộc chương trình QE của Mỹ là phát súng khơi mào cho cuộc chiến vì nền kinh tế các nước này chịu nhiều thiệt hại do tràn ngập hàng hóa xuất khẩu giá rẻ của Mỹ. Tổng thống nước này Dilma Rousseff phê phán, Mỹ là nhân tố chủ chốt nhất của vấn đề và cảnh báo việc EU cũng hạ giá đồng tiền Euro có thể tạo ra “một cơn sóng thần của hai đồng tiền này có thể nhấn chìm thế giới trong một trận hồng thủy tiền tệ”.

Tuy nhiên, lúc đó, những chỉ trích này đã bị gạt sang một bên khi các nền kinh tế hàng đầu cam kết theo đuổi chính sách tỷ giá do thị trường quyết định (market-determined exchange rates). Đơn giản vì tỷ giá hối đoái là một trong những đòn bẩy mang tính nguyên tắc mà giới chức có thể sử dụng để tạo ra một chính sách tiền tệ có lợi cho sự phục hồi của nền kinh tế. Một đồng tiền yếu có thể thúc đẩy xuất khẩu, qua đó đóng góp cho sự phát triển kinh tế nếu các công ty tăng lương và tạo ra nhiều việc làm mới.

Với châu Âu, lựa chọn giải pháp phá giá đồng nội tệ là không dễ dàng khi ngoài nhiệm vụ vực dậy nền kinh tế, ECB phải đối mặt với khó khăn nữa - đó là cứu trợ các nước nghèo. Khu vực này chưa ra khỏi khủng hoảng và vấn đề Hy Lạp đang đe dọa sự vẹn toàn của đồng euro. Cho đến nay, chính giới châu Âu đang tập trung cung cấp tín dụng cho những quốc gia bị khủng hoảng với lãi suất gần bằng 0, cuối cùng có thể biến đổi thành các vụ chuyển khoản.

Tình trạng đó đã khiến đồng euro mất giá so với USD và nguy cơ sẽ còn mất giá nhiều hơn nữa. Giới đầu tư sẽ tìm đến nơi đồng tiền có khả năng sinh lời cao hơn và đó là thị trường Mỹ. Họ đổi euro sang USD để đầu tư vào Mỹ. Nói cách khác, nếu xu hướng giảm của euro tăng tốc, trong trường hợp xấu nhất, các nhà đầu tư có thể mất lòng tin vào sự bền vững của khu vực đồng tiền chung châu Âu (Eurozone).

Tức là, mọi thứ xảy ra sẽ hoàn toàn trái ngược với những gì ECB đang cố gắng hướng đến. Sau giai đoạn khởi sắc ban đầu, Eurozone sẽ rơi lại vào khủng hoảng lâu dài. Rất có thể, cuối cùng đồng euro bị hoàn toàn mất tín nhiệm và sụp đổ.