Đánh giá thực trạng chứng khoán phái sinh Việt Nam: Tiềm năng và những hạn chế

Bài viết đánh giá thực trạng thị trường chứng khoán phái sinh Việt Nam giai đoạn 2017 - 2021. Qua đó chỉ ra được lợi thế vượt trội khi tham gia chứng khoán phái sinh mà thị trường chứng khoán cơ sở không thể có được, đồng thời chỉ ra những hạn chế khi tham gia thị trường này, trên cơ sở đó đưa ra một số giải pháp phát triển thị trường chứng khoán phái sinh ở Việt Nam.

1. Đặt vấn đề

Chắc hẳn nếu bạn đã từng là nhà đầu tư chứng khoán sẽ có nhiều lúc đau đầu với vấn đề giá cao thì không có chứng khoán bán, giá thấp thì không có tiền mua, thị trường chứng khoán phái sinh có thể giải quyết điều này giúp bạn. Ngày 10/8/2017, thị trường chứng khoán phái sinh Việt Nam chính thức đi vận hành phiên giao dịch đầu tiên với sản phẩm là hợp đồng tương lai chỉ số VN30. Đây là sự kiện quan trọng của thị trường chứng khoán Việt Nam góp phần hoàn thiện cấu trúc thị trường chứng khoán, đánh dấu bước tiến lớn trong quá trình phát triển thị trường khoán khoán Việt Nam sau 17 năm hình thành và phát triển, đưa Việt Nam trở thành quốc gia thứ năm trong Asean và thứ 42 trên thế giới có thị trường chứng khoán phái sinh.

Mặc dù thị trường chứng khoán cơ sở có rất nhiều sản phẩm như cổ phiếu, trái phiếu, chứng chỉ quỹ giúp nhà đầu tư có thể tìm kiếm lợi nhuận nhưng lại chưa giúp nhà đầu tư phòng ngừa được rủi ro. Thị trường chứng khoán phái sinh ra đời góp phần gia tăng hàng hóa thúc đẩy thanh khoản trên thị trường cơ sở, hạn chế bán tháo chứng khoán cơ sở khi thị trường lao dốc, nó là công cụ phòng ngừa rủi ro hiệu quả.

Sau hơn 4 năm đi vào hoạt động, thị trường chứng khoán phái sinh đã thể hiện mình là một kênh đầu tư hấp dẫn, là công cụ phòng ngừa rủi ro cho chứng khoán cơ sở, được nhà đầu tư ngày càng quan tâm và tích cực tham gia. Tuy nhiên, trải qua hơn 4 năm, hoạt động này cũng bộc lộ một số hạn chế. Bài viết nhằm mục tiêu đánh giá thực trạng chứng khoán phái sinh Việt Nam, chỉ ra được ưu điểm vượt trội của chứng khoán phái sinh, đồng thời chỉ ra một số hạn chế và từ đó đưa ra giải pháp.

2. Phương pháp nghiên cứu

Phương pháp thu thập số liệu: Nghiên cứu sử dụng số liệu thứ cấp được thu thập từ các văn bản và quy định của Nhà nước đối với giao dịch chứng khoán phái sinh, số liệu công bố trên website của Sở Giao dịch chứng khoán TP. Hà Nội, Sở Giao dịch chứng khoán TP. Hồ Chí Minh, Ủy ban Chứng khoán Nhà nước, Trung tâm lưu ký chứng khoán, Vietstock.

Phương pháp phân tích và xử lý số liệu:

- Phương pháp thống kê: Thống kê khối lượng, khối lượng giao dịch bình quân, khối lượng OI và giá trị giao dịch, sổ lượng mở tài khoản, số lượng thành viên chứng khoán phái sinh.

- Phương pháp so sánh, đối chiếu: So sánh kết quả giao dịch chứng khoán phái sinh qua các năm (từ năm 2017 đến năm 2021).

3. Thực trạng thị trường chứng khoán phái sinh Việt Nam

3.1. Quá trình hình thành và phát triển thị trường chứng khoán phái sinh Việt Nam

Tại Việt Nam, giao dịch phái sinh trên hàng hóa đã hình thành và phát triển từ những năm 2000, như: Giao dịch phái sinh trên điều thô (2002), trên thủy sản (2004), trên cà phê (2004),... Đến giai đoạn 2007 - 2009, giao dịch phái sinh trên cổ phiếu (chủ yếu là quyền chọn cổ phiếu) đã được các công ty chứng khoán giao dịch trực tiếp với khách hàng. Đến ngày 10/8/2017, thị trường chứng khoán phái sinh Việt Nam chính thức được ra đời với sản phẩm phái sinh là hợp đồng tương lai bộ chỉ số VN30. Với sự kiện này, Việt Nam là quốc gia thứ năm có thị trường chứng khoán phái sinh trong khu vực ASEAN bên cạnh Singapore, Malaysia, Indonesia, Thái Lan và là quốc gia thứ 42 trên thế giới có thị trường tài chính bậc cao.

Ngày 4/7/2019, thị trường chứng khoán phái sinh có sự góp mặt của sản phẩm thứ 2 là hợp đồng tương lai trái phiếu chính phủ kỳ hạn 5 năm. Đến ngày 28/6/2021 có thêm sản phẩm thứ 3 là hợp đồng tương lai trái phiếu chính phủ kỳ hạn 10 năm, góp phần nâng số lượng sản phẩm phái sinh được niêm yết lên 3 sản phẩm, tuy nhiên 2 sản phẩm sau không cho phép NĐT cá nhân tiếp cận.

3.2. Các chủ thể tham gia trên thị trường chứng khoán phái sinh

Các chủ thể tham gia chủ yếu trên thị trường chứng khoán phái sinh Việt Nam gồm:

- Cơ quan quản lý nhà nước: Ban hành các văn bản quy phạm pháp luật, cấp phép cho các hoạt động trên thị trường chứng khoán phái sinh.

- Sở Giao dịch chứng khoán: Thiết kế các sản phẩm, cung cấp hệ thống giao dịch, giám sát các giao dịch chứng khoán phái sinh.

- Thành viên giao dịch: Cung cấp dịch vụ môi giới, tư vấn,… cho các nhà đầu tư trên thị trường, tự doanh chứng khoán.

- Trung tâm Thanh toán bù trừ: Trung tâm lưu ký chứng khoán (VSD) thực hiện thanh toán lãi lỗ hàng ngày vào ngày T+1 và thanh toán thực hiện hợp đồng vào ngày thanh toán cuối cùng (ngày làm việc liên sau ngày giao dịch cuối cùng). VSD thực hiện xác định nghĩa vụ thanh toán tiền lãi lỗ vị thế của từng tài khoản và bù trừ theo từng thành viên.

- Thành viên bù trừ: Cung cấp dịch vụ bù trừ thanh toán chứng khoán phái sinh cho các nhà đầu tư thường thông qua thành viên giao dịch và các thành viên giao dịch khác trên thị trường.

- Ngân hàng Thanh toán: Thực hiện việc chuyển khoản/thanh toán tiền và cung cấp dữ liệu tài khoản cho thanh toán bù trừ.

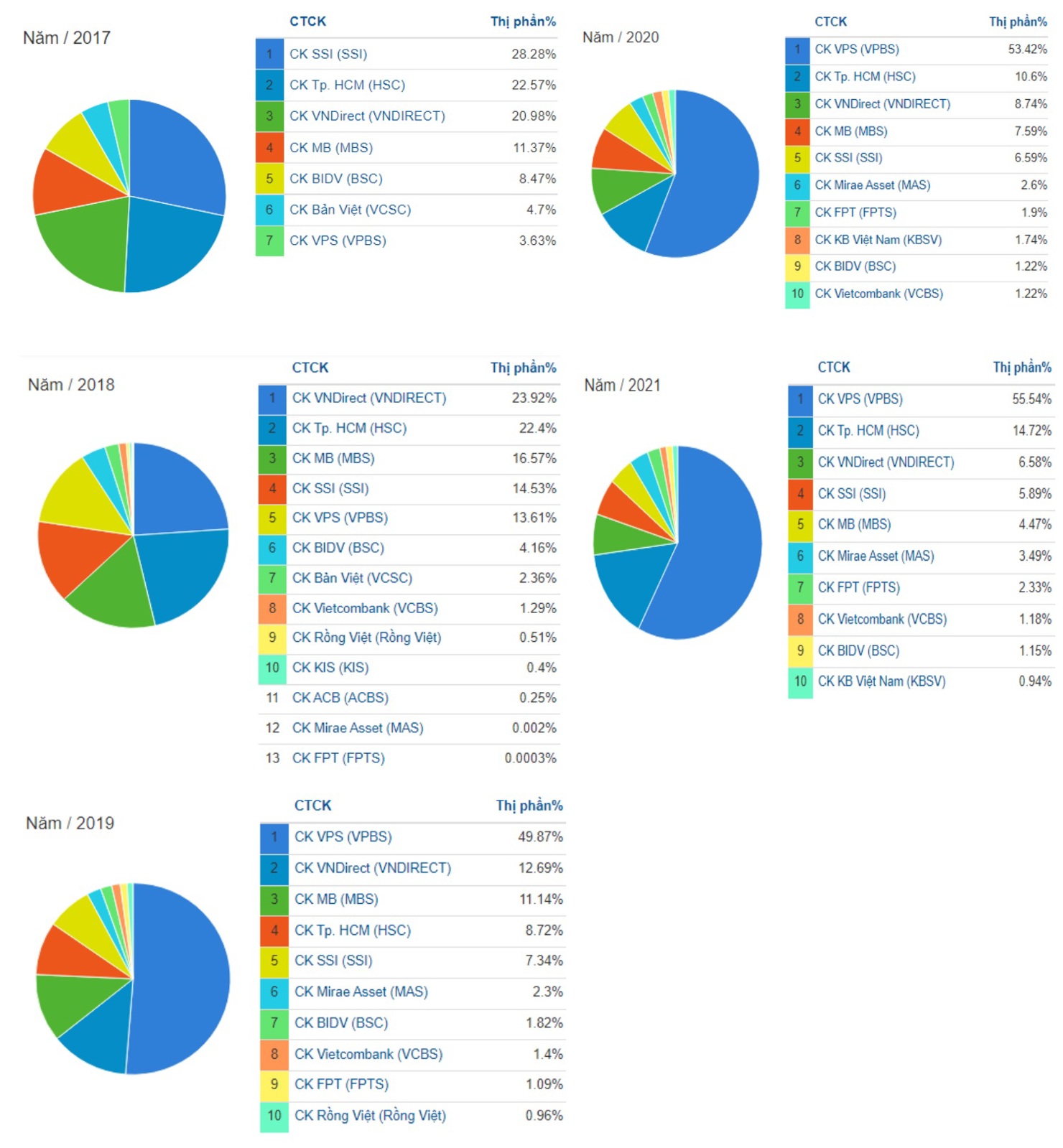

3.3. Thị phần môi giới của các công ty chứng khoán trên thị trường chứng khoán phái sinh Việt Nam giai đoạn 2017 - 2021 (môi giới hợp đồng tương lai)

Kể từ khi mới đi vào hoạt động năm 2017, thị trường chứng khoán Việt Nam có 7 công ty chứng khoán là thành viên giao dịch chứng khoán phái sinh của HNX và thành viên bù trừ thanh toán của VSD. Đến nay, số lượng công ty chứng khoán thực hiện nghiệp vụ môi giới chứng khoán phái sinh đã tăng lên 23 công ty. Top thị phần môi giới của các công ty chứng khoán chiếm áp đảo trên thị trường chứng khoán phái sinh năm từ năm 2017 tới năm 2021 được tổng hợp trong Bảng 1.

Bảng 1. Thị phần môi giới chứng khoán phái sinh của các công ty chứng khoán

Từ vị trí thứ 7 năm 2017 với thị phần môi giới hợp đồng tương lai ở mức 3.63% Công ty cổ phần Chứng khoán VPS mất khoảng 2 năm để vươn lên vị trí đứng đầu với thị phần sở hữu, bỏ xa các đối thủ đứng ở vị trí thứ 2, 3 và có màn đổi ngôi cực kỳ ngoạn mục từ thị phần 3.63% năm 2017 đã nâng lên khoảng trên 50% ở các năm 2019 - 2021.

Công ty cổ phần Chứng khoán VPS đã 3 năm liên tiếp dẫn đầu thị phần môi giới hợp đồng tương lai bộ chỉ số VN30, với khoảng cách ngày càng được nới rộng so với đối thủ xếp sau. Sự áp đảo được thể hiện qua bảng thống kê của vietstock.vn khi công ty này dẫn đầu thị phần môi giới HNX về chứng khoán phái sinh, Công ty chiếm 55.54% năm 2021 và lớn hơn tổng thị phần của các đối thủ khác trong top 10 cộng lại.

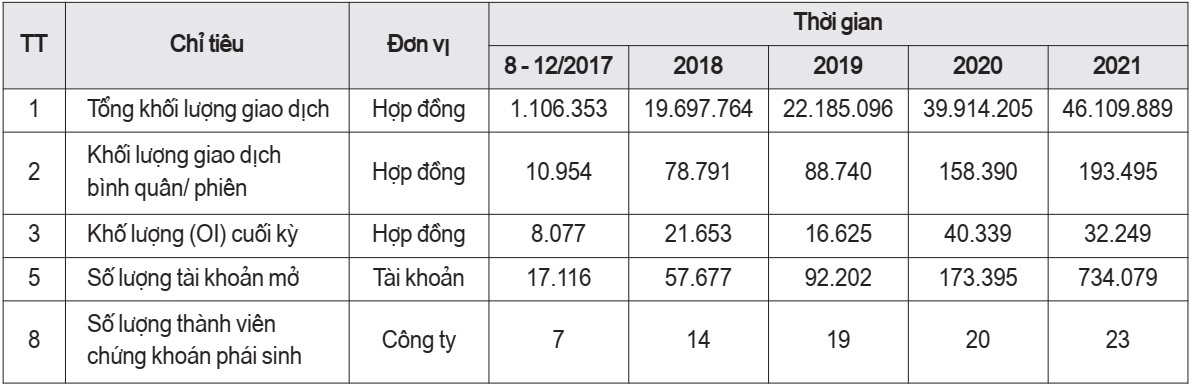

3.4. Bảng tổng hợp kết quả giao dịch chứng khoán phái sinh giai đoạn từ 2017 -2021

Bảng 2. Thống kê kết quả giao dịch

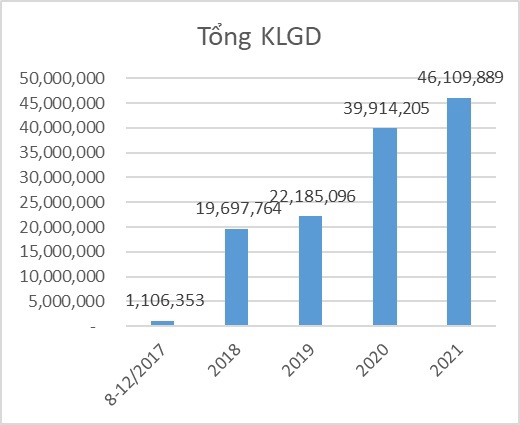

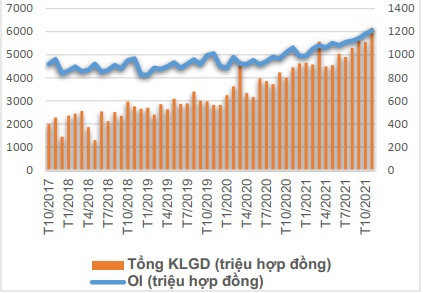

Hình 1A: Tổng khối lượng giao dịch

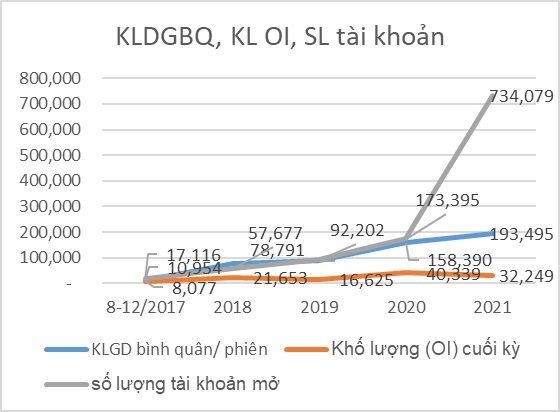

Hình 1B: Khối lượng giao dịch bình quân, khối lượng OI, số lượng tài khoản

Trải qua hơn 4 năm, thị trường chứng khoán phái sinh đi vào hoạt động đã cho thấy sự tăng trưởng vượt bậc về khối lượng giao dịch và khối lượng giao dịch bình quân qua các năm (Hình 1A, 1B). Điều đó ngày càng chứng tỏ được sức hút đối với các nhà đầu tư trong và ngoài nước được minh chứng quá số lượng tài khoản được mở luôn lập kỷ lục từ những ngày đầu chỉ có 17.116 tài khoản đến tháng 12/2021 đã có 743.019 tài khoản được lập. Mặc dù khối lượng giao dịch rất lớn nhưng khối lượng IO lại quá kiêm tốn chứng tỏ nhà đầu tư chủ yếu là lướt sóng mà không đầu tư kỳ hạn dài. Điều này lại rất trái ngược với chứng khoán phái sinh thế giới được thể hiện Hình 1E.

Hình 1E: Khối lượng giao dịch và OI Phái sinh toàn thế giới

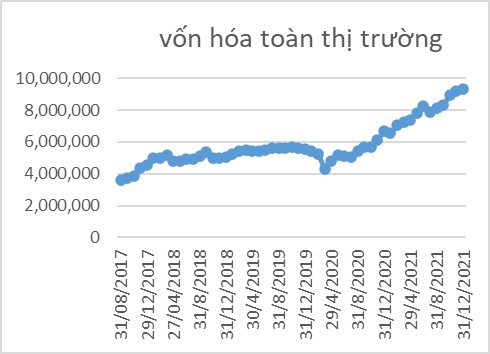

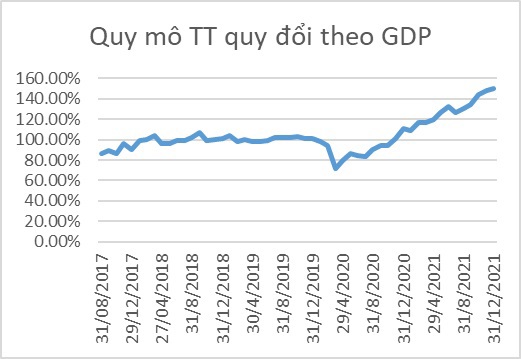

Quy mô vốn hóa toàn thị trường có xu hướng tăng liên tục trong giai đoạn tháng 8/2017 đến tháng 12/2020 từ 3.636.015 tỷ đồng tương ứng 86,69% GDP lên 9.309.889 tỷ đồng tương ứng 149.94% GDP. Đây quả là một con số vô cũng ấn tượng khi 2 năm liên tiếp bị ảnh hưởng do đại dịch Covid-19 nhưng vốn hóa toàn thị trường vẫn đi lên không ngừng được thể hiện chi tiết tại Hình 1C và Hình 1D.

Hình 1C: Vốn hóa toàn thị trường

Hình 1D: Quy mô thị trường quy đổi theo GDP

4. Đánh giá hoạt động thị trường chứng khoán phái sinh Việt Nam

4.1. Những mặt lợi thế

Hệ thống công nghệ thông tin vận hành thông suốt, ổn định, an toàn, dữ liệu thị trường cập nhật chính xác, kịp thời, góp phần đảm bảo tính công khai minh bạch.

Cơ chế giám sát tốt nhằm kịp thời phát hiện các trường hợp thao túng trên thị trường cơ sở để hưởng lợi trên thị trường chứng khoán phái sinh và ngược lại, nhất là giai đoạn gần đáo hạn hợp đồng pháp luật.

Nhà đầu tư có thể tìm kiếm lợi luận ngay cả khi thị trường đi xuống, điều này trên thị trường chứng khoán cơ sở không thể làm được. Nhìn chung, nhà đầu tư chỉ cần dự đoán đúng xu hướng thị trường và đặt lệnh sẽ kiếm được lợi nhuận. Đây là điểm sáng để giữ chân nhà đầu tư trong nước và thu hút thêm vốn từ nước ngoài.

Khi thị trường chứng khoán cơ sở sụt giảm, nhà đầu tư có thể bán hợp đồng thanh lý để giảm thiểu rủi, điểm này thể hiện rõ chứng khoán phái sinh có lợi ích phòng ngừa rủi ro. Theo kết quả thống kê trên thế giới, khi thị trường chứng khoán cơ sở giảm điểm mạnh thì thị trường chứng khoán phái sinh lại tăng mạnh và ngược lại.

Giao dịch chứng khoán phái sinh T+0 (mua bán ngay trong ngày) trong khi chứng khoán cơ sở T+2. Điểm này giúp cho chứng khoán phái sinh Việt Nam ngày càng tiệm cận với thế giới.

Được phép sử dụng đòn bẩy tức chỉ cần có một lượng tiền ký quỹ là có thể mở vị thế hợp đồng.

Đã triển khai được thêm 2 sản phẩm là hợp đồng thanh lý trái phiếu chính phủ kỳ hạn 5 năm và hợp đồng thanh lý trái phiếu chính phủ kỳ hạn 10 năm, góp phần làm đa dạng thêm sản phẩm giao dịch.

4.2. Hạn chế

Vì sử dụng đòn bẩy cao nên xu hướng thị trường đi ngược với vị thế của nhà đầu tư sẽ gây ra một khoản lỗ lớn trong thời gian ngắn.

Mặc dù tính đến hiện tại chứng khoán phái sinh có đến 3 sản phẩm nhưng chỉ có hợp đồng thanh lý chỉ số VN30 là nhà đầu tư cá nhân có thể tiếp cận được, trong khi ở Việt Nam nhà đầu tư cá nhân chiếm chủ lực. 2 sản phẩm còn lại là hợp đồng thanh lý trái phiếu chính phủ chỉ cho phép nhà đầu tư tổ chức tiếp cận.

Tài sản cơ sở của hợp đồng thanh lý là chỉ số VN30, số lượng cổ phiếu trong rổ VN30 chỉ có 30 cổ phiếu có vốn hóa lớn được niêm yết trên HSX, mức vốn hóa của 30 mã này lớn nên thường tính thanh khoản thấp trên thị trường, cũng dễ thao túng giá để đưa chỉ số VN30 về mức mong muốn.

Số lượng nhà đầu tư tổ chức còn rất hạn chế nên giao dịch hợp đồng thanh lý trái phiếu còn rất ảm đạm.

Căn cứ Thông tư số 127/2018/TT-BTC ngoài việc nộp thuế thu nhập cá nhân còn nộp tới 5 loại phí. Như vậy, chi phí khi tham gia giao dịch chứng khoán phái sinh rất cao, mặc dù Thông tư số 101/2021/TT-BTC có giảm 5 loại phí nhưng vẫn còn cao.

5. Giải pháp phát triển thị trường chứng khoán phái sinh

Cần tổ chức tập huấn nhiều lớp tập huấn thường xuyên miễn phí cho các nhà đầu tư để nâng cao trình độ hiểu biết về chứng khoán phái sinh.

Cần có chính sách để thu hút nhà đầu tư tổ chức, góp phần gỡ nút thắt cho giao dịch hợp đồng thanh lý trái phiếu chính phủ, cũng như nghiên cứu cho nhà đầu tư cá nhân đủ điều kiện giao dịch sản phẩm này. Tiếp tục đa dạng hóa sản phẩm phái sinh để khắc phục hạn chế của hợp đồng thanh lý chỉ số VN30 như sản phẩm phái sinh trên cổ phiếu đơn lẻ, phái sinh trên chỉ số,…

Tăng cường chế tài xử phạt đối với trường hợp thao túng để chuộc lợi.

Thông tư số 101/2021/TT-BTC có giảm 5 loại phí khi giao dịch chứng khoán phái sinh nhưng vẫn còn cao. Điều này đã kiềm hãm sự phát triển của thị trường chứng khoán phái sinh. Để khuyến khích nhà đầu tư tham gia nên giảm các loại phí này xuống mức thấp hơn nữa, hoặc thực hiện chính sách miễn phí giao dịch cho 2 năm đầu sử dụng.

Thị trường chứng khoán phái sinh là thị trường bậc cao nên việc hoàn thiện các quy định pháp luật cần được chú trọng. Bên cạnh đó, cần tiếp tục phối hợp với các cơ quan quản lý khác và đơn vị tổ chức thị trường phái sinh, nhằm xây dựng khung pháp lý chuẩn bị cho ra mắt các sản phẩm mới.

TÀI LIỆU THAM KHẢO:

- Bùi Kim Yến & Thân Thị Thu Thủy (2014). Phân tích và đầu tư chứng khoán. Nhà xuất bản Giao thông Vận tải, TP. Hồ Chí Minh.

- Bùi Nguyên Hoàn, Bạch Nguyễn Tuyết Vân (2018). Giới thiệu chứng khoán phái sinh. Nhà xuất bản Hồng Đức, Hà Nội.

- Đào Thị Hồng, Nguyễn Thị Thùy Dung (2019). Phát triển hoạt động trên thị trường chứng khoán phái sinh tại Việt Nam. TNU Journal of Science and Technology, 201(08), 191-197.

- Các website: www.hnx.vn, http://hsx.vn, www.ssc.gov.vn, www.vsd.vn, vietstock.vn