Để kích thích kinh tế, Trung Quốc có thể phải làm nhiều việc hơn là cải cách lãi suất

Việc cải cách lãi suất của Ngân hàng Nhân dân Trung Quốc (PBOC) là nỗ lực mới nhất của các cơ quan chức năng nước này nhằm tăng cường cho vay đối với các doanh nghiệp tư nhân, hộ kinh doanh nhỏ, nhưng điều đó có lẽ chưa đủ để tăng tốc nền kinh tế vốn đang chậm lại.

Điểm quan trọng của LPR mới được sửa đổi là tăng vai trò của các lực lượng thị trường trong việc xác định lãi suất và làm giảm chi phí tài chính cho nền kinh tế thực, Liu Guoqiang, Phó thống đốc PBOC, cho biết hôm thứ Ba, tại một cuộc họp báo đặc biệt thông tin về lãi suất mới.

Cải cách lãi suất giúp cải thiện hiệu quả của chính sách tiền tệ, nó không thay đổi chính sách tiền tệ hoặc các loại chính sách khác, Liu nói.

Các nhà phân tích nói chung đều nghi ngờ lãi suất mới mà PBOC vừa công bố sẽ giúp các doanh nghiệp phát triển khởi sắc.

“Tôi nghĩ rằng LPR có thể giúp giảm chi phí tài trợ cho các doanh nghiệp vừa và nhỏ, dù vậy sẽ chỉ ở mức vừa phải”, ông Larry Larry Hu, kinh tế trưởng của Macquarie, chia sẻ quan điểm. “Bởi vì nó không thể là yếu tố quyết định đến thay đổi tăng trưởng tín dụng ở giai đoạn này, khi nhu cầu tín dụng thiếu hụt”.

Năm ngoái, các nhà lãnh đạo hàng đầu của Trung Quốc đã nhiều lần nhấn mạnh sự cần thiết phải tăng cường thúc đẩy tài chính tới các công ty tư nhân. Trên thực tế, PBOC đã tung ra một chương trình cho vay trung hạn có mục tiêu (MLF) vào tháng 12 để các tổ chức tài chính cho vay các công ty nhỏ và doanh nghiệp tư nhân.

Nhiều tháng sau đó, không có bằng chứng rõ ràng về việc các công ty đã cải thiện hoạt động tốt hơn bao nhiêu. Trung Quốc công bố tăng trưởng kinh tế quý II/2019 chỉ đạt 6,2%, chậm nhất trong ít nhất 27 năm, trong bối cảnh căng thẳng thương mại Mỹ - Trung gia tăng.

Các doanh nghiệp tư nhân đóng góp lớn trong tạo việc làm và tăng trưởng kinh tế ở Trung Quốc. Nhưng các doanh nghiệp nhà nước khổng lồ thường vay vốn từ các ngân hàng Trung Quốc dễ dàng hơn, trong đó các ngân hàng lớn nhất cũng thuộc sở hữu nhà nước.

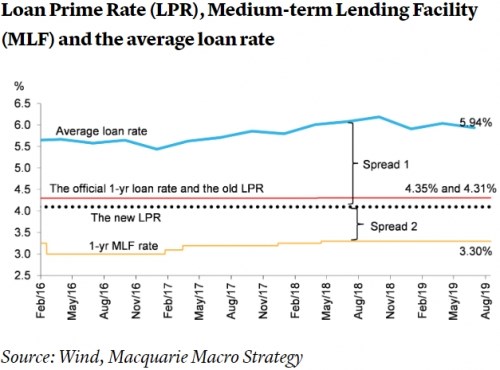

Vào ngày đầu tiên sau thay đổi hôm thứ Ba vừa qua, lãi suất cơ bản (LPR) ở mức 4,25% cho các khoản vay một năm. Mức lãi này thấp hơn 6 điểm cơ bản so với trước đó và thấp hơn 10 điểm cơ bản so với lãi suất chuẩn, theo Minyan Liu, phó giám đốc điều hành Moody’s Investors Service.

Sự khác biệt nhỏ nói trên đồng nghĩa với việc “tác động sắp tới của việc PBOC cải cách cơ chế lãi suất cho vay (LPR) sẽ rất khiêm tốn”, Liu nói. Bà chia sẻ thêm trong một cuộc phỏng vấn qua điện thoại rằng tác động đối với việc phát hành trái phiếu doanh nghiệp cũng có thể xảy ra, dù lĩnh vực này chịu tác động từ nhiều yếu tố ngoài giá.

Lãi suất thấp hơn có thể chưa đủ

Trong cuộc họp báo hôm thứ Ba, Zhou Liang, phó chủ tịch Ủy ban điều tiết bảo hiểm và ngân hàng Trung Quốc, đã chỉ ra rằng tín dụng cho các doanh nghiệp nhỏ và siêu nhỏ (DNNVV) đến cuối tháng 6 đã tăng 35,14% so với hồi đầu năm, lên mức 2,3 nghìn tỷ nhân dân tệ (khoảng 325,56 tỷ USD). Tốc độ tăng trưởng vượt xa các nhóm cho vay khác hơn 28 điểm phần trăm.

Tuy nhiên, ngoài một loạt các dữ liệu đáng thất vọng công bố hồi tháng 7 chỉ ra sự tăng trưởng chậm lại, các báo cáo chính thức tuần trước cho thấy các khoản vay mới tăng chậm hơn dự kiến.

Lãi suất thấp hơn chỉ áp dụng cho các khoản vay mới. Một số nhà phân tích cũng lưu ý rằng các công ty thụ hưởng trực tiếp từ thay đổi LPR thường là các doanh nghiệp chất lượng cao và họ có thể được vay với lãi suất thấp hơn. Một lý do các ngân hàng quốc doanh không muốn cho vay các doanh nghiệp nhỏ hơn là vì dưới chuẩn, rất dễ gánh chịu rủi ro.

“Vấn đề đối với cho vay hiện nay không nằm ở lãi suất, mà là ở quy mô cho vay, nhu cầu đầu tư ngành công nghiệp, quy định tỷ lệ huy động - cho vay và các giới hạn khác có tính phi thị trường”, ông Zhao Zhao Bowen, giám đốc nghiên cứu tại Blue Stone Asset Management, cho biết trong một báo cáo phát hành đầu tuần này. “Chỉ bằng cách loại bỏ các yếu tố phi thị trường này, lãi suất cho vay mới hoàn toàn được điều chỉnh bởi thị trường”.

Về lực lượng thị trường, PBOC cho biết LPR sẽ được hướng dẫn bởi cơ sở cho vay trung hạn, được coi là phản ánh rõ hơn nhu cầu của thị trường. Số lượng các ngân hàng đóng vai trò trong việc thiết lập lãi suất cơ bản mới hàng tháng cũng đã được mở rộng thêm tám - bao gồm cả hai ngân hàng nước ngoài - lên tổng số 18 tổ chức.

Mặc dù hệ thống chính sách tiền tệ của Trung Quốc phức tạp hơn so với Cục Dự trữ Liên bang Mỹ (Fed), lãi suất trước đó được coi là lãi suất chuẩn của PBOC và đóng vai trò như lãi suất điều hành từ năm 2015.

“Theo quan điểm của chúng tôi, lãi suất LPR tham chiếu với chương trình cho vay trung hạn có mục tiêu MLF vẫn chưa phải là lãi suất thị trường định hướng đầy đủ, vì lãi suất cho MLF là lãi suất chính sách và không phản ánh đầy đủ các thay đổi về chi phí vốn của ngân hàng. Tuy nhiên, đó là một sự cải tiến và phản ánh sự sẵn sàng của PBOC để tăng hiệu quả của lãi suất chính sách”, nhà phân tích tín dụng của S&P Global Ratings - Cindy Huang - cho biết trong một lưu ý hôm thứ Tư. “Tuy nhiên, để giảm chi phí tài trợ trong nền kinh tế thực vẫn là một thách thức, trong quan điểm của chúng tôi”.