Định vị dòng vốn ngoại trên thị trường chứng khoán 2020

Khối ngoại mua ròng trong 2 năm qua, nhưng chủ yếu thông qua giao dịch thoả thuận tại một số doanh nghiệp lớn, còn giao dịch khớp lệnh thì bán ròng. Trong khi đó, yếu tố nới room chưa có tiến triển, còn tăng nguồn hàng thông qua cổ phần hóa, thoái vốn nhà nước đang chậm trễ. Yếu tố nào giúp thị trường năm 2020 thu hút dòng vốn ngoại?

Việt Nam nổi bật trong các thị trường mới nổi về khả năng thu hút vốn ngoại

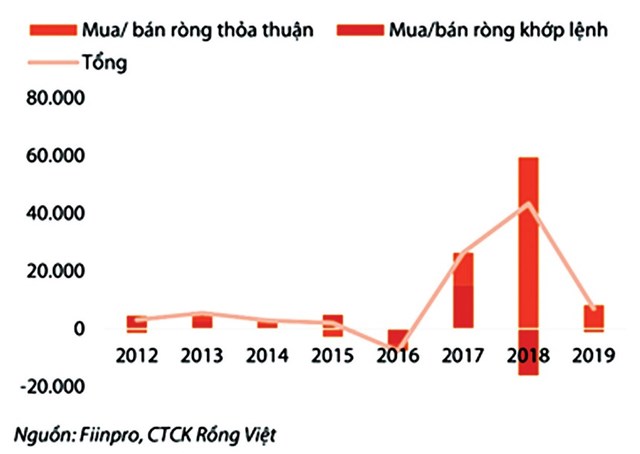

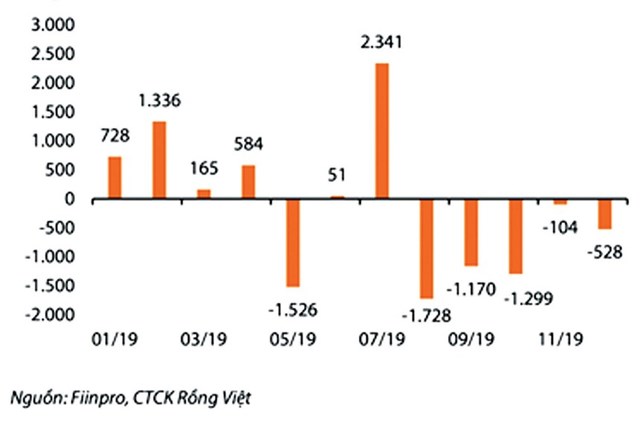

Năm 2019, trên sàn HOSE, nhà đầu tư nước ngoài duy trì được vị thế mua ròng, giá trị khoảng 6.620 tỷ đồng.

Tổng giá trị giao dịch của khối ngoại, cả chiều mua và bán, đạt hơn 318.000 tỷ đồng, chiếm gần 16% thanh khoản toàn thị trường. Top 5 cổ phiếu được khối ngoại mua ròng với giá trị lớn nhất bao gồm VIC (5.270 tỷ đồng), PLX (2.101 tỷ đồng), VCB (1.754 tỷ đồng), MSN (1.646 tỷ đồng) và VRE (1.197 tỷ đồng).

Khối ngoại mua ròng trong 2 năm qua, nhưng phần lớn thông qua giao dịch thoả thuận, còn giao dịch khớp lệnh ghi nhận bán ròng, ảnh hưởng trực tiếp lên chỉ số VN-Index.

Dù vậy, làn sóng bán ròng thông qua khớp lệnh của khối ngoại trên sàn chững lại khi mức độ bán ròng giảm mạnh từ hơn 16.000 tỷ đồng trong năm 2018 xuống còn hơn 1.000 tỷ đồng trong 2019.

Thậm chí, khối này mua ròng gần 3.000 tỷ đồng trong 4 tháng đầu năm 2019 và chỉ chuyển sang bán ròng khi diễn biến thương mại Mỹ - Trung Quốc trở nên căng thẳng.

Trên thực tế, từ cuối năm 2018, biến động của thị trường chứng khoán Việt Nam bị chi phối đáng kể bởi bất ổn bên ngoài.

Diễn biến chiến tranh thương mại leo thang không đơn thuần tác động về mặt tâm lý, mà có tác động lớn đến kinh tế toàn cầu. Đây cũng là nguyên nhân khiến dòng tiền ngoại cẩn trọng hơn với các thị trường cận biên.

“Diễn biến chiến tranh thương mại Mỹ - Trung” trở thành ẩn số trong tất cả các báo cáo chiến lược của nhiều công ty chứng khoán trong nội dung dự đoán dòng vốn ngoại năm 2020.

Tuy nhiên, trong các thị trường mới nổi, Việt Nam có ưu điểm nổi bật với nền tảng vĩ mô và tăng trưởng kinh tế tốt nhất khu vực, là cơ sở vững chắc cho thị trường chứng khoán phát triển, dù vẫn có những điểm tối màu khác tác động.

Theo đó, thị trường Việt Nam sẽ có sức hút đối với dòng tiền ngoại.

Công ty Chứng khoán Rồng Việt cho rằng, đầu tư của khối ngoại sẽ mang tính chọn lọc và một vài thị trường được ưa chuộng hơn phần còn lại.

Kỳ vọng, hoạt động của khối ngoại trên sàn chứng khoán Việt Nam sẽ tích cực hơn do các quỹ ETF chủ chốt có khả năng tiếp tục thu hút tiền từ Thái Lan và Hàn Quốc, cổ phiếu Việt Nam có khả năng được nâng tỷ trọng trong rổ MSCI Frontier 100 khi cổ phiếu Kuwait được chuyển sang rổ MSCI Emerging Market, thương chiến Mỹ - Trung có dấu hiệu cải thiện và kỳ vọng các quỹ ETF mới dựa trên chỉ số cổ phiếu tài chính và cổ phiếu đã hết room ngoại (tỷ lệ sở hữu tối đa của khối ngoại) sắp được thành lập.

Ngoài ra, nếu hoạt động cổ phần hóa và thoái vốn nhà nước sôi động trở lại, thị trường có thể thu hút thêm tiền từ nhà đầu tư nước ngoài.

Kuwait gần như chắc chắn sẽ được chuyển sang rổ MSCI Emerging Market Index trong tháng 5/2020.

Theo tính toán của MSCI, tỷ trọng của cổ phiếu Việt Nam trong rổ MSCI Frontier Market 100 Index dự kiến tăng từ khoảng 12,3% hiện nay lên 30%.

Khi đó, Quỹ Ishare MSCI Frontier 100 ETF có thể mua vào gần 2.000 tỷ đồng.

Không chỉ thế, tỷ trọng của Việt Nam trong rổ MSCI cận biên cũng sẽ được nâng lên đáng kể. Hiện tại, chưa có quỹ ETF nào mô phỏng bộ chỉ số này.

Tuy nhiên, có một số quỹ cận biên đang so sánh với MSCI cận biên, do đó, Chứng khoán Rồng Việt cho rằng, các quỹ có thể mua chọn lọc các cổ phiếu lớn và thanh khoản của Việt Nam.

Ông Lê Quang Minh, Trưởng phòng Phân tích, Công ty Chứng khoán Mirae Asset Việt Nam nhìn nhận, năm 2020, dòng vốn ngoại sẽ có sự khác biệt (bao gồm cả vốn chảy vào cổ phiếu và trái phiếu).

Câu chuyện nâng hạng thị trường khó có thể thành hiện thực trong năm nay, nhưng Việt Nam là thị trường được đánh giá hưởng lợi lớn nhất từ tỷ trọng mà Kuwait để lại.

Bên cạnh đó, một số doanh nghiệp lớn có nhu cầu huy động 200 - 300 triệu USD trái phiếu để đầu tư mở rộng (như lĩnh vực hàng không), các ngân hàng cũng phải tính việc tăng vốn thông qua kênh trái phiếu nhằm tăng trưởng vốn dài hạn, vì kênh tăng vốn qua cổ phiếu khó hơn.

Ông Minh chia sẻ, khi tiếp xúc với các nhà đầu tư nước ngoài, ông nhận thấy xu hướng nhà đầu tư ngoại đầu tư trái phiếu tại các thị trường mới nổi đang gia tăng.

Mặt khác, ghi nhận thông tin trên thị trường, các tập đoàn lớn trong nước dự kiến sẽ phát hành cổ phiếu với quy mô lớn bằng USD, kỳ vọng thu hút vốn cả trong và ngoài nước.

Về mặt định giá, năm 2019, chỉ số VN-Index đóng cửa tại 960,99 điểm, với P/E ở mức 15,7 lần, là mức thấp nhất trong vòng 3 năm trở lại đây.

Ở mức P/E này tại thời điểm năm 2017, thị trường đã tạo đà tăng tích cực trên thị trường chứng khoán vào cuối năm 2017 và đầu năm 2018.

So sánh P/E với các nước trong khu vực như Indonesia 20 lần, Thái Lan và Malaysia 18 lần, Philippines 17 lần, thì P/E thị trường Việt Nam đang ở mức hấp dẫn.

Một thông tin đáng chú ý khác, các con số thống kê vốn ngoại nêu trên đơn thuần là trên sàn chứng khoán tập trung, còn dòng vốn ngoại chảy ngoài sàn ở các công ty đại chúng cũng rất nhiều.

Theo chia sẻ của giám đốc ngân hàng đầu tư của một công ty chứng khoán (xin được giấu tên), vốn đầu tư gián tiếp nước ngoài (FII) đổ vào Việt Nam rất lớn, họ có nhu cầu mua lại cổ phần ở các doanh nghiệp Việt Nam.

Mới đây, công ty đã hoàn thành tư vấn cho một doanh nghiệp nhựa để đối tác ngoại vào mua toàn phần, giá trị thương vụ khoảng 180 tỷ đồng. Dự báo, dòng vốn ngoại, nhất là từ Hàn Quốc, Nhật Bản, Thái Lan sẽ chảy vào thị trường Việt Nam trong năm nay cũng như các năm tới.

Nới room, giao dịch T+0 và tăng hàng chất lượng vẫn khó dự báo

Ông Phạm Lưu Hưng, Phó giám đốc Phân tích và Tư vấn đầu tư Khách hàng tổ chức, Công ty Chứng khoán SSI cho rằng, cổ phần hoá và đổi mới doanh nghiệp nhà nước rất quan trọng với thị trường chứng khoán.

Năm 2019 không có đợt phát hành cổ phần lần đầu ra công chúng (IPO) lớn nào, trong khi danh mục năm 2020 có đến 93 doanh nghiệp cần IPO.

Các đợt IPO năm nay thành công sẽ tăng lượng hàng hoá trên thị trường chứng khán, tăng động lực cho thị trường phát triển.

Ngược lại, nếu tiếp tục chậm cổ phần hoá sẽ khiến nguồn hàng không có, vốn đầu tư chảy vào thị trường chứng khoán sẽ chậm đi.

Thông tin từ nhiều công ty chứng khoán cho thấy, khối công ty này kỳ vọng năm 2020 sẽ mở màn cổ phần hóa bằng đợt IPO của Agribank và VNPT, khi mà công việc khó khăn nhất là xử lý vấn đề bất động sản (do có quá nhiều chi nhánh, văn phòng tại các tỉnh, thành phố) đã có giải pháp, từ đó tạo tâm lý tích cực cho thị trường chứng khoán.

Nhưng đây chỉ là kỳ vọng, bởi các công ty chứng khoán không dám chắc tiến độ cổ phần hóa sẽ được đảm bảo.

Có ý kiến cho rằng, không ít doanh nghiệp nhà nước, tập đoàn có vốn nhà nước quy mô lớn hoạt động hiệu quả, sở hữu các tài sản đáng giá như bất động sản tại trung tâm TP.HCM đang thiếu động lực để đẩy nhanh tiến trình cổ phần hóa.

“Đang có lời vài ngàn tỷ mỗi năm, dại gì bán sớm”, một nhân sự có kinh nghiệm lâu năm trong lĩnh vực ngân hàng đầu tư nhận định.

Hiện thị trường đang ngóng chờ lộ trình IPO 93 doanh nghiệp giai đoạn 2019 - 2020 sẽ quyết liệt hơn trong năm 2020 để đạt kế hoạch.

Dĩ nhiên, sẽ không khả thi nếu các vấn đề liên quan đến cơ chế, quyết tâm của cổ đông lớn, định giá tài sản, đất đai vẫn là nguyên nhân chính gây chậm tiến độ.

Giám đốc môi giới khối khách hàng cá nhân một công ty chứng khoán có vốn ngoại chia sẻ, trong vai trò mình là người đi mua, mà chỉ mua được có 5-10%, rồi vào ngồi hội đồng quản trị chỉ có mình “lắc”, các ông còn lại “gật” thì không giải quyết được vấn đề gì.

Những nhà đầu tư ngoại tham gia trong các đợt cổ phần hóa doanh nghiệp nhà nước đa phần là nhà đầu tư chiến lược, nên họ cần tỷ lệ chi phối, hoặc ít nhất có “tiếng nói”, khi đó họ sẵn sàng mức giá cao như thương vụ Sabeco, còn thoái từng đợt thì không có nhiều ý nghĩa.

Vì vậy, khi cổ phần hóa, thoái vốn nhà nước, phải xác định bán tỷ lệ lớn, có thể kèm theo các điều kiện. Chẳng hạn, với Agribank, nếu được chấp thuận bán luôn 20% thì thương vụ này sẽ rất hấp dẫn.

Song hành cùng câu chuyện cổ phần hóa là vấn đề nới room để các nhà đầu tư ngoại có thể tham gia sở hữu lớn - một trong các nhân tố chính trong câu chuyện nâng hạng thị trường của Việt Nam.

Nếu nâng hạng thành công, Việt Nam sẽ thu hút mạnh mẽ dòng vốn đầu tư nước ngoài, hỗ trợ tích cực cho thị trường chứng khoán.

Bên cạnh nới room, vấn đề được quan tâm là khung pháp lý cuối cùng về chứng chỉ lưu ký không có quyền biểu quyết (NVDR), sửa đổi Luật Đầu tư và Luật Doanh nghiệp và giao dịch T+0 (giao dịch mua bán chứng khoán trong ngày).

NVDR là sản phẩm đã được Thái Lan áp dụng thành công, giúp thu hút dòng vốn ngoại, trong khi vẫn hạn chế được rủi ro hệ thống liên quan đến việc mở cửa cho nhà đầu tư nước ngoài.

Nếu được áp dụng tại thị trường chứng khoán Việt Nam, sản phẩm này được kỳ vọng sẽ tạo ra cú huých, giúp thu hút dòng vốn ngoại và qua đó đẩy nhanh tiến trình nâng hạng thị trường.

Bởi lẽ, NVDR được coi là giải pháp hữu hiệu cho bài toán room vẫn chưa được giải triệt để hiện nay.

Trông chờ thu hút vốn ngoại qua ETF

Khi câu chuyện về room chưa được cởi mở, hàng hoá trên thị trường chưa phong phú, đa dạng vì tiến trình cổ phần hóa, thoái vốn nhà nước chậm, NVDR tiếp tục chờ đợi…, thì quỹ ETF đang trở thành “cứu cánh” trong thu hút vốn ngoại.

Theo Morning Star Direct, tháng 8/2019, ngành đầu tư đạt cột mốc lịch sử khi quy mô tài sản trong các quỹ tương hỗ và các quỹ ETF dựa trên chỉ số của Mỹ lần đầu tiên vượt qua tài sản trong các quỹ đầu tư cổ phiếu năng động.

Nếu sự dịch chuyển này tiếp tục diễn ra sẽ có tác động lớn đối với thị trường tài chính và các nhà đầu tư thông thường ở khắp mọi nơi, bao gồm cả thị trường chứng khoán Việt Nam.

Mức phí rẻ hơn là nhân tố chính. Các quỹ đầu tư thụ động của Mỹ có mức phí trung bình 10 xu/năm/100 USD tài sản, so với 70 xu cho các quỹ chủ động.

Sự gia tăng của quỹ thụ động thể hiện sự gia tăng của các sản phẩm có mức phí thấp. Với Việt Nam, dòng vốn trong và ngoài nước của quỹ thụ động có thể đổ vào thị trường chứng khoán nhiều hơn thông qua các quỹ ETF.

Trong 2 năm qua, E1VFVN30 và VNM US ETF là hai quỹ ETF hút tiền chính của thị trường. Khả năng cao, E1VFVN30 ETF sẽ tiếp tục thu hút được dòng tiền từ các nhà đầu tư chủ chốt là Thái Lan và Hàn Quốc, do lãi suất ở hai quốc gia này đang ở mức thấp, sau khi ngân hàng trung ương hai nước thực hiện các đợt cắt giảm lãi suất trong năm qua.

Diễn biến của các chỉ số chính cho thấy, VN-Index tăng 8,3% đã mang lại lợi nhuận cao hơn trong năm qua so với chỉ số KOSPI của Hàn Quốc (+6,3%), hay chỉ số SETI của Thái Lan (+0,6%).

Sở Giao dịch chứng khoán TP.HCM đã ra mắt 3 chỉ số mới gồm VNDiamond, VNFin Select và VNFin Lead - là những chỉ số giải quyết vấn đề giới hạn sở hữu khối ngoại (FOL) khi một số cổ phiếu lớn hiện đạt FOL tối đa.

Hiện tại, SSIAM, VFM, VinaCapital và một số công ty quản lý quỹ khác đã có kế hoạch ra mắt quỹ ETF dựa trên các chỉ số mới.