Giải pháp hạn chế rủi ro tín dụng tại các ngân hàng thương mại Việt Nam

Ngân hàng thương mại là định chế tài chính trung gian có vai trò quan trọng đối với nền kinh tế. Tín dụng là hoạt động chủ lực của ngân hàng thương mại, gắn với quá trình chu chuyển vốn của nền kinh tế, tuy nhiên, trong thực tiễn, hoạt động tín dụng luôn tiềm ẩn khả năng phát sinh rủi ro làm ảnh hưởng đến thu nhập và nguồn vốn của ngân hàng thương mại, vì vậy, vấn đề quản trị rủi ro, nhất là quản trị rủi ro tín dụng luôn được các ngân hàng thương mại đặc biệt chú trọng.

Trong phạm vi nghiên cứu này, tác giả kỳ vọng tìm thêm bằng chứng thực nghiệm về tác động của cơ cấu tín dụng đến rủi ro tín dụng của các ngân hàng thương mại Việt Nam, làm cơ sở cho việc đề xuất hàm ý quản trị phù hợp, góp phần hạn chế rủi ro tín dụng cho các ngân hàng thương mại Việt Nam.

Ngân hàng thương mại là một định chế tài chính trung gian có vai trò quan trọng đối với nền kinh tế. Tín dụng là hoạt động chủ lực của ngân hàng thương mại, gắn với quá trình chu chuyển vốn của nền kinh tế, tuy nhiên, hoạt động tín dụng luôn tiềm ẩn khả năng phát sinh rủi ro làm ảnh hưởng đến thu nhập và nguồn vốn của ngân hàng thương mại. Quản trị rủi ro, đặc biệt là quản trị rủi ro tín dụng là rất cần thiết đối với ngân hàng, các ngân hàng thương mại rất chú trọng đến công tác quản trị rủi ro tín dụng nhằm hạn chế sự ảnh hưởng của các yếu tố tác động làm gia tăng mức độ rủi ro tín dụng cho ngân hàng.

Yếu tố ảnh hưởng đến rủi ro tín dụng đã được khá nhiều nhà nghiên cứu trong và ngoài nước thực hiện. Trong nghiên cứu này, tác giả kỳ vọng tìm thêm bằng chứng thực nghiệm về tác động của cơ cấu tín dụng đến rủi ro tín dụng của các ngân hàng thương mại Việt Nam, làm cơ sở cho việc đề xuất hàm ý quản trị phù hợp để góp phần hạn chế rủi ro tín dụng cho các ngân hàng thương mại Việt Nam.

Mô hình hồi quy bội được đề xuất và áp dụng trên dữ liệu bảng thu thập từ nhiều ngân hàng và được kiểm định bằng nhiều phương pháp khác nhau: Bình phương nhỏ nhất (OLS), ô hình tác động cố định (FEM) và mô hình tác động ngẫu nhiên (REM), bình phương nhỏ nhất tổng quát (GLS), GMM, để khắc phục hiện hiện tượng phương sai thay đổi, tượng tự quan và nội sinh để đảm bảo kết quả ước lượng thu được có độ tin cậy và hiệu quả.

Nghiên cứu được thực hiện trên dữ liệu bảng thu thập từ 25 ngân hàng thương mại trong giai đoạn 2009 -2019 và dữ liệu kinh tế vĩ mô đã được công bố. Kết quả nghiên cứu cho thấy, cơ cấu tín dụng có tác động đến rủi ro tín dụng của ngân hàng thương mại Việt Nam cùng với một số yêu tố khác trong những năm qua.

Rủi ro tín dụng và cơ cấu tín dụng

Theo Fitch (2006), rủi ro tín dụng là loại rủi ro xảy ra khi người đi vay không thanh toán nợ theo thỏa thuận trong hợp đồng, dẫn đến sai hẹn trong nghĩa vụ trả nợ; là loại rủi ro chủ yếu phát sinh trong hoạt động kinh doanh của ngân hàng. Ủy Ban Basel định nghĩa, rủi ro tín dụng là rủi ro phát sinh do người đi vay hoặc đối tác của ngân hàng không thực hiện được nghĩa vụ theo các điều khoản đã thỏa thuận.

Theo Luật Các tổ chức tín dụng của Việt Nam, rủi ro tín dụng trong hoạt động ngân hàng là tổn thất có khả năng xảy ra đối với các khoản nợ của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài do khách hàng không thực hiện hoặc không có khả năng thực hiện một phần hoặc toàn bộ nghĩa vụ của mình theo cam kết. Tóm lại, rủi ro tín dụng phát sinh trong quá trình cấp tín dụng của các tổ chức tín dụng, cụ thể là khách hàng không thực hiện hoặc không có khả năng thực hiện nghĩa vụ nợ theo đúng cam kết dẫn đến những tổn thất về tài sản cho các tổ chức tín dụng.

Hậu quả rủi ro tín dụng gây ra cho ngân hàng thương mại, khách hàng và nền kinh tế cụ thể gồm: rủi ro tín dụng làm giảm nguồn thu lãi của ngân hàng, ảnh hưởng đến khả năng thanh toán. Khi rủi ro tín dụng phát sinh làm cho các ngân hàng thương mại phải tốn thêm nhiều chi phí liên quan đến việc xử lý rủi ro, ảnh hưởng đến lợi nhuận của ngân hàng thương mại và có thể dẫn đến khả năng mất vốn cho ngân hàng. Khi rủi ro tín dụng ở mức nghiêm trọng có thể làm cho ngân hàng rơi vào tình trạng khánh kiệt về tài chính và dẫn đến phá sản.

Bên cạnh đó, rủi ro tín dụng sẽ làm ảnh hưởng mối quan hệ của ngân hàng và các khách hàng, gây tâm lý e ngại của ngân hàng khi cho vay đối với khách hàng, dẫn đến khả năng tiếp cận vốn vay của khách hàng khó khăn hơn. Mặc khác, rủi ro tín dụng ảnh hưởng đến nguồn vốn cấp tín dụng của các ngân hàng, có thể dẫn đến khủng hoảng hệ thống ngân hàng, từ đó làm ảnh hưởng quá trình chu chuyển vốn của nên kinh tế; đồng thời, ảnh hưởng đến toàn bộ hoạt động của nền kinh tế.

Nhìn chung, các nghiên cứu trước đây chỉ dừng lại ở việc tìm ra các yếu tố tác động, chưa chú trọng nghiên cứu sự tác động của cơ cấu tín dụng đến rủi ro tín dụng. rủi ro tín dụng xuất phát từ nhiều yếu tố, bao gồm các yếu tố nội tại của ngân hàng và các yếu tố thuộc về môi trường kinh tế. Cơ cấu tín dụng phản ánh sự tổ hợp trong danh mục tín dụng theo các tiêu chí khác nhau như thời hạn, đối tượng, ngành nghề, loại tiền trong hoạt động tín dụng của ngân hàng.

Cơ cấu thường được biểu hiện bằng tỷ trọng của các hình thức tín dụng trong danh mục tín dụng của ngân hàng. Trong bối cảnh hiện nay, các ngân hàng thương mại Việt Nam đang dần thực hiện lộ trình quản trị rủi ro theo các nguyên tắc, chuẩn mực của Hiệp ước Basel, trong đó quản trị rủi ro danh mục tín dụng bắt đầu được các ngân hàng thương mại chú trọng.

Mô hình và dữ liệu nghiên cứu

Mô hình nghiên cứu

Nghiên cứu áp dụng mô hình hồi quy đa biến trên dữ liệu bảng thu thập từ nhiều ngân hàng và được kiểm định bằng nhiều phương pháp khác nhau như: OLS, FEM, REM, GLS, GMM. Tuy nhiên, nghiên cứu riêng sự tác động của cơ cấu tín dụng đến rủi ro tín dụng còn hạn chế, dựa trên mô hình nghiên cứu của Abhiman Das và Saibal Ghosh (2007) cùng với các nghiên cứu trước có liên quan đến các yếu tố tác động đến rủi ro tín dụng của ngân hàng thương mại. Đặc biệt, trong nghiên cứu này chú trọng đến phương pháp ước lượng GMM để khắc phục hiện tượng nội sinh. Mô hình nghiên cứu bao gồm các biến cụ thể sau:

NPLit = β0 + β1 SCRit + β2 ECRit + β3 SIZEit + β4 ETAit+ β5CRGit+ β6GDPit + β6INFit + UEPit + εit

- Biến phụ thuộc:

Là biến đại diện cho rủi ro tín dụng. rủi ro tín dụng được đo lường bằng nhiều chỉ tiêu khác nhau, tuy nhiên chỉ tiêu phổ biến mà các nghiên cứu thường chọn làm biến đại diện cho rủi ro tín dụng là tỷ lệ nợ xấu, đây cũng là chỉ tiêu mà cơ quan quản lý sử dụng để kiểm soát đối với hoạt động tín dụng của ngân hàng. Trong nghiên cứu này, tác giả chọn tỷ lệ nợ xấu (NPL) làm biến phụ thuộc trong mô hình nghiên cứu.

- Biến độc lập:

+ Biến nghiên cứu: Biến nghiên cứu chính trong mô hình là các biến đại diện cho cơ cấu tín dụng. Trong nghiên cứu này, tác giả chọn cơ cấu tín dụng theo thời hạn (SCR) và cơ cấu tín dụng theo khách hàng (ECR) làm biến nghiên cứu.

+ Biến kiểm soát: Ngoài yếu tố cơ cấu tín dụng, rủi ro tín dụng còn chịu sự tác động của các yếu tố khác, nên biến kiểm soát được đề xuất trong mô hình, bao gồm: Quy mô ngân hàng (SIZE); Quy mô vốn chủ sở hữu (ETA); Tăng trưởng tín dụng (CRG); Tăng trưởng kinh tế (GDP); Lạm phát (INF); Thất nghiệp (UEP).

Dữ liệu nghiên cứu

Nghiên cứu được thực hiện trên dữ liệu bảng, bao gồm dữ liệu của 25 ngân hàng thương mại Việt Nam, thu thập trong khoảng thời gian từ 2009-2019, dữ liệu được tổng hợp từ báo cáo tài chính, báo cáo thương niên của các ngân hàng thương mại, từ nguồn dữ liệu của Bankscope, Orbid và Vietdata. Dữ liệu kinh tế vĩ mô được thu thập từ kết quả thống kê.

Dữ liệu kinh tế vĩ mô được thu thập từ các thống kê báo cáo kinh tế tổng hợp trên website của Ngân hàng Phát triển châu Á và Ngân hàng Thế giới, Quỹ tiền tệ quốc tế. Dữ liệu thu thập được nhóm tác giả kiểm tra trước khi phân tích nhằm đảm bảo tính chuẩn xác về mặt giá trị, tính phù hợp với mô hình và phương pháp nghiên cứu.

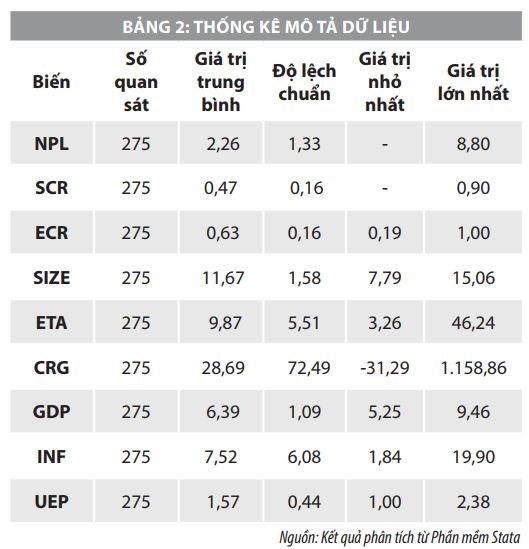

Mẫu dữ liệu bao gồm 275 quan sát đều cho các biến cho thấy, dữ liệu đủ lớn, cân bằng và hoàn toàn hợp lệ để thực hiện phân tích hồi quy. Để đảm bảo độ tin cậy của kết quả phân tích hồi quy, nghiên cứu tiến hành kiểm tra hiện tượng đa cộng tuyến giữa các biến trong mô hình.

Hệ số tương quan cặp giữa các biến độc lập có giá trị từ 0,0083 đến 0,3395 và nhỏ hơn 0,8. Kết quả cho thấy, hiện tượng đa cộng tuyến trong mô hình là không nghiêm trọng, đồng thời hệ số nhân tử phóng đại phương sai (VIF) không vượt quá mức cho phép, nên các biến đưa vào mô hình là hoàn toàn phù hợp.

Kết quả nghiên cứu

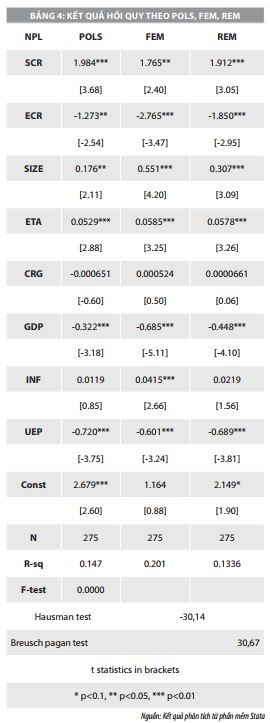

Kết quả phân tích hồi quy theo 3 phương pháp: Hồi quy với dữ liệu bảng (POLS), Mô hình tác động cố định (FEM); Mô hình tác động ngẫu nhiên (REM) và sau đó thực hiện các kiểm định F-test, Hausman Test, Breush Pagan Test để lựa chọn phương pháp hồi quy phù hợp với mẫu dữ liệu nghiên cứu.

Với kết quả của 3 kiểm định (F -test; Hausman test; Breush Pagan test) cho thấy, FEM là phương pháp hồi quy phù hợp với mẫu dữ liệu nghiên cứu. Kết quả nghiên cứu có 7 biến, có ý nghĩa thống kê ở mức 1%, 5%, 10%, trong đó cả hai biến nghiên cứu đều có ý nghĩa thống kê.

Để đảm bảo độ tin cậy của hệ số hồi quy ước lượng theo mô hình FEM, nghiên cứu tiếp tục thực hiện kiểm định hiện tượng phương sai thay đổi của mô hình.

Modified Wald test for groupwise heteroskedasticity in fixed effect regression model

H0: sigma(i)^2 = sigma^2 for all i

chi2 (25) = 921.42

Prob>chi2 = 0.0000

Kết quả kiểm định phương sai thay đổi với giá trị (Prob = 0,000 < 0,05) cho thấy, có tồn tại hiện tượng phương sai thay đổi.

Bên cạnh kiểm định hiện tượng phương sai thay đổi, nhóm tác giả cũng tiến hành thực hiện kiểm định tự tương quan.

Wooldridge test for autocorrelation in panel data

H0: no first-order autocorrelation

F(1, 24) = 16.743

Prob > F = 0.0004

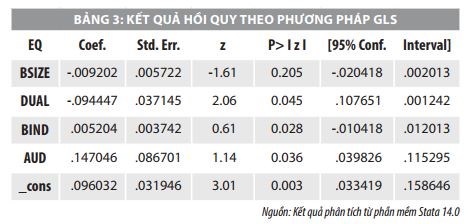

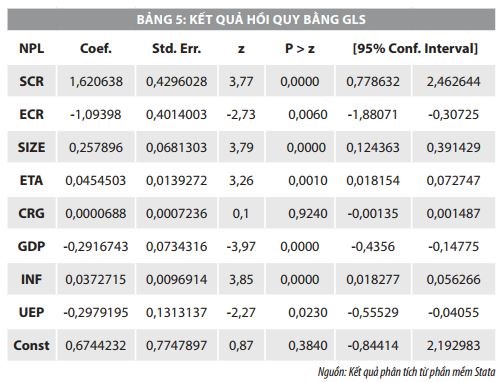

Kết quả kiểm định trên cho thấy, có tồn tại hiện tượng tự tương quan trong mô hình nghiên cứu. Mô hình tồn tại đồng thời hiện tượng phương sai thay đổi và tự tương quan, làm ảnh hưởng đến tính vững và tính hiệu quả của kết quả nghiên cứu. Để khắc phục hiện tượng này, nghiên cứu tiếp tục hồi quy dữ liệu bằng phương pháp GLS như sau:

Một số nghiên cứu cho thấy, tình hình nợ xấu của năm trước có thể ảnh hưởng đến nợ xấu của năm sau và nghiên cứu cũng chưa đưa vào mô hình hết các yếu tố tác động đến rủi ro tín dụng, nên khả năng tồn tại hiện tượng nội sinh trong mô hình là có thể. Để khắc phục hiện tượng nội sinh, nghiên cứu tiếp tục thực hiện hồi quy bằng phương pháp GMM.

Kết quả nghiên cứu như sau:

NPLit = 0,622572 + 0,251173 L.NPL + 2,315307 SCRit - 1,14761 ECRit + 0,250304 SIZEit + 0,072345 ETAit - 0,26739 GDPit - 0,9801 UEPit + εit

- Kết quả phân tích cho thấy (SCR) và (ECR) là 2 yếu tố có tác động mạnh đến rủi ro tín dụng (tỷ lệ nợ xấu – NPL) tại các ngân hàng thương mại trong thời gian qua, hay nói cách khác danh mục tín dụng có ảnh hưởng mạnh đến rủi ro tín dụng của ngân hàng thương mại, một danh mục tín dụng tối ưu sẽ tối thiểu hóa rủi ro tín dụng cho ngân hàng thương mại.

- Cơ cấu tín dụng theo thời hạn (SCR) có ý nghĩa thống kê ở mức ý nghĩa (α = 1%) và có tác động cùng chiều đến rủi ro tín dụng (NPL). Khi SCR tăng sẽ làm cho NPL tăng lên, hay nói cách khác là tín dụng ngắn hạn có mức rủi ro cao hơn so với tín dụng trung dài hạn. Khi (SCR) tăng đồng nghĩa với cơ cấu tín dụng tập trung vào tín dụng ngắn hạn làm cho rủi ro danh mục tín dụng sẽ tăng.

- Cơ cấu tín dụng theo khách hàng (ECR) có ý nghĩa thống kê ở mức ý nghĩa (α = 1%) và có tác động ngược chiều đến rủi ro tín dụng (NPL). Khi (ECR) tăng sẽ làm cho NPL giảm, hay nói cách khác là tín dụng doanh nghiệp có mức rủi ro thấp hơn so với tín dụng khách hàng cá nhân. Khi ECR tăng đồng nghĩa với cơ cấu tín dụng tập trung vào khách hàng doanh nghiệp, làm cho rủi ro danh mục tín dụng sẽ giảm.

- Ngoài ra, kết quả nghiên cứu cho thấy, L.NPL, SIZE, ETA, GDP có ý nghĩa thống kê ở mức ý nghĩa (α = 1%) và CRG, INF không có ý nghĩa thống kê.

- Trong các yếu tố đưa vào phân tích thì (CRG) là yếu tố không có ý nghĩa thống kê (α = 0,147), kết quả này cũng có cơ sở. Trong chính sách tín dụng, các ngân hàng thương mại đã xác định giới hạn tăng trưởng tín dụng và giới hạn này sẽ được kiểm soát, điểu chỉnh và thời điểm cuối niên độ. Sự can thiệp vào giới hạn tín dụng đã làm hạn chế cho tác động của tăng trưởng tín dụng đến rủi ro tín dụng.

Hàm ý quản trị góp phần hạn chế rủi ro tín dụng tại các ngân hàng thương mại Việt Nam

- Các ngân hàng thương mại cần có sự thay đổi trong định hướng chiến lược quản trị rủi ro tín dụng, chú trọng đến quản trị rủi ro danh mục tín dụng. Tuy nhiên, khi hướng đến quản trị rủi ro danh mục tín dụng, hiện nay các ngân hàng thương mại sẽ gặp những khó khăn trong tính toán xác suất vỡ nợ của khách hàng (PD) và xây dựng ma trận chuyển hạn của khách hàng để xác định tổn thất vỡ nợ (LGD). Để khắc phục những khó khăn khi triển khai quản trị danh mục tín dụng, ngân hàng thương mại Việt Nam cần phải có bước chuẩn bị:

+ Cơ sở dữ liệu đủ lớn và đủ dài, được cập nhật thường xuyên và việc quản lý thông tin khoản tín dụng phải chuyên nghiệp.

+ Hiện đại và chuẩn hóa hệ thống công nghệ ngân hàng lõi (core banking system) nhằm đảm bảo tính không nhất quán, chính xác của thông tin và dữ liệu thống kê khi báo cáo, khi sử dụng phân tích.

+ Nâng cao chất lượng nguồn lực cho quản trị rủi ro tại ngân hàng thương mại, đặc biệt là quản trị rủi ro tín dụng theo Basel. Hiện tại nguồn nhân lực đáp ứng được yêu cầu thực hiện quản trị rủi ro theo Basel II tại các ngân hàng thương mại đang rất hạn chế phụ thuộc rất lớn vào các chuyên gia tư vấn, chuyên gia triển khai quản trị rủi ro của các tổ chức nước ngoài. Trong tương lai, các ngân hàng thương mại phải có chính sách phát đội ngũ cán bộ giỏi cho quản trị rủi ro để tiếp nhận chuyển giao những kết quả đạt được từ các dự án do chuyên gia nước ngoài hỗ trợ thực hiện.

- Chính sách tín dụng của ngân hàng thương mại cần hướng đến việc phân tích, lựa chọn và thiết lập một danh mục tín dụng phù hợp nhằm đảm bảo rủi ro tín dụng ở mức thấp. Với kết quả nghiên cứu cho thấy Danh mục tín dụng của ngân hàng thương mại nên điểu chỉnh theo hướng giảm tín dụng ngắn hạn và gia tăng tín dụng trung dài hạn (giảm SCR), gia tăng tín dụng doanh nghiệp và giảm tín dụng cá nhân trong danh mục tín dụng (tăng ECR).

- Chính sách tín dụng của ngân hàng thương mại cần chú trọng hơn nữa việc phân tích, lựa chọn và thiết lập một danh mục tín dụng hợp lý nhằm đảm bảo rủi ro tín dụng ở mức thấp. ngân hàng thương mại quản lý danh mục tín dụng theo hướng giảm tín dụng ngắn hạn và gia tăng tín dụng trung dài hạn trong danh mục, gia tăng tín dụng doanh nghiệp và giảm tín dụng cá nhân trong danh mục tín dụng.

- Ngân hàng thương mại tiếp tục triển khai thực hiện quy trình quản trị rủi ro theo Basel II trên cơ sở tuân thủ các chuẩn mực, thông lệ quốc tế trong quản trị rủi ro và chú trọng hơn nữa đến quản trị rủi ro danh mục tín dụng.

- Tiếp tục hiện đại hóa hệ thống công nghệ, tăng cường ứng dụng công nghệ thông tin vào việc quản lý, phân tích và phòng ngừa rủi ro trong bối cảnh cạnh tranh và kinh tế có nhiều biến động, lạm phát và thất nghiệp gia tăng.

- Định hướng đúng đắn về kiểm soát chất lượng tín dụng, điều chỉnh danh mục tín dụng theo mức rủi ro thấp, nhằm ổn định thu nhập lãi và duy trì tỷ suất sinh lời cao cho các ngân hàng thương mại.

- Cần có khung pháp lý cho việc quản lý rủi ro danh mục. Việc hình thành khung pháp lý cho việc quản lý rủi ro danh mục tại các ngân hàng là hết sức cần thiết. Các ngân hàng thương mại luôn theo đuổi mục tiêu lợi nhuận nên thường có xu hướng chấp nhận rủi ro cao để tìm kiếm lợi nhuận. Một số quy định về tỷ lệ cho vay, giới hạn cho vay trong một số ngành nghề lĩnh vực nhất định để kiểm soát việc cho vay của các ngân hàng, đảm bảo hài hòa giữa rủi ro và lợi nhuận được ban hành nhưng vẫn còn chung chung và chưa đầy đủ. Trong thời gian tới, để định hướng cho các ngân hàng đa dạng hóa sản phẩm kinh doanh và kiểm soát rủi ro danh mục, cần phải có những quy định cụ thể, chặt chẽ hơn.

Tài liệu tham khảo:

1. Abhiman Das and Saibal Ghosh, (2007), “Determinants of Credit Risk in Indian State-owned Banks: An Empirical Investigation”, MPRA Paper;

2. Asghar Ali, Kevin Daly, (2010), “Macroeconomic determinants of credit risk: Recent evidence from a cross country study”, International Review of Financial Analysis 19 (2010) 165–171;

3. Eftychia Nikolaidou & Sofoklis D. Vogiazas, (2014), “Credit Risk Determinants for the Bulgarian Banking System”, International Atlantic Economic Society;

4. Nabila Zribi1 và Younes Boujelbène, (2011), “The factors influencing bank credit risk: The case of Tunisia”, Journal of Accounting and Taxation Vol. 3(4), pp. 70-78;

5. Vítor Castro, (2013), “Macroeconomic determinants of the credit risk in the banking system: The case of the GIPSI”, Economic Modelling 31 (2013) 672–683;

6. Hasna Chaibi, Zied Ftiti, (2014), “Credit risk determinants: Evidence from a cross-country study”, Research in International Business and Finance 33 (2015) 1–16;

7. Nabila Zribi1 và Younes Boujelbène, (2011), “The factors influencing bank credit risk: The case of Tunisia”, Journal of Accounting and Taxation Vol. 3(4), pp. 70-78;

8. Norlida Abdul Manab, Ng Yen Theng, Rohani Md-Rus, (2015), “The Determinants of Credit Risk in Malaysia”, Procedia - Social and Behavioral Sciences 172 ( 2015 ) 301 – 308;

9. Vítor Castro, (2013), “Macroeconomic determinants of the credit risk in the banking system: The case of the GIPSI”, Economic Modelling 31 (2013) 672–683;

10. Eftychia Nikolaidou & Sofoklis D. Vogiazas, (2014), “Credit Risk Determinants for the Bulgarian Banking System”, International Atlantic Economic Society;

11. Gabriel Jimenez, Jesus Saurina (2003), Collateral, type of lender and relationship banking as determinants of credit risk, Journal of Banking & Finance, 28, 2191–2212.