Hút ròng gần 70.000 tỷ đồng, Ngân hàng Nhà nước có đảo chiều chính sách?

Ngân hàng Nhà nước (NHNN) đã hút gần 70.000 tỷ ra khỏi hệ thống ngân hàng thông qua kênh tín phiếu trong bối cảnh thị trường chứng khoán điều chỉnh khiến nhiều nhà đầu tư quan tâm đến khả năng đảo chiều chính sách tiền tệ.

Vì sao NHNN liên tục hút tiền về?

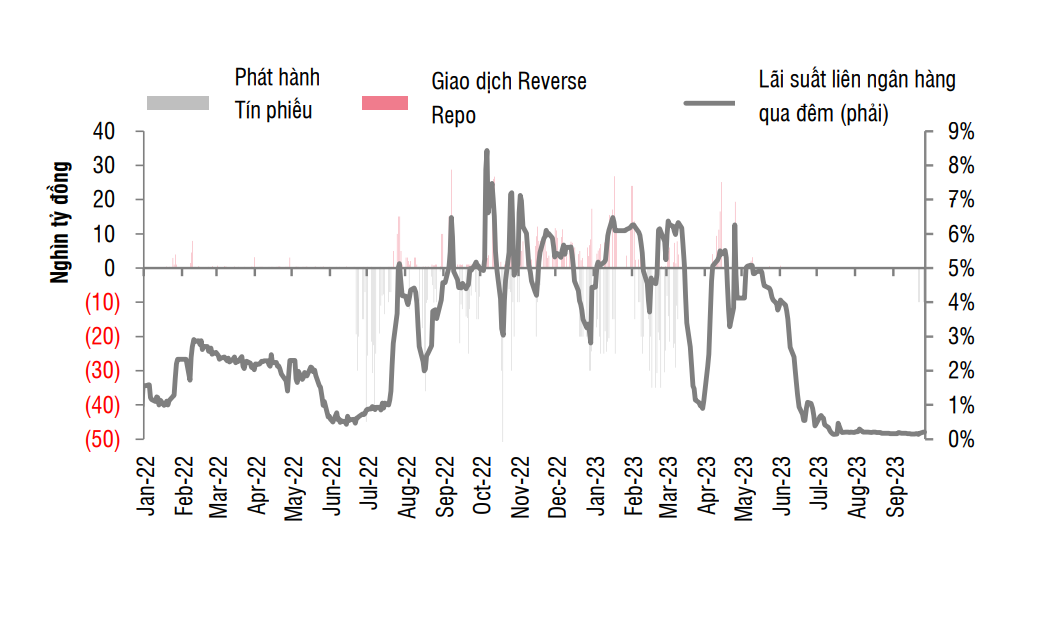

NHNN vừa công bố kết quả đấu thầu thị trường mở trong phiên 27/9. Theo đó, cơ quan này tiếp tục chào bán tín phiếu 28 ngày theo cơ chế đấu thầu lãi suất. Kết quả có 9/12 thành viên tham gia trúng thầu với tổng khối lượng là 20.000 tỷ đồng, lãi suất 0,65% - cao hơn phiên 26/9 (0,58%) và phiên 25/9 (0,49%). Với kỳ hạn 28 ngày, số tiền này sẽ được NHNN bơm trả lại hệ thống vào ngày 25/10/2023.

Đây là phiên hành tín phiếu thứ 5 liên tiếp của NHNN với tổng quy mô phát hành đạt gần 70.000 tỷ đồng sau hơn 6 tháng dừng nghiệp vụ này. Các đợt tín phiếu này đều có kỳ hạn 28 ngày và được chào bán theo phương thức đấu thầu lãi suất.

Về mức độ quan tâm, số lượng thành viên tham gia khá đông đảo (11-17 thành viên) với số lượng thành viên trúng thấu và khối lượng trúng thầu có xu hướng tăng dần.

Giới phân tích cho rằng mục đích của NHNN là nhằm hút bớt thanh khoản thị trường 2 để giảm áp lực đầu cơ tỷ giá trong ngắn hạn và lượng hút cũng không quá nhiều (nếu so sánh với giai đoạn nửa cuối năm 2022) nhằm không gây ra căng thẳng thanh khoản trên thị trường 2 và hạn chế tác động lên mặt bằng lãi suất trên thị trường 1.

Đầu tháng 9, tại Hội nghị về giải pháp nâng cao khả năng tiếp cận vốn tín dụng của người dân, doanh nghiệp, Phó Thống đốc thường trực NHNN Đào Minh Tú cho biết, hiện nay, toàn hệ thống ngân hàng đang phải "chữa bệnh thừa tiền".

Cũng giống như các doanh nghiệp bị tồn kho hàng hóa, thì các ngân hàng thương mại cũng đang "tồn kho tiền". Trong khi đó, tính đến 15/9/2023, tín dụng toàn nền kinh tế đạt gần 12,6 triệu tỷ đồng, tăng 5,56%, thấp hơn khá nhiều so với mức tăng 10% cùng kỳ năm 2022. Vì vậy, động thái hút tiền ra khỏi hệ thống ngân hàng được hiểu là giảm bớt tình trạng “thừa tiền” của hệ thống, đồng thời giảm áp lực tỷ giá.

Theo Công ty Chứng khoán Rồng Việt (VDSC), diễn biến lãi suất liên ngân hàng duy trì ở vùng thấp suốt một thời gian dài và mức độ quan tâm khi NHNN mở kênh phát hành tín phiếu trở lại xác nhận một thực tế là hệ thống ngân hàng đang thừa tiền. Tuy nhiên, nhóm phân tích cũng nhận thấy là điểm cân bằng cung-cầu vốn của từng ngân hàng có sự khác biệt khá lớn khi so sánh diễn biến của đợt phát hành tín phiếu NHNN mới đây và hồi đầu năm.

Với mức chênh lệch lãi suất USD-VND trên thị trường liên ngân hàng hiện đang ở mức 4-5 điểm % đối với các kỳ hạn dưới 1 tháng, nhóm phân tích cho rằng, kỳ vọng mới nhất về chính sách tiền tệ của Fed sẽ tiếp tục khiến cho hoạt động kinh doanh chênh lệch lãi suất (carry trade) được tăng cường.

"Vì vậy, hành động phát hành tín phiếu của NHNN ngay sau khi có kết quả cuộc họp của Fed cũng là một động thái để giảm bớt ảnh hưởng của hoạt động này đối với áp lực tỷ giá", VDSC đánh giá.

Chính sách tiền tệ vẫn thông suốt, khó đảo chiều

Thông tin NHNN hút tiền ra khỏi hệ thống ngân hàng trong bối cảnh thị trường chứng khoán điều chỉnh, sụt giảm mạnh sau 3 tháng tăng ròng rã làm dấy lên nhiều “tin đồn” khả năng thắt chặt chính sách tiền tệ, khiến tâm lý nhà đầu tư hoang mang.

Thực tế, việc NHNN hút tiền chỉ nhằm giảm bớt tình trạng thanh khoản dư thừa trong hệ thống ngân hàng như đã phân tích ở trên, không ảnh hưởng đến vấn đề cung tiền, tín dụng vào sản xuất kinh doanh cũng như không có tác động tới dòng tiền chứng khoán. Trong khi đó, con số hút ròng của NHNN tính đến thời điểm hiện tại còn rất “khiêm tốn” so với dư thừa trên thị trường tiền tệ (vài trăm nghìn tỷ đồng).

Cùng với đó, thực hiện chỉ đạo của Chính phủ, Thủ tướng Chính phủ, NHNN liên tục yêu cầu các tổ chức tín dụng giảm lãi suất cho vay đối với các khoản vay đang còn dư nợ hiện hữu và các khoản cho vay mới, phấn đấu mức giảm lãi suất tối thiểu từ 1,5-2%/năm nhằm hỗ trợ doanh nghiệp, người dân phục hồi và phát triển sản xuất, kinh doanh. Ngoài ra, NHNN cũng liên tiếp ban hành một loạt chính sách nhằm kích thích dòng vốn chảy vào nền kinh tế.

Tốc độ tăng trưởng tín dụng đã cải thiện hơn từ tháng 9/2023 (tăng 0,23 điểm phần trăm trong nửa đầu tháng 9). Chỉ số PMI tháng 8/2023 là 50,2 điểm cho thấy hoạt động sản xuất kinh doanh bắt đầu khôi phục trở lại. Những tín hiệu này cho thấy nỗ lực của Chính phủ và NHNN đến bây giờ mới bắt đầu phát huy hiệu quả. Như vậy, không vì lý do gì, NHNN lại từ bỏ hết những nỗ lực từ đầu năm để đảo chiều chính sách.

Theo AzFin, chính sách tiền tệ sẽ đảo chiều vào cuối năm 2023 nếu như chỉ số lạm phát tăng cao quá mức. Nhìn lại các chỉ số 8 tháng năm 2023: CPI tăng 3,1%; lạm phát cơ bản tăng 4,57%, nếu so với lãi suất tiền gửi hiện nay vẫn có lãi thực dương 2-3%. Các chỉ số về lạm phát tháng 9 sẽ được công bố vào ngày 29/9, nhưng dự báo sẽ không tăng mạnh, vẫn trong tầm kiểm soát của Chính phủ. Do đó, AzFin cho rằng, việc đảo chiều chính sách tiền tệ từ nới lỏng sang thắt chặt do lạm phát cũng khó xảy ra.