Lãi suất: "Liều thuốc" có đủ mạnh cho nền kinh tế?

Chỉ trong vòng hai tháng, Ngân hàng Nhà nước đã hai lần giảm một loạt lãi suất để hỗ trợ nền kinh tế. Liệu "liều thuốc" lãi suất có đủ mạnh để kích thích kinh tế tăng tốc, bù đắp những thiệt hại do đại dịch Covid-19 gây ra như Chính phủ kỳ vọng?

Bối cảnh hành động

Ngày 13/5/2020, Ngân hàng Nhà nước (NHNN) ban hành các quyết định giảm 4 loại lãi suất của hệ thống ngân hàng. Thứ nhất, giảm 0,5% lãi suất tái cấp vốn và tái chiết khấu, xuống tương ứng 4,5%/năm và 3,0%/năm, đồng thời lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN với các ngân hàng giảm 0,5%, xuống còn 5,5%/năm. Thứ hai, giảm 0,5% lãi suất chào mua giấy tờ có giá qua nghiệp vụ thị trường mở xuống 3,0%/năm. Thứ ba, giảm 0,3% lãi suất tối đa đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng xuống 0,2%/năm; giảm 0,5% lãi suất tối đa đối với tiền gửi có kỳ hạn từ 1 đến dưới 6 tháng tại các ngân hàng thương mại (NHTM) và quỹ tín dụng nhân dân (QTDND), tổ chức tài chính vi mô (TCTCVM) xuống lần lượt 4,25%/năm và 4,75%/năm. Thứ tư, giảm 0,5% trần lãi suất cho vay ngắn hạn tối đa bằng VND của TCTD đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh doanh xuống 5%/năm; QTDND và TCTCVM đối với các nhu cầu vốn này cũng giảm 0,5% xuống 6,0%/năm.

Trước xu hướng nới lỏng chính sách và giảm lãi suất hàng loạt của các ngân hàng trung ương khắp thế giới, NHNN cũng được khuyến khích đi theo xu hướng này để hỗ trợ nền kinh tế vốn đang phải vật lộn và gánh chịu không ít thiệt hại do đại dịch Covid-19. Các chỉ số kinh tế từ phía cung lẫn cầu trong nền kinh tế đã ghi nhận sự sụt giảm nghiêm trọng trong tháng 3 và tháng 4, buộc NHNN phải có hành động quyết liệt và sớm được thực thi, nhất là hiện nay có nhiều yếu tố thuận lợi cho việc giảm lãi suất.

Đầu tiên, lạm phát liên tục hạ nhiệt, với chỉ số giá tiêu dùng (CPI) đã có ba tháng liên tiếp tăng trưởng âm, mới nhất là CPI tháng 4 giảm 1,54% so với tháng trước, mức thấp nhất trong giai đoạn 2016-2020, do giá dầu mỏ, hàng hóa thế giới giảm sâu, khi nhiều nước áp dụng lệnh phong tỏa và giãn cách xã hội nhằm ngăn chặn sự lây lan của dịch Covid-19. So với đầu năm, CPI đang giảm 1,21% và so cùng kỳ 2019 chỉ tăng 2,93%, cách khá xa so với mục tiêu 4% đặt ra trong năm nay.

Thứ hai, thị trường ngoại hối sau giai đoạn "nổi sóng" trong tháng 3, thì gần hai tháng qua đã ổn định trở lại với tỷ giá USD/VND không có quá nhiều biến động, dù lãi suất tiền đồng đã có những bước giảm mạnh trong cùng khoảng thời gian. Thứ ba, xu hướng các NHTM liên tục điều chỉnh giảm lãi suất huy động kể từ tháng 3 đến nay càng củng cố cho quyết định điều chỉnh các loại lãi suất điều hành theo xu hướng thị trường.

Liều thuốc có đủ mạnh?

Đợt giảm vừa qua đánh dấu lần giảm lãi suất thứ hai liên tiếp trong hai tháng qua và là lần giảm thứ ba kể từ tháng 9 năm ngoái đến nay của NHNN, cho thấy nhà điều hành vẫn nỗ lực kéo mặt bằng lãi suất đi xuống nhằm hỗ trợ không chỉ cho người vay vốn, mà còn giúp các ngân hàng cơ cấu nợ, miễn giảm lãi suất để hỗ trợ khách hàng theo Thông tư 01.

Tại Hội nghị Thủ tướng với doanh nghiệp sáng 9/5/2020, thông tin chia sẻ cho thấy tính đến ngày 8/5/2020, toàn hệ thống ngân hàng đã cơ cấu lại thời hạn trả nợ cho trên 215.000 khách hàng với dư nợ trên 130.000 tỷ đồng và đã miễn giảm và hạ lãi suất cho khoảng 260.000 khách hàng với dư nợ trên 1 triệu tỷ đồng. Đáng lưu ý là số vốn cho vay với lãi suất ưu đãi cho các doanh nghiệp từ ngày 23/1/2020 đến nay cũng đạt 630.000 tỷ đồng, với lãi suất thấp hơn từ 0,5-2,5% so với thời gian trước dịch.

|

Sau ba lần giảm, lãi suất tái cấp vốn đã giảm được 1,75%, lãi suất tái chiết khấu, trần lãi suất tiền gửi và cho vay các lĩnh vực khuyến khích cũng đều giảm được 1,25%, theo đó giúp các ngân hàng tiếp tục giảm được chi phí huy động vốn đầu vào, tạo điều kiện giảm thêm lãi suất cho vay, hay ít nhất sẽ giữ được biên độ lãi ổn định sau động thái giảm lãi suất cho vay mạnh tay vừa qua.

Tuy nhiên, vấn đề hiện nay lại không nằm ở lãi suất, mà là nhu cầu vay vốn của doanh nghiệp cũng như khả năng tiếp cận được khoản vay. Trước những rủi ro của nền kinh tế, chuỗi cung ứng vẫn bị đứt gãy, sức cầu tiêu dùng yếu, các chỉ số sản xuất, kinh doanh không có nhiều cải thiện, rõ ràng doanh nghiệp không có nhiều động lực để vay vốn mở rộng hoạt động trong thời điểm hiện nay, dù lãi suất đã giảm về mức khá thấp so với giai đoạn trước.

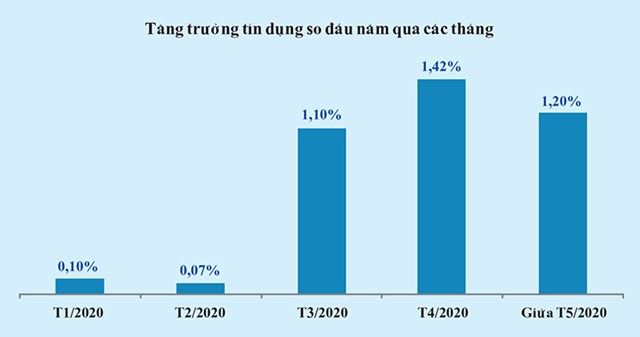

Con số tăng trưởng tín dụng cũng phản ánh thực tế này. Theo Vụ Tín dụng các ngành kinh tế - NHNN chia sẻ, tăng trưởng tín dụng tháng 1 đạt 0,1%, tháng 2 tăng 0,07%, tháng 3 tăng 1,1%, tháng 4 tăng 1,42%, và đến trung tuần tháng 5 chỉ còn khoảng 1,2%, mức thấp nhất kể từ năm 2012 đến nay. Đáng chú ý là tín dụng trong nửa đầu tháng 5 một lần nữa lại đột ngột suy yếu.

Trước những rủi ro của nền kinh tế, chuỗi cung ứng vẫn bị đứt gãy, sức cầu tiêu dùng yếu, các chỉ số sản xuất kinh doanh không có nhiều cải thiện, rõ ràng các doanh nghiệp không có nhiều động lực để vay vốn mở rộng hoạt động trong thời điểm hiện nay, dù lãi suất đã giảm về mức khá thấp so với giai đoạn trước.

Ngược lại, với những khách hàng có nhu cầu vay vốn, cũng không chắc có thể tiếp cận được các gói vay lãi suất ưu đãi, nhất là các doanh nghiệp vừa và nhỏ. Thực tế trong bối cảnh hiện nay, các điều kiện tín dụng cũng theo xu hướng thắt chặt hơn, hệ quả là nhiều doanh nghiệp vẫn đang phải chật vật và nền kinh tế có thể sẽ chưa thể được vực dậy và phục hồi nhanh như kỳ vọng.

Mới đây, Chính phủ cũng đã đưa ra hai kịch bản tăng trưởng cho năm 2020, đều giảm so với năm 2019 và kế hoạch 2020 ban đầu. Cụ thể, kịch bản một dự kiến GDP tăng khoảng 4,4-5,2% so với năm 2019, thấp hơn 1,6-2,4 điểm phần trăm so với mục tiêu đề ra, trong khi kịch bản hai dự kiến GDP tăng khoảng 3,6-4,4% so với năm 2019, thấp hơn 2,4-3,2 điểm phần trăm so với mục tiêu đề ra.

Theo đó, việc giảm lãi suất dù vẫn được đánh giá là một chính sách tích cực, thể hiện rõ quyết tâm và nỗ lực hỗ trợ nền kinh tế của nhà điều hành, nhưng mức độ lan tỏa đến lợi ích của doanh nghiệp sẽ phải cần thêm thời gian mới nhìn nhận rõ ràng hơn. Có lẽ nên có thêm những cơ chế để khuyến khích ngành ngân hàng đẩy mạnh cung ứng vốn ra trong bối cảnh hiện nay.