Lần đầu tiên sau một thập niên, lãi suất vay qua đêm liên ngân hàng vượt 8,4%/năm

Lần đầu tiên sau một thập niên, các ngân hàng đang chấp nhận vay mượn nhau qua đêm với lãi suất lên tới 8,44%/năm.

Đồng loạt tăng trên các kỳ hạn

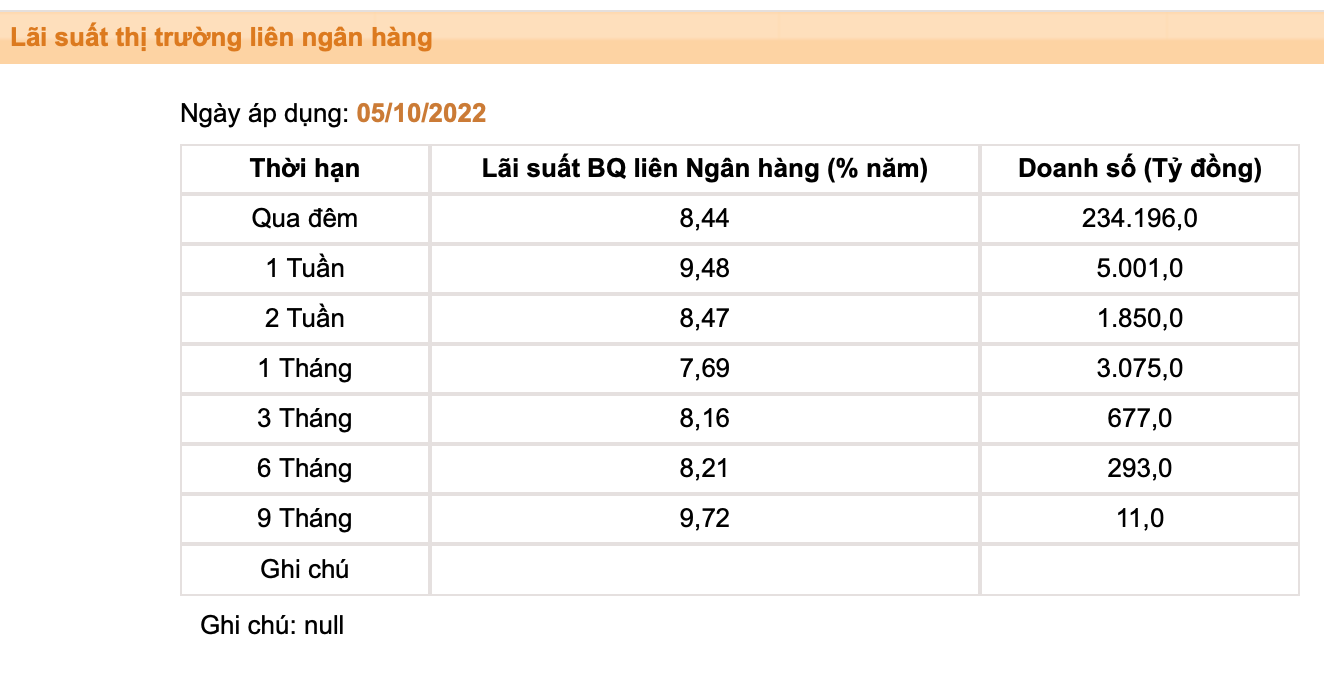

Số liệu mới nhất từ Ngân hàng Nhà nước cập nhật, lãi suất cho vay đồng Việt Nam trên thị trường liên ngân hàng đang ghi nhận những biến động mạnh nhất một thập niên trở lại đây.

Cụ thể, phiên cập nhật giao dịch gần nhất (ngày 5/10) đã ghi nhận lãi suất cho vay qua đêm (kỳ hạn chính chiếm 80-90% tổng khối lượng giao dịch) chạm mốc 8,44%/năm. So với phiên liền trước, mức lãi suất qua đêm này đã tăng 0,56 điểm %. Trước đó, lãi suất qua đêm trên thị trường đã tăng vọt từ mức 5,26% trong phiên 3/10 lên 7,88%/năm vào phiên 4/10.

Đà tăng mạnh kể trên đã đưa lãi suất cho vay liên ngân hàng kỳ hạn qua đêm lên vùng cao nhất kể từ năm 2012, trước khi Ngân hàng Nhà nước áp dụng cơ chế hạn mức tăng trưởng tín dụng với hệ thống ngân hàng thương mại.

Dù lãi suất tăng, nhưng doanh số vay qua đêm giữa các ngân hàng vẫn tăng mạnh, đạt 234.196 tỷ đồng (so với mức 156.844 tỷ trong phiên 4/10). Điều này cho thấy nhu cầu vay mượn ngắn hạn để bù đắp thanh khoản của các nhà băng vẫn là rất lớn.

|

| Ngân hàng Nhà nước cập nhật lãi suất thị trường liên ngân hàng |

Bên cạnh lãi suất qua đêm, các kỳ hạn 1 tuần; 2 tuần và 1 tháng cũng ghi nhận mức tăng tương tự sau một tuần, hiện đạt lần lượt 9,48%/năm (+3,96%); 8,47%/năm (+3,16%) và 7,69%/năm (+1,76%).

Đáng chú ý, do đây là mức lãi suất bình quân khoản tiền cho vay chéo giữa các ngân hàng, nên trên thực tế, sẽ có những khoản cho vay với lãi suất cao hơn mức 8,44%/năm này.

Theo ghi nhận, thực tế, lãi suất cho vay liên ngân hàng mới chỉ tăng đột biến khoảng một tuần gần đây, đưa mặt bằng lãi suất qua đêm từ vùng 5%/năm lên 8,44%/năm hiện tại và lãi suất kỳ hạn 1 tuần đến 3 tháng tăng từ vùng 5-6%/năm lên 8-9%/năm.

Các mốc lãi suất cho vay kể trên cũng đang cao hơn rất nhiều so với lãi suất tiền gửi trên thị trường 1 (ngân hàng với cư dân) áp dụng với cả những kỳ hạn dài trên 12 tháng.

Hiện tại, mức lãi suất tiền gửi kỳ hạn 12 tháng cao nhất các ngân hàng thương mại đưa ra mới vào khoảng 8%/năm, áp dụng với những khoản tiền gửi online của khách hàng cá nhân.

Diễn biến kể trên cho thấy các ngân hàng thương mại đang gặp căng thẳng cục bộ về mặt thanh khoản ngắn hạn. Để bù đắp vào phần thiếu hụt này, một mặt các ngân hàng phải chấp nhận vay mượn nhau với lãi suất rất cao, mặt khác phải tăng lãi suất trên thị trường 1 để huy động vốn từ cư dân.

Ngân hàng Nhà nước bơm lượng lớn tiền vào hệ thống

Theo các chuyên gia phân tích, diễn biến kể trên có nguyên nhân từ việc Ngân hàng Nhà nước đã bán ra lượng lớn USD để ổn định thị trường ngoại tệ, qua đó rút về lượng tiền đồng tương ứng.

Công ty Chứng khoán Rồng Việt (VDSC) ước tính kể từ sau quyết định nâng lãi suất điều hành (23/9), Ngân hàng Nhà nước vẫn phải bán ra gần 1,9 tỷ USD để đáp ứng nhu cầu ngoại tệ trong hệ thống và kìm đà tăng của tỷ giá.

Trong khi đó, Công ty Chứng khoán SSI ước tính cơ quan quản lý tiền tệ đã hút ròng hơn 58.000 tỷ đồng thông qua kênh bán ngoại tệ trong 2 tuần gần nhất, đồng nghĩa với việc Ngân hàng Nhà nước đã bán khoảng 2,45 tỷ USD ra thị trường.

Công ty Chứng khoán ACB (ACBS) ước tính cơ quan quản lý tiền tệ đã bán khoảng 20 tỷ USD từ đầu năm, qua đó rút về lượng lớn tiền Đồng.

Việc Ngân hàng Nhà nước phân bổ thêm hạn mức tăng trưởng tín dụng cho các ngân hàng thời gian qua cũng khiến nhu cầu tiền Đồng tăng lên trong hệ thống, từ đó đẩy mặt bằng lãi suất tăng cao.

Ngoài ra, lãi suất liên ngân hàng tăng “nóng” cũng đến từ việc Ngân hàng Nhà nước chủ động kiểm soát thanh khoản hệ thống ở mức vừa phải. Chứng khoán SSI cho biết trong tuần trước (26-30/9), Ngân hàng Nhà nước đã giảm đáng kể lượng tiền Đồng bơm ra thị trường thông qua kênh tín phiếu.

Các chuyên gia tại đây dự báo Ngân hàng Nhà nước sẽ duy trì thanh khoản trên hệ thống ngân hàng ở trạng thái không quá dồi dào trong giai đoạn còn lại của năm để duy trì mặt bằng lãi suất liên ngân hàng ở mức cao. Từ đó tạo mức chênh lệch hợp lý với lãi suất USD, giảm thiểu áp lực lên tỷ giá.

Ghi nhận thực tế, trước diễn biến lãi suất VND tăng mạnh trên thị trường liên ngân hàng, trong phiên 5/10, Ngân hàng Nhà nước tiếp tục bơm một lượng tiền lớn vào hệ thống. Cụ thể, ở nghiệp vụ thị trường mở, Ngân hàng Nhà nước chào thầu trên kênh cầm cố với kỳ hạn 7 ngày, đấu thầu lãi suất. Có tới 19.999,99 tỷ đồng trúng thầu với lãi suất giảm xuống mức 6,5%/năm (phiên liền trước là 6,9%/năm); có 999,99 tỷ đồng đáo hạn.

Đồng thời, nhà điều hành cũng dừng phát hành tín phiếu hút tiền về như hai phiên trước đó. Như vậy, Ngân hàng Nhà nước đã bơm ròng 19.000 tỷ đồng ra thị trường qua kênh thị trường mở (OMO), nâng tổng lượng bơm ròng kể từ khi tăng suất điều điều hành (23/9) lên hơn 97.400 tỷ đồng.

Một điểm đáng chú ý khác trong hoạt động bơm thanh khoản của Ngân hàng Nhà nước là lãi suất OMO trong hai phiên gần đây đã cao hơn nhiều so với mức quanh 4,5%/năm chỉ cách đây chưa đầy một tháng trước, hay xa hơn chút chỉ 2,5% nửa đầu năm nay. Và khi không tiếp cận được dòng tiền trên kênh OMO, các ngân hàng cần vốn gấp để cân đối thanh khoản phải vay trên liên ngân hàng với lãi suất cao hơn nữa. Điều này cho thấy, mặt bằng lãi suất liên ngân hàng tăng mạnh một phần đến từ định hướng điều hành của Ngân hàng Nhà nước.

Theo giới phân tích, Ngân hàng Nhà nước muốn duy trì thanh khoản trên hệ thống ngân hàng ở trạng thái không quá dồi dào trong giai đoạn còn lại của năm nhằm duy trì mặt bằng lãi suất liên ngân hàng VND ở mức cao, nhằm tạo chênh lệch hợp lý với lãi suất USD, giảm thiểu áp lực lên tỷ giá. Điều này càng cần thiết hơn trong bối cảnh dữ trữ ngoại hối đã giảm khá mạnh từ đầu năm sau khi Ngân hàng Nhà nước bán ra một lượng lớn USD để can thiệp thị trường.

Mặt khác, lãi suất trúng thầu OMO tăng vọt cũng phát đi tín hiệu về khả năng Ngân hàng Nhà nước sẽ tiếp tục nâng lãi suất điều hành trong những tháng cuối năm, nhất là khi Cục Dự trữ liên bang Mỹ (Fed) sẽ tăng thêm lãi suất trong các cuộc họp sắp tới.