Mô hình gọi vốn cộng đồng trên thế giới và khả năng áp dụng tại Việt Nam

Gọi vốn cộng đồng trở nên phổ biến trong và sau giai đoạn khủng hoảng tài chính toàn cầu (tại Anh từ năm 2006 và Mỹ vào năm 2007). Kể từ khi hình thành đến nay, phương thức vốn cộng đồng đã tăng trưởng nhanh chóng về số lượng vốn huy động.

Năm 2011, huy động vốn thông qua phương thức vốn cộng đồng đạt khoảng 1,5 tỷ USD, đến nay lượng vốn huy động của phương thức này đã vượt 100 tỷ USD. Trong đó, châu Á là khu vực có tốc độ tăng trường nhanh nhất, đạt khoảng 210%. Bài viết phân tích các yếu tố chính của mô hình gọi vốn cộng đồng, kinh nghiệm phát triển của các nước và đánh giá khả năng áp dụng tại Việt Nam.

1. Kinh nghiệm quốc tế về các mô hình tổ chức, quản lý hoạt động gọi vốn cộng đồng

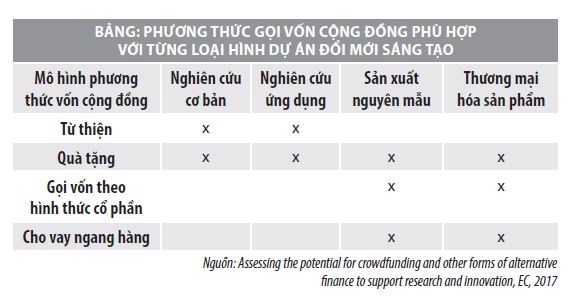

Hiện nay, có 4 phương thức gọi vốn cộng đồng (GVCĐ) chính như: Từ thiện, trả phần thưởng, quà tặng, cho vay ngang hàng (P2P) và gọi vốn theo hình thức cổ phần (ECF). Trong đó, mỗi phương thức GVCĐ có tính đặc thù nhất định do có liên quan tới cơ sở pháp luật chung của thị trường tài chính. Cụ thể như:

1.1. Đối với hình thức ECF

ECF là một hình thức chào bán cổ phiếu ra công chúng thông qua các nền tảng trung gian với các yêu cầu và nghĩa vụ công bố thông tin của DN phát hành được nới lỏng. Với tính chất rủi ro cao và nới lỏng quy định chào bán, cổ phần được phát hành qua hình thức ECF thường được xếp loại là cổ phiếu không được đăng ký và chịu sự giám sát chặt chẽ về mặt công bố thông tin của Ủy ban Chứng khoán. Tại Mỹ, Luật Hỗ trợ khởi sự kinh doanh năm 2012 cho phép, cổ phiếu phát hành thông qua phương thức GVCĐ là loại hình cổ phiếu miễn trừ nghĩa vụ đăng ký chào bán ra công chúng đối với các đợt gọi vốn ECF có giá trị tối đa 1 triệu USD trong vòng 12 tháng liên tiếp. Bên cạnh đó, Đạo luật Việc làm còn bao gồm một số điều khoản bảo vệ nhà đầu tư (NĐT), bao gồm các hạn chế đầu tư, các yêu cầu công bố thông tin của tổ chức phát hành và sử dụng nền tảng có quản lý.

Tại Hàn Quốc, quy định về ECF nêu rõ tiêu chuẩn tham gia của bên phát hành như sau: (i) Là doanh nghiệp nhỏ và vừa (DNNVV) hoặc DNKN có dưới 7 năm hoạt động kể từ thời điểm thành lập; (ii) Cho phép DNKN đã được chứng nhận và các DNNVV hoạt động trong lĩnh vực khoa học công nghệ và phát triển văn hóa tham gia gọi vốn không giới hạn thời gian hoạt động.

Malaysia quy định DN được phép tham gia gọi vốn theo hình thức ECF cần đáp ứng các điều kiện sau: (i) Chỉ dành cho các DN cổ phần tư nhân đăng ký kinh doanh tại Malaysia; (ii) Các loại hình công ty bị cấm sử dụng ECF gồm có: Định chế tài chính, quỹ đầu tư, công ty niêm yết và các công ty con trực thuộc công ty niêm yết, công ty gọi vốn không có kế hoạch sử dụng vốn cụ thể, công ty huy động vốn với mục đích cho vay, đầu tư lại và công ty có vốn góp lớn hơn 5 triệu Ringgit (khoảng 1 triệu USD); (iii) Công ty phát hành không được phép gọi vốn đồng thời trên nhiều nền tảng ECF khác nhau.

Đối tượng tham gia đầu tư ECF: Do cổ phiếu phát hành không bắt buộc phải đăng ký chính thức với Ủy ban Chứng khoán, quy định tổ chức phát hành theo hình thức ECF thường đặt ra một số giới hạn đầu tư. Theo quy định của Malaysia, việc đầu tư trên nền tảng ECF, NĐT chuyên nghiệp không bị áp dụng giới hạn đầu tư, NĐT thiên thần chỉ được đầu tư tối đa 500 nghìn Ringit trong 12 tháng; NĐT nhỏ lẻ chỉ được đầu tư tối đa 5 nghìn Ringit đối với 1 công ty và không được đầu tư hơn mức 50 nghìn Ringit trong 12 tháng. Hàn Quốc cũng đặt ra quy định giới hạn đầu tư trên thị trường ECF, theo đó, giá trị đầu tư tối đa của NĐT thông thường đối với 1 DN là 2 triệu Won, giá trị đầu tư tối đa trong 1 năm là 5 triệu Won, giá trị đầu tư tối đa của NĐT đáp ứng điều kiện về thu nhập đối với 1 DN là 10 triệu Won, giá trị đầu tư tối đa trong 1 năm là 20 triệu Won. Tại Mỹ, giới hạn đầu tư được xác định theo thu nhập hàng năm của NĐT, theo đó, giới hạn đầu tư tăng từ 2.200 USD/năm đến 107.000 USD/năm, tương ứng với mức tăng thu nhập từ 30.000 USD/năm đến 1.200.000 USD/năm.

Tổ chức thị trường: Kinh nghiệm quốc tế cho thấy, các quốc gia bắt buộc hoạt động gọi vốn theo hình thức ECF được tổ chức thông qua nền tảng trung gian môi giới đã được cấp phép. Lợi thế cạnh tranh của mô hình ECF dựa vào kinh tế học quy mô để nâng cao hiệu quả huy động vốn cho DNKN với chi phí thấp và thủ tục đơn giản. Vì lý do này, thị trường ECF thường được tổ chức phi tập trung và đặt dưới sự quản lý của Nhà nước.

Tại Hàn Quốc, công ty quản lý nền tảng ECF phải đáp ứng yêu cầu tương tự như công ty tư vấn tài chính, tư vấn đầu tư với vốn chủ sở hữu tối thiểu đạt mức 500 triệu Won. Tại Mỹ, yêu cầu hoạt động GVCĐ đều phải được thực hiện qua các nền tảng đã được chứng nhận. Đây là loại hình trung gian tài chính mới xuất hiện sau khi quy định về ECF chính thức ban hành vào năm 2015.

1.2. Đối với hình thức cho vay ngang hàng

Hình thức cho vay P2P được xây dựng theo mô hình giao dịch vay nợ tài chính, trong đó các bên vay và cho vay trực tiếp giao dịch với nhau dưới hình thức cho vay cá nhân không đảm bảo, không có sự tham gia của định chế tài chính có chức năng cho vay. Các thông tin và nhu cầu vay vốn/cho vay của người dùng đồng thời được thông báo tới các bên liên quan qua nền tảng gọi vốn. Nền tảng P2P hoạt động dựa vào nguyên tắc “tài trợ toàn phần”, tức là đề nghị vay vốn sẽ chỉ được tài trợ sau khi đề nghị này nhận đủ số lượng lời mời tài trợ với tổng giá trị cho vay.

Để thực hiện giao dịch vay nợ, bên cho vay sẽ mua tín phiếu được phát hành bởi nền tảng P2P. Tiếp đó, các nền tảng P2P sẽ cho vay tới người tiêu dùng thông qua một hệ thống thanh toán trung gian. Vì vậy, các nền tảng P2P cũng có trách nhiệm thu thập các khoản tiền tài trợ dự án của các cá nhân, tổ chức đầu tư, thực hiện cho vay khi đã thu thập đủ lượng tiền tài trợ cần thiết, thu tiền gốc và lãi từ các cá nhân, dự án đi vay và hoàn trả tiền lại cho bên chủ nợ. Trong một số mô hình P2P, số tiền tạm ứng để cho vay được chuyển đến tài khoản phong tỏa tại ngân hàng. Khi đã thu hút đủ số tiền cần thiết, số tiền cho vay này sẽ được chuyển từ tài khoản phong tỏa sang tài khoản của bên đi vay.

Nền tảng cho vay P2P hoàn thiện xuất hiện ở Anh vào năm 2005 và mở rộng sang các quốc gia thuộc Liên minh châu Âu (EU), Mỹ, Trung Quốc và một số quốc gia đang phát triển khác. Các mô hình cho vay P2P trong giai đoạn đầu phát triển mang tính chất tự tổ chức, tự quản lý. Khuôn khổ pháp lý cho hoạt động cho vay P2P dần được phát triển tại một số quốc gia và đang tiếp tục trong quá trình hoàn thiện cùng sự phát triển của hoạt động GVCĐ nói chung và P2P nói riêng.

Tại Trung Quốc, hoạt động P2P lending mang tính chất tự phát trong khoảng thời gian từ 2007 - 2015. Sau khi quy định quản lý hoạt động P2P lending được Ủy ban Giám sát ngân hàng Trung ương Trung Quốc ban hành vào cuối năm 2015, các công ty điều hành nền tảng cho vay P2P chỉ đóng vai trò trung gian giữa người vay và người cho vay, không được phép sử dụng các nền tảng để cho vay tiền của chính mình hoặc huy động vốn vì mục đích cá nhân, các quy định điều chỉnh hành vi của các công ty tổ chức nền tảng P2P được thắt chặt để giảm thiểu rủi ro tài chính của người cho vay.

Tại Mỹ, P2P lending được phân loại là hoạt động phát hành chứng khoán nợ, được đặt dưới sự giám sát của cả hệ thống quy định Liên Bang và quy định trong từng bang. Do vậy, các nền tảng P2P lending vận hành trên toàn nước Mỹ sẽ chịu tác động của nhiều loại đạo luật khác nhau. Thị trường Mỹ sử dụng 2 mô hình P2P chính gồm: (i) Mô hình 1: Nền tảng P2P liên kết với ngân hàng cấp vốn để phát hành khoản vay cho bên đi vay. Sau đó, nền tảng P2P sẽ mua lại khoản vay này (quá trình chứng khoán hóa) và bán cho các nhà đầu tư trên thị trường tài chính như một loại chứng khoán nợ hoặc (ii) Mô hình 2: Nền tảng P2P tự phát hành khoản vay…

1.3. Các hình thức trả phần thưởng, quà tặng và quyên góp từ thiện

Nhìn chung, hình thức reward và donation được phân loại là hoạt động gọi vốn không có lợi nhuận. Vì vậy, loại hình nền tảng GVCĐ này không chịu sự quản lý chặt chẽ của các cơ quan quản lý thị trường. Nhìn chung, hoạt động của các nền tảng GVCĐ theo phương thức reward hay donation cần tuân thủ quy định chung về quảng cáo, tiếp thị và chống gian lận để bảo vệ quyền lợi người tiêu dùng.

1.4. Kinh nghiệm về tổ chức, quản lý hoạt động gọi vốn cộng đồng

Thứ nhất, điều kiện quan trọng để phát triển hoạt động GVCĐ tại các quốc gia là việc xây dựng, tích tụ điều kiện về hệ sinh thái GVCĐ, bao gồm các chủ thể tham gia (DNKN, NĐT, nền tảng trung gian) và cơ chế hoạt động (khung pháp lý, cơ sở vật chất hạ tầng công nghệ và bảo mật, cơ chế vận hành, hợp tác hỗ trợ).

Thứ hai, về mặt pháp lý, tính chất của từng hình thức GVCĐ là khác nhau, đòi hỏi tư duy tiếp cận về pháp luật khác nhau. Các loại hình GVCĐ đầu tư có tính chất rủi ro cao hơn, trong khi các loại hình GVCĐ phi lợi nhuận có rủi ro khá thấp và phù hợp với các dự án từ thiện, nghệ thuật, sản phẩm cải tiến cuộc sống hàng ngày với giá trị thấp. Kinh nghiệm quốc tế cho thấy, phần lớn các quốc gia đặt ra khuôn khổ pháp lý chung cho hoạt động GVCĐ và tiêu chuẩn, quy định cụ thể với các hoạt động ECF và P2P...

Thứ ba, đối với hoạt động ECF, cần thiết phải đặt ra cơ chế riêng cho loại hình chứng khoán phát hành qua hình thức ECF, miễn trừ nghĩa vụ công bố thông tin và đăng ký chứng khoán. Bên cạnh đó, việc tổ chức, quản lý, đặt ra giới hạn đối với quy mô huy động và quy mô đầu tư là biện pháp cần thiết để giảm thiểu rủi ro, đảm bảo quyền lợi nhà đầu tư.

Thứ tư, kinh nghiệm quốc tế cho thấy, hình thức GVCĐ phổ biến nhất, có điều kiện phát triển mạnh mẽ nhất là hoạt động vay nợ - P2P lending. P2P lending là một mô hình tín dụng sáng tạo, giúp các đối tượng khách hàng không thể đáp ứng điều kiện cho vay của ngân hàng truyền thống có điều kiện tiếp cận nguồn vốn từ thị trường tài chính. Tuy nhiên, P2P lending về mặt bản chất là một hoạt động cho vay phi chính thức. Để đảm bảo vận hành an toàn và ổn định cho thị trường P2P lending, việc xây dựng hệ thống, quy định tổ chức, quản lý, giám sát thị trường cần được thực hiện chặt chẽ.

2. Khả năng áp dụng mô hình gọi vốn cộng đồng tại Việt Nam giai đoạn hiện nay

2.1. Các yếu tố tác động tới hoạt động gọi vốn cộng đồng tại Việt Nam

Về yếu tố văn hóa: Nhìn chung, một hệ sinh thái có tinh thần khởi nghiệp mạnh mẽ, sẵn sàng chịu rủi ro, sẵn sàng hợp tác và chia sẻ là những yếu tố cần thiết để thúc đẩy hoạt động GVCĐ phát triển. Tại Việt Nam, phong trào khởi nghiệp mới bắt đầu được xây dựng trong vài năm trở lại đây, niềm tin vào khởi nghiệp và thái độ sẵn sàng chịu rủi ro còn chưa rõ nét trong cộng đồng khởi nghiệp Việt Nam. Bên cạnh đó, Việt Nam còn có rào cản trong văn hóa về thái độ tin cậy với những ý tưởng mới lạ.

Điều kiện công nghệ: Việt Nam có tỷ lệ tiếp cận internet cao, với hơn 64 triệu người dùng internet, chiếm gần 66% quy mô dân số (ITU, 2019b). Mức độ phủ sóng và sử dụng di động cao, với 143,3 triệu thuê bao di động, chiếm 148% quy mô dân số (ITU, 2019b). Tỷ lệ sử dụng mạng xã hội tại Việt Nam cũng rất lớn, tập trung vào các mạng xã hội như Facebook, Twitter, Instagram... Đây là điều kiện thuận lợi giúp nhóm dân số trẻ dễ dàng tiếp cận với các ý tưởng, mô hình kinh doanh, mô hình huy động vốn mới. Hơn nữa, tiềm năng nhân lực về công nghệ thông tin tại Việt Nam là rất lớn, với lợi thế nhân lực chất lượng cao và chi phí nhân công thấp. Tuy nhiên, vấn đề lớn nhất của Việt Nam là nguy cơ về an ninh mạng và bảo mật thông tin cá nhân. Bên cạnh đó, hệ thống thanh toán điện tử cũng chưa trở thành phương tiện thanh toán phổ biến tại Việt Nam.

Khuôn khổ pháp lý: Hiện nay, Việt Nam chưa xây dựng khuôn khổ pháp lý chuyên biệt cho hoạt động GVCĐ. Vì vậy, các chính sách hỗ trợ, thúc đấy khu vực GVCĐ cũng chưa có, cản trở quá trình xây dựng hệ sinh thái gọi vốn cộng đồng. Ngoài ra, những hạn chế trong thủ tục thành lập DN, hạn chế liên quan đến việc huy động các nguồn lực của hệ sinh thái khởi nghiệp để thúc đẩy sự phát triển của các DNKN tiềm năng cũng gây ảnh hưởng tới hoạt động của cộng đồng nền tảng GVCĐ.

2.2. Đề xuất, kiến nghị

Trên cơ sở kinh nghiệm triển khai GVCĐ tại một số nước, văn hóa kinh doanh, điều kiện kỹ thuật và môi trường đầu tư của Việt Nam, để đảm bảo tính khả thi của mô hình nền tảng GVCĐ, cần lưu ý một số vấn đề sau:

Thứ nhất, xây dựng hành lang pháp lý đầy đủ và phù hợp với quy định pháp luật liên quan. Trong đó, quy định cụ thể về tổ chức cung cấp dịch vụ, đối tượng NĐT và giới hạn số tiền đầu tư để bảo vệ lợi ích của NĐT trong giai đoạn đầu thử nghiệm mô hình GVCĐ. Đối với tổ chức cung cấp dịch vụ, cần quy định cụ thể về điều kiện cấp phép hoạt động, giám sát duy trì điều kiện hoạt động, giám sát tuân thủ quy định về hoạt động, quy định về điều kiện cơ sở vật chất, nhân sự, tài chính để tổ chức, thành lập và hoạt động sàn giao dịch trực tuyến.

Đối với tổ chức huy động vốn là DNNVV, DNKN sáng tạo hoặc các DN hoạt động trong các lĩnh vực mới, DN tiềm năng nhưng không tiếp cận được các kênh huy động vốn khác nhau. Do đó, tổ chức gọi vốn phải là các DN hoặc dự án khởi nghiệp sáng tạo, có nghĩa vụ đáp ứng chế độ thông tin, báo cáo định kỳ, đột xuất về tình hình sử dụng nguồn vốn huy động và phải đảm bảo tính kịp thời khi cung cấp thông tin đến các bên liên quan.

Đối với NĐT, do trình độ phân tích đầu tư, kinh nghiệm đầu tư và khả năng chấp nhận rủi ro giữa NĐT chuyên nghiệp và NĐT nhỏ lẻ không giống nhau, vì vậy nên quy định hạn chế đầu tư với mỗi loại NĐT khác nhau theo xếp hạng mức độ rủi ro của khoản đầu tư. Mỗi khoản đầu tư được xếp hạng mức độ rủi ro, từ rủi ro thấp gắn với lợi nhuận thấp đến rủi ro cao gắn với lợi nhuận cao. NĐT nhỏ lẻ chỉ được phép đầu tư vào các khoản được xếp hạng rủi ro từ thấp đến trung bình.

Thứ hai, phát huy vai trò của sàn giao dịch trực tuyến trong mô hình GVCĐ. Theo đó, sàn giao dịch trực tuyến có vai trò thẩm tra, xác minh thông tin tổ chức huy động vốn và của NĐT; định kỳ phải cập nhật thông tin của tổ chức huy động vốn, NĐT. Sàn giao dịch trực tuyến đại diện cho NĐT trong việc giám sát tổ chức phát hành/tổ chức gọi vốn thực hiện đầy đủ các cam kết trong phương án kinh doanh, phương án huy động vốn và cam kết thực hiện đầy đủ chế độ công bố thông tin, báo cáo; ký hợp đồng với một bên thứ ba cung cấp dịch vụ sao lưu, lưu trữ toàn bộ dữ liệu trên sàn để phòng tránh rủi ro mất mát dữ liệu.

Thứ ba, tăng cường quản lý nhà nước đối với nền tảng GVCĐ thông qua việc cấp phép hoạt động hoặc công nhận đủ điều kiện thành lập sàn giao dịch trực tuyến, giám sát sàn giao dịch trực tuyến. Tổ chức đăng ký phải chứng minh đủ khả năng để tổ chức hoạt động giao dich trực tuyến đối với nền tảng GVCĐ, bao gồm: (i) Năng lực tài chính để duy trì hoạt động của sàn giao dịch trực tuyến ổn định, thông suốt; (ii) Năng lực về công nghệ thông tin để xây dựng, vận hành Sàn giao dịch trực tuyến; (iii) Đáp ứng các tiêu chuẩn về nhân sự (bao gồm các quy định về tiêu chuẩn, điều kiện của Ban điều hành Sàn giao dịch trực tuyến, năng lực chuyên môn của các nhân viên vận hành); (iv) Một số điều kiện khác liên quan đến quy trình nghiệp vụ, hệ thống công bố thông tin, cơ chế báo cáo, tiêu chuẩn về đạo đức nghề nghiệp, bảo mật thông tin để phục vụ hoạt động của sàn giao dịch trực tuyến.

Để đảm bảo an toàn cho NĐT khi tham gia vào nền tảng GVCĐ, cơ quan quản lý cần thực hiện kiểm tra, giám sát thường xuyên đối với việc duy trì các điều kiện được cấp phép hoạt động của sàn giao dịch trực tuyến, tuân thủ quy định về gọi vốn của tổ chức phát hành/người đi vay và NĐT, việc cung cấp thông tin đến các NĐT để đảm bảo thông tin phải rõ ràng, minh bạch và không có sai sót; NĐT phải được tiếp cận đầy đủ các thông tin của dự án để xác định các rủi ro khi đầu tư và hiểu rõ dự án mà họ sẽ đầu tư; áp dụng đầy đủ các quy định về phòng chống rửa tiền...

Tài liệu tham khảo:

1. Thủ tướng Chính phủ (2016), Quyết định số 844/QĐ-TTg ngày 18/5/2016 phê duyệt Đề án “Hỗ trợ hệ sinh thái khởi nghiệp đổi mới sáng tạo quốc gia đến năm 2025”;

2. Assessing the potential for crowdfunding and other forms of alternative finance to support research and innovation, EC, 2017;

3. Crowd-funding: An Infant Industry Growing Fast, Eleanor Kirby and Shane Worner, IOSCO Research Department, 2017;

4. Combining crowdfunding and institutional funding to get great ideas off the ground, Peter Baeck, Jonathan Bone, Sam Mitchell, 2017.