Ngân hàng 'bắt tay' ngăn chặn tình trạng lừa đảo

Các ngân hàng sẽ xây dựng một quy trình, quy chế phối hợp chặt chẽ trong xử lý giao dịch lừa đảo, gian lận, phản ứng nhanh để ngăn chặn các giao dịch lừa đảo.

Hiệp hội Ngân hàng Việt Nam (VNBA) vừa tổ chức cuộc họp nhằm thảo luận về cơ chế phối hợp trong xử lý giao dịch lừa đảo, gian lận. Ông Nguyễn Quốc Hùng - Phó Chủ tịch kiêm Tổng Thư ký VNBA cho biết tình trạng gian lận, lừa đảo, nhầm lẫn trong hoạt động thanh toán đang ngày càng gia tăng, diễn ra trên diện rộng và phức tạp.

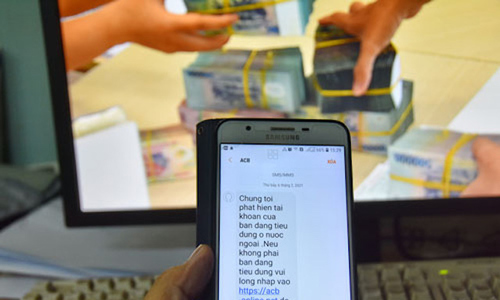

Ông Nguyễn Ngọc Quý - Trưởng Tiểu ban Quản lý rủi ro Chi hội Thẻ, thuộc Hiệp hội Ngân hàng Việt Nam cho biết, hiện giao dịch gian lận, lừa đảo (qua dịch vụ thẻ, tài khoản...) diễn ra hàng ngày, hàng giờ, đặc biệt trong 3 tháng vừa qua gia tăng rất nhanh, với số tiền rất lớn. Theo thống kê, các hình thức lừa đảo, gian lận qua trung gian thanh toán phần lớn là thanh toán trực tuyến qua các ví điện tử….

Đại diện các tổ chức tín dụng (TCTD) cho biết rất trăn trở và đã có nhiều nỗ lực để hỗ trợ khách hàng xử lý các vụ việc gặp phải. Tuy nhiên do sự luân chuyển dòng tiền thực hiện nhanh nên nhiều khi không thể xác minh được nguồn gốc khi tiền đã được chuyển ra mua hàng hóa ở nước ngoài.

Nếu như trước đây đối tượng lừa đảo thường dùng tiền lừa đảo được mua những hàng hóa như kim cương, vàng, đồng hồ đắt tiền thì hiện nay, đối tượng lừa đảo thường dùng nguồn tiền lừa đảo được để mua thẻ cào nạp tiền bán cho người khác hoặc mua tiền ảo, tiến số ở nước ngoài khiến ngân hàng không thể truy vết.

Bản thân TCTD thẳng thắn nhìn nhận, bên cạnh những ngân hàng đã rất tích cực trong việc phối hợp xử lý như tạm giữ giao dịch trước khi chấp nhận thanh toán khi ngân hàng đầu nguồn liên hệ hỗ trợ thì vẫn còn tình trạng khâu phối hợp giữa một số ngân hàng còn chậm do những quy định quy trình nội bộ khác nhau.

Các đối tượng lừa đảo rất tinh vi, áp dụng công nghệ rất nhanh, chúng thậm chí là tự động hóa việc chuyển tiền đi nên ngành Ngân hàng cũng cần khẩn trương tự động hóa việc xử lý thông tin gian lận, đầu tư lớn hơn về hệ thống của ngân hàng; xây dựng “danh sách đen” những tài khoản có giao dịch đáng ngờ để toàn ngành cảnh báo, cảnh giác sớm...

Chính vì thế các ý kiến cho rằng, cần phải xây dựng quy chế phối hợp giữa các bên cũng như nghiên cứu các giải pháp để ngăn chặn các giao dịch lừa đảo, gian lận để giảm thiểu rủi ro đối với khách hàng “Số lượng giao dịch và người dân bị lừa đảo cần hỗ trợ giữa các ngân hàng ngày càng tăng. Do vậy, cần tìm ra quy trình thống nhất giữa TCTD giúp giảm thiểu tình trạng này, hạn chế tối đa rủi ro cho khách hàng”, ông Hùng nhấn mạnh đồng thời khẳng định đổi mới công nghệ phải đi đôi với củng cố niềm tin của khách hàng.

Theo đại diện Vietcombank: cần xây dựng một khung quy trình phối hợp trong trường hợp khách hàng bị lừa đảo mất tiền để cùng đưa ra các bước thực hiện, các chế tài để ngăn chặn sớm nhất phát sinh, các giao dịch lừa đảo. Đồng thời cần nâng cao hơn nữa vai trò của trung gian thanh toán trong phối hợp với các ngân hàng.

Trong khi đó, đại diện ACB cho biết, cần nghiên cứu đầu tư lớn hơn về hệ thống nội bộ của ngân hàng, ngăn chặn các gian lận, tự động hóa trong nội bộ ngân hàng, tự động hóa xử lý thông tin gian lận. Bên cạnh đó, nghiên cứu xây dựng hệ thống cảnh báo thông tin lừa đảo, gian lận chung cho các ngân hàng và NAPAS là đầu mối đại diện để các ngân hàng cùng nắm bắt tin tức nhanh chóng, kịp thời nhất.

Lãnh đạo Công ty cổ phần thanh toán Quốc gia Việt Nam NAPAS cũng tán thành xây dựng một quy trình, quy chế phối hợp chặt chẽ trong xử lý giao dịch lừa đảo, gian lận, phản ứng nhanh để có quy trình ngân hàng thông tin cho nhau nhằm ngăn chặn các giao dịch lừa đảo. Với các ngân hàng giao dịch qua NAPAS, NAPAS sẽ xây dựng quy chế, quy trình xử lý; còn đối với những giao dịch không qua NAPAS thì cần có đơn vị chịu trách nhiệm.

Về phía cơ quan quản lý, đại diện Vụ Thanh toán Ngân hàng Nhà nước (NHNN) cho rằng, việc đồng lòng của các TCTD đóng vai trò quan trọng. "Cần xem khách hàng là chung của toàn ngành Ngân hàng chứ không phải là khách hàng của riêng TCTD nào cả, từ đó, những nội dung thỏa thuận với khách hàng có ở ngân hàng A thì cũng phải có ở ngân hàng B", đại diện Vụ Thanh toán NHNN nhấn mạnh.