Ngân hàng thúc đẩy sự phục hồi trên thị trường trái phiếu doanh nghiệp

Sự phục hồi của hoạt động phát hành trái phiếu doanh nghiệp (TPDN) riêng lẻ tiếp tục được thúc đẩy bởi sự gia tăng phát hành của nhóm ngân hàng. Nhiều khả năng nhóm ngân hàng sẽ tiếp tục gia tăng phát hành trái phiếu có kỳ hạn dài hơn trong quý IV/2024.

Hoạt động phát hành riêng lẻ tiếp tục ấm lên, nhờ sự gia tăng phát hành của nhóm Ngân hàng

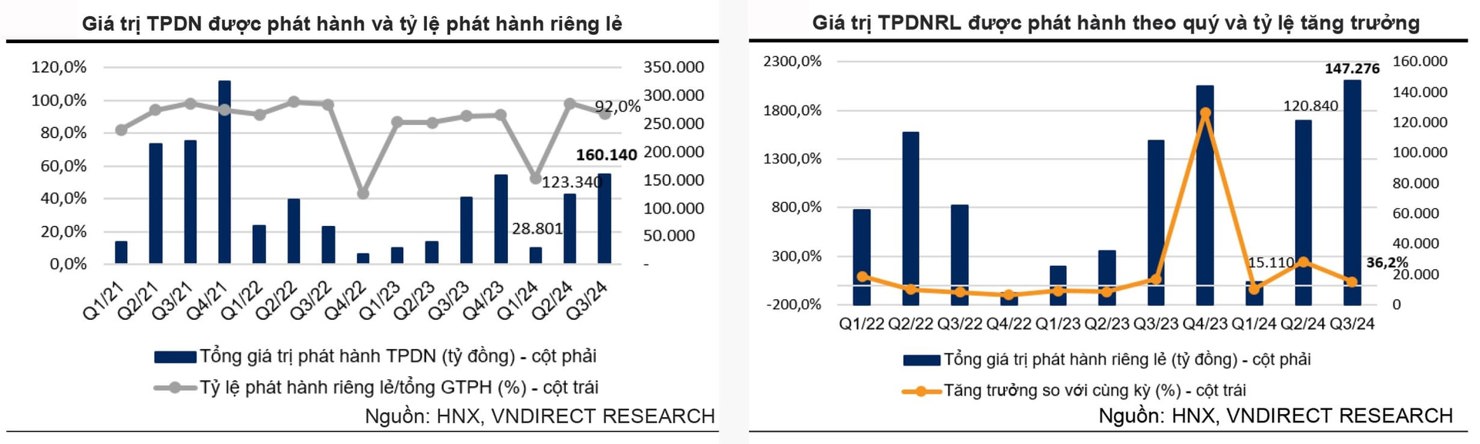

Theo số liệu tổng hợp của Công ty chứng khoán (CTCK) VNDirect, trong quý III/2024 có 157 đợt phát hành TPDN trong nước thành công, với tổng giá trị phát hành (GTPH) đạt khoảng 160.140 tỷ đồng, tăng 29,8% so với quý II/2024 và cao hơn 33,9% so với cùng kỳ.

Trong đó, có 153 đợt phát hành riêng lẻ với tổng GTPH đạt 147.276 tỷ đồng, chiếm 92% tổng GTPH. Và 4 đợt phát hành ra công chúng với giá trị phát hành đạt 12.864 tỷ đồng, chiếm 8% tổng GTPH.

Lũy kế 9 tháng năm 2024, tổng giá trị phát hành TPDN đạt 312.280 tỷ đồng, tăng 64,8% so với cùng kỳ, trong đó: tổng giá trị các đợt phát hành riêng lẻ đạt 283.226 tỷ đồng, tăng 68% so với cùng kỳ; tổng giá trị phát hành công chúng đạt 29.054 tỷ đồng, tăng 39,7% so với cùng kỳ (số liệu được tổng hợp trên trang thông tin của HNX công bố tới ngày 15/10/24).

Hoạt động phát hành TPDN riêng lẻ tiếp tục ấm lên trong quý III/2024, với tổng GTPH tăng 21,9% so với quý II/2024 và tăng 36,2% so với cùng kỳ. Hoạt động phát hành công chúng cũng tăng trở lại trong quý III/2024 với tổng giá trị phát hành cao gấp hơn 5 lần so với quý II/2024 và tăng 12,4% so với cùng kỳ.

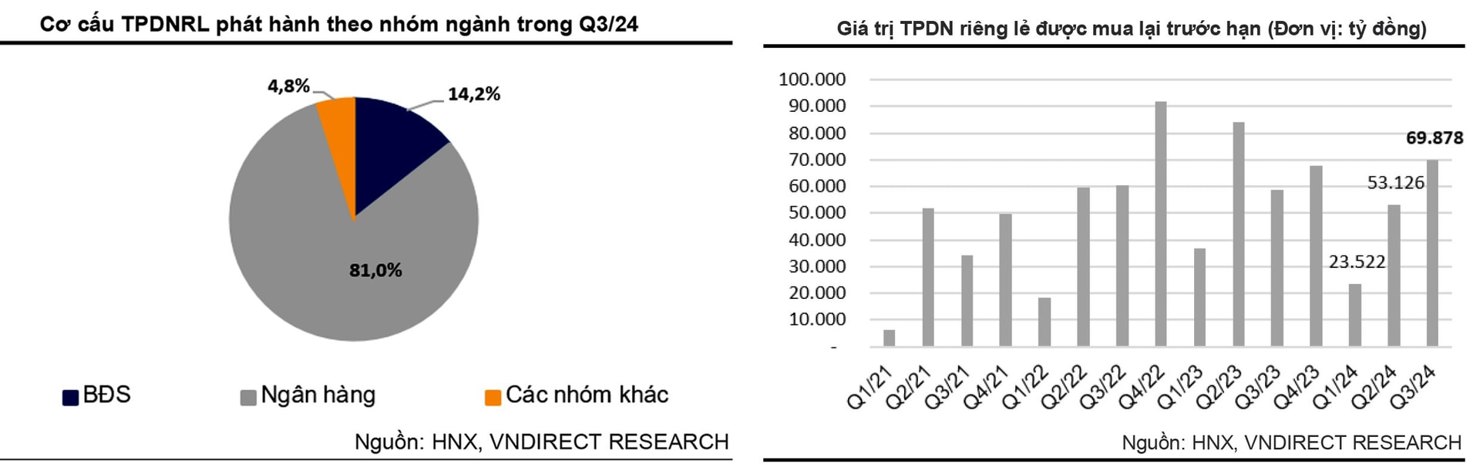

Đáng chú ý, sự phục hồi của hoạt động phát hành TPDN riêng lẻ trong quý III/2024 tiếp tục đến từ sự gia tăng phát hành của nhóm ngân hàng. Cụ thể, trong quý III/2024, nhóm ngân hàng đã phát hành 119.307 tỷ đồng TPDN riêng lẻ, chiếm 81% tổng giá trị TPDN riêng lẻ phát hành.

Nếu loại trừ nhóm ngân hàng, tổng giá trị TPDN riêng lẻ phát hành trong quý III/2024 đạt 27.970 tỷ đồng, giảm 14% so với quý II/2024 và giảm 44,4% so với cùng kỳ.

“Chúng tôi cho rằng các ngân hàng tiếp tục gia tăng phát hành trái phiếu trong quý III/2024 nhằm tăng tỷ lệ vốn huy động trung và dài hạn, đảm bảo tỷ lệ tối đa vốn huy động ngắn hạn cho vay trung và dài hạn theo quy định của Ngân hàng Nhà nước”, CTCK VNDirect nhận định.

Đối với nhóm bất động sản. Trong quý III/2024, hoạt động phát hành của nhóm này cũng có sự cải thiện so với tổng giá trị TPDN riêng lẻ phát hành đạt 20.895 tỷ đồng, chiếm 14,2% tổng GTPH, tăng 41,8% so với quý II/2024 tuy nhiên vẫn thấp hơn 40,2% so với cùng kỳ.

Thống kê cho thấy, các đợt phát hành TPDN riêng lẻ trong quý III/2024 có lãi suất phát hành trung bình là 6,94%, giảm so với lãi suất phát hành trung bình 7,36% trong quý II/2024.

Tỷ trọng số đợt phát hành của nhóm ngân hàng tiếp tục tăng trong quý III/2024 là nguyên nhân khiến lãi suất phát hành trung bình trong quý III/2024 tiếp tục giảm so với quý I/2024 và quý II/2024.

Các đợt phát hành của nhóm ngân hàng trong quý III/2024 có kỳ hạn phổ biến từ 3 - 7 năm, bằng lãi suất phát hành của các nhóm ngành khác. Kỳ hạn phát hành trung bình của các đợt phát riêng lẻ trong quý III/2024 là 5,02 năm, tăng so với mức trung bình 4,36 năm của quý II/2024.

Trong quý III/2024, hoạt động mua lại TPDN trước hạn tiếp tục gia tăng, với tổng giá trị TPDN riêng lẻ được mua lại trước hạn đạt hơn 69.878 tỷ đồng, tăng 31,5% so với quý II/2024 và tăng 18,7% so với cùng kỳ (số liệu được tổng hợp theo thông tin HNX công bố đến ngày 15/10/2024).

Ngân hàng vẫn là nhóm thực hiện mua lại TPDN trước hạn nhiều nhất trong quý này. Lũy kế 9 tháng năm 2024, tổng giá trị TPDN được mua lại trước hạn đạt hơn 146.525 tỷ đồng, giảm 18,5% so với cùng kỳ.

Bên cạnh việc phát hành mới hay mua lại trái phiếu trước hạn, hoạt động đàm phán gia hạn kỳ hạn trái phiếu tiếp tục diễn ra sôi động trong quý III vừa qua.

Tính đến ngày 15/10 đã có hơn 100 tổ chức phát hành đã đạt được thỏa thuận gia hạn kỳ hạn trái phiếu với các trái chủ và đã có báo cáo chính thức lên HNX. Tổng giá trị trái phiếu đã được gia hạn kỳ hạn là hơn 156.000 tỷ đồng.

Trong đó, tổng giá trị trái phiếu có thời gian đáo hạn trong năm 2024 đã được gia hạn là hơn 58.700 tỷ đồng, chiếm 37,6% tổng giá trị trái phiếu đã được gia hạn kỳ hạn. Và phần lớn lượng trái phiếu có thời gian đáo hạn trong năm 2024 đã được gia hạn này là của các doanh nghiệp thuộc nhóm bất động sản.

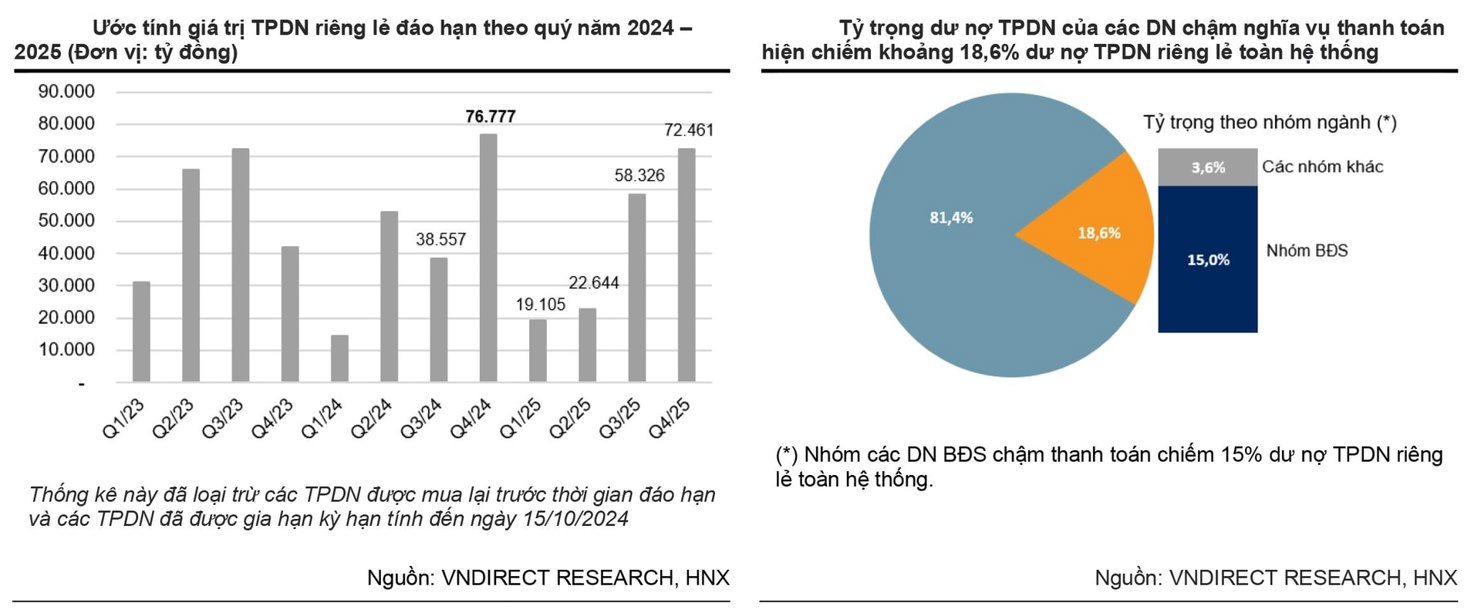

Áp lực đáo hạn tăng mạnh vào cuối năm

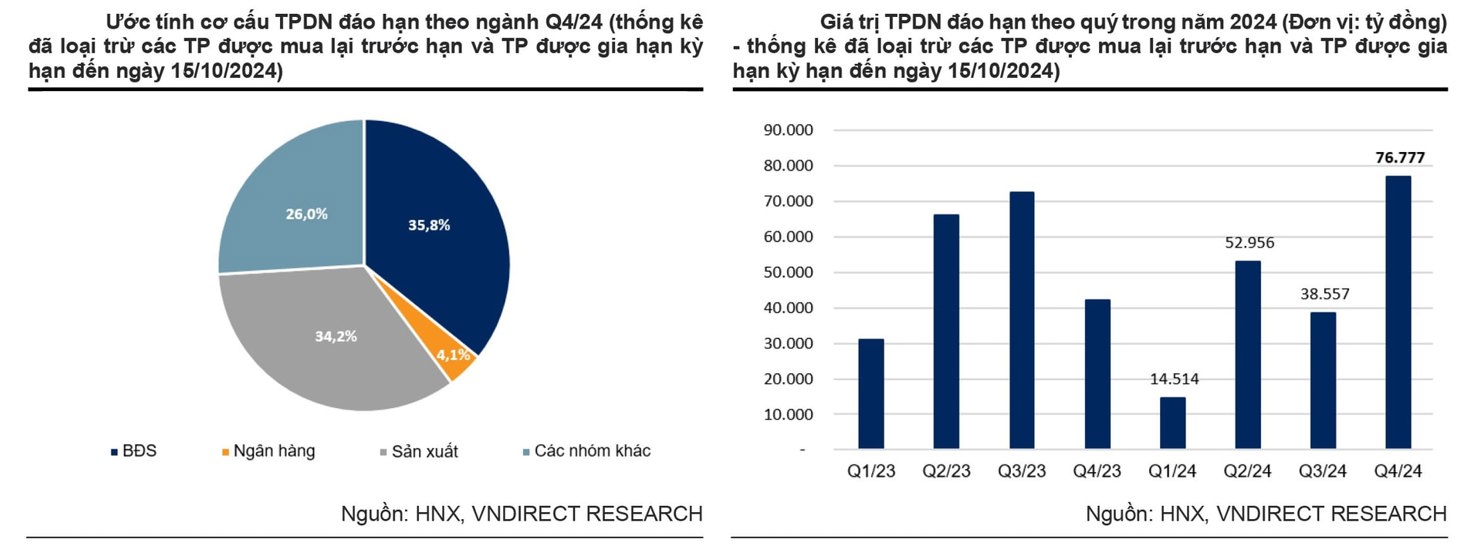

Sau khi hạ nhiệt nhẹ trong quý III/2024 áp lực đáo hạn sẽ tăng mạnh trở lại trong quý IV/2024. VNDirect ước tính, trong quý IV/2024 sẽ có khoảng hơn 76.700 tỷ đồng TPDN riêng lẻ đáo hạn, tăng 99,1% so với quý III/2024.

Thống kê cho thấy, nhóm bất động sản là nhóm có tỷ trọng lớn nhất chiếm 35,8% tổng giá trị trái phiếu đáo hạn trong quý III/2024, đứng thứ 2 là nhóm sản xuất chiếm tỷ trọng 34,2% tổng giá trị đáo hạn.

Trong quý III/2024 nhóm ngân hàng đã tích cực mua lại những trái phiếu có thời hạn đáo hạn còn lại dưới 1 năm, cùng với đó là tích cực phát hành trái phiếu có kỳ hạn dài nhằm giảm tỷ lệ vốn huy động ngắn hạn và tăng tỷ lệ vốn huy động dài hạn.

“Chúng tôi ước tính sẽ có khoảng hơn 40.000 tỷ đồng trái phiếu đang lưu hành của nhóm ngân hàng sẽ chuyển từ thời gian đáo hạn còn lại từ trên 1 năm xuống dưới 1 năm, do đó nhiều khả năng trong quý IV/2024 nhóm ngân hàng sẽ tiếp tục gia tăng phát hành trái phiếu có kỳ hạn dài hơn để thay thế và mua lại những trái phiếu sắp đến hạn này”, VNDirect nhận định.

Nhận định về TPDN đáo hạn thời gian tới, các chuyên gia thuộc Công ty CP Xếp hạng tín nhiệm đầu tư Việt Nam (VIS Rating) cho rằng, TPDN sắp đáo hạn có rủi ro cao.

Trước mắt, trong tháng 10/2024, tổng giá trị TPDN đáo hạn khoảng 15.300 tỷ đồng, thấp hơn so với tháng trước là 24.500 tỷ đồng. Dự kiến, trong số các trái phiếu đáo hạn vào tháng 10/2024, có 8 trái phiếu với tổng mệnh giá lưu hành là 420 tỷ đồng có nguy cơ chậm trả nợ gốc (trong đó: 6 trái phiếu đã chậm trả coupon trước đó; 2 trái phiếu của 2 tổ chức phát hành với tình hình tài chính yếu kém và đã có lịch sử chậm trả đối với trái phiếu khác).

Trong vòng 12 tháng tới, có khoảng 45% trong số 245.000 tỷ đồng trái phiếu đáo hạn thuộc nhóm ngành bất động sản nhà ở. “Chúng tôi ước tính 42.000 tỷ đồng trái phiếu đáo hạn trong thời gian này có nguy cơ chậm trả nợ gốc phát sinh mới. Trong số này, 47% lượng trái phiếu thuộc nhóm ngành bất động sản nhà ở”, VIS Rating cho biết.