Nghiên cứu dự phòng rủi ro tín dụng tại các ngân hàng thương mại Việt Nam

Tín dụng là hoạt động chủ yếu của các ngân hàng thương mại Việt Nam, góp phần tạo nguồn thu nhập chính cho ngân hàng và đóng vai trò quan trọng trong sự phát triển chung của nền kinh tế. Nghiên cứu này phân tích các yếu tố tác động đến dự phòng rủi ro tín dụng của 23 ngân hàng thương mại Việt Nam qua nguồn dữ liệu báo cáo tài chính trong giai đoạn 2008-2017.

Tín dụng là hoạt động chủ yếu của các ngân hàng thương mại Việt Nam, góp phần tạo nguồn thu nhập chính cho ngân hàng và đóng vai trò quan trọng trong sự phát triển chung của nền kinh tế. Nghiên cứu này phân tích các yếu tố tác động đến dự phòng rủi ro tín dụng của 23 ngân hàng thương mại Việt Nam qua nguồn dữ liệu báo cáo tài chính trong giai đoạn 2008-2017.

Cơ sở lý thuyết và bằng chứng thực nghiệm

Mục tiêu tăng trưởng tín dụng (TTTD) là một trong những ưu tiên hàng đầu của Chính phủ và ngành Ngân hàng nhằm góp phần hỗ trợ doanh nghiệp (DN) và phát triển nền kinh tế trong giai đoạn hiện nay. Theo Ngân hàng Nhà nước (NHNN), năm 2017, tín dụng tăng 18,17%, đạt kế hoạch đề ra, đây là mức tăng trưởng tín dụng khá cao so với các năm trước đó (năm 2014, tín dụng tăng 14,16%; năm 2015 là 17,29%; năm 2016 là 18,71%) (Hương Dịu, 2018). Tuy nhiên, TTTD quá nhanh dễ dẫn đến không kiểm soát được chất lượng tín dụng và gây ra một số hệ lụy cho hệ thống ngân hàng như nợ xấu tăng cao, lợi nhuận sụt giảm, khả năng thanh toán giảm. Rủi ro lớn nhất mà các ngân hàng phải đối mặt khi đặt mục tiêu TTTD là rủi ro tín dụng (RRTD), do đó trích lập dự phòng rủi ro tín dụng (DPRRTD) là phương pháp các ngân hàng sử dụng để bù đắp những tổn thất mà RRTD gây ra.

DPRRTD được tính theo dư nợ gốc và hạch toán vào chi phí hoạt động của các tổ chức tín dụng (TCTD). Việc xác định mức trích lập DPRRTD được căn cứ vào việc phân loại nợ tại ngân hàng. Các TCTD, ngân hàng căn cứ vào các tiêu chuẩn định tính và định lượng để đánh giá mức độ rủi ro của các khoản vay và các cam kết ngoại bảng, trên cơ sở đó phân loại các khoản nợ vào các nhóm nợ thích hợp. Sau khi đã phân loại các khoản vay thành 5 nhóm nợ khác nhau, các ngân hàng thực hiện trích lập dự phòng chung và cụ thể đối với RRTD. Theo Thông tư số 02/2013/TT-NHNN của Ngân hàng Nhà nước, dự phòng chung được xác định bằng 0,75% tổng số dư các khoản nợ từ nhóm 1 đến nhóm 4, trừ tiền gửi và cho vay liên ngân hàng; dự phòng cụ thể được trích lập để dự phòng cho những tổn thất có thể xảy ra đối với từng khoản nợ cụ thể. Công thức xác định dự phòng như sau:

R = max {0, (A - C)} x r

Trong đó, R: số tiền dự phòng cụ thể phải trích; A: giá trị của khoản nợ; C: giá trị của tài sản bảo đảm; r: tỷ lệ trích lập dự phòng cụ thể).

Về phương diện quản lý rủi ro, tỷ lệ DPRRTD là một trong những chính sách thiết lập của các ngân hàng để khắc phục RRTD có thể xảy ra trong tương lai hay nói cách khác tỷ lệ DPRRTD được sử dụng như một công cụ để kiểm soát RRTD. Nghiên cứu này đo lường tỷ lệ DPRRTD là tỷ suất giữa chi phí DPRRTD và tổng dư nợ cho vay (Misman & Ahmad, 2011; Karimiyan & ctg, 2013).

Theo các nghiên cứu có liên quan, DPRRTD ngân hàng bị ảnh hưởng bởi một số yếu tố nhất định. Đầu tiên là tỷ lệ DPRRTD trong quá khứ. Theo Mongkonkiattichai (2012), hầu hết các ngân hàng châu Á thì DPRR có tính xu hướng kéo dài, tức là tỷ lệ DPRRTD ở quá khứ có tác động đến tỷ lệ dự phòng tín dụng ở hiện tại. Cụ thể, quá khứ trích lập DPRRTD cao thì sẽ làm tăng tỷ lệ dự phòng năm hiện tại với độ trễ 1 năm.

Tiếp theo là tốc độ TTTD. Tín dụng tăng trưởng quá nhanh dễ dẫn đến sự suy giảm chất lượng tín dụng, chạy đua lợi nhuận sẽ khiến ngân hàng trở nên thiếu kiểm soát hơn trong công tác cho vay, làm cho nợ xấu cũng tăng lên, do đó ngân hàng cần trích lập DPRRTD nhiều hơn. TTTD năm hiện hành gắn với RRTD thấp hơn nhưng tác động khá yếu, TTTD mạnh dẫn đến RRTD cao hơn với độ trễ từ 2 - 4 năm (Hess, Grimes & Holmes, 2009). Ngược lại, nếu chỉ xem xét mối quan hệ giữa TTTD và RRTD ở thời điểm hiện tại thì Laeven & Majnoni (2003) cho thấy mối quan hệ ngược chiều.

Nợ xấu là một trong những nguyên nhân chính dẫn đến RRTD. Theo Quyết định số 493/2005/QĐ-NHNN của Ngân hàng Nhà nước, tỷ lệ nợ xấu dùng để đánh giá chất lượng tín dụng của TCTD. Theo nghiên cứu của Brownbridge (1998), lãi suất cho vay cao sẽ làm lượng nợ xấu ngân hàng tăng lên làm ảnh hưởng đến lợi nhuận của ngân hàng. Khi tỷ lệ nợ xấu tăng thì tỷ lệ DPRRTD của ngân hàng cũng tăng để có thể bù đắp những rủi ro có thể xảy ra (Hasan & wall, 2003).

Tỷ lệ lãi cận biên (NIM) cũng ảnh hưởng đến DPRRTD của ngân hàng. Đặc biệt, đối với hệ thống ngân hàng thương mại (NHTM) Việt Nam, tỷ lệ lãi cận biên có vai trò rất quan trọng vì phần lớn thu nhập của các ngân hàng từ thu nhập lãi thuần (Lê Long Hậu & Phạm Xuân Quỳnh, 2016). Theo Garza - García (2010), các ngân hàng cho vay nhiều thì có thể gặp phải rủi ro cao, do đó họ phải trích lập dự phòng nhiều, điều này buộc họ phải tính toán lợi nhuận cao hơn để bù đắp các khoản rủi ro dự kiến. Bên cạnh thu nhập lãi ròng cận biên (NIM), ROA là chỉ tiêu quan trọng phản ánh khả năng sinh lời của ngân hàng. Theo Misman & Ahmad (2011), khi chi phí DPRRTD tăng lên sẽ làm cho thu nhập của ngân hàng giảm xuống. Xét ở khía cạnh người sử dụng vốn, nền kinh tế phát triển, tạo cơ hội đầu tư cho các DN, làm tăng nhu cầu vay vốn cũng như tăng khả năng chi trả nợ của DN, giảm thiểu RRTD cho ngân hàng.

Ở khía cạnh lạm phát, các ngân hàng gặp nhiều khó khăn trong việc huy động vốn, cho vay và thực hiện các hoạt động dịch vụ ngân hàng khi lạm phát tăng cao vì sức mua của đồng Việt Nam giảm. Để kiềm chế lạm phát NHNN phải thực hiện chính sách tiền tệ thắt chặt để giảm lượng tiền trong lưu thông, chính điều này buộc các ngân hàng chỉ có thể đáp ứng nhu cầu vay vốn cho những hợp đồng đã được ký kết từ trước hoặc những dự án thực sự đem lại hiệu quả cao mà rủi ro thấp.

Phương pháp nghiên cứu

Mô hình nghiên cứu

Cơ sở lý thuyết vừa trình bày giúp hình thành mô hình nghiên cứu các yếu tố tác động đến DPRRTD của các NHTM Việt Nam như sau:

DPRRTDi,t = β0 + β1DPRRTDi,t-1 + β2TTTDi,t + β3TTTDi,t-1 + β4NXi,t + β5NIMi,t + β6ROAi,t + β7QMi,t + β8GDPi,t + β9LPi,t + εit

Cách đo lường của các biến và kỳ vọng về dấu của các hệ số ước lượng βi (i=1,9) trong mô hình được trình bày và lý giải trong Bảng 1.

Dữ liệu nghiên cứu

Nghiên cứu sử dụng dữ liệu của 23 NHTM Nhà nước và NHTM cổ phần. Nguồn số liệu được thu thập vào cuối mỗi năm trong giai đoạn 2008-2017 của 23 ngân hàng, gồm tổng cộng 228 quan sát. Các chỉ số được sử dụng trong nghiên cứu đo lường các biến của mô hình là dữ liệu thứ cấp được công bố trong các báo cáo tài chính đã được kiểm toán, báo cáo thường niên mỗi năm của các NHTM, NHNN. Đối với các chỉ số kinh tế vĩ mô mỗi năm thu thập từ Quỹ Tiền tệ quốc tế (IMF) và Tổng cục Thống kê Việt Nam.

Phương pháp ước lượng

Hồi quy với dữ liệu bảng được ước lượng bằng 2 mô hình: Mô hình tác động cố định (FEM) và mô hình tác động ngẫu nhiên (REM). Kiểm định Hausman được sử dụng để lựa chọn mô hình FEM hay REM. Đồng thời, các kiểm định liên quan đến mức độ tin cậy của mô hình hồi quy với dữ liệu bảng cũng được thực hiện một cách thích hợp như: Kiểm định đa cộng tuyến thông qua hệ số nhân tử phóng đại phương sai (VIF) và phương sai sai số thay đổi thông qua kiểm định Wald - Modified Wald test for groupwise heteroscedasticity (Baltagi, 2008).

Kết quả nghiên cứu

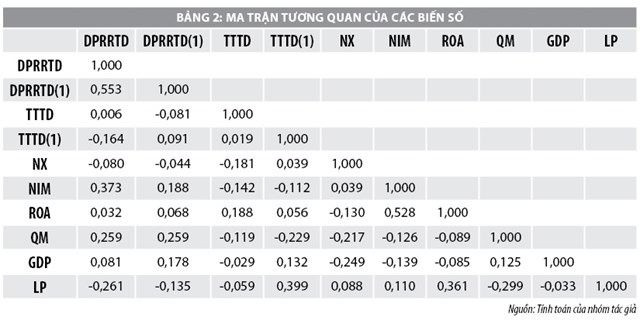

Bảng 2 mô tả ma trận hệ số tương quan giữa các cặp biến số trong mô hình. Gujarati (2004) cho rằng, nếu hệ số tương quan giữa các biến độc lập trong mô hình hồi quy vượt quá 0,8, thì có khả năng dẫn đến hiện tượng đa cộng tuyến cao trong mô hình ước lượng. Khi đó, dấu của các hệ số hồi quy trong mô hình có thể bị thay đổi, dẫn đến kết quả nghiên cứu bị sai lệch. Nhìn chung, hệ số tương quan giữa tất cả các cặp biến độc lập trong mô hình hồi quy đều có trị tuyệt đối nhỏ hơn 0,8. Ngoài ra, nhằm lượng hóa mức độ đa cộng tuyến giữa các biến độc lập trong mô hình hồi quy hệ số nhân tử phóng đại phương sai (VIF) cũng được ước lượng. Kết quả cho thấy, hệ số VIF của tất cả các biến số đều nhỏ hơn 10. Vì vậy, đa cộng tuyến không là một vấn đề nghiêm trọng ảnh hưởng đến kết quả ước lượng của mô hình (Gujarati, 2004).

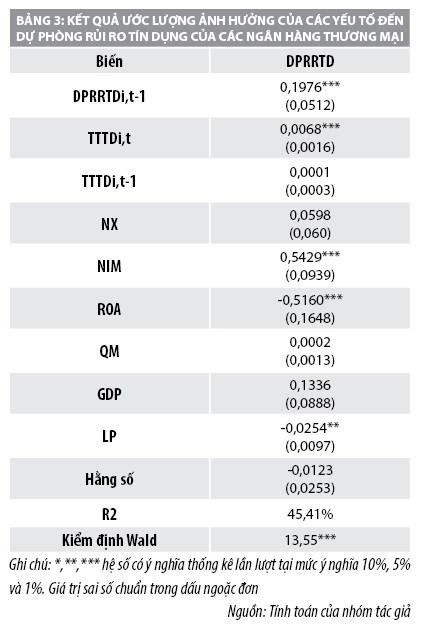

Kết quả ước lượng mô hình hồi quy được trình bày trong bảng 3. Kiểm định Hausman cho thấy, mô hình FEM là phù hợp hơn vì thu được giá trị thống kê đều nhỏ hơn 0,05 với độ tin cậy 95%. Kết quả kiểm định cho thấy, có tồn tại hiện tượng phương sai sai số thay đổi trong mô hình. Để khắc phục sự ảnh hưởng này đến giá trị sai số chuẩn của các hệ số hồi qui, tác giả sử dụng ma trận hiệp phương sai điều chỉnh của Huber/White (Huber/White estimator hay sandwich estimator) để ước lượng.

Kết quả ước lượng cho thấy, biến tỷ lệ DPRRTD trong quá khứ với độ trễ 1 năm có ảnh hưởng đến tỷ lệ DPRRTD năm hiện tại với mức ý nghĩa thống kê 1%. Cụ thể, DPRRTD năm trước tác động cùng chiều đến DPRRTD hiện hành, kết quả này giống với nghiên cứu của Mongkonkiattichai (2012). Chứng minh rằng, dự phòng rủi ro của các ngân hàng có tính xu hướng kéo dài.

Hiện tại, TTTD cao cũng làm tăng tỷ lệ DPRRTD cho ngân hàng. Trái với nghiên cứu của Foos & ctg (2010) khi cho rằng, việc cho vay thêm các khách hàng mới hay khách hàng cũ ban đầu làm cải thiện chất lượng tín dụng năm hiện tại, cũng như khách hàng hiếm khi không trả được nợ trong năm đầu tiên sau khi nhận được khoản vay. Nhưng đối với các NHTM Việt Nam, tỷ lệ dư nợ cho vay ngắn hạn luôn chiếm tỷ trọng rất cao trong tổng dư nợ, điều này dễ làm tăng khả năng vỡ nợ cho khách hàng vay trong điều kiện suy thoái kinh tế hoặc thắt chặt tín dụng, từ đó dẫn đến RRTD ngân hàng tăng lên, buộc ngân hàng phải tăng mức trích lập dự phòng rủi ro.

Tỷ lệ thu nhập lãi ròng cận biên là chỉ tiêu phản ánh rõ nét hiệu quả hoạt động tín dụng ngân hàng. Trong bối cảnh TTTD còn nhiều khó khăn, tỷ lệ nợ xấu vẫn có xu hướng tăng, DPRRTD tăng, lãi thuần của các ngân hàng có xu hướng tăng nhẹ khiến nhiều người chú ý cho thấy, chênh lệch giữa lãi suất huy động và cho vay ở mức cao. Hơn nữa, các ngân hàng cho vay nhiều có thể gặp phải rủi ro cao, do đó phải trích lập dự phòng nhiều, điều này buộc họ phải tính toán lợi nhuận cao hơn để bù đắp các khoản rủi ro dự kiến (Garza – García, 2010).

Tuy nhiên, khả năng sinh lời trên tổng tài sản của ngân hàng có tác động ngược chiều với tỷ lệ DPRRTD, trùng với kết quả nghiên cứu của Misman & Ahmad (2011). Theo công bố của Ủy ban Giám sát Tài chính Quốc gia, tỷ lệ nợ xấu ngân hàng năm 2017 ở mức 9,5%, cao gấp gần 4 lần so với con số chưa đến 3%, do hệ thống ngân hàng tự báo cáo. Với tình hình khó khăn chưa cải thiện của DN hiện nay thì khoản trích lập DPRRTD được dự báo sẽ tiếp tục tăng lên trong tương lai, làm giảm lợi nhuận của ngân hàng và giảm ROA.

Kết quả nghiên cứu cho thấy, biến tỷ lệ lạm phát (LP) có tác động ngược chiều đối với DPRRTD ngân hàng ở mức ý nghĩa 5%. Lạm phát tăng khiến các ngân hàng gặp nhiều khó khăn trong huy động vốn, cho vay và thực hiện các hoạt động dịch vụ ngân hàng. Mặt khác, để kiềm chế lạm phát NHNN phải thực hiện chính sách tiền tệ thắt chặt để giảm lượng tiền trong lưu thông, chính điều này buộc các ngân hàng chỉ có thể đáp ứng nhu cầu vay vốn cho những hợp đồng đã được ký kết từ trước hoặc những dự án thực sự đem lại hiệu quả cao mà rủi ro thấp, góp phần giảm trích lập dự phòng RRTD.

Kết luận

Thông qua dữ liệu tài chính của 23 NHTM Việt Nam trong giai đoạn 2008 – 2017, nghiên cứu đã góp phần cung cấp thêm thông tin về các nhân tố tác động đến DPRRTD của ngân hàng. Kết quả nghiên cứu cho thấy, DPRRTD có tác động cùng chiều với tốc độ TTTD, NIM và tác động ngược chiều với tỷ số ROA cũng như tỷ lệ lạm phát. Trong hoạt động của hệ thống các ngân hàng, tín dụng có đóng góp lớn vào thu nhập và góp phần mang lại lợi nhuận. Đối với nền kinh tế, tín dụng ngân hàng đáp ứng nhu cầu về vốn cho nền kinh tế, là người trung gian điều hòa quan hệ cung cầu về vốn trong nền kinh tế, hỗ trợ cho quá trình sản xuất được thực hiện bình thường liên tục và phát triển. TTTD một cách nhanh chóng, thiếu kiểm soát về chất lượng tín dụng dẫn đến nợ xấu gia tăng, tăng chi phí, giảm lợi nhuận, gây rủi ro cho ngân hàng… Vì vậy, quan tâm đến hoạt động tín dụng ngân hàng là vấn đề quan trọng và cấp thiết để giúp các NHTM Việt Nam tăng trưởng ổn định trong điều kiện nền kinh tế còn nhiều khó khăn và tỷ lệ nợ xấu còn khá cao như hiện nay.

Tài liệu tham khảo:

- Hồ Thanh Xuân (2013), Phát triển dịch vụ ngân hàng – Hướng đi bền vững cho ngân hàng thương mại Việt Nam, truy cập tại http://www.div.gov.vn/Default.aspx?tabid=122&News=4333&CategoryID=1. Ngày truy cập 20/7/2018;

- Hương Dịu (2018), Tăng trưởng tín dụng: Lượng phải đi đôi với chất, truy cập tại https://baomoi.com/tang-truong-tin-dung-luong-phai-di-doi-voi-chat/c/24601742.epi. Ngày truy cập 14/7/2018;

- Lê Long Hậu, Phạm Xuân Quỳnh (2016), “Tác động của đa dạng hóa thu nhập đến hiệu quả kinh doanh của các NHTM Việt Nam”, Tạp chí Công nghệ Ngân hàng, (124), 11;

Quyết định số 493/2005/QĐ-NHNN (2005), Phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro tín dụng trong hoạt động ngân hàng của tổ chức tín dụng;- Brownbridge, M. (1998, March), The causes of financial distress in local banks in Africa and implications for prudential policy. Geneva: United Nations Conference on Trade and Development;

- Baltagi, B. H. (2008), Econometric Analysis of Panel Data, Wiley;

- Das, A., & Ghosh, S. (2007), “Determinants of credit risk in Indian state-owned banks: An empirical investigation”.