Nghiên cứu hiện tượng tự tin thái quá của nhà đầu tư thông qua phương pháp thực nghiệm

Hiện tượng tự tin thái quá là một trong những thiên lệch hành vi được phân tích nhiều trong lý thuyết tài chính hành vi, nó có thể ảnh hưởng xấu tới quyết định của nhà đầu tư và kết quả đầu tư. Nếu hiện tượng này tồn tại ở quy mô hệ thống thì gây tác động xấu tới toàn bộ thị trường chứng khoán.

Bài viết sử dụng phương pháp nghiên cứu thực nghiệm để tìm ra các bằng chứng của thiên lệch tự tin thái quá tại Việt Nam. Kết quả nghiên cứu cho thấy, các cơ quan quản lý, những nhà nghiên cứu và vận hành thị trường cần chuẩn bị một số biện pháp phù hợp, nhằm hạn chế những hậu quả mà thiên lệch này mang lại.

Đặt vấn đề

Trên thực tế, đã có nhiều công trình nghiên cứu của các nhà khoa học tập trung nghiên cứu tài chính hành vi và đã có các nhà nghiên cứu tài chính hành vi đạt giải Nobel kinh tế như: Richard Thaler (2017), Robert J. Shiller (2013), Daniel Kahneman (2002), George Akerlof (2001), Robert Fogel (1993).

Đối trọng với lý thuyết thị trường hiệu quả, lý thuyết tài chính hành vi tập trung vào các thiên lệch của nhà đầu tư, trong đó một trong những thiên lệch nổi bật là hiện tượng tự tin thái quá. Hiện tượng này được hiểu là việc nhà đầu tư tự đánh giá năng lực của mình quá cao, dẫn đến việc có những sai lầm do ảo tưởng về năng lực đầu tư của bản thân, lựa chọn sai thời điểm và tài sản đầu tư, gây tác động xấu tới kết quả đầu tư của bản thân. Nếu hiện tượng này tồn tại ở quy mô hệ thống thì hành vi của nhà đầu tư còn có thể gây tác động xấu tới toàn bộ thị trường chứng khoán. Do vậy, bài viết này tìm kiếm bằng chứng của hiện tượng thiên lệch này thông qua phương pháp nghiên cứu thực nghiệm. Phương pháp nghiên cứu này được đánh giá là phù hợp nhất trong khoa học hành vi nói chung và trong tìm kiếm các thiên lệch hành vi nói riêng.

Cơ sở nghiên cứu

Hiện nay, các nghiên cứu về tài chính hành vi nói chung và thiên lệch hành vi nói riêng là rất đa dạng, từ những nghiên cứu tổng quan cho tới những nghiên cứu tập trung vào những thiên lệch cụ thể. Kahneman, Slovic và Tversky (1982) nghiên cứu về hiện tượng giản lược kinh nghiệm cho thấy, xu hướng giản lược hóa của các nhà đầu tư theo kinh nghiệm mà không phân tích một cách tổng quát về thực tế và tiềm năng của vấn đề theo giả định của tài chính chuẩn tắc. Fama (1998) nghiên cứu về tính hiệu quả của thị trường và tìm lời giải cho các hiện tượng bất thường của thị trường chứng khoán (TTCK), đặc biệt là trong dài hạn. Barberis và Thaler (2003) đã có nghiên cứu tổng quan về các loại thiên lệch hành vi khác nhau, đồng thời phân tích các dấu hiệu thiên lệch cụ thể.

Dấu hiệu thiên lệch của nhà đầu tư Việt Nam trong giai đoạn hiện nay

TTCK Việt Nam giao dịch lần đầu tiên vào ngày 28/7/2000. Chỉ trong một thời gian ngắn, chỉ số VN-Index từ mức khởi đầu 100 điểm đã đạt tới 570 điểm vào tháng 6/2001. Tuy nhiên, TTCK Việt Nam trong thời kỳ này hầu như chưa thu hút được sự quan tâm của nhiều nhà đầu tư.

Năm 2006, TTCK Việt Nam chứng kiến đợt tăng giá mới. Cụ thể, ngày 25/4/2006, chỉ số VN- Index đóng cửa tại 632,69 điểm, vượt qua mức đỉnh 571 điểm của năm 2001. Phiên giao dịch cuối cùng của năm 2016 ghi nhận chỉ số VN - Index đóng cửa ở mức 751,77 điểm, tăng gần 2,5 lần so với mức 307,5 điểm của phiên giao dịch cuối cùng năm 2005. Cùng với chỉ số VN- Index, số lượng công ty niêm yết cũng như tổng giá trị cổ phiếu niêm yết giai đoạn này cũng tăng mạnh. Cuối năm 2006, số lượng công ty niêm yết trên TTCK là 106 công ty, tăng 32 công ty so với thời điểm cuối năm 2005, với tổng giá trị thị trường của cổ phiếu niêm yết là hơn 221 nghìn tỷ đồng, tăng 20 lần so với cuối năm 2005.

Diễn biến TTCK giai đoạn này cho thấy, ảnh hưởng của tâm lý đám đông. Cuối năm 2005, số lượng tài khoản của nhà đầu tư cá nhân tại các công ty chứng khoán mới đạt khoảng 31.300 tài khoản nhưng đến cuối năm 2006, con số này đã lên đến khoảng 100.000 tài khoản, tăng hơn 3 lần chỉ sau 1 năm. Các nhà đầu tư lạc quan rằng, việc kiếm tiền trên TTCK là rất dễ dàng, chỉ cần mở một tài khoản chứng khoán mua cổ phiếu là có lãi dù bất kể là cổ phiếu nào.

Kết quả nghiên cứu cho thấy, sự tồn tại của thiên lệch tự tin thái quá ở Việt Nam, khẳng định giả thuyết H1a và H1b, dẫn đến việc các cơ quan quản lý, những nhà nghiên cứu và vận hành thị trường cần chuẩn bị một số biện pháp phù hợp, ví dụ như tích cực nâng cao trình độ của nhà đầu tư, thiết lập những khuôn khổ giới hạn linh hoạt cho mức biến động giá của thị trường... nhằm hạn chế những hậu quả mà thiên lệch này mang lại.

Trong giai đoạn 2007 - 2008, nền kinh tế Việt Nam chịu tác động mạnh mẽ của cuộc khủng hoảng kinh tế toàn cầu, đi cùng với đó là TTCK Việt Nam cũng chịu ảnh hưởng nặng nề. Cụ thể, chốt phiên giao dịch cuối năm 2008, chỉ số VN-Index và HASTC-Index giảm gần 70% so với thời điểm đầu năm - mức sụt giảm chưa từng có trong lịch sử hơn 8 năm tồn tại của TTCK. Mặc dù, Chính phủ đã đưa ra giải pháp can thiệp vào thị trường, trong đó nổi bật là điều chỉnh biên độ giao dịch tại Sở Giao dịch Chứng khoán TP. Hồ Chí Minh từ biên độ +/-5% xuống còn +/-1%, tại Sở Giao dịch Chứng khoán Hà Nội từ biên độ +/-10% xuống +/-2% vào ngày 27/3/2008, nhưng giải pháp này vẫn không mang lại hiệu quả.

Giai đoạn 2016 - 2017 được coi là thời kỳ hồi phục và tăng trưởng tích cực của TTCK. Cụ thể, kết thúc phiên giao dịch năm 2017, chỉ số VN-Index đạt 984.24 điểm, tăng 47% so với đầu năm và TTCK Việt Nam trở thành thị trường có mức tăng điểm mạnh nhất tại khu vực châu Á.

Năm 2018 ghi nhận sự biến động đồng thời theo hai chiều của TTCK Việt Nam. Phiên giao dịch ngày 9/4/2018, chỉ số VN-Index chạm đỉnh 1204,3 điểm, tăng 22% so với đầu năm. Tuy nhiên, với động thái 3 lần tăng lãi suất của Cục Dự trữ Liên bang Mỹ cùng hành động leo thang của Mỹ trong cuộc chiến thương mại Mỹ - Trung đã có những ảnh hưởng nhất định đến TTCK Việt Nam. Thống kê cho thấy, trong năm 2018, TTCK đã có 7 phiên giảm điểm với mức giảm hơn 3%, trong đó có phiên giảm tới hơn 5%.

Không thể lý giải những diễn biến của TTCK Việt Nam dựa theo cách lý giải chuẩn tắc của tài chính cổ điển và trường phái thị trường hiệu quả. TTCK Việt Nam có những phiên giao dịch biến động đột ngột, thậm chí quay đầu giảm “sốc”. Những dấu hiệu này cho thấy, tiềm năng để đánh giá diễn biến thị trường dựa trên cơ sở đánh giá thiên lệch hành vi của nhà đầu tư theo cách tiếp cận của trường phái tài chính hành vi.

Dữ liệu và phương pháp nghiên cứu

Trên cơ sở các phân tích trên, tác giả đề xuất giả thuyết nghiên cứu như sau:

H1: Có sự tồn tại của thiên lệch tự tin thái quá trong mẫu nghiên cứu.

Giả thuyết này phù hợp với nghiên cứu của Daniel, Hirshleifer và Subrahmanyam (1998), Odean (1999), Malmendier và Tate (2005), Glaser và Weber (2007), khẳng định có sự tồn tại của hiện tượng tự tin thái quá. Bên cạnh đó, tác giả cũng đề xuất một số giả thuyết nhánh.

Phương thức thực nghiệm được lựa chọn cho bài viết này: là để đánh giá sự thiên lệch tự tin thái quá, tác giả lựa chọn phương pháp thực nghiệm chấm điểm danh mục đầu tư. Nghiên cứu được thực hiện trên 2 mẫu là sinh viên của hệ chính quy tại trường Đại học Ngoại thương. Hai mẫu này được lấy ở hai học kỳ khác nhau. Số quan sát của mẫu 1 là 287 người tham gia và mẫu số 2 có số quan sát là 153 người tham gia.

Bước 1: Chuẩn bị thực nghiệm

Người tham gia trả lời câu hỏi điều tra trong phiếu được phát. Câu hỏi này được lấy từ trang web đánh giá mức thông hiểu cơ bản về tài chính của Mỹ (http://www.usfinancialcapability.org/quiz.php).

Bước 2: Chọn mã chứng khoán

Người tham gia được yêu cầu chọn tối đa 10 mã cổ phiếu khác nhau trên 2 sàn (Sở Giao dịch Chứng khoán Hà Nội - HNX và Sở Giao dịch Chứng khoán TP. Hồ Chí Minh - HOSE với tình huống giả định được đặt ra như sau:

- Giả định có 100 triệu đồng, có thể tùy ý phân bổ số tiền này vào các cổ phiếu bạn chọn với tỷ trọng tùy ý, có thể không cần sử dụng toàn bộ số tiền này để mua cổ phiếu, nếu người chơi chứng khoán không mua hết cổ phiếu, thì dùng tiền gửi tiết kiệm tại Ngân hàng Vietcombank.

- Mục tiêu chọn cổ phiếu đảm bảo rằng danh mục của bạn có lợi suất cao nhất trong thời gian đầu tư 1 tháng.

Bước 3: Chấm điểm danh mục với các câu hỏi sau:

- Ước lượng mức sinh lợi sau 1 tháng của danh mục đầu tư đã chọn là bao nhiêu? (Câu hỏi 1)

- Dự báo chỉ số VN-Index cùng kỳ sẽ thay đổi bao nhiêu %? (Câu hỏi 2)

- Mức sinh lợi trung bình của lớp mình trong cùng kỳ là bao nhiêu %? (Câu hỏi 3)

Bước 4: Nộp kết quả chấm điểm

Bước 5: Thảo luận

Với 3 câu hỏi như trên, tác giả muốn kiểm chứng các giả thuyết cụ thể sau:

H1a: Người tham gia thực nghiệm đánh giá mình cao hơn mặt bằng chung của lớp

H1b: Người tham gia thực nghiệm đánh giá mình cao hơn mặt bằng chung của các nhà đầu tư Việt Nam.

Các nghiên cứu trước đó đều chỉ ra rằng, với các nhà đầu tư chứng khoán, việc bị rơi vào cả 2 loại biến tướng của thiên lệch tự tin thái quá là rất phổ biến.

Mục tiêu chính của 3 câu hỏi mà nhóm nghiên cứu xây dựng cho người tham gia là để kiểm chứng 2 giả thuyết H1a,b. Các phép đo dùng kiểm chứng xây dựng như sau:

H1a: Sử dụng hiệu số giữa dự báo của người tham gia về kết quả danh mục đầu tư của mình và dự báo của người tham gia về kết quả đầu tư trung bình của lớp. Bảng phân phối kết quả chênh lệch được xây dựng để đưa ra đánh giá tổng quan về mức độ phân bố của sự tự tin thái quá nếu có.

H1b: Sử dụng hiệu số giữa dự báo của người tham gia về kết quả danh mục đầu tư của mình và dự báo của người tham gia về mức thay đổi của VNIndex. Đây là thông tin đại diện cho mức độ tự tin của người tham gia khi đánh giá về khả năng đầu tư của cá nhân mình so với mặt bằng chung của các nhà đầu tư Việt Nam. Bảng phân phối kết quả chênh lệch (Histogram) được xây dựng để đưa ra đánh giá tổng quan về mức độ phân bố của sự tự tin thái quá nếu có.

Sau khi tiến hành kiểm thử và loại bỏ các kết quả không hợp lệ, số lượng người tham gia có phản hồi hợp lệ là 134 quan sát, phù hợp cho bước xử lý tiếp theo.

Kết quả nghiên cứu

Các kết quả nghiên cứu thể hiện mức độ tự tin thái quá được thể hiện dưới đây:

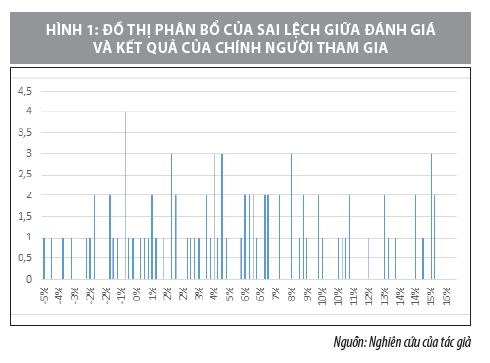

Hình 1 mô tả về mức độ sai lệch của dự báo so với chỉ số VN-Index. Đây chỉ là câu hỏi nhiễu nên không có nhiều giá trị trong đánh giá về mức độ tự tin thái quá của người tham gia, tuy nhiên nếu xét về kết quả thì dẫy phân bổ không đều, giá trị trung bình và trung vị đều là giá trị dương, thể hiện phần nào đó người tham gia đánh giá quá cao khả năng đầu tư của mình.

Tiếp theo, về khả năng dự báo chỉ số VN-Index và dự báo khả năng đầu tư của những người cùng nhóm thực nghiệm, đa số người tham gia dự báo mức tăng trưởng của VN-Index thấp hơn thực tế, tuy nhiên đây là những câu hỏi nhiễu và để lấy tham số cho các câu hỏi quan trọng hơn nên thông số này không có nhiều ý nghĩa thực tế. Ngoài ra, khung thời gian nghiên cứu chỉ có một tháng nên các số liệu này không phản ánh được nhiều về năng lực của người tham gia.

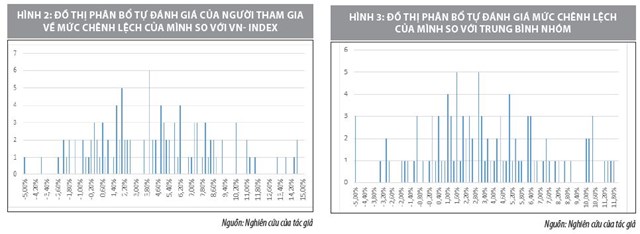

Hình 2 và Hình 3 thể hiện nội dung nghiên cứu chính được ẩn sau các câu hỏi và các hình trên, đó là đánh giá của người chơi về khả năng của chính mình so với chỉ số VN-Index, đại diện cho mức tự tin của người chơi. Mức độ tự tin ở đây được thể hiện qua việc người chơi tự đánh giá bản thân mình cao tới đâu so với ngưỡng kết quả trung bình của Việt Nam và của nhóm tương đương.

Hình 2 thể hiện rõ sự tự tin thái quá của nhà đầu tư với ngưỡng trung vị ở 4%, thể hiện đa số các nhà đầu tư tự đánh giá mình sẽ có mức lợi suất cao hơn VN - Index 4%/tháng, tức là gần 50%/năm. Các phân bố tập trung tương đối cân bằng quanh ngưỡng trung vị và với độ lệch tiêu chuẩn không cao, thể hiện sự tập trung cao trong kết quả. Tuy nhiên, kết quả quan trọng nhất là những người tham gia có xu hướng đánh giá rằng mình có khả năng chiến thắng thị trường, được đại diện bởi chỉ số VN - Index. Kết quả này tương đồng với các nghiên cứu trước đó về hiện tượng tự tin thái quá.

Tương tự như vậy, Hình 3 thể hiện mức độ tập trung cao của ngưỡng đánh giá chính bản thân mình có kết quả đầu tư từ 2% - 3% so với mức trung bình của những người cùng tham gia thực nghiệm, thể hiện sự tự tin thái quá của người chơi. Ngưỡng trung vị này không cao như trong trường hợp so sánh với chỉ số thị trường, tuy nhiên phần nào đó nó cũng thể hiện là người chơi tự đặt mình vào nhóm có mức trình độ cao hơn so với mặt bằng chung thị trường. Trong nhóm này, nhà đầu tư nghĩ mình có trình độ cao hơn mặt bằng của nhóm, do vậy mức điểm chấm có ngưỡng trung vị thấp hơn.

Kết luận

Trên thực tế, nghiên cứu này đã tìm ra dấu hiệu của các thiên lệch tài chính hành vi như sự tự tin thái quá khi đánh giá bản thân mình có năng lực đầu tư tốt hơn mức trung bình của những người cùng nhóm, sự tự tin thái quá khi đánh giá bản thân mình có năng lực đầu tư tốt hơn chỉ số VN - Index.

Kết quả nghiên cứu cho thấy, sự tồn tại của thiên lệch tự tin thái quá ở Việt Nam, khẳng định giả thuyết H1a và H1b, dẫn đến việc các cơ quan quản lý, những nhà nghiên cứu và vận hành thị trường cần chuẩn bị một số biện pháp phù hợp, ví dụ như tích cực nâng cao trình độ của nhà đầu tư, thiết lập những khuôn khổ giới hạn linh hoạt cho mức biến động giá của thị trường... nhằm hạn chế những hậu quả mà thiên lệch này mang lại.

(Bài viết thuộc khuôn khổ đề tài nghiên cứu khoa học cấp Bộ Giáo dục và Đào tạo, Mã số B2019-NTH-02)

Tài liệu tham khảo:

Vương Đức Hoàng Quân, Đào Quý Phúc, Các dạng thiên lệch hành vi của nhà đầu tư cá nhân trên thị trường chứng khoán Việt Nam, Tạp chí Phát triển Khoa học và Công nghệ, T. 15, S. 1Q (2012);

Barber, Brad M., and Terrance Odean. "Boys will be boys: Gender, overconfidence, and common stock investment." The quarterly journal of economics 116.1 (2001): 261-292;

Daniel, Kent, David Hirshleifer, and Avanidhar Subrahmanyam. "Investor psychology and security market under‐and overreactions." the Journal of Finance 53.6 (1998): 1839-1885;

De Bondt, Werner F. M., and Richard Thaler, (1985). Does the stock market overreact? The Journal of Finance, 40(3), 793–805;

FAMA, Eugene F., (1998). Market efficiency, long-term returns, and behavioral finance. Journal of Financial Economics, 49(3), 283–306;

Forbes, Daniel P. "Are some entrepreneurs more overconfident than others?." Journal of business venturing 20.5 (2005): 623-640;

Glaser, Markus, and Martin Weber. "Overconfidence and trading volume." The Geneva Risk and Insurance Review 32.1 (2007): 1-36;

Kahneman, Daniel, Paul Slovic, and Amos Tversky, eds., (1982), Judgment Under Uncertainty: Heuristics and Biases. Cambridge University Press;

Malmendier, Ulrike, and Geoffrey Tate. "CEO overconfidence and corporate investment." The journal of finance 60.6 (2005): 2661-2700.