Nhân tố ảnh hưởng đến cấu trúc vốn của doanh nghiệp ngành thực phẩm trên thị trường chứng khoán

Dựa vào số liệu báo cáo tài chính đối với 52 doanh nghiệp thực phẩm niêm yết trên thị trường chứng khoán Việt Nam từ năm 2011 – 2018, nhóm tác giả đã tiến hành nghiên cứu về các nhân tố tác động cấu trúc vốn. Nghiên cứu cho thấy, các doanh nghiệp thực phẩm có khả năng sinh lời, tỷ lệ tài sản cố định/tổng tài sản và số năm hoạt động có ảnh hưởng nghịch chiều đến cấu trúc vốn. Ngược lại, quy mô và tốc độ tăng trưởng là hai nhân tố có ảnh hưởng thuận chiều đến cấu trúc vốn. Ngoài ra, thuế suất thuế thu nhập doanh nghiệp không ảnh hưởng đến quyết định cấu trúc vốn của các doanh nghiệp thực phẩm. Qua nghiên cứu, nhóm tác giả đề xuất kiến nghị cho các nhà quản trị doanh nghiệp thực phẩm nhằm xây dựng cấu trúc vốn hiệu quả. Bài viết sử dụng mô hình nghiên cứu và phương pháp ước lượng GLS liên quan đến dữ liệu bảng cũng như kiểm định để lựa chọn mô hình.

Giới thiệu

Trên thực tế, cấu trúc vốn sẽ thay đổi tùy thuộc vào rất nhiều yếu tố nhưng thường tập trung vào các đặc điểm như sau: Tình hình của từng doanh nghiệp (DN), lĩnh vực mà DN hoạt động cũng như các ảnh hưởng từ sự biến động vĩ mô của nền kinh tế, các yếu tố văn hóa, tôn giáo và hành vi quản trị của nhà quản trị. Thay vì tìm xem tỷ lệ vốn vay trên tỷ lệ vốn chủ sở hữu là bao nhiêu thì tối ưu, các nhà nghiên cứu về tài chính học thường quan tâm đến việc tìm ra những nhân tố ảnh hưởng đến quyết định sử dụng vốn vay, hay nói cách khác là sử dụng đòn bẩy tài chính của DN. Chính từ sự tương quan giữa những nhân tố ảnh hưởng này với cấu trúc vốn, chúng ta có thể đánh giá được quyết định sử dụng vốn vay hoặc vốn chủ sở hữu của DN là hợp lý hay không hợp lý, có những bất cập và rủi ro phát sinh gì để từ đó đề xuất các giải pháp nâng cao hiệu quả sử dụng đòn bẩy tài chính, tối đa hóa giá trị tài sản cho DN.

Nghiên cứu này với mục đích tìm ra các nhân tố ảnh hưởng đến cấu trúc vốn các DN tại Việt Nam, đánh giá mức độ ảnh hưởng, chỉ ra những bất cập và đề xuất các giải pháp nâng cao hiệu quả sử dụng đòn bẩy tài chính.

Cơ sở lý thuyết

Modigliani và Miller (M&M) (1963, 1958), các thị trường vốn hoàn hảo, giá trị thị trường của DN độc lập với cấu trúc vốn của DN đó và nếu thị trường vốn hoàn hảo, M&M tranh luận rằng: Các DN có nguy cơ kinh doanh giống nhau và tiền lãi mong đợi hàng năm giống nhau phải có tổng giá trị giống nhau bất chấp cấu trúc vốn. Bởi vì giá trị của một DN phải phụ thuộc vào giá trị hiện tại của các hoạt động của nó, không phải dựa trên cách thức hay nguồn huy động vốn. Quan điểm của M&M, phải chăng trong một thị trường vận hành tốt, giám đốc tài chính không cần bận tâm về chính sách nợ hay cấu trúc vốn của DN mình? Thực tế lại hoàn toàn không phải như vậy, chính sách nợ và hoạch định một cấu trúc vốn tối ưu vẫn là bài toán khó và mối quan tâm hàng đầu của Giám đốc tài chính gắn liền với các mục tiêu cuối cùng là tối đa hóa giá trị cổ đông nhưng vẫn đảm bảo an toàn giảm thiếu hóa rủi ro và chi phí vay nợ. Từ đó, có thế thấy giá trị DN và chi phí vốn sử dụng bình quân (Weighted Average Cost of Capital, WACC) của DN chịu ảnh hưởng của cấu trúc vốn trong môi trường có thuế.

Lý thuyết đánh đổi (Trade- off theory) (1984), lý thuyết đánh đổi được các nhà nghiên cứu chia thành hai dạng, gồm: lý thuyết đánh đổi cấu trúc vốn dạng tĩnh (Static Trade - Off Theory) và lý thuyết đánh đổi cấu trúc vốn dạng động (Dynamic Trade - Off Theory).

Lý thuyết đánh đổi cấu trúc vốn đã giải thích được những ảnh hưởng của thuế thu nhập DN, thuế thu nhập cá nhân, các chi phí liên quan đến việc sử dụng nợ trong cấu trúc vốn của DN. Bên cạnh đó, lý thuyết đánh đổi cũng đã giải thích được sự khác biệt về cơ cấu vốn giữa các ngành, giữa các DN. Trong đó, những DN có tài sản hữu hình an toàn và khả năng sinh lợi cao thì có tỷ lệ nợ mục tiêu cao. Đối với những DN có khả năng sinh lời thấp, chủ yếu là tài sản vô hình thì có tỷ lệ nợ thấp. Tuy nhiên, lý thuyết đánh đổi cấu trúc vốn có hạn chế trong việc áp dụng là khó để định lượng được chi phí liên quan đến việc sử dụng nợ vay.

Murray Frank & Vidhan Goyal (2009) sử dụng bộ dữ liệu của các DN niêm yết của Mỹ trong giai đoạn 1950 – 2003. Kết quả nghiên cứu cho thấy tỷ lệ tài sản cố định, tỷ suất sinh lời, quy mô của DN là những nhân tố ảnh hưởng quan trọng đến cấu trúc vốn của DN Mỹ. Yếu tố lạm phát là yếu tố vĩ mô bên ngoài có ảnh hưởng đến cấu trúc vốn của DN trong mẫu nghiên cứu.

Nghiên cứu của Obeid Gharaibeh (2015) với mẫu dữ liệu thu thập từ 49 DN niêm yết trên thị trường chứng khoán Kuwait với nhiều ngành nghề trong giai đoạn 2009 – 2013. Bằng phương pháp Pooled OLS, nghiên cứu đã chỉ ra đặc điểm ngành, độ tuổi, quy mô DN, cơ hội tăng trưởng, tính thanh khoản và lợi nhuận có ảnh hưởng đến biến phụ thuộc là tổng nợ/tổng tài sản, trong đó, lợi nhuận có quan hệ nghịch chiều còn các biến khác thuận chiều.

Nghiên cứu của Lê Đạt Chí (2013) sử dụng bộ dữ liệu bảng của 178 DN phi tài chính niêm yết trên thị trường chứng khoán Việt Nam giai đoạn 2007 – 2010 với phương pháp ước lượng FEM để xác định các nhân tố ảnh hưởng đến cấu trúc vốn. Kết quả nghiên cứu cho thấy, thuế, hành vi quản trị, đòn bẩy ngành có tác động cùng chiều với cấu trúc vốn. Trong khi đó, lạm phát, tỷ số giá trị thị trường trên giá trị sổ sách, tỷ suất sinh lời ROA có tác động ngược chiều với tỷ lệ nợ của DN trong mẫu nghiên cứu.

Võ Xuân Vinh (2014), sử dụng bộ dữ liệu bảng không cần bằng được thu thập từ 104 DN phi tài chính trên Sở giao dịch chứng khoán TP. Hồ Chí Minh, đã kết luận cơ cấu sở hữu là yếu tố quan trọng ảnh hưởng đến cấu trúc vốn của DN. DN có sở hữu tập trung càng cao thì đòn bẩy tài chính càng cao và DN có sở hữu nước ngoài thì đòn bẩy tài chính thấp. Ngoài ra, kết quả nghiên cứu của Võ Xuân Vinh (2014) cho thấy, chưa có mối quan hệ rõ ràng giữa tỷ lệ sở hữu nhà nước và đòn bẩy tài chính.

Qua khảo lược các nghiên cứu đã thực hiện trước đây tác giả đề xuất lựa chọn các nhân tố nổi trội được tìm thấy bằng chứng là có tác động đến chính sách chi trả cổ tức như là lợi nhuận, thanh khoản, đòn bẩy tài chính, tăng trưởng và nhân tố chưa được tìm thấy bằng chứng có mối liên hệ đó là thuế.

Phương pháp nghiên cứu

Dữ liệu sử dụng trong nghiên cứu này là dữ liệu dạng bảng (panel data) được thu thập từ các báo cáo tài chính đã được kiểm toán trong 8 năm từ năm 2011 đến năm 2018 của 52 DN thực phẩm trên HOSE, HNX (gồm 416 quan sát).

Mô hình tổng quát

Yit= α+ βk Xkit + uit

Trong đó:

Yit Giá trị của biến phụ thuộc ứng với DN i vào thời gian t.

Xkit Vectơ các biến độc lập được thu thập dựa theo các nghiên cứu trước nhằm giải thích cho Yit.

uit Sai số ngẫu nhiên của DN i vào thời gian t.

Dựa trên mô hình tổng quát, tác giả mở rộng ra mô hình hồi quy đa biến giản đơn được xác định như sau:

Yit= α+ β1 ROAit+ β2 SIZEit+ β3 TANGit+ β4 GROWit+ β5 TAXit + β6 AGEit+uit

Cách xác định được mô hình phù hợp

Các phương pháp ước lượng OLS, FEM, REM chỉ cho kết quả vững và không chệch với giả thiết là sai số của mô hình hồi quy tổng thể có phương sai không thay đổi, tức là chúng có cùng phương sai, nói cách khác là có phương sai đồng nhất. Bên cạnh đó, mô hình hồi quy cũng không có quan hệ tương quan chuỗi giữa các sai số, tức là không có hiện tượng tự tương quan. Nếu bị vi phạm một trong hai giả thiết, các hệ số hồi quy của mô hình ước lượng không còn là ước lượng hiệu quả nhất. Trong trường hợp này, phương pháp GLS (Generalied Least Squares) được lựa chọn để khắc phục vi phạm này. Phương pháp GLS được đặt dưới giả định rằng mô hình là hoàn toàn xác định, có sự khác biệt về phương sai sai số ở mỗi nhóm đối tượng, nhưng là không đổi trong phạm vi từng đối tượng. Với những giả thiết như vậy, GLS đem lại ước lượng tiệm cận hiệu quả và vững.

Kết quả nghiên cứu

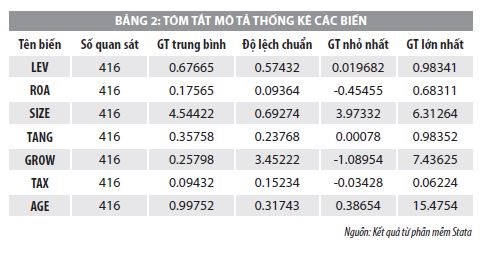

Thống kê mô tả các biến

Kết quả hồi quy

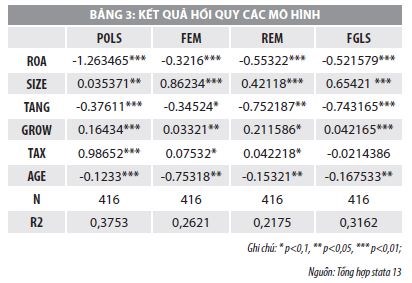

Để đo lường các nhân tố tác động đến chính sách cổ tức của các DN niêm yết trên thị trường chứng khoán Việt Nam mà cụ thể là chính sách cổ tức tiền mặt của các DN ngành thực phẩm, tác giả sẽ tiến hành phương pháp hồi quy lần lượt 3 mô hình: POLS (Mô hình hồi quy đa biến giản đơn), FEM (Mô hình tác động cố định), REM (Mô hình tác động ngẫu nhiên). Sau đó, nhóm tác giả sẽ sử dụng các kiểm định để lựa chọn mô hình phù hợp và khắc phục các khuyết tật của mô hình được lựa chọn làm kết quả cho bài nghiên cứu, để khắc phục khuyết tật phương sai sai số thay đổi của mô hình REM giúp cho kết quả ước lượng không chệch và hiệu quả, nhóm tác giả sử dụng ước lượng GLS khả thi (FGLS).

Kết quả hồi quy từ mô hình FGLS ở bảng 4 cho thấy các nhân tố ROA, TANG, AGE có ảnh hưởng ngược chiều đến cơ cấu vốn của DN thực phẩm và các nhân tố SIZE, GROW có ảnh hưởng thuận chiều đến tỷ lệ nợ trên tổng tài sản của DN thực phẩm. Thuế suất thuế thu nhập DN TAX không có ý nghĩa thống kê hay nói cách khác không ảnh hưởng đến cơ cấu vốn của các DN thực phẩm.

Mô hình hồi quy cụ thể được viết lại như sau:

LEV = -0.2782587 – 0.521579 ROA + 0.65421 SIZE - 0.743165TANG - 0.167533AGE

Kết luận và kiến nghị giải pháp

Việc xác định cấu trúc vốn của DN thực phẩm có ảnh hưởng quan trọng đến giá trị của DN, do đó, dựa vào kết quả nghiên cứu, nhóm tác giả đưa ra một số giải pháp cho các DN thực phẩm gắn liền với việc xác định cấu trúc vốn mục tiêu. Các DN thực phẩm cần xem xét các đặc điểm ảnh hưởng đến tỷ lệ nợ trên tổng tài sản của DN thực phẩm để có thể xác định được cấu trúc vốn mục tiêu. Dựa trên cơ sở xác định các nhân tố ảnh hưởng đến cấu trúc vốn trong bài viết, các DN cần xem xét:

Thứ nhất, các DN thực phẩm nâng cao hiệu quả kinh doanh. Kết quả nghiên cứu cho thấy hiệu quả kinh doanh có mối quan hệ ngược chiều với đòn bẩy tài chính. Khi hoạt động hiệu quả, các DN nhóm ngành thực phẩm có xu hướng ít sử dụng nợ hơn, điều này sẽ làm cho DN tiết kiệm được chi phí sử dụng vốn. Thay vì sử dụng nợ vay, DN thực phẩm có thể tận dụng nguồn vốn nội bộ từ lợi nhuận giữ lại bởi vì đây là loại vốn có chi phí thấp hơn so với nợ và phát hành cổ phiếu mới. Bên cạnh đó, khi hiệu quả có hiệu quả, DN sẽ được các chủ nợ đánh giá cao hơn cũng như được các nhà đầu tư trên thị trường tài chính tin tưởng hơn.

Thứ hai, kết quả nghiên cứu thực nghiệm của bài viết cho thấy tốc độ tăng trưởng của DN thực phẩm có mối quan hệ thuận chiều với tỷ lệ nợ trên tổng tài sản của DN. Nhưng số năm hoạt động lại có mối quan hệ ngược chiều với DN. Trên cơ sở đó, các nhà quản trị tài chính cần xây dựng kế hoạch phát triển cho DN thực phẩm phải cụ thể, cân nhắc đến từng giai đoạn hoạt động của ngành thực phẩm nhằm đánh giá khả năng tăng trưởng của DN qua từng năm, từng giai đoạn để có cơ chế huy động nguồn vốn tài trợ hoạt động phù hợp.

Thứ ba, tận dụng lợi thế về quy mô tài sản khi sử dụng nợ vay. Dựa trên kết quả nghiên cứu, có thể thấy giữa quy mô của DN thực phẩm và nợ có mối quan hệ thuận chiều với nhau. Doanh nghiệp thực phẩm có quy mô tài sản càng lớn càng thì việc vay mượn từ các chủ nợ sẽ dễ dàng hơn so với các DN thực phẩm có quy mô nhỏ, vừa. Do đó, khi sử dụng nợ vay, DN thực phẩm nên xem xét lợi thế về quy mô tài sản để có thể vay với chi phí vốn thấp.

Thứ tư, khai thác tối đa lợi ích của sử dụng nợ vay. Các khoản nợ vay còn được gọi là đòn bẩy tài chính bởi nếu khai thác nguồn vốn vay hiệu quả sẽ giúp DN thực phẩm nâng cao hiệu quả sử dụng vốn chủ sở hữu. Để tối đa hóa lợi ích của nợ vay, DN nên linh hoạt sử dụng các hình thức vay nợ thay vì phụ thuộc lớn vào các NHTM như hiện nay. Đối với nhóm tài sản ngắn hạn, các DN thực phẩm có thể đàm phán để sử dụng thương phiếu hoặc các khoản nợ ghi sổ trong quá trình giao dịch với bên bán nhằm chiếm dụng vốn. Đối với nhóm tài sản dài hạn, các DN thực phẩm có thể thuê tài chính, phát hành trái phiếu, trái phiếu chuyển đổi trên thị trường chứng khoán… Việc đa dạng linh hoạt hình thức huy động nguồn vốn vay nợ sẽ giúp DN thực phẩm cân đối hợp lý giữa chi phí và nguồn vốn cũng như khai thác được các lợi ích từ lá chắn thuế mang lại.

Tài liệu tham khảo:

Lê Đạt Chí (2013), “Các nhân tố ảnh hưởng đến việc hoạch định cấu trúc vốn của các nhà quản trị tài chính tại Việt Nam”, Tạp chí Phát triển và Hội nhập, Số 9 (19), tr. 22-28;

Bradley, M. Jarrell, G. A & Kim, E. H. (1984), “On the existence of optimal of capital structure: theory and evidence” Joumal of Financial, Vol 39, No3, p.157-878;

.Donaldson, G. (1961), “Corporate debt capacity: a study of corporate debt policy and the determination of corporate debt capacity”, Boston, division of research, Harvard Graduate School of Business Administration;

Modigliani, F & Miller, M.H. (1963), “Corporate income taxs and the cost of capital: a correction”, The American economic review, 53(3), p.433-443;

Myers, S.C. (1984), “The capital structure puzzle”, Journal of Finance, 39, 575–592.