Phát triển thanh toán không dùng tiền mặt tại Việt Nam

Trong những năm qua, thanh toán không dùng tiền mặt (TTKDTM) ở Việt Nam đã đạt được nhiều thành tựu, phát triển vô cùng mạnh mẽ đối với các phương thức thanh toán hiện đại. Tuy nhiên, hoạt động này vẫn còn gặp nhiều hạn chế, như: chưa phủ rộng khắp tại các địa phương, tính bảo mật và an ninh mạng chưa thực sự an toàn, trình độ hiểu biết của người dân về các phương thức thanh toán hiện đại chưa đồng đều… Bài viết nghiên cứu thực trạng hoạt động TTKDTM ở Việt Nam và đưa ra một số khuyến nghị nhằm phát triển hoạt động này.

Giới thiệu

TTKDTM là xu thế phát triển kinh tế và văn minh toàn cầu. Tuy nhiên, tuỳ vào trình độ tăng trưởng kinh tế, công nghệ, dân trí và văn hóa tiêu dùng mà mỗi nước sẽ có lộ trình tiến tới TTKDTM khác nhau. Trong thời gian gần đây, đặc biệt là dưới sự tác động của đại dịch Covid-19, Việt Nam đã và đang bắt kịp rất nhanh với xu thế này. Hoạt động TTKDTM có xu hướng gia tăng qua các năm, cả về giá trị và khối lượng giao dịch.

Việc sử dụng các công cụ TTKDTM được thúc đẩy bởi tính dễ sử dụng trong các khoản thanh toán vi mô và bán lẻ, lên lịch các giao dịch tài chính có thể được quản lý ở bất cứ đâu, giảm chi phí giao dịch và hiệu quả hơn so với việc sử dụng các công cụ thanh toán bằng tiền mặt (Irvi Givelyn và cộng sự, 2020). Những lợi ích này dường như đã được công chúng Việt Nam ở nhiều tầng lớp từ sinh viên, nhân viên văn phòng tới những tiểu thương bán lẻ ở các chợ truyền thống ở các đô thị, thành phố lớn nhìn nhận và mở lòng với các công cụ và dịch vụ thanh toán hiện đại. Khi người dân đã quen với hình thức thanh toán này, thì sẽ tạo đà cho sự tăng trưởng mạnh mẽ hơn nữa trong tương lai.

Hiện nay, các phương thức TTKDTM trên thế giới rất đa dạng. Tùy vào đặc điểm phát triển về kinh tế, công nghệ, cũng như dân trí mà mỗi quốc gia sẽ có những lựa chọn phương thức phù hợp. Việt Nam đang phổ biến một số hình thức, như: thanh toán qua thẻ ngân hàng (thông qua ATM, POS…), lệnh chi (khách hàng đặt lệnh chi thông qua mobile banking, internet banking…), séc, nhờ thu và một số phương thức khác (hối phiếu, thư tín dụng nội địa, lệnh phiếu, uỷ nhiệm chi giấy…).

Thực trạng TTKDTM ở Việt Nam

Tình hình giao dịch nội địa qua các phương thức thanh toán

Trong thời gian diễn ra dịch Covid-19, cũng như hiện nay, xu hướng gia tăng thanh toán nội địa không dùng tiền mặt tiếp tục gia tăng với tốc độ ấn tượng. Năm 2020, tổng số lượng giao dịch thông qua các phương thức thanh toán tăng 72% so với 2019. Tuy nhiên, tốc độ tăng của giá trị giao dịch khá khiêm tốn ở mức 16%. Nguyên nhân là do sự gia tăng các món giao dịch có giá trị nhỏ, minh chứng cho sự tham gia thanh toán của các cá nhân tiêu dùng cũng như thay đổi trong thói quen thanh toán của người dân.

Năm 2021, tốc độ tăng của số lượng giao dịch có chững lại, một phần do đây là thời gian dịch Covid-19 đang ở đỉnh điểm. Hầu hết mọi hoạt động kinh tế, thương mại đều bị ảnh hưởng đáng kể. Tuy nhiên, trong năm 2021, thị trường chứng khoán Việt Nam lại bùng nổ mạnh mẽ do đất nước thể hiện khả năng kiểm soát dịch tốt và có những chiến lược phục hồi, cũng như chống chọi với dịch bệnh phù hợp. Công nghệ tài chính phát triển khiến nhà đầu tư nhỏ lẻ ở nhà vẫn có thể mua, bán chứng khoán thông qua TTKDTM. Vì thế, mặc dù tốc độ tăng về số lượng giao dịch chỉ ở mức 36% (bằng một nửa so với năm trước), nhưng giá trị giao dịch vẫn tăng 16% (bằng với năm trước).

Năm 2022, đánh dấu sự tăng trưởng đáng kinh ngạc của tổng số lượng và giá trị TTKDTM với mức tăng 89% và 32% tương ứng. Đầu năm 2022, dù số lượng người nhiễm Covid-19 đạt đỉnh, nhưng đại đa số người dân đã tiêm vacxin, nên triệu chứng nhẹ, không còn đáng lo ngại. Người dân cũng sẵn sàng cho miễn dịch cộng đồng. Nhà nước dỡ bỏ hoàn toàn phong tỏa và các biện pháp tiêu cực đối với nền kinh tế. Đến lúc này, thói quen thanh toán qua ngân hàng, ví điện tử đã được hình thành. Rất nhiều người dân thấy rõ những lợi ích và vẫn tiếp tục TTKDTM trong các hoạt động mua bán nhỏ thường ngày.

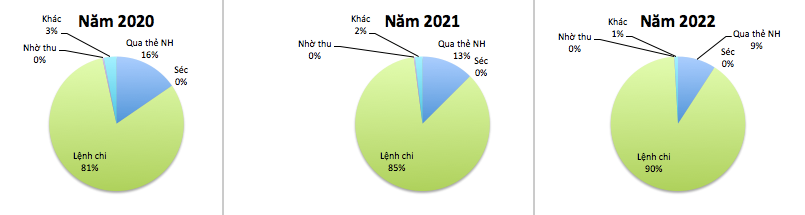

Hình: Cơ cấu số lượng giao dịch thanh toán nội địa qua các phương thức thanh toán

|

| Nguồn: Tác giả tự tổng hợp và tính toán |

Số liệu tổng hợp (Hình) cho thấy, phương thức thanh toán qua lệnh chi điện tử vẫn tiếp tục chiếm lĩnh trong việc TTKDTM. Đến năm 2022, tỷ trọng của những giao dịch thanh toán qua lệnh chi đã lên đến mức 90%. Trong khi séc, nhờ thu và các phương thức khác gần như không còn được sử dụng và sẽ biến mất trong tương lai không xa. Cụ thể như sau:

Về thanh toán nội địa qua thẻ ngân hàng. Trong năm 2018, mỗi quý số lượng và giá trị giao dịch qua thẻ dao động không đáng kể, tổng cả năm có 229,2 triệu món và đạt giá trị 592,2 nghìn tỷ đồng. Qua năm 2019, tổng số lượng giao dịch và giá trị giao dịch nội địa qua thẻ tăng 43% và 35% tương ứng so với năm 2018. Mỗi quý đều có sự tăng lên cả về số lượng và giá trị thanh toán. Quý IV/2019, số món giao dịch nội địa qua thẻ tăng 57% so với cùng kỳ năm 2018. Giá trị giao dịch cũng tăng 48% chỉ sau 1 năm. Như vậy, xu hướng sử dụng thẻ ngân hàng để giao dịch thanh toán nội địa tăng lên mạnh mẽ cho dù thời điểm này dịch Covid-19 chưa xuất hiện.

Sang đến năm 2020, giao dịch thanh toán nội địa qua thẻ ngân hàng vẫn tăng, nhưng tốc độ giảm so với trước dịch Covid-19. Cụ thể, năm 2020, số lượng và giá trị giao dịch tăng 40% và 24% so với năm 2019. Năm 2021 chỉ tăng 10% và 7%. Điều này dễ hiểu vì trong dịch Covid-19, người dân bị hạn chế ra ngoài, nên không trực tiếp sử dụng thẻ để thanh toán. Thay vào đó có nhiều phương pháp hữu hiệu hơn để thanh toán, như: quét mã QR, hoặc chuyển khoản. Sau năm 2021, đặc biệt sau miễn dịch cộng đồng, người dân đã hoàn toàn bước vào thời kỳ bình thường mới và thanh toán nội địa qua thẻ ngân hàng lại tăng mạnh trở lại với tốc độ tăng của năm 2022 so với 2021 là 39% đối với số lượng và 40% với giá trị giao dịch.

Giao dịch thanh toán nội địa qua séc. Đã giảm rất mạnh và rõ rệt do các phương thức thanh toán nhanh chóng và tiện lợi hơn ra đời và thay thế séc truyền thống. Năm 2019, số lượng và giá trị giao dịch thanh toán nội địa qua séc giảm mạnh 57% và 47%. Đối ngược với tốc độ tăng của thanh toán qua thẻ ngân hàng. Đến khi dịch Covid-19 bùng phát, sự sụt giảm lại càng mạnh mẽ. So với 2019, năm 2020 đánh dấu tốc độ giảm cực mạnh là 79% và 68% trong số lượng và giá trị giao dịch. Các giao dịch vẫn tiếp tục giảm trong các năm 2021 và 2022, nhưng tốc độ chậm hơn. Điều này cũng báo hiệu trong tương lai phương thức thanh toán bằng séc sẽ biến mất, thế chỗ bởi những phương thức không dùng tiền mặt hiện đại và thông minh hơn.

Giao dịch thanh toán nội địa qua lệnh chi: Trái ngược với giao dịch qua séc, tốc độ tăng trưởng của việc thanh toán qua lệnh chi tăng với tốc độ đáng kinh ngạc. Lệnh chi hay ủy nhiệm chi là lệnh thanh toán của chủ tài khoản được lập theo mẫu in sẵn của Ngân hàng Nhà nước, Kho bạc Nhà nước yêu cầu ngân hàng, Kho bạc Nhà nước phục vụ mình (nơi mở tài khoản tiền gửi) trích tài khoản của mình để trả cho người thụ hưởng. Chủ tài khoản có thể đặt lệnh chi tiền thông qua các ứng dụng ngân hàng điện tử trên máy điện thoại hoặc máy tính một cách dễ dàng. Hệ thống thanh toán điện tử nội địa 24/7 ngày càng phát triển đã tạo điều kiện cho việc thanh toán qua lệnh chi tăng mạnh qua thời gian. Từ số lượng giao dịch chỉ là 767 triệu món năm 2018, chỉ sau 1 năm con số này đã là 1,33 tỷ món, tăng 74%. Giá trị giao dịch cũng tăng 32%.

Sau khi đại dịch Covid-19 bùng phát, tốc độ tăng giao dịch thanh toán qua lệnh chi vẫn tiếp tục tăng mạnh. Về số lượng giao dịch, tốc độ tăng là 80% năm 2020, 43% năm 2021 và cực kỳ ấn tượng với con số 99% năm 2022. Giá trị giao dịch tăng ở mức khiêm tốn hơn với các mức 18%, 16% và 39% qua các năm tương ứng. Việc thanh toán qua lệnh chi tăng mạnh về số món, nhưng không mạnh về giá trị có thể do người dân sử dụng ứng dụng để thanh toán những khoản chi tiêu nhỏ, thậm chí mua thực phẩm, hàng tiêu dùng hàng ngày. Thói quen đi chợ mua bán thanh toán tiền mặt đã buộc phải thay đổi do dịch bệnh.

Giao dịch thanh toán nội địa qua nhờ thu: Hoạt động này chủ yếu được sử dụng bởi các doanh nghiệp trong hoạt động thương mại. Qua thời gian, phương thức này cũng mất dần vị thế vì yêu cầu bộ hồ sơ phức tạp, thời gian xử lý lâu, cũng như phải trả mức phí ngân hàng tốn kém. Theo số liệu của Ngân hàng Nhà nước, từ số lượng giao dịch là 47,6 triệu món với giá trị 5,5 triệu tỷ đồng năm 2018, các con số đã giảm xuống chỉ còn 3,5 triệu món và 1,5 triệu tỷ đồng vào năm 2022. Tuy nhiên, có một điều khá thú vị là trong giai đoạn dịch bệnh phức tạp, tốc độ sụt giảm không quá mạnh mẽ, thậm chí còn tăng nhẹ trong năm 2021. Trong khoản thời gian dịch bệnh, vì hạn chế tiếp xúc và mức tín nhiệm của bạn hàng khá khó xác định nên các doanh nghiệp sẽ lựa chọn thông qua ngân hàng thu hộ tiền hàng để tăng tính đảm bảo. Sang năm 2022, sau khi dịch Covid-19 đã được kiểm soát, thì phương thức thanh toán này sụt giảm mạnh tới 68% về số lượng và 77% về giá trị so với 2021.

Thanh toán qua ATM và POS

Thanh toán nội địa qua ATM trong giai đoạn 2018-2022 hầu như không có biến động gì đáng kể. Số lượng và giá trị giao dịch hàng năm khá đồng đều. Thanh toán qua POS có xu hướng tăng dần theo thời gian. Năm 2019 đánh dấu bước ngoặt trong phương thức thanh toán này với mức tăng 49% về số lượng và 35% về giá trị giao dịch so với 2018. Tuy nhiên, khi dịch Covid-19 bệnh bùng phát, người dân hạn chế đi mua sắm tại cửa hàng, cũng như các trung tâm thương mại nên việc thanh toán qua POS dù có tăng, nhưng với tốc độ thấp hơn hẳn. Cụ thể năm 2020, số lượng và giá trị giao dịch chỉ tăng 17% và 2% tương ứng so với 2019. Các con số là 13% và 14% tương ứng khi so sánh số liệu năm 2021 với 2020. Năm 2022, dịch bệnh được kiểm soát, thì tốc độ tăng đạt mức 52% và 47% về số lượng và giá trị giao dịch. Như vậy, khác với ATM, giao dịch thanh toán nội địa qua POS chịu ảnh hưởng rõ rệt bởi dịch bệnh Covid-19.

Thanh toán qua internet banking và mobile banking

Cả 2 loại phương thức giao dịch này thực sự bùng nổ vào năm 2021. Từ năm 2021, Ngân hàng Nhà nước Việt Nam cũng mới có thống kê đầy đủ và cụ thể về số lượng và giá trị giao dịch. Nếu như vào quý I/2020, số lượng giao dịch internet banking mới là 94,8 nghìn món, thì cùng kỳ 2021 con số này là 156,2 triệu món và cùng kỳ 2022 là 243,5 triệu món. Như vậy, năm 2021 đánh dấu sự phát triển bùng nổ của phương thức thanh toán này với mức tăng trưởng đáng kinh ngạc là 164629%. Đây cũng là giai đoạn dịch bệnh đang rất nghiêm trọng. Tính tổng cả năm 2021, số lượng giao dịch qua internet banking là 707 triệu món, và sang năm 2022 con số đã tăng gấp đôi với mức 1.404,4 triệu món. Giá trị giao dịch cũng tăng 87%. Kịch bản như trên cũng diễn ra gần như đúng với thanh toán qua mobile banking, thậm chí còn với tốc độ tăng mạnh hơn. Năm 2022, số lượng và giá trị giao dịch thanh toán nội địa qua mobile banking tăng 139% và 107% so với năm 2021. Số lượng thanh toán qua mobile banking cũng gấp nhiều lần so với internet banking, tuy nhiên giá trị thanh toán qua mobile banking lại thấp hơn so với internet banking.

Tuy nhiên, dù phát triển rất nhanh và mạnh trong thời gian qua, nhưng TTKDTM vẫn có những hạn chế sau:

Thứ nhất, tính phổ biến chưa cao. Mặc dù việc TTKDTM đang trở thành xu hướng, tuy nhiên, việc áp dụng và sử dụng phương tiện này vẫn chưa phổ biến đầy đủ tại Việt Nam, đặc biệt là ở các vùng nông thôn, nơi mạng internet và các thiết bị thanh toán cũng như tầm hiểu biết của người dân còn nhiều hạn chế.

Thứ hai, việc phổ cập kiến thức và thông tin tới rộng rãi toàn bộ người dân chưa đầy đủ và đồng bộ. Một số người dùng vẫn còn thiếu thông tin và kinh nghiệm sử dụng các phương tiện TTKDTM, điều này dẫn đến khó khăn, tâm lý e ngại trong quá trình sử dụng và trở thành rào cản trong việc phổ biến sử dụng phương tiện này.

Cuối cùng, nhưng quan trọng nhất là rủi ro về an ninh mạng khiến cho nhiều người dùng e ngại việc mở rộng sử dụng các phương tiện TTKDTM. Việc TTKDTM có thể tạo ra các rủi ro về an ninh mạng như mất thông tin cá nhân, tài khoản bị hack, hoặc các cuộc tấn công mạng đối với các nhà cung cấp dịch vụ thanh toán. Hiện nay ngày càng có nhiều thủ đoạn tinh vi nhằm lừa đảo người sở hữu tài khoản thanh toán, ví điện tử, như: gửi đường link internet banking, tổng đài, app giả mạo… Các ngân hàng, nhà cung cấp hiện nay mới chỉ quan tâm nhiều tới bảo mật mà chưa quan tâm nhiều đến vấn đề gian lận thanh toán.

Một số khuyến nghị phát triển TTKDTM

Từ những hạn chế phân tích ở trên, tác giả đưa ra một số khuyến nghị để phát triển TTKDTM như sau:

Một là, hoàn thiện đầy đủ cơ sở hạ tầng: Các tổ chức cần phải đầu tư vào hạ tầng để hỗ trợ TTKDTM, bao gồm việc phát triển hệ thống thanh toán điện tử, cơ sở hạ tầng mạng, máy đọc thẻ, terminal điện tử… Không chỉ có vậy ngoài phần cứng, để đảm bảo an ninh, bảo vệ người dùng, các tổ chức cung cấp dịch vụ thanh toán còn cần phải đẩy mạnh áp dụng các giải pháp công nghệ thông tin để chống gian lận thanh toán. Chẳng hạn như có những phần mềm giúp phát hiện ra những giao dịch ở dark website (tài khoản, CreditCard, mã nguồn, tài khoản người dùng cuối…). Những đường link internet banking, tổng đài, app giả mạo cũng có thể bị phát hiện và cảnh báo.

Hai là, đẩy mạnh các giải pháp TTKDTM: Các tổ chức cần thúc đẩy các giải pháp TTKDTM, như: ví điện tử, thẻ tín dụng, chuyển khoản trực tuyến, thanh toán qua ứng dụng di động... Các tổ chức có thể tạo ra những chương trình khuyến mãi để thu hút người dùng sử dụng các phương thức thanh toán này. Ngoài ra, đối với dân cư ở khu vực nông thôn, miền núi cần có những sản phẩm được thiết kế riêng, phù hợp với khả năng tiếp cận, thích ứng, cơ sở vật chất và trình độ của họ.

Ba là, giáo dục và tư vấn cho người dùng về các phương thức TTKDTM, những lợi ích và an toàn khi sử dụng chúng. Những chính sách khuyến khích sử dụng TTKDTM cũng cần được thông báo rõ ràng để người dùng hiểu và áp dụng. Các ngân hàng, tổ chức cung cấp dịch vụ thanh toán cần thường xuyên cập nhật, cảnh báo, cập nhật kiến thức cần biết cho khách hàng thông qua các phương tiện thông tin đại chúng, gửi tin nhắn, website của ngân hàng…

Bốn là, các tổ chức cần đảm bảo rằng, các phương thức TTKDTM được bảo mật và an toàn. Ngoài ra, các tổ chức cần có chính sách hỗ trợ khách hàng trong trường hợp gặp sự cố hoặc lỗi khi sử dụng các phương thức thanh toán này.

Tài liệu tham khảo:

1. Givelyn, I., Rohima, S., Mardalena., and Widyanata, F. (2022), The Impact of Cashless Payment on Indonesian Economy: Before and During Covid-19 Pandemic, Jurnal Ekonomi Pembangunan, 20(1), 89-104.

2. Ngân hàng Nhà nước Việt Nam (2023). Số liệu giao dịch của hệ thống thanh toán quốc gia

3. Nguyễn Đại Lai (2020), TTKDTM tại Việt Nam, truy cập từ https://mof.gov.vn/webcenter/portal/vclvcstc/pages_r/l/chi-tiet-tin?dDocName=MOFUCM178520.