Phát triển thị trường trái phiếu doanh nghiệp ở một số quốc gia châu Á và bài học kinh nghiệm cho Việt Nam

Ở Việt Nam, trong thời gian qua, thị trường trái phiếu doanh nghiệp có sự phát triển nhanh chóng, song cũng tiềm ẩn nhiều rủi ro. Vì vậy, việc nghiên cứu kinh nghiệm hoàn thiện cơ chế quản lý giám sát của một số quốc gia là bài học hữu ích đối với phát triển thị trường trái phiếu doanh nghiệp Việt Nam hiệu quả, bền vững trong tương lai.

Giới thiệu

TPDN là một sản phẩm mà các doanh nghiệp phát hành nhằm kêu gọi vốn từ cộng đồng. Khi mua và sở hữu TPDN, đồng nghĩa với việc nhà đầu tư đang cho doanh nghiệp vay tiền có kỳ hạn với mức lãi suất được niêm yết. Do đó, khi doanh nghiệp cần gọi vốn để phát triển, họ sẽ dùng hình thức phát hành trái phiếu này để vay tiền từ các nhà đầu tư và trả lãi cho họ theo các kỳ hạn.

Ở Việt Nam, trong thời gian qua, thị trường TPDN có sự phát triển nhanh chóng, song cũng tiềm ẩn nhiều rủi ro. Vì vậy, việc nghiên cứu kinh nghiệm hoàn thiện cơ chế quản lý giám sát của một số quốc gia là bài học hữu ích đối với phát triển thị trường TPDN Việt Nam hiệu quả, bền vững trong tương lai.

Kinh nghiệm của Hàn Quốc

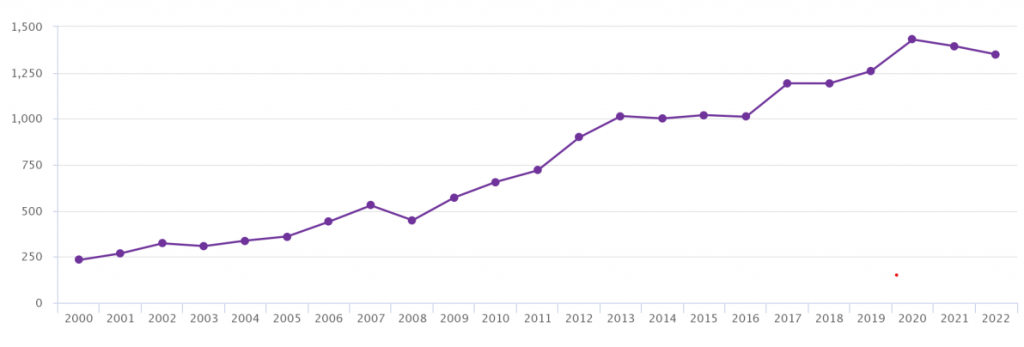

Thị trường trái phiếu của Hàn Quốc bắt đầu hình thành vào đầu thập niên 1950 khi Chính phủ phát hành trái phiếu Xây dựng đất nước để thúc đẩy phát triển kinh tế và tái thiết đất nước sau chiến tranh. Sau đó, các doanh nghiệp nước này cũng bắt đầu phát hành trái phiếu để thu hút nguồn vốn (ADB, 2018). Có thể nói, thị trường TPDN Hàn Quốc là một kênh huy động vốn dài hạn hiệu quả và liên tục tăng trưởng đều qua thời gian. Nếu như năm 2000, quy mô thị trường TPDN Hàn Quốc chỉ đạt 232,6 tỷ USD, thì năm 2022 đã tăng mạnh lên 1.349,6 tỷ USD (Hình 1).

Hình 1: Quy mô thị trường TPDN Hàn Quốc giai đoạn 2000-2022

|

| Nguồn: https://asianbondsonline.adb.org/ |

Đạt được kết quả trên là nhờ Hàn Quốc đã ban hành nhiều chính sách nhằm tăng cường tính minh bạch và thúc đẩy tăng trưởng trên thị trường TPDN. Cụ thể, từ sau cuộc khủng hoảng tài chính châu Á năm 1997, Hàn Quốc đã giới thiệu hệ thống định giá theo giá thị trường trong việc xác định giá TPDN. Không như cổ phiếu, mỗi lần phát hành trái phiếu có đặc điểm độc lập với nhau, ngay cả khi có chung tổ chức phát hành. Vì thế, không phải mọi trái phiếu đều được giao dịch trên thị trường. Do đó, rất khó để xác định giá trái phiếu dựa trên các trái phiếu đang lưu hành. Những đặc điểm này được đưa vào hệ thống định giá theo giá thị trường, theo đó các cơ quan định giá trái phiếu được thành lập để ước tính giá trị hợp lý của trái phiếu và công khai giá trái phiếu. Năm 1999, Hàn Quốc thành lập 3 cơ quan định giá trái phiếu, có chức năng định giá trái phiếu và cung cấp dịch vụ thông tin về giá trái phiếu. Hệ thống này đã góp phần làm cho thị trường TPDN minh bạch hơn và thị trường thứ cấp hiệu quả hơn (Hwang, 2016).

Năm 2000, Bộ Tài chính và Kinh tế Hàn Quốc đã ban hành nhiều chính sách tập trung vào cải thiện cấu trúc thị trường như: (i) Hợp lý hóa quy trình phát hành trái phiếu; (ii) Mở rộng vai trò của các trung gian tài chính trong giao dịch trái phiếu; (iii) Cải thiện cấu trúc phát hành và giao dịch trái phiếu; (iv) Cho phép thành lập hệ thống môi giới và các công ty môi giới trái phiếu; (v) Giới thiệu các giao dịch hợp đồng mua lại. Hai chính sách sau cùng được ban hành nhằm tăng cường quy mô giao dịch trái phiếu. Ngoài ra, hệ thống công bố thông tin đã được thông qua để đảm bảo tính minh bạch cao hơn trên thị trường trái phiếu. Theo chế độ công bố, các công ty chứng khoán được yêu cầu báo cáo dữ liệu giao dịch trái phiếu trong vòng ba mươi phút sau khi thực hiện giao dịch với Hiệp hội Đầu tư tài chính, sau đó, phải công bố dữ liệu giao dịch đó ngay lập tức thông qua thiết bị đầu cuối của mình. Những yêu cầu công bố này tăng cường tính minh bạch trong giao dịch trái phiếu phi tập trung (OTC) và tăng hiệu quả trong thị trường thứ cấp.

Năm 2005, Bộ Tài chính và Kinh tế Hàn Quốc cấp phép cho các công ty quản trị trái phiếu và bảo lãnh kinh doanh bảo hiểm. Năm 2009, Luật Doanh nghiệp được sửa đổi và cho phép hệ thống ủy thác nợ. Đối với chế độ bảo hiểm bảo lãnh, Luật Quỹ bảo lãnh tín dụng Hàn Quốc cũng được sửa đổi để cho phép Quỹ bảo lãnh tín dụng Hàn Quốc bảo lãnh thanh toán gốc và lãi đúng hạn cho trái phiếu.

Đến năm 2011, Luật Doanh nghiệp được sửa đổi, cho phép áp dụng cơ chế thành lập công ty quản lý trái phiếu để nâng cao việc bảo vệ nhà đầu tư. Ngân hàng, công ty chứng khoán và các tổ chức tài chính khác trên thị trường có thể đóng vai trò như một tổ chức quản lý trái phiếu. Ngoài ra, Luật này cũng nới lỏng những hạn chế về phát hành trái phiếu và tăng cường bảo vệ nhà đầu tư, từ đó đem lại những cải tiến trong thể chế cho TPDN.

Khi thị trường TPDN siết chặt vào năm 2013, Chính phủ Hàn Quốc đã công bố kế hoạch bình thường hóa thị trường vào bằng cách cung cấp lợi ích thuế cho các quỹ đầu tư trái phiếu có lãi suất cao và thúc đẩy các quỹ đầu tư TPDN. Đồng thời, Chính phủ Hàn Quốc cũng ban hành Luật Các thị trường vốn và dịch vụ đầu tư tài chính. Luật này quy định phạm vi hoạt động liên quan đến thông tin công bố của tổ chức phát hành, quy định về định mức tín nhiệm, quy định, quy trình về thủ tục cấp phép, hướng dẫn đăng ký, thông tin công bố định kỳ, giấy phép đầu tư, quy định về thuế, quy định về xử lý vi phạm của tổ chức phát hành và nhà đầu tư. Đồng thời, Luật này cũng có những quy định và chế tài nhằm phòng chống các hoạt động liên quan đến việc cung cấp sai lệch thông tin, lợi dụng, trục lợi của tổ chức phát hành, bảo vệ tổ chức đầu tư.

Kinh nghiệm của Nhật Bản

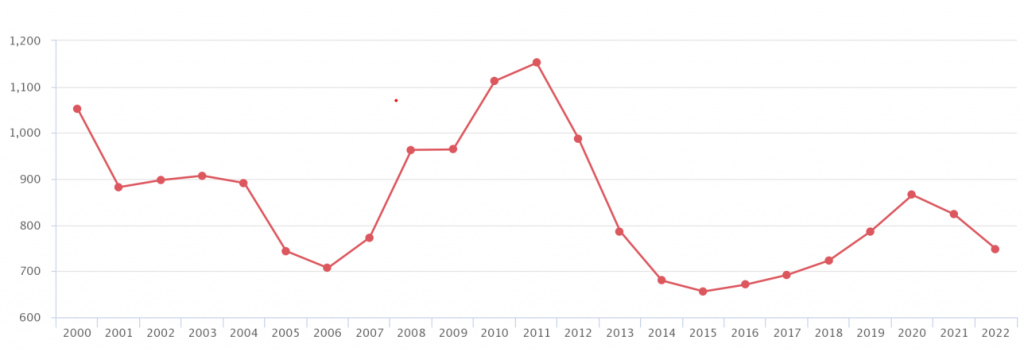

Thị trường TPDN Nhật Bản có quy mô nhiều biến động (Hình 2), gắn liền với nhiều đợt cải cách với mục tiêu là phát triển thị trường này thành một kênh huy động vốn dài hạn hiệu quả cho các công ty Nhật Bản, cũng như biến thị trường TPDN trở thành một trong những trung tâm tài chính thế giới.

Hình 2: Quy mô thị trường TPDN Nhật Bản giai đoạn 2000-2022

|

| Nguồn: https://asianbondsonline.adb.org/ |

Sau khủng hoảng tài chính châu Á và sau đó là khủng hoảng tài chính toàn cầu năm 2008, Chính phủ Nhật Bản đã nhận thức được tầm quan trọng của một thị trường TPDN hiệu quả, bền vững đối với sự phát triển dài hạn và đối với luồng vốn vay dài hạn cho doanh nghiệp. Vì vậy, nhiều nội dung cải cách và các biện pháp thúc đẩy đã được Chính phủ Nhật Bản, các cơ quan tự quản và các tổ chức tài chính liên quan áp dụng, triển khai nhằm đẩy mạnh sự phát triển của thị trường TPDN. Các cải cách, biện pháp chính đã được áp dụng như sau:

- Năm 2006, Công ty Cổ phần Trung tâm lưu ký chứng khoán Nhật Bản (JASDEC) triển khai hệ thống lưu ký tập trung mới và hệ thống đăng ký mới đối với TPDN, nhằm giúp phi vật chất hóa các chứng chỉ sở hữu trái phiếu, tăng cường việc thu thập và tập trung dữ liệu thông tin về các đợt phát hành và các công ty phát hành TPDN, rút ngắn quy trình thanh toán và giảm rủi ro thanh toán, nhờ đó tăng cường tính thanh khoản của việc giao dịch thứ cấp TPDN ở Nhật Bản.

- Năm 2009, Hiệp hội Các nhà kinh doanh chứng khoán Nhật Bản (JSDA) thành lập tổ nghiên cứu nhằm thúc đẩy sự phát triển của thị trường TPDN Nhật Bản. Nhiệm vụ của tổ nghiên cứu này là tạo ra diễn đàn trao đổi về các nội dung quan trọng, liên quan tới các điều kiện hiện tại và đưa ra các khuyến nghị chi tiết, phù hợp nhằm đẩy mạnh sự phát triển của thị trường TPDN Nhật Bản. Các chủ đề chính được tổ nghiên cứu của JSDA triển khai bao gồm: thẩm định quy trình bảo lãnh phát hành, các biện pháp giải quyết rủi ro tín dụng, xây dựng cơ chế chia sẻ thông tin về giá trái phiếu, xây dựng cơ chế triển khai các giao dịch repo trái phiếu nhằm tăng tính thanh khoản cho thị trường TPDN, đẩy mạnh hợp tác trong nước và quốc tế với thị trường TPDN các nước.

- Năm 2011, thị trường Tokyo Pro Bond được thành lập dưới sự quản lý của Sở Giao dịch chứng khoán Tokyo. Đây là sàn giao dịch cho các nhà đầu tư chuyên nghiệp trong nước và quốc tế theo 3 hình thức phát hành riêng lẻ: (i) Số lượng nhỏ các đợt phát hành riêng lẻ; (ii) Các nhà đầu tư có tổ chức đạt chất lượng - phát hành riêng lẻ; (iii) Chào bán tới số lượng nhà đầu tư nhất định. Do phần lớn các nhà đầu tư tham gia vào thị trường TPDN là các nhà đầu tư chuyên nghiệp, nên thị trường Tokyo Pro Bond được lập ra với mục tiêu cung cấp một cơ chế linh hoạt hơn trong quy trình bảo lãnh phát hành TPDN. Theo đó, vẫn có những yêu cầu về một đơn vị tư vấn bảo lãnh phát hành chính do Sở Giao dịch Chứng khoán Tokyo chấp thuận và có yêu cầu về mức xếp hạng tín nhiệm đối với đợt phát hành, tuy nhiên các yêu cầu về quy trình thẩm định doanh nghiệp sẽ được nới lỏng hơn.

- Trong giai đoạn 2013-2015, JSDA đã có nhiều cải tiến đối với phần mềm cung cấp các mức giá yết tham khảo về TPDN trên hệ thống giao dịch OTC TPDN, điều này cho phép cả công ty phát hành và các nhà đầu tư có thể cập nhật thường xuyên và dễ dàng các mức giá tham khảo trên thị trường OTC, cung cấp cập nhật các thông tin về các đợt phát hành gần nhất và các công ty phát hành trái phiếu. JSDA cũng đưa ra các quy định hướng dẫn chặt chẽ hơn, cập nhật hơn về vấn đề giám sát đối với các thành viên nhằm cải thiện chất lượng công bố thông tin được cung cấp trên trang web của JSDA.

Tuy nhiên, so với sự phát triển của thị trường TPCP có quy mô vốn hóa 200% GDP năm 2015 của Nhật Bản, thì thị trường TPDN vẫn có những hạn chế. Nguyên nhân dẫn tới sự phát triển hạn chế của thị trường TPDN Nhật Bản có thể được lý giải thông qua các đặc điểm chính sau:

Một là, trong khi khu vực công của Nhật Bản đang thiếu vốn, thì nhiều công ty tư nhân của Nhật Bản, đặc biệt là trong khu vực phi tài chính, đang ở tình trạng dư thừa tiền mặt. Điều này khiến cho ban lãnh đạo của các công ty thiếu động lực kinh doanh và ít có nhu cầu phát hành trái phiếu nhằm đáp ứng các nhu cầu vốn dài hạn, họ chủ yếu chỉ đáo hạn các khoản nợ vay dài hạn đối với ngân hàng. Bên cạnh đó, trong những giai đoạn khó khăn của nền kinh tế, khung hỗ trợ vay vốn với những điều kiện ưu đãi do Chính phủ Nhật Bản đưa ra cho khu vực doanh nghiệp nhỏ và vừa cũng đã khiến cho các doanh nghiệp này chuyển hướng quan tâm tới các khoản vay ngân hàng. Các đợt phát hành trái phiếu với khối lượng thấp trên thị trường sơ cấp sẽ dẫn tới tính thanh khoản thấp trên thị trường thứ cấp TPDN và ngược lại.

Hai là, việc phát hành TPDN ở thị trường Nhật Bản chủ yếu chỉ tập trung vào các công ty có định mức tín nhiệm tốt và ở một số ngành nghề cụ thể, điều này đem lại cả ưu điểm lẫn nhược điểm đối với sự phát triển lâu dài của thị trường TPDN. Một mặt, do mức xếp hạng tín nhiệm cao và mức rủi ro thấp của các công ty phát hành TPDN, mức độ rủi ro vỡ nợ của các công ty phát hành trái phiếu tại Nhật Bản là rất thấp. Mặt khác, với các yêu cầu cao về xếp hạng tín nhiệm như vậy, cộng với mức ngại rủi ro của các nhà đầu tư chuyên nghiệp (vốn là những thành viên giao dịch chính trên thị trường TPDN), sẽ tạo ra rào cản vô hình đối với các doanh nghiệp nhỏ và vừa trong việc tham gia vào thị trường TPDN. Kết quả là, chỉ có các công ty lớn, với hồ sơ kinh doanh có doanh thu tốt và uy tín cao mới có thể phát hành thành công TPDN theo phương thức phát hành đại chúng (PO). Trong khi đó, các doanh nghiệp nhỏ và vừa thường lựa chọn phát hành trái phiếu theo hình thức phát hành riêng lẻ (PP) hoặc qua vay vốn ngân hàng, vì đây là các phương thức vay vốn có chi phí thấp hơn (xét về chi phí phát hành tính trên quy mô đợt phát hành).

Bài học kinh nghiệm cho Việt Nam

Ở Việt Nam, thị trường TPDN bắt đầu hình thành từ năm 2000, nhưng chỉ thực sự phát triển kể từ khi Nghị định số 90/2011/NĐ-CP, ngày 14/10/2011 của Chính phủ về phát hành TPDN có hiệu lực. Đặc biệt, để đáp ứng nhu cầu vốn của các doanh nghiệp trong bối cảnh tăng trưởng tín dụng được Ngân hàng Nhà nước điều hành thận trọng, kể từ năm 2017 đến nay, thị trường TPDN phát triển nhanh và mạnh mẽ, bất chấp dịch bệnh Covid-19 diễn biến phức tạp. Nhìn chung, thị trường TPDN đã tăng trưởng cả về số lượng, cơ cấu doanh nghiệp phát hành và loại hình sản phẩm, dần trở thành kênh huy động vốn trung, dài hạn cho nhiều loại hình doanh nghiệp, góp phần giảm bớt áp lực huy động, cung ứng vốn của các ngân hàng thương mại theo chủ trương phát triển thị trường vốn cân bằng hơn với thị trường tín dụng ngân hàng.

Mặc dù có tốc độ tăng trưởng cao, song quy mô của thị trường TPDN Việt Nam hiện nay vẫn còn nhỏ hơn rất nhiều so với các nước trong khu vực. Đến cuối năm 2022, quy mô thị trường của Việt Nam đạt gần 16% GDP, rất khiêm tốn so với Hàn Quốc gần 87% GDP; Nhật Bản gần 18% GDP (Tư Giang, 2023). Bên cạnh đó, sự phát triển nóng của thị trường TPDN cũng tiềm ẩn nhiều rủi ro đối với nhà đầu tư; giao dịch trên thị trường thứ cấp còn nhiều hạn chế. Việc thiếu các tổ chức định giá, xếp hạng tín nhiệm DN cũng phần nào tác động, ảnh hưởng đến sự phát triển bền vững của thị trường TPDN… Sau các vụ xử lý hành vi vi phạm pháp luật trong phát hành và sử dụng vốn trái phiếu không đúng mục đích của một số nhà phát triển bất động sản lớn, thì việc phát hành TPDN đột ngột giảm tốc. Thống kê từ Hiệp hội Thị trường trái phiếu Việt Nam (2023) cho thấy, trong năm 2022, tổng khối lượng phát hành trong nước đạt 255.163 tỷ đồng, giảm 65,6% so với năm 2021.

Qua nghiên cứu kinh nghiệm phát triển thị trường TPDN tại Hàn Quốc và Nhật Bản, tác giả rút ra một số bài học cho phát triển thị trường này tại Việt Nam một cách hiệu quả, như sau:

Thứ nhất, để các nhà đầu tư có cơ sở vững chắc trong việc ra quyết định, thì việc đảm bảo minh bạch hóa thông tin là rất cần thiết. Các thông tin về định mức tín nhiệm, giá cả… của trái phiếu cần được công bố rộng rãi, đảm bảo khả năng tiếp cận của các nhà đầu tư. Cần có một đầu mối chính tổng hợp mọi thông tin về TPDN. Điều này giúp tập trung thông tin, thuận tiện cho việc tiếp cận và khai thác thông tin của các nhà đầu tư hoặc các tổ chức, cá nhân có nhu cầu. Cơ quan này sẽ thực hiện tổng hợp, phân loại và xử lý các thông tin này một cách hợp lý.

Thứ hai, bổ sung thêm quy định về việc công bố thông tin của các doanh nghiệp phát hành trái phiếu, bao gồm cả phát hành riêng lẻ và đại chúng. Các doanh nghiệp này cần chủ động thông báo mọi thông tin có liên quan về trái phiếu cho các cơ quan quản lý và nhà đầu tư. Đối với phát hành đại chúng, thông tin cần được công bố rộng rãi trước và sau khi phát hành trên website của doanh nghiệp phát hành và các sở giao dịch chứng khoán. Đối với phát hành riêng lẻ, thông tin cần được công bố rộng rãi ngay sau khi phát hành. Thông tin đầy đủ, minh bạch cũng giúp các doanh nghiệp xếp hạng tín dụng có cơ sở tin cậy trong việc thực hiện xếp hạng doanh nghiệp và trái phiếu theo các tiêu chuẩn quốc tế, tạo điều kiện tăng tính thanh khoản và quy mô của thị trường.

Thứ ba, xếp hạng tín nhiệm TPDN là tiêu chí quan trọng đối với nhà đầu tư trong việc ra quyết định tài trợ. Vì vậy, Chính phủ cần ban hành quy định về việc các doanh nghiệp bắt buộc phải thực hiện xếp hạng tín nhiệm trái phiếu trước khi phát hành. Đồng thời, nghiên cứu, đề xuất cơ chế khuyến khích các định chế trên thị trường tài chính ưu tiên đầu tư vào TPDN được xếp hạng cao.

Việc xếp hạng tín nhiệm cần phải được thực hiện bởi các tổ chức xếp hạng tín nhiệm có uy tín, thực hiện việc xếp hạng một cách bài bản, theo tiêu chuẩn quốc tế. Ngoài ra, điều này cũng sẽ tạo điều kiện thuận lợi cho trái phiếu của các doanh nghiệp Việt Nam khi niêm yết tại các thị trường quốc tế.

Thứ tư, thúc đẩy việc hình thành và hoạt động của các định chế đầu tư chuyên nghiệp, trong đó ưu tiên phát triển nhà đầu tư chứng khoán chuyên nghiệp, thúc đẩy các định chế tài chính trung gian (doanh nghiệp bảo hiểm, các loại hình quỹ đầu tư, hệ thống quỹ hưu trí) nhằm tăng tiềm lực tài chính và mở rộng các sản phẩm dịch vụ để thu hút nguồn vốn nhàn rỗi và tạo kênh đầu tư an toàn cho nhà đầu tư cá nhân. Đồng thời, tiếp tục tăng cường đào tạo, phát triển nhà đầu tư có đầy đủ kiến thức, năng lực tài chính khi tham gia thị trường.

Tài liệu tham khảo:

1. ADB (2018), Asean +3 Bond market guide 2018 - Republic of Korea.

2. Bộ Tài chính (2022), Chỉ thị số 01/CT-BTC, ngày 25/4/2022 về tăng cường quản lý, kiểm tra, giám sát và chấn chỉnh hoạt động phát hành, đầu tư, cung cấp dịch vụ về TPDN phát hành riêng lẻ.

3. Chính phủ (2020), Nghị định số 153/2020/NĐ-CP, ngày 31/12/2020 quy định về chào bán, giao dịch TPDN riêng lẻ tại thị trường trong nước và chào bán TPDN ra thị trường quốc tế.

4. Hiroshi Yoshikawa, Nomura Institute of Capital Markets Research (2016), The reforms and developments of Japan's Corporate Bond market.

5. Pongpen Ruengvirayudh và Sakkapop Panyanul (2006), The corporate bond market in Thailand, BIS papers, 26, 152-160.

6. Seiwoon Hwang (2016), Corporate bond market in Asia and the Pacific and its role in financing for development, Conference on Corporate bond market in Asia and the Pacific and its role in financing for development, Korea.

7. Tir Srinopnikom (2011), Thai corporate bond market: an assessment of the country’s regulatory framework, Thai Law Journal, 1(14).

8. Tư Giang (2023), Thị trường trái phiếu đang dần ấm lại, truy cập từ https://vietnamnet.vn/thi-truong-trai-phieu-dang-dan-am-lai-2124626.html.