Tác động lan tỏa tỷ suất sinh lợi của chứng khoán các nước Đông Nam Á đến Việt Nam

Nghiên cứu này thực hiện đánh giá mức độ tác động của tỷ suất sinh lời của thị trường chứng khoán một số nước ở khu vực Đông Nam Á (Philippines, Malaysia, Indonesia, Thái Lan và Singapore) đến Việt Nam trong giai đoạn từ năm 2001- 2017 với dữ liệu theo tuần.

Thông qua các ước lượng kiểm định đồng liên kết Johansen, phân tích hàm phản ứng đẩy, phân rã phương sai và kiểm định nhân quả Granger theo tuần, nghiên cứu cho thấy, thị trường chứng khoán các quốc gia này đều có những ảnh hưởng nhất định đến Việt Nam và có độ trễ từ 3 đến 4 tuần trong giai đoạn nghiên cứu.

Giới thiệu

Sau hơn 20 năm hình thành và phát triển, thị trường chứng khoán (TTCK) Việt Nam ngày càng lớn mạnh và trở thành một trong những kênh huy động vốn quan trọng trong nền kinh tế; đồng thời là kênh đầu tư hấp dẫn đối với nhà đầu tư (NĐT) trong và ngoài nước. Nền kinh tế trong nước có nhiều dấu hiệu tăng trưởng tích cực, mở ra nhiều cơ hội cho các NĐT khi đầu tư trên TTCK. VN-Index đã phá vỡ vùng đỉnh cũ của năm 2007, chạm mức cao nhất 1.204,33 điểm tại phiên giao dịch ngày 9/4/2018, với mức tăng bình quân 46% trong năm 2017.

Tuy nhiên, sau khi đạt đỉnh trong quý I, chỉ số VN-Index đã giảm mạnh trong quý II và là một trong những thị trường giảm điểm mạnh nhất. Tính đến ngày 11/7/2018, kể từ mức đỉnh VN- Index đã giảm tới hơn 25,83% để xuống mốc 983,16 điểm. (Ủy ban Chứng khoán Nhà nước, 2018). Ngoài ra, thống kê lịch sử đã ghi nhận, dưới sự ảnh hưởng của cuộc khủng khoảng kinh tế toàn cầu năm 2008, VN-Index giảm sâu và mất 80% giá trị chỉ 2 năm sau khi đạt đỉnh vào tháng 3/2007.

Vì vậy, có thể nhận thấy đầu tư chứng khoán là một kênh đầu tư sinh lợi hấp dẫn nhưng cũng chứa đựng rất nhiều rủi ro. Các NĐT ngoài mối quan tâm hàng đầu là tỷ suất sinh lời, việc dự báo và quản lý rủi ro cũng là một trong những chiến lược NĐT cần đặc biệt chú trọng.

Sự hội nhập sâu rộng của các nền kinh tế trong bối cảnh toàn cầu hóa hiện nay giúp hệ thống tài chính tại các nước trên thế giới có sự phụ thuộc và tác động qua lại lẫn nhau. Việt Nam đang ngày càng hội nhập quốc tế sâu vào nền kinh tế thế giới thông qua việc tham gia và ký hết các hiệp định thương mại và tài chính quốc tế. Việc Cộng đồng Kinh tế ASEAN (ngày 31/12/2015) đi vào thực thi giúp cho dòng vốn được tự do dịch chuyển qua lại giữa các nước trong khu vực Đông Nam Á; khiến cho mối liên kết TTCK giữa các quốc gia trong khu vực càng gia tăng.

Vì vậy, nghiên cứu mối quan hệ tỷ suất sinh lời giữa các TTCK sẽ giúp NĐT có thêm thông tin để dự báo sự thay đổi của giá cổ phiếu khi đầu tư trên TTCK, cũng như có thể tận dụng mối tương quan này để có chiến lược đa dạng hóa danh mục đầu tư phù hợp, giúp tăng lợi nhuận và giảm rủi ro.

Mối quan hệ tỷ suất sinh lời giữa các thị trường có thể được đánh giá qua khái niệm lan tỏa suất sinh lời (Oliveira, 2009). Đã có nhiều công trình nghiên cứu về sự tác động và tương quan lẫn nhau giữa tỷ suất sinh lời của các TTCK lớn trên thế giới như: Mỹ, Trung Quốc, Nhật Bản và Singapore. Tuy nhiên, vẫn còn khá ít nghiên cứu tập trung vào thị trường các nước đang phát triển, cụ thể là khu vực Đông Nam Á. Do đó, nhóm tác giả thực hiện nghiên cứu này nhằm xem xét tác động lan tỏa tỷ suất sinh lời của TTCK các nước Đông Nam Á đến thị trường Việt Nam thông qua phân tích hồi quy chỉ số chứng khoán của các nước Đông Nam Á.

Cụ thể hơn, nếu TTCK các nước khu vực Đông Nam Á có mối liên hệ chặt với TTCK Việt Nam, nghĩa là các cú sốc hay sự thay đổi từ TTCK các nước này sẽ lan tỏa ảnh hưởng đến thị trường Việt Nam. NĐT có thể dự báo rủi ro dựa vào phân tích các biến động tại TTCK các nước khu vực Đông Nam Á, làm cơ sở để ra quyết định đầu tư phù hợp hơn.

Cơ sở lý thuyết

Ngày nay, khái niệm thị trường dường như tách rời với khái niệm đường biên giới quốc gia và vùng lãnh thổ. Đối với lĩnh vực tài chính điều này càng trở nên rõ rệt hơn khi mà sự tương quan và tính liên kết chặt chẽ giữa các thị trường ngày càng gia tăng. Khi một cú sốc trong một thị trường tài chính thuộc các quốc gia phát triển nổ ra sẽ kéo theo tác động lây lan và hệ quả tương tự ở các thị trường của nhiều nước khác.

Đã có nhiều công trình nghiên cứu về sự tương quan giữa tỷ suất sinh lời của các TTCK khác nhau trên phạm vi thế giới. Malliaris và Urrutia (1992) phân tích tác động trước và sau khủng hoảng tài chính 1987 của các chỉ số chứng khoán ở các thị trường khác nhau để thấy được sự sụp đổ đã tạo ra sự tương tác lớn giữa các thị trường, đặc biệt là trong việc giải thích các biến động. Trong khi đó, Masih và cộng sự (2009) nghiên cứu về mối liên kết “năng động” và cơ chế truyền dẫn thông tin của TTCK quốc tế đến từ các cú sốc trên thị trường.

Stuart và cộng sự (2007) lại có cách tiếp cận khác khi xem xét tương quan động giữa lợi nhuận chứng khoán ở 3 khu vực khác nhau trên thế giới bao gồm châu Á - Thái Bình Dương, châu Âu và châu Mỹ sử dụng mô hình GARCH tương tác có điều kiện bất đối xứng được giới thiệu bởi Cappiello, Engle và Sheppard (2006). Nghiên cứu đã tìm thấy sự khác biệt đáng kể trong mối tương quan giữa các thị trường thông qua thời gian.

Cuộc khủng hoảng ở châu Á đóng vai trò là một sự phá vỡ cấu trúc, với sự tương quan ngày càng tăng giữa các quốc gia khủng hoảng trong thời gian sau này. Đồng thời, bối cảnh thị trường thế giới sụt giảm mạnh đầu những năm 2000 cũng là một sự kiện quan trọng để nghiên cứu mối tương quan ở các nước thị trường phát triển.

Tuy nhiên, điều này đi ngược lại với giả thiết thị trường hiệu quả khi nói rằng giá của chứng khoán ở các thị trường khác nhau có mối quan hệ tương quan trong ngắn hạn và dài hạn. Hay nói cách khác, có thể dự báo về giá cả chứng khoán ở các thị trường khác nhau sau một độ trễ thời gian nhất định. Hou (2007) chỉ tập trung vào lý giải cho việc giá chứng khoán của các DN chịu ảnh hưởng từ thông tin có độ trễ hơn so với việc hấp thụ các yếu tố khác; tức là sự truyền dẫn thông tin chậm chạp và khả năng hấp thụ thông tin vào trong giá của các chứng khoán khác nhau ở các thị trường khác nhau dẫn tới tác động lan tỏa. Nguyên nhân chính dẫn đến điều này là do sự bất cân xứng thông tin, hiệu quả của các kênh truyền dẫn, mức độ phát triển về nền tảng và cơ chế thể chế vận hành ở các thị trường không đồng nhất đã phát sinh cơ hội kinh doanh chênh lệch giá trên TTCK quốc tế.

Huang và cộng sự (1999) cũng công bố kết quả nghiên cứu thị trường châu Á, trong đó tìm thấy bằng chứng về sự tác động dẫn dắt các thị trường mới nổi từ các thị trường phát triển hơn như Singapore, Nhật Bản và Hồng Kong. Điều này thể hiện có mối liên hệ khá chặt giữa các thị trường phát triển và thị trường mới nổi ở châu Á.

Bên cạnh đó, Oliveira (2009) cũng cho rằng, một thị trường phát triển hơn có thể đi trước các thị trường khác, nó có thể dự đoán với một mức giá hợp lý sự chuyển động của giá thị trường khác, tạo ra các cơ hội chênh lệch giá. Bằng chứng cho thấy, có mối quan hệ đồng biến của chỉ số Dow Jones và Bovespa, lợi nhuận của Bovespa được giải thích bởi sự thay đổi trong những phút trước của NYSE; xác định sự tồn tại của hiệu ứng lan tỏa trễ giữa TTCK Mỹ và Brazil trong giai đoạn 1996-2006 bằng cách kiểm tra Granger và Johansen.

Nhiều nghiên cứu sau đó dựa trên tác động lan tỏa này như Kofman và Martens (1997) sử dụng dữ liệu của 2 chỉ số chứng khoán FTSE và S&P 500 của Mỹ để nghiên cứu sự lây lan với độ trễ về lợi nhuận và biến động giữa TTCK London và New York. Kết quả cho thấy, cả 2 thị trường ảnh hưởng qua lại lẫn nhau, mặc dù ảnh hưởng của Mỹ đối với Anh rõ ràng hơn. Mặt khác, có một số nghiên cứu cho rằng, không tồn tại tác động lan tỏa có độ trễ trong mối quan hệ giữa TTCK các nước.

Shih Hsiao và Chen (2008) cho rằng, không có mối quan hệ giữa các chỉ số của các thị trường Trung Quốc, Nhật Bản và Mỹ. J.M. Tonin và cộng sự (2013) nghiên cứu sự tồn tại của hiệu ứng lan tỏa giữa TTCK của Brazil với các nước thành viên chính của BRICS (Trung Quốc, Nga và Ấn Độ) trước và sau cuộc khủng hoảng năm 2008 với bộ dữ liệu từ tháng 9/2008 đến tháng 3/2013.

Kết quả cho thấy, TTCK Brazil đã không có mối quan hệ lâu dài với cú sốc từ Trung Quốc và Nga trong giai đoạn trước khủng hoảng 2008. Tuy nhiên, hiệu ứng này đã được đáp ứng cho giai đoạn sau khủng hoảng đối với cả 3 nước và tác động lan tỏa trễ được thấy rõ trong giai đoạn này.

Mặc dù, các nghiên cứu trước đây đã đưa ra các nhận định khác nhau về sự tồn tại hiệu ứng lan tỏa có độ trễ giữa các chỉ số TTCK trên thế giới, nhưng phần lớn đều đưa ra lập luận tồn tại sự thay đổi giá có thứ tự này. Hơn nữa, phân tích mối quan hệ nhân quả Granger là một kỹ thuật hữu ích để nghiên cứu mối liên kết có độ trễ giữa các TTCK.

Phương pháp nghiên cứu và dữ liệu

Phương pháp nghiên cứu

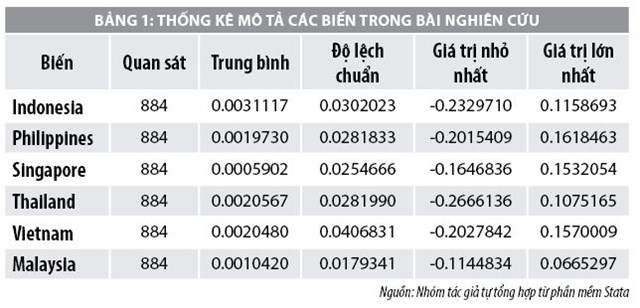

Nhóm tác giả tiến hành sử dụng thống kê mô tả để đảm bảo bộ dữ liệu có ý nghĩa và phù hợp bản chất kinh tế. Sau đó, bắt đầu kiểm định tính dừng của bộ dữ liệu và kiểm tra tính đồng liên kết trong các cặp dữ liệu cần nghiên cứu. Tiếp theo, việc chọn lựa bậc tối ưu cũng là một bước để đảm bảo độ trễ các biến phù hợp được sử dụng trong mô hình nghiên cứu. Trên cơ sở đó, nhóm tác giả tiến hành các phương thức ước lượng như phân tích hàm phản ứng đẩy, hệ số phân rã phương sai và kiểm định nhân quả Granger để xác định sự lan tỏa tỷ suất sinh lợi giữa các TTCK các nước khu vực Đông Nam Á đến Việt Nam.

Dữ liệu nghiên cứu

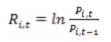

Dữ liệu sử dụng trong bài nghiên cứu là tỷ suất sinh lời chứng khoán theo tuần trong 17 năm, từ năm 2001-2017 của 6 nước trong khu vực, bao gồm: Indonesia, Philippines, Singapore, Thái Lan, Malaysia và Việt Nam. Sau khi thu thập dữ liệu thô từ các trang thông tin chứng khoán của Việt Nam là Thomson Reteurs cho các nước còn lại trong khu vực, nhóm tác giả tiến hành loại bỏ các tuần không giao dịch, hoặc có những quan sát ngoại biên (có giá trị rất lớn hoặc rất nhỏ trong bộ dữ liệu do những giao dịch bất thường) để đảm bảo tính nhất quán và đảm bảo bộ dữ liệu vững và không chệch. Nghiên cứu này sử dụng lợi nhuận hàng tuần của cổ phiếu thông qua công thức:

Trong đó: Ri,t là tỷ suất sinh lợi của chứng khoán i tại tuần t; Pi,t là giá đóng cửa của chứng khoán i tại cuối tuần t; Pi,t-1 là giá đóng cửa của chứng khoán i tại cuối tuần t-1

Kết quả và thảo luận

Thống kê mô tả dữ liệu

Theo kết quả thống kê mô tả, tỷ suất sinh lợi của các thị trường tương đối phù hợp với thực tiễn và không xuất hiện các giao dịch có giá trị ngoại biên lớn, dẫn đến kết quả ước lượng bị chệch. Với tất cả số lượng dữ liệu nghiên cứu là 884 quan sát, nhóm tác giả nhận xét đủ đảm bảo những điều kiện cơ bản của ước lượng theo dữ liệu thời gian.

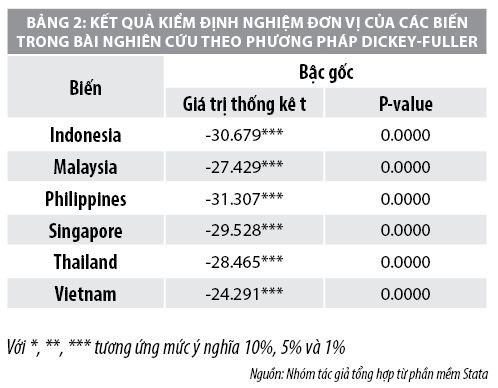

Kiểm định tính dừng chuỗi dữ liệu

Toàn bộ dữ liệu đều dừng ở bậc gốc khi p-value đều nhỏ hơn 1%. Do vậy, nhóm tác giả thực hiện tiến hành các bước tiếp theo trong ước lượng thống kê của mình.

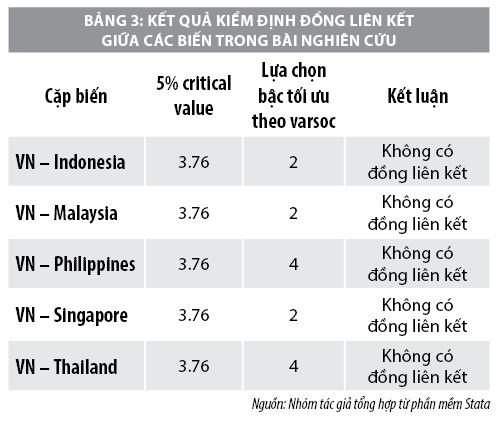

Kiểm định đồng liên kết

Dựa vào kiểm định đồng liên kết Johansen, nhóm tác giả nhận thấy, các biến nghiên cứu đều không tồn tại đồng liên kết, chứng tỏ không có sự xuất hiện mối quan hệ trong dài hạn của các biến nghiên cứu. Theo đó, nhóm tác giả thực hiện kiểm định chọn lựa bậc phù hợp cho các ước lượng tiếp theo trong nghiên cứu của mình.

Kiểm định nhân quả Granger

Dựa vào kết quả mối quan hệ nhân quả Granger của các cặp biến nghiên cứu nhận thấy, chỉ có duy nhất thị trường Malaysia là nguyên nhân gây ra hệ quả biến động của TTCK Việt Nam với mức ý nghĩa là 5%. Còn lại các kết quả có ý nghĩa thống kê cho kiểm định nhân quả đều theo chiều hướng ngược lại (nghĩa là Việt Nam là nhân tố nguyên nhân dẫn đến sự thay đổi của TTCK các nước khác).

Hàm phản ứng đẩy

Kết quả được trình bày trong hàm phản ứng đẩy cho thấy, TTCK các nước Đông Nam Á có tác động lan tỏa đến TTCK Việt Nam. Sự ảnh hưởng này chia thành hai nhóm, nhóm có tác động tích cực đến Việt Nam bao gồm các nước: Singapore, Malaysia và Indonesia; trong khi, các nước Philippines và Thái Lan có tác động tiêu cực đến Việt Nam.

Dựa vào hàm phân rã phương sai cho thấy, các cú sốc của những thị trường các nước khu vực Đông Nam Á chỉ giải thích được một phần rất nhỏ đến sự biến động của thị trường Việt Nam (quanh ngưỡng 0,1% đến 0,4%). Điều này cũng tương đối dễ hiểu khi thị trường Việt Nam đa phần chịu ảnh hưởng bởi các nước phát triển, hoặc các nước có mối quan hệ thương mại và độ mở tài chính lớn đối với Việt Nam như Mỹ, Trung Quốc nhiều hơn. Các tác động này diễn ra với độ trễ được nhóm tác giả lựa chọn theo độ trễ tối ưu từ 3 đến 4 tuần.

Kết luận

Nghiên cứu này cung cấp bằng chứng thực nghiệm về mối liên hệ giữa TTCK các nước khu vực Đông Nam Á đến Việt Nam. Kết quả cho thấy, giữa các thị trường này không tồn tại mối quan hệ đồng liên kết trong dài hạn mà chỉ có những cú sốc ngắn hạn ảnh hưởng đến sự biến động của TTCK Việt Nam với độ trễ từ 3 đến 4 tuần, tuy nhiên, về mức độ phân rã phương sai phần trăm đóng góp không cao.

Đây là một bằng chứng ủng hộ cho nghiên cứu của Hou (2007) cho rằng, hiện tượng lan tỏa tỷ suất sinh lời chứng khoán giữa thị trường các nước có độ trễ do sự bất cân xứng thông tin, hiệu quả của các kênh truyền dẫn, mức độ phát triển về nền tảng và cơ chế thể chế vận hành ở các thị trường. Điều này cũng gợi mở hàm ý chính sách cho các NĐT quốc tế trên thị trường Việt Nam. Các NĐT cũng cần quan tâm đến độ trễ của các cú sốc để tìm kiếm cơ hội gia tăng tỷ suất sinh lời của danh mục đầu tư thông qua việc kinh doanh chênh lệch giá.

Tài liệu tham khảo:

- Ủy ban Chứng khoán Nhà nước (20/4/2018), Thống kê thị trường chứng khoán;

- Hou, K. (2007), Industry information diffusion and the lead-lag effect in stock returns. The Review of Financial Studies, Pp.1113-1138;

- Huang, B. N., Sohng, S. N., and Yang, C. W. (1999), State Dependent Correlation and Lead-Lag Relation when Volatility of Markets is Large: Evidence from the US and Asian Emerging Markets. Journal of economic development, v.24, n.2;

- Tonin, J. M. (2013), Lead-lag effect in the Stock Market of BRICS. Transnational Corporations Review, 5(4);

- Kofman, P., Martens & M., (1997), Interaction between stock markets: an analysis of the common trading hours at the London and New York stock exchange. Journal of International Money and Finance, 16(3), 387-414;

- Malliaris, A. G., Urrutia & J. L. (1992), The international crash of October 1987: causality tests. The Journal of Financial and Quantitative Analysis, 27(3), 353-364;

- Masih, R., Masih A. (2009), Dynamic Linkages and the Propagation Mechanism Driving Major International Stock Markets: An Analysis of the Pre-and Post-Crash Eras. Asia-Pacific Financial Markets, 16(3), 211-230;

- Mediros, D. O., Oliveira, G.R.D & Doornik, B. (2009), Testing for lead-lag effects between the American and the Brazilian stock markets. Brazilian Businessreview, 6(1), 1-20;

- Shih, M. L., Hsiao, S. H. & Chen, F. S. H (2008), The Association of China Stock Index with Japan and US. Journal of Convergence Information Technology. 3(2), 13-22;

- Stuart, H., Don, B. & Nguyen, N. (2007), Correlation Dynamics between Asia-Pacific, EU and US Stock Returns. SSRN Electronic Journal 7.