Tái cấu trúc Quỹ Bảo lãnh tín dụng

Để triển khai hiệu quả Quỹ bảo lãnh tín dụng, cần xây dựng một quỹ bảo lãnh mới, với những chính sách hoàn toàn mới.

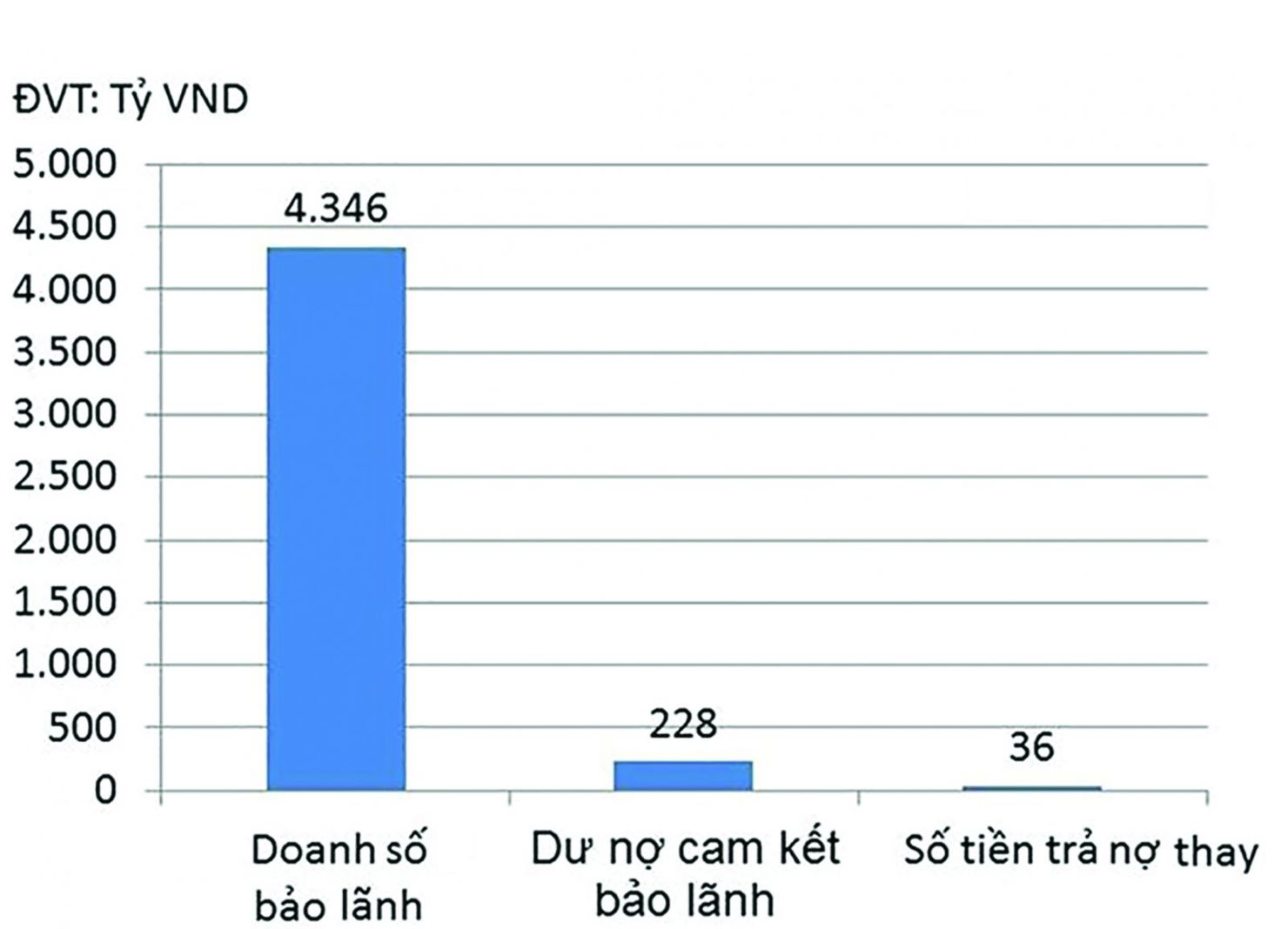

Dù đã thành lập nhiều năm nay, nhưng hệ thống các quỹ Quỹ bảo lãnh tín dụng hiện vẫn èo uột, không hỗ trợ nhiều cho các doanh nghiệp.

Quy định “đánh đố”

Dù Ngân hàng Nhà nước nới room tín dụng thì vốn tín dụng sẽ khó được giải ngân cho các doanh nghiệp, đặc biệt là các doanh nghiệp nhỏ và vừa (SMEs), bởi phần lớn các SMEs không đủ điều kiện tiếp cận tín dụng. Do đó, cần có cơ chế bảo lãnh tín dụng đặc biệt, hoặc tái cấu trúc hệ thống Quỹ bảo lãnh tín dụng.

Bất cập của các Quỹ bảo lãnh tín dụng là yêu cầu doanh nghiệp có tài sản đảm bảo, thì quỹ mới đứng ra bảo lãnh tín dụng. Trong khi nếu doanh nghiệp có tài sản đảm bảo, thì không cần thông qua Quỹ Bảo lãnh tín dụng để phải mất thêm phí bảo lãnh.

Còn trong trường hợp bảo lãnh tín chấp, thì Chủ tịch của quỹ hay hội đồng tín dụng cấp bảo lãnh sẽ chịu trách nhiệm bảo toàn vốn, cũng như các nguyên tắc về quản lý tài chính. Như vậy, quy định này mang tính “đánh đố” nhiều hơn.

Cần giải pháp mạnh

Để triển khai hiệu quả Quỹ Bảo lãnh tín dụng trong thời gian tới, cần xây dựng một chính sách hoàn toàn mới, quỹ bảo lãnh mới, trong đó có một số giải pháp mang tính tái cấu trúc như sau:

Thứ nhất, bảo lãnh thì gần như phải tín chấp hoàn toàn cho các SMEs, tỷ lệ thế chấp rất nhỏ và không thể hủy ngang. Vốn đối ứng của doanh nghiệp cho phương án, dự án vay vốn khoảng 20%, nếu có tài sản đảm bảo thì chỉ chiếm khoảng 20-30%.

Thứ hai, Quỹ Bảo lãnh tín dụng nên được hình thành và trực thuộc thẳng Chính phủ, không thuộc bộ ngành nào. Có thể thành lập Cục chính sách SMEs để quản lý, có tỷ lệ trích lập dự phòng rủi ro, hệ thống xếp hạng tín dụng để đánh giá các doanh nghiệp.

Thứ ba, các Quỹ Bảo lãnh tín dụng địa phương nên sắp xếp lại thành một chi nhánh trực thuộc quỹ Trung ương để hợp nhất thành sức mạnh của tất cả nguồn lực toàn quốc, nâng mức vốn điều lệ cao lên.

Thứ tư, trong quá trình hoạt động, việc thu phí bảo lãnh phải được công khai, minh bạch cho tất cả các doanh nghiệp SMEs khi tiếp cận quỹ. Ví dụ, mức phí từ 1,5-2,5% một năm, phải có quy định mức tối đa, nhưng ở mức 2% là hợp lý.

Quỹ phải trích lập dự phòng rủi ro trên cơ sở thu nhập từ phí bảo lãnh, để bảo đảm có thể bù đắp được rủi ro. Nếu SMEs phá sản, giải thể, không còn nguồn để hoàn thành nghĩa vụ bảo lãnh, thì sẽ được xóa bỏ.

Thứ năm, về nguồn lực cho quỹ, Nhà nước sẽ phải nghiên cứu các nguồn lực tài chính từ các quỹ dự trữ khác nhau, hoặc từ một phần tái cấp vốn của NHNN để hỗ trợ quỹ này hoạt động thì mới khả thi. Tránh tình trạng hô khẩu hiệu nhưng không thực hiện.