Các nhân tố tác động đến cấu trúc vốn của doanh nghiệp ngành xây dựng

Bài nghiên cứu này nhằm tìm ra những nhân tố tác động đến cấu trúc vốn của các doanh nghiệp ngành Xây dựng niêm yết trên thị trường chứng khoán trong giai đoạn 2014-2019 với dữ liệu thứ cấp từ 94 doanh nghiệp xây dựng niêm yết, bao gồm 472 quan sát với kỹ thuật hồi quy dữ liệu bảng.

Kết quả hồi quy cho thấy, có 6 nhân tố quan trọng ảnh hưởng đến cấu trúc vốn doanh nghiệp. Từ kết quả nghiên cứu này, những nhà quản trị doanh nghiệp có thể tham khảo kết quả nghiên cứu để đưa ra những quyết định về cấu trúc vốn, đảm bảo phù hợp với mục tiêu phát triển của các doanh nghiệp trong ngành Xây dựng.

Đặt vấn đề

Theo báo cáo chiến lược phát triển kinh tế xã hội giai đoạn 2011-2020, xây dựng là ngành kinh tế có vị trí, vai trò chiến lược quan trọng trong công cuộc xây dựng và phát triển đất nước, trung bình đóng góp trên >5% GDP mỗi năm.

Tuy nhiên, bên cạnh những thành tựu của ngành Xây dựng Việt Nam, doanh nghiệp (DN) ngành này cũng đã phải đối diện với nhiều khó khăn. Những ảnh hưởng tiêu cực từ đại dịch Covid- 19, những biến động về lãi suất và lạm phát, cũng như các chính sách quản lý của Nhà nước đã ảnh hưởng trực tiếp đến ngành Xây dựng trong thời gian qua.

Nghiên cứu các nhân tố tác động đến cấu trúc vốn của DN Xây dựng là rất cần thiết và sẽ giúp DN tối đa hoá lợi nhuận, hạn chế rủi ro tài chính. Vì vậy, nhóm tác giả nghiên cứu nhân tố tác động đến cấu trúc vốn của DN xây dựng niêm yết trên thị trường chứng khoán Việt Nam; mong muốn có những đóng góp về mặt học thuật để từ đó giúp DN đưa ra các quyết định về quản trị nguồn vốn.

Cơ sở lý thuyết

Lý thuyết về cơ cấu vốn theo quan điểm truyền thống

Nghiên cứu của David Durand (1952) là công trình đầu tiên về cấu trúc vốn của DN đã đưa ra các giả định như: DN hoạt động trong môi trường có thuế thu nhập DN, thị trường tài chính là không hoàn hảo và DN tiềm ẩn rủi ro kiệt quệ tài chính do sử dụng nợ. Khi một DN bắt đầu vay nợ, nợ vay thường có chi phí rẻ hơn so với vốn chủ sở hữu.

Tuy nhiên, khi DN tăng tỷ lệ giữa vốn vay so với vốn chủ sở hữu cũng khiến mức độ rủi ro tăng theo, buộc các chủ sở hữu phải tăng tỷ suất sinh lời; do đó, làm giảm giá trị DN. Theo lý thuyết này, tồn tại một cơ cấu vốn tối ưu làm tối đa hoá giá trị DN và giúp tối thiểu hoá chi phí sử dụng vốn bình quân (WACC).

Lý thuyết về cơ cấu nguồn vốn hiện đại (Lý thuyết M&M)

Trái với quan điểm truyền thống, tác giả Modilligani và Miller (1958) đã đưa ra lý thuyết mối quan hệ giữa nguồn vốn và giá trị DN. Để tìm hiểu xem giá trị vốn tăng hay giảm khi DN tăng hay giảm vay mượn.

Lý thuyết được đưa ra cùng với các giả định sau: Không có thuế (thuế thu nhập DN và thuế thu nhập cá nhân), Không có chi phí: giao dịch, khốn khó tài chính và phá sản, tất cả các nhà đầu tư cá nhân và DN đều lãi suất vay như nhau, và thị trường vốn là thị trường hoàn hảo. Lý thuyết M&M được phát biểu thành 2 mệnh đề quan trọng: Mệnh đề (I) - Giá trị của DN và Mệnh đề (II) - Chi phí sử dụng vốn. Hai mệnh đề lần lượt được xem xét trong hai trường hợp: có thuế và không có thuế.

Lý thuyết đánh đổi cấu trúc vốn

Dựa trên nền tảng lý thuyết M&M, lý thuyết đánh đổi đã xem xét đến tác động của thuế và chi phí khánh kiệt tài chính. Được khởi xướng bởi Kraus & Litzenberger (1973) và được phát triển bởi Myers (1977) cho rằng, DN chỉ nên sử dụng một mức hạn nợ nhất định để tối đa hoá giá trị DN, trái ngược với lý thuyết M&M giá trị công ty càng cao khi sử dụng càng nhiều.

Lý thuyết đánh đổi chỉ ra rằng, cấu trúc vốn mục tiêu là điểm mà tại đó lợi ích từ lá chắn thuế có thể bù đắp được chi phí kiệt quệ tài chính. Tuy nhiên, khi hệ số nợ tăng lên đến một mức nào đó thì chi phí kiệt quệ tài chính sẽ vượt qua lợi ích của lá chắn thuế từ lãi vay. Từ đó, giá trị công ty (GTCT) sẽ giảm và gia tăng xác xuất phá sản.

GTCT vay nợ = GTCT không vay nợ + Hiện giá lá chắn thuế - Hiện giá chi phí khốn khó tài chính

Các nhân tố tác động đến cấu trúc vốn theo quan điểm đánh đổi cấu trúc gồm: Thuế thu nhập DN, chi phí khốn khó tài chính, tài sản cố định hữu hình, quy mô công ty và lợi nhuận.

Lý thuyết trật tự phân hạng

Theo Myers và Majluf, dựa trên cơ sở bất cân xứng thông tin giữa nhà quản lý tài chính và nhà đầu tư bên ngoài, nhà quản lý sẽ nắm nhiều thông tin hơn các nhà đầu tư, chính vì vậy các nhà đầu tư sẽ thường yêu cầu chiết khấu cao hơn, làm cho chi phí huy động vốn bên ngoài sẽ cao hơn, từ đó, dẫn đến hình thành nên trật tự ưu tiên tài trợ.

Mặc dù, lý thuyết trật tự phân hạng giải thích được một vài khía cạnh có ảnh hưởng đến quyết định chọn nguồn vốn tài trợ của DN, lý thuyết này còn tồn tại nhiều hạn chế khi không giải thích được tác động của thuế, chi phí phá sản, chi phí phát hành chứng khoán đến nợ vay của DN.

Các nghiên cứu thực nghiệm

Nghiên cứu của Chen (2003) được thực hiện trên 77 công ty lớn có cổ phiếu niêm yết trên Sở Giao dịch Chứng khoán Thượng Hải, Trung Quốc. Tác giả đã dựa trên lý thuyết đánh đổi và lý thuyết trật tự phân hạng để xác định các nhân tố tác động đến cấu trúc vốn của các công ty niêm yết gồm: Lợi nhuận, khả năng tăng trưởng, tài sản cố định hữu hình, chi phí kiệt quệ tài chính và lá chắn thuế đến cấu trúc vốn của các doanh nghiệp.

Kết quả nghiên cứu của Chen cho thấy, tỷ suất sinh lợi và quy mô DN có tác động ngược chiều với cấu trúc vốn, còn tốc độ tăng trưởng và tài sản cố định hữu hình lại có tác động cùng chiều với tỷ lệ nợ. Đồng thời, theo Chen thì lý thuyết trật tự phân hạng giải thích kết quả nghiên cứu tốt hơn so với lý thuyết đánh đổi.

Nghiên cứu của Wanrapee Banchuenvijit (2009) được thực hiện trên 81 công ty niêm yết tại Sở Giao dịch Chứng khoán Thái Lan từ năm 2004-2008. Với 5 nhân tố được đưa vào mô hình gồm tỷ suất sinh lợi, quy mô DN, tỷ lệ tài sản cố định hữu hình, tốc độ tăng trưởng tài sản, sự biến động của lợi nhuận hoạt động.

Kết quả cho thấy, có ba nhân tố có ý nghĩa thống kê ở mức 1%, đó là: Tỷ suất sinh lợi, tài sản cố định có mối quan hệ ngược chiều với hệ số nợ, còn quy mô công ty lại có mối tương quan cùng chiều với hệ số nợ.

Tại Việt Nam, Nguyễn Thị Như Quỳnh, Lê Đình Luân, Lê Hoàng Vinh (2020) phân tích các yếu tố tác động đến cấu trúc vốn của 148 DN phi tài chính niêm yết tại Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HoSE) thông qua chỉ tiêu đòn bẩy tài chính ngắn hạn và tỷ lệ đòn bẩy tài chính dài hạn trong giai đoạn 2011- 2018.

Nghiên cứu đã chỉ ra một số điểm thú vị như, trong ngắn hạn, tỷ lệ đòn bẩy chịu tác động bởi các yếu tố quy mô lợi nhuận, cấu trúc tài sản và thanh khoản DN. Trong dài hạn, tỷ lệ đòn bẩy tài chính chịu tác động tác động bởi quy mô, lợi nhuận, cấu trúc tài sản, cơ hội tăng trưởng và thanh khoản; Thuế không tác động đến cấu trúc vốn.

Mô hình và dữ liệu

Mô hình tổng quát

Yit = β0 + ΣβiXit + uit

Trong đó:

i là đơn vị chéo thứ ivà t là thời gian thứ t;

Yit là biến phụ thuộc; Xit là biến độc lập; α: hệ số tự do, β: hệ số hồi quy, uit: phần dư.

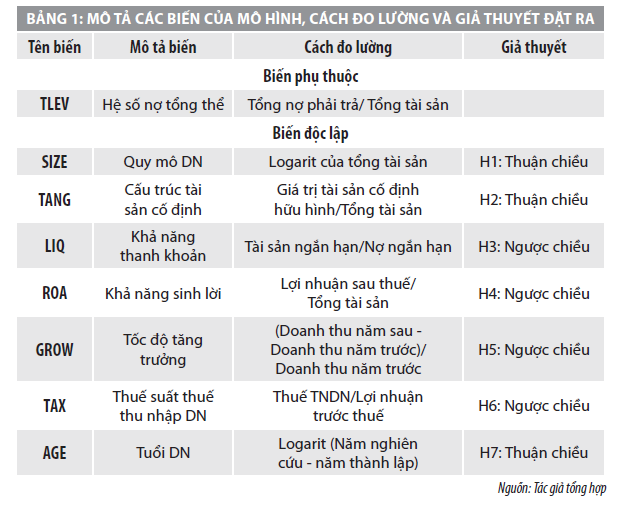

Dựa trên các nghiên cứu thực nghiệm trên thế giới và tại Việt Nam, nhóm tác giả nhận thấy số lượng các biến cũng như cách thức đo lường biến và kết quả chiều hướng tác động của các biến (nhân tố) lên cấu trúc vốn là khác nhau ở các bài nghiên cứu.

Tuy nhiên, các nghiên cứu này đều cùng lựa chọn một số các nhân tố ảnh hưởng đến cấu trúc vốn của DN như quy mô DN, cấu trúc tài sản, khả năng thanh khoản, hệ số sinh lời, cơ hội tăng trưởng thuế và tuổi DN. Các biến này đều có khả năng thu thập về số liệu và đều có ý nghĩa kinh tế, có tương quan và giải thích được vấn đề nghiên cứu.

Vì vậy, nhóm tác giả đã xây dựng mô hình nghiên cứu và đưa ra các biến có ảnh hưởng đến cấu trúc vốn của các DN xây dựng niêm yết tại Việt Nam trên cơ sở lựa chọn biến tác động của các nghiên cứu thực nghiệm trước đây. Mô hình nghiên cứu như sau:

TLEVit = α + β1SIZEit+ β2TANGit+ β3LIQit+β4ROAit+ β5GROWit+ β6TAXit+ β7AGEit+ uit

Dữ liệu

Các biến của mô hình, cách đo lường và giả thuyết đặt ra được mô tả tại Bảng 1.

Phương pháp ước lượng mô hình

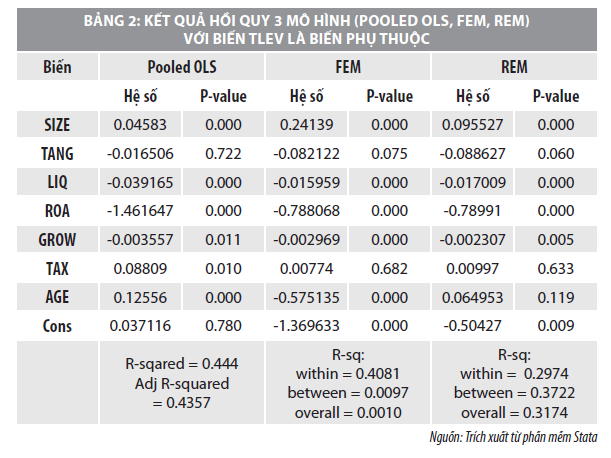

Để phân tích dữ liệu bảng, cách tiếp cận đơn giản nhất mà các nghiên cứu thường sử dụng đó là phương pháp ước lượng bình phương tối thiểu gộp (Pooled OLS). Mô hình này không kiểm soát được từng đặc điểm riêng của từng DN trong nghiên cứu nhưng lại ràng buộc quá chặt về thời gian và không gian, các hệ số hồi quy không đổi dẫn đến bóp méo hình ảnh của biến độc lập và biến phụ thuộc thông qua các đơn vị chéo, từ đó kết quả mô hình sẽ không phù hợp trong điều kiện thực tế.

Hai phương pháp khác nổi bật thường được sử dụng đối với mô hình hồi quy dữ liệu bảng là phương pháp ước lượng với tác động cố định (FEM-Fixed Effects Model) và phương pháp ước lượng với tác động ngẫu nghiên (REM-Random Effects Model).

Trong nghiên cứu này, tác giả sẽ hồi quy lần lượt theo các cách tiếp cận trên (Pooled OLS, FEM, REM), sau đó sẽ so sánh các kết quả hồi quy theo từng phương pháp, thực hiện các kiểm định cần thiết để lựa chọn mô hình phù hợp nhất.

Kết quả nghiên cứu và thảo luận

Kết quả hồi quy hệ số nợ tổng thể (TLEV)

Kết quả ước lượng mô hình theo phương pháp ước lượng REM cũng cho kết quả tương tự về các nhân tố ảnh hưởng đến cấu trúc vốn, tuy nhiên biến AGE lại tác động cùng chiều đến cấu trúc vốn của DN khác với kết quả của mô hình FEM.

Với những sự khác biệt trong kết quả hồi quy cũng như đảm bảo được mô hình hồi quy đảm bảo tính vững, không chệch và hiệu quả thì phải thực hiện lựa chọn mô hình và kiểm định mô hình sau khi lựa chọn.

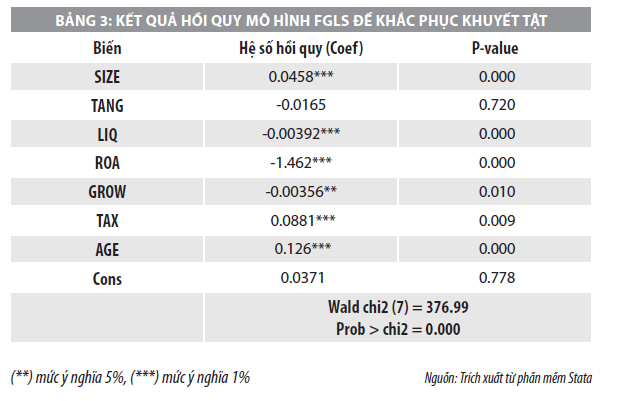

Mô hình hồi quy sau khi khắc phục khuyết tật

Tác giả tiến hành hồi quy bình phương tối thiểu tổng quát khả thi FGLS (Feasible Generalized Least Square), thêm lựa chọn Panel (hetero) và corr (ar1) để khắc phục khuyết tật của mô hình. Kết quả hồi quy mô hình FEM sau khi khắc phục được trình bày trong Bảng 3.

Kết quả hồi quy cho thấy, có bốn biến có ý nghĩa thống kê với mức ý nghĩa 1%: Biến quy mô DN (SIZE), khả năng thanh khoản (LIQ), khả năng sinh lời (ROA), thuế suất thuế thu nhập doanh nghiệp (TAX) và tuổi của công ty (AGE). Riêng biến cơ hội tăng trưởng (GROW) có mức ý nghĩa 5%.

Biến cấu trúc tài sản hữu hình (TANG) không có ý nghĩa thống kê. Từ đó mô hình hồi quy các nhân tố ảnh hưởng đến CTV (thông qua hệ số nợ tổng thể) của các DN ngành Xây dựng tại Việt Nam được xây dựng như mô hình:

TLEV = 0,0371 + 0,0458 SIZE – 0,00392 LIQ – 1.462 ROA – 0,00356 GROW + 0.0881 TAX + 0.126 AGE (4.1)

Một số khuyến nghị

Điều chỉnh quy mô doanh nghiệp một cách hợp lý

Các DN nên mở rộng quy mô khi có nhiều dự án đầu tư và ngược lại, các DN có tỷ lệ nợ thấp có thể mở rộng quy mô đồng bộ để tiếp cận càng nhiều các nguồn vốn vay hơn. Tuy nhiên, khi tỷ lệ nợ của DN tăng cao, vượt qua ngưỡng báo động trong điều kiện nền kinh tế đang có dấu hiệu suy giảm hay DN đang gặp khó khăn, các nhà quản lý DN nên có những giải pháp, để điều chỉnh quy mô DN nhằm điều chỉnh lại cơ cấu vốn mục tiêu của DN mình, tránh rủi ro phá sản.

Nâng cao năng lực quản trị tài chính doanh nghiệp

DN ngành Xây dựng bước sang giai đoạn tái cấu trúc vào những năm 2014-2019, thế nên việc quản trị tài chính và tối đa hoá giá trị DN của công ty hết sức quan trọng. Để thực hiện điều này, DN cần chuyên môn hóa bằng cách tách bạch giữa chức năng tài chính và kế toán; đồng thời, xem xét sử dụng các công cụ phòng ngừa rủi ro tài chính như các loại tài chính phái sinh.

Nâng cao hiệu quả hoạt động sản xuất kinh doanh

Khi các DN có nguồn vốn nội sinh dồi dào và có lợi nhuận ngày càng tăng thì các DN sẽ có được sự tự chủ tài chính cần thiết. Để đạt được những mục tiêu trên, các DN cần nâng cao hiệu quả kinh doanh; đồng thời, với xây dựng những kế hoạch tài chính cụ thể.

Gia tăng vốn tự có và khai thác thêm các kênh huy động vốn

Gia tăng vốn tự có sẽ giúp nâng cao khả năng tự chủ tài chính của các DN. Các DN Xây dựng có thể gia tăng vốn tự có bằng các cách như gia tăng lượng lợi nhuận giữ lại, tập trung công tác thu hồi nợ đọng từ các dự án, mở rộng quy mô, kêu gọi thêm thành viên...

Tài liệu tham khảo:

1. Anh, Đ. T., & Yến, Q. T. (2014), Các nhân tố tác động đến cấu trúc vốn của doanh nghiệp niêm yết trên Sở giao dịch Chứng khoán TP. Hồ Chí Minh. Tạp chí Phát triển và Hội nhập, số 18;

2. Baker , M., & Wurgler, J. (2002), Market Timing and Capital Structure. The Journal of Finance;

3. Bhaduri , S. N. (2002), Determinants of corporate borrowing: Some evidence from the Indian corporate structure. Journal of Economics and Finance;

4. Brigham, E. F., & Houston, J. F. (2009), Fundamentals of financial management, concise Edition, 6th ed. Cengage Learning;

5. Chen, J. J. (2003), “Determinants of capital structure of Chinese-listed companies”. Journal of Business Research.

(*) Bùi Đan Thanh, Lê Thị Khuyên - Trường Đại học Ngân hàng TP. Hồ Chí Minh

(**) Bài đăng trên Tạp chí Tài chính kỳ 2 tháng 5/2021