Tăng tốc để hoàn thành mục tiêu nâng hạng thị trường chứng khoán

Sau nhiều năm, các bước đi để tiến tới nâng hạng thị trường chứng khoán từ cận biên lên mới nổi được tiếp tục khởi rộng và tăng tốc với những nỗ lực, quyết tâm từ cơ quan quản lý.

Thời gian không còn nhiều

Trong chiến lược tổng thể về phát triển thị trường chứng khoán Việt Nam đến năm 2025, mục tiêu hướng đến là nâng hạng thị trường chứng khoán Việt Nam từ thị trường cận biên lên mới nổi trước năm 2025.

Việc nâng hạng thị trường sẽ mang lại vị thế mới cho thị trường chứng khoán Việt Nam, đồng thời thu hút nguồn vốn đầu tư, đặc biệt là vốn đầu tư nước ngoài. Với khoảng thời gian còn lại không quá dài, các cơ quan chức năng đang tập trung nhiều nguồn lực nhằm thỏa mãn các tiêu chí từ các tổ chức xếp hạng như FTSE Russel và MSCI.

Trên thực tế, quá trình này đòi hỏi nhiều nỗ lực tổng thể của tất cả các thành viên tham gia thị trường, trong đó không chỉ các cơ quan quản lý mà đến từ các công ty chứng khoán, các quỹ đầu tư, ngân hàng lưu ký và các ngân hàng thương mại tham gia.

Nhìn về lịch sử, thị trường chứng khoán Việt Nam được hình thành 22 năm, trong thời gian đó, tổng sản phẩm quốc nội (GDP) bình quân đầu người tăng khoảng 10 lần. Việt Nam cũng đã tham gia sâu rộng vào nền kinh tế thế giới qua việc ký kết hàng loạt hiệp định thương mại tự do với hầu hết các cường quốc trên thế giới hay là nâng cao vị thế của mình trong chuỗi giá trị toàn cầu.

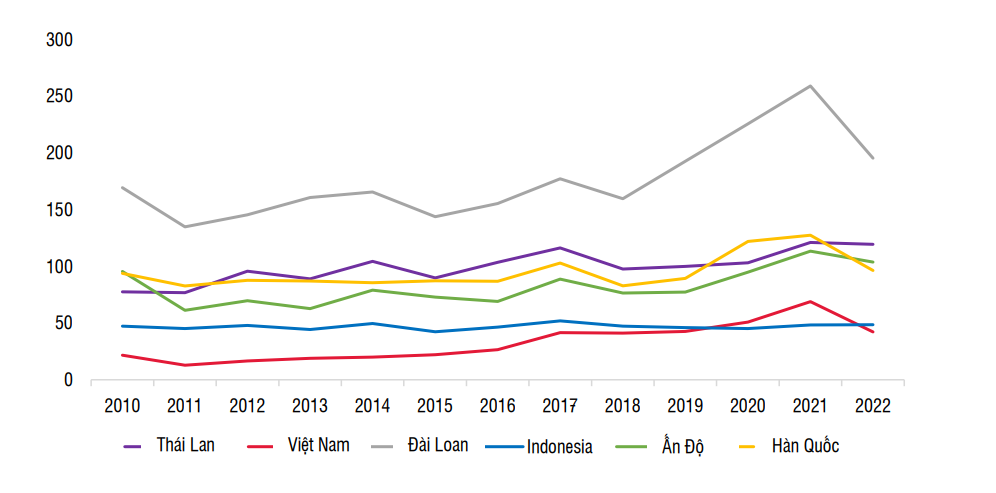

Do đó, không khó để nhìn ra những kết quả đạt được của thị trường chứng khoán khi thể hiện rõ vai trò là kênh dẫn vốn trung và dài hạn quan trọng của nền kinh tế. Tuy nhiên, nếu xét theo quy mô vốn hóa của thị trường so với các quốc gia trong khu vực, thị trường Việt Nam vẫn còn tương đối nhỏ và chưa đáp ứng kịp thời nhu cầu của nền kinh tế.

Theo Trung tâm phân tích Công ty Chứng khoán SSI (SSI Research), giai đoạn này là thời điểm thích hợp cho việc nâng hạng của thị trường Việt Nam, để Việt Nam có thể so sánh được với các thị trường mới nổi khác (trong bối cảnh GDP của Việt Nam đã ở mức tương đương so với các quốc gia trong khu vực Đông Nam Á. Đây cũng là bước đệm để đón nguồn vốn lớn từ các quỹ đầu tư nước ngoài chuyên nghiệp khác như các quỹ tương hỗ (mutual fund), quỹ hưu trí (pension fund).

Bên cạnh đó, quy mô thị trường của Việt Nam đã trở nên quá lớn để ở lại nhóm thị trường cận biên, khi thị trường cổ phiếu đã có trọng số trên 30% trong chỉ số thị trường cận biên toàn cầu của MSCI.

“Thanh khoản của thị trường chứng khoán Việt Nam đã có bước nhảy vọt sau giai đoạn COVID-19 và cho thấy có thể đáp ứng được yêu cầu thanh khoản của nhóm các thị trường mới nổi”, các chuyên gia của SSI nhận định.

Việt Nam cần làm gì để nâng hạng?

Nâng hạng thị trường là một quá trình tương đối dài, là đích đến đã được Việt Nam đặt ra cách đây hàng chục năm, đòi hỏi nhiều nỗ lực để tạo ra những thay đổi về nội lực cũng như khung pháp lý. Do vậy, việc cán đích đúng thời điểm sẽ rất cần sự nỗ lực chung từ nhiều phía, từ tất cả các thành viên tham gia thị trường chứ không chỉ thụ động chờ đợi.

SSI Research cho rằng, về phía cơ quan quản lý và các yếu tố pháp lý, Việt Nam cần có sự điều chỉnh hài hòa các luật liên quan tới đầu tư và giao dịch chứng khoán để có thể hỗ trợ được nhà đầu tư. Trước đó, vào cuối năm 2021, việc chính thức ra mắt Sở giao dịch chứng khoán Việt Nam (VNX) là bước đầu giúp đồng nhất các yếu tố liên quan đến hệ thống giao dịch hay cơ sở hạ tầng.

Ngoài ra, một trong những điều kiện quan trọng nhất mà cả FTSE hay MSCI đều nhắc đến đối với hạn chế của Việt Nam chính là việc quy định phải có tiền trước khi giao dịch (prefunding). Do vậy, việc thỏa mãn yếu tố này (hoặc có thể ít nhất thực hiện giao dịch ký quỹ cho các nhà đầu tư nước ngoài) nên được được áp dụng sớm hơn so với việc nới sở hữu của nhà đầu tư nước ngoài.

Tuy nhiên, cả hai chính sách/biện pháp trên cần được phối hợp cùng nhau để đưa lại hiệu quả tối đa của quá trình đón nhận dòng vốn từ nước ngoài vào. Để có thể làm được điều này, việc vận hành hệ thống KRX là điều kiện cần và sự xuất hiện của cơ chế thanh toán bù trừ trung tâm (CCP) là điều kiện đủ để các giao dịch này được thực hiện và kiểm soát rủi ro về mặt thanh toán, trong trường hợp giao dịch không được thực hiện.

Việc vận hành có hiệu quả của cơ chế thanh toán bù trừ trung tâm CCP cần sự tham gia nỗ lực từ các bên trong đó về phía các cơ quan quản lý như Ngân hàng Nhà Nước, Bộ Tài chính hay Ủy Ban Chứng khoán, các Luật liên quan cần phải sửa đổi như Luật các Tổ chức tín dụng, Luật Chứng khoán, Luật Đầu tư, Luật Doanh nghiệp.

Đối với vấn đề về sở hữu nước ngoài, Chính phủ đã ban hành Nghị định số 60/2015/NĐ-CP cho phép nới “room” (tăng mức tỷ lệ % sở hữu) cho nhà đầu tư nước ngoài lên 100% đối với các doanh nghiệp không thuộc danh mục ngành nghề kinh doanh có điều kiện.

Số lượng cổ phiếu chính thức nới room vẫn khá khiêm tốn, một phần do bị hạn chế bởi các quy định từ các luật liên quan, một phần do không nhận được sự đồng tình của cổ đông về việc nới “room”.

Một lựa chọn khác là đề xuất áp dụng NVDR (chứng chỉ lưu ký không có quyền biểu quyết) tương tự như mô hình ở Thái Lan mà theo SSI Research cũng cần được nghiên cứu kỹ lưỡng. Bởi cơ cấu sở hữu doanh nghiệp có thể bị thay đổi và lãnh đạo doanh nghiệp cũng cần được chuẩn bị kiến thức một cách đầy đủ và cẩn thận để có thể hiểu và áp dụng các thay đổi này một cách chủ động, không bị lúng túng.

Bên cạnh những nỗ lực từ phía cơ quan quản lý, vai trò của các công ty chứng khoán, ngân hàng lưu ký và thanh toán, các doanh nghiệp niêm yết cũng rất quan trọng trong việc vận hành thị trường chứng khoán. Với kỳ vọng, nâng hạng sẽ giúp quy mô thị trường lớn hơn nhiều, đặc biệt là nhu cầu đầu tư vào thị trường chứng khoán Việt Nam từ các nhà đầu tư nước ngoài, hệ thống vận hành và các quy trình quản trị rủi ro của CTCK cần được tập trung chuẩn bị để đáp ứng các yêu cầu liên quan tới giao dịch.

Theo SSI Research, ngay cả khi KRX đi vào hoạt động, nếu các công ty chứng khoán thành viên chưa chuẩn bị đủ các điều kiện để tham gia thì cũng sẽ không thể giải quyết được vấn đề nghẽn lệnh. Hơn nữa, các công ty chứng khoán hay ngân hàng lưu ký và thanh toán là thành viên quan trọng trong việc vận hành có hiệu quả của cơ chế thanh toán bù trừ trung tâm CCP.

Về phía các doanh nghiệp niêm yết, theo SSI Research, cần hiểu rõ các cơ hội cũng như thách thức có thể có trong quá trình nâng hạng thị trường. Ví dụ, với quá trình điều chỉnh giới hạn sở hữu của nhà đầu tư nước ngoài, các doanh nghiệp có thể chủ động rà soát ngành nghề và điều chỉnh lại đăng ký kinh doanh để đề xuất nới giới hạn sở hữu. Việc công bố thông tin bằng tiếng Anh, bao gồm các quy định về thị trường, thông tin của các sở giao dịch, VSDC và thông tin về các doanh nghiệp là rất cần thiết để tạo sự bình đẳng với nhà đầu tư nước ngoài. Đây là nhóm công việc có thể triển khai sớm với điều kiện phải truyền thông tốt cho các doanh nghiệp niêm yết để họ hiểu lợi ích của việc công bố thông tin bằng tiếng anh và chủ động cập nhật thông tin.

Các thành viên thị trường và các nhà đầu tư cần có thêm thời gian để thích ứng với các giải pháp mà cơ quan quản lý dự kiến ban hành triển khai áp dụng thực tiễn.

“Chúng tôi kỳ vọng, Việt Nam vẫn trong danh sách theo dõi nâng hạng của FTSE Russel trong kỳ đánh giá năm nay. Cơ hội được FTSE Russel nâng hạng có thể rõ hơn ngay trong năm 2024 và khả năng được nâng hạng bởi MSCI trong các năm sau đó sẽ đòi hỏi sự nỗ lực và quyết tâm cao của tất cả các thành viên tham gia thị trường”, chuyên gia của SSI nhận định.