Thận trọng khi vay tiền trực tuyến

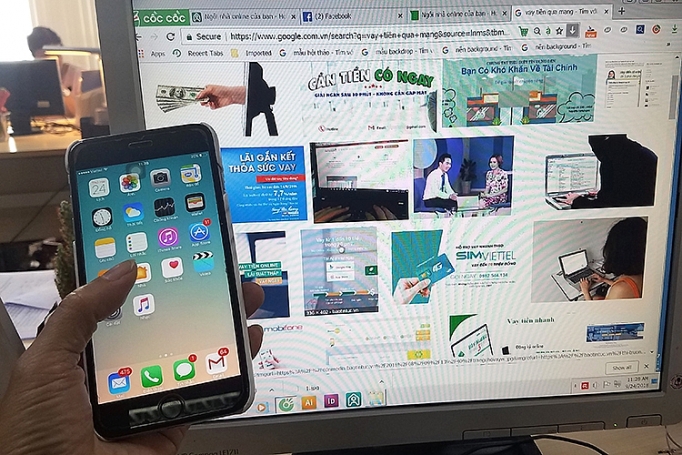

Với quảng cáo cho “vay nhanh”; duyệt hồ sơ vay “siêu nhanh”; giải ngân trong ngày…, nhiều website đang rầm rộ quảng bá dịch vụ cho vay tiền trực tuyến (còn gọi là cho vay ngang hàng - P2P), thu hút được hàng triệu khách hàng. Tuy nhiên, đã có những biến tướng khiến nhiều chuyên gia phải đưa ra cảnh báo cần thận trọng.

Bùng nổ cho vay tiền trực tuyến

Thời gian qua, trên các phần mềm tải ứng dụng của điện thoại thông minh xuất hiện hàng loạt ứng dụng vay tiền trực tuyến, như: Zot…; vaymuon…; vaytieudung…; SHA… với lời quảng cáo vay siêu dễ, vay không cần thế chấp, vay tiền nhanh trong ngày, vay rẻ nhất… Theo thống kê chưa đầy đủ, hiện, Việt Nam có hàng chục đơn vị cung cấp dịch vụ cho vay P2P, tập trung vào cá nhân, doanh nghiệp nhỏ và vừa.

P2P là hình thức cho vay không thông qua các tổ chức tín dụng mà trung gian kết nối là các đơn vị, doanh nghiệp (DN) nắm giữ công nghệ hoặc thiết lập nền tảng chung thông qua internet giao dịch tương tự như ứng dụng gọi xe Uber, Grab. Từ đó, hai bên có thể trực tiếp liên lạc và thỏa thuận về thời hạn, lãi suất và cả phí quá hạn.

Để sử dụng dịch vụ, chỉ cần tải một ứng dụng vay tiền, nhập các thông tin cơ bản về tên, số và ảnh chụp chứng minh nhân dân, số tiền cần vay, thời hạn vay, số điện thoại người thân (bố/mẹ đẻ, anh/chị/em ruột, vợ/chồng)… Không cần hợp đồng lao động, giấy tờ chứng minh thu nhập…, người có nhu cầu có thể dễ dàng tiếp cận khoản vay từ 1 - 30 triệu đồng, thậm chí 200 triệu đồng. Sau 5 - 10 phút, khoản vay đã được duyệt và thường chỉ trong một ngày, bên cho vay sẽ chuyển khoản tiền đến người vay.

Những biến tướng và hệ lụy

Với món vay nhỏ, thời gian giải ngân nhanh và thủ tục đơn giản, khách hàng của dịch vụ P2P chủ yếu là người lao động hoặc các DN nhỏ. Tuy nhiên, đây cũng chính là những đối tượng ít hiểu biết hoặc không quan tâm nhiều đến các quy định pháp luật liên quan; trong khi đó, những biến tướng của hình thức cho vay ngày càng tinh vi.

Mức lãi suất cho vay theo mô hình này thường được áp dụng từ 19%/năm (quy định của Bộ luật Dân sự 2015, lãi suất cho vay không được quá 20%/năm), nhưng cũng không ít website đưa ra mức lãi suất cao hơn rất nhiều. Đặc biệt, nhiều website đã sử dụng khái niệm “phí dịch vụ” hay “phí quản lý” đối với khoản vay thay vì sử dụng khái niệm lãi suất để đưa ra các mức thu phí rất cao. Thực tế, đã có website đưa ra mức phí quản lý khoản vay lên đến 2%/ngày, tương đương với mức lãi suất 60%/tháng, chẳng khác gì hoạt động tín dụng “đen”, cho vay nặng lãi.

Không chỉ có vậy, tại một số website, ngoài lãi suất công bố, khách hàng sẽ phải trả thêm một khoản phí trên tổng số tiền vay cho lần vay đầu và mức phí giảm dần cho những lần vay sau. Như thế, tổng số tiền lãi khách phải trả sẽ cao hơn mức mà website đã công bố rất nhiều và khách hàng còn phải chịu mức phạt chậm thanh toán.

Trước thực tế “nóng” của dịch vụ P2P nói trên, các chuyên gia cảnh báo, đây là dịch vụ phát triển khá mạnh tại thị trường Trung Quốc từ năm 2011 với tổng giá trị giao dịch lên đến hơn 260 tỷ USD nhưng sau một thời gian, chính phủ nước này đã phải siết chặt vì những hệ lụy và hậu quả nó gây ra quá lớn. Tại Việt Nam, hiện chưa có hành lang pháp lý cho hoạt động P2P; hoạt động P2P của một số website cũng không được các tổ chức tín dụng chính thức đầu tư hay hậu thuẫn. Vì vậy, khi tranh chấp xảy ra, việc giải quyết sẽ gặp nhiều phức tạp và hậu quả rất khó lường.

Luật sư Trương Thanh Đức - Chủ tịch HĐTV Công ty Luật Basico: Theo quy định của pháp luật, hiện, chỉ có hai chủ thể được phép hoạt động trong lĩnh vực cấp tín dụng là ngân hàng và các đơn vị cầm đồ (đã được cấp phép); tất cả các chủ thể khác tham gia hoạt động này đều là kinh doanh tiền tệ trái phép.