Thanh toán không dùng tiền mặt: Thành quả và thách thức

Thanh toán không dùng tiền mặt đã đạt được những tiến bộ nổi bật trong 5 năm qua, nhưng để vượt lên cần hơn một giải pháp.

Những thành quả

Trước hết, hành lang pháp lý cho hệ thống thanh toán của nền kinh tế Việt Nam về cơ bản được định hình tương đối đầy đủ, từ thanh toán trong nền kinh tế, thanh toán bù trừ điện tử giữa các ngân hàng, đến thanh toán bán lẻ, đặc biệt là hành lang pháp lý cho phép phát triển các trung gian thanh toán.

Điều này cho thấy Ngân hàng Nhà nước đã có tầm nhìn đối với các định chế cung ứng dịch vụ trung gian thanh toán, chứ không chỉ là hệ thống ngân hàng. Đây là yếu tố quyết định, mở đường cho các hình thức thanh toán, hệ thống thanh toán trong nền kinh tế đa dạng hơn, tiện lợi hơn.

Thứ hai, hạ tầng thanh toán của Việt Nam đã được xây dựng, kết nối hiệu quả từ Ngân hàng Nhà nước đến các ngân hàng thương mại, hệ thống kho bạc nhà nước và giữa các ngân hàng với nhau. Hạ tầng rất quan trọng là mạng bưu chính viễn thông, cáp quang, công nghệ 3G, 4G và sắp tới là 5G đang được hình thành là nền tảng vững chắc cho thanh toán không dùng tiền mặt.

Thứ ba, bên cạnh hệ thống ngân hàng, Ngân hàng Nhà nước đã cấp phép cho 39 đơn vị trung gian cung ứng dịch vụ thanh toán. Theo đó, các hình thức thanh toán trong nền kinh tế trở nên đa dạng hơn theo xu hướng được điện tử hóa ngày một tiện lợi và dễ dàng cho người dùng như POS, Internet Banking, Mobile Banking..., đặc biệt là xu hướng số hóa như ví điện tử, mã QR, các Fintech về thanh toán và tới đây là Mobile Money có thể chia sẻ liên kết giữa các trung gian thanh toán với các ngân hàng, hệ thống các công ty viễn thông.

Do đó, việc thanh toán trở nên đơn giản, tiện lợi, nhanh chóng với thời gian tính bằng giây cùng mức phí thanh toán được giảm xuống rất thấp, mang lại tiện ích đối với người dân vùng sâu, vùng xa.

Thứ tư, một bộ phận người tiêu dùng, nhất là lớp trẻ chiếm tỷ trọng khá cao đã rất nhanh chóng bắt kịp xu thế công nghệ hiện đại của thế giới. Đây chính là một trong những trào lưu mới, mang tính chất đẳng cấp và thời thượng, tạo ra một cú hích cho cả xã hội hướng đến câu chuyện nền kinh tế không dùng tiền mặt.

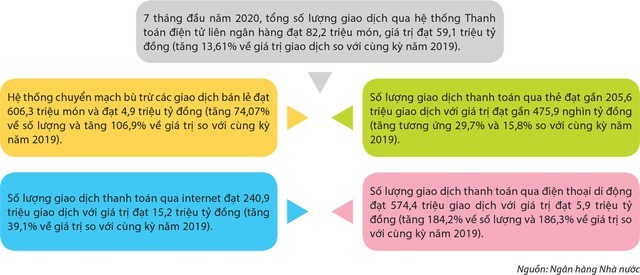

Thứ năm, thành quả bao trùm về thanh toán không dùng tiền mặt là các con số tăng trưởng ấn tượng hàng năm đều ở mức 2, thậm chí 3 con số về doanh số thanh toán, số món thanh toán.

Thách thức, khó khăn vẫn còn phía trước

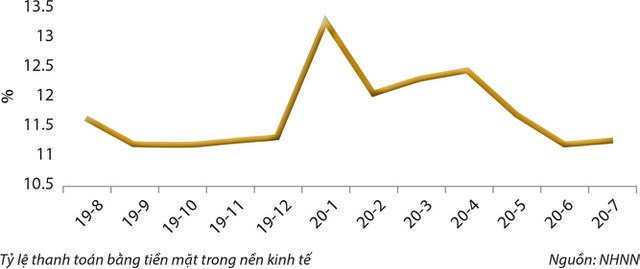

Thành quả về thanh toán không dùng tiền mặt những năm qua là căn bản và quan trọng, nhưng trên thực tế, tỷ lệ tiền mặt trong tổng phương tiện thanh toán của nền kinh tế vẫn còn ở mức khá cao, chưa đạt mục tiêu đề ra là dưới 8% theo đề án Phát triển thanh toán không dùng tiền mặt giai đoạn 2016-2020.

|

Tính đến tháng 7/2020, số liệu của Ngân hàng Nhà nước cho thấy tỷ lệ tiền mặt trên tổng phương tiện thanh toán (M2) là 11,28%.

Đây là con số thách thức, nhưng cũng là cơ hội cho các ngân hàng thương mại, các Fintech, các doanh nghiệp khởi nghiệp cung ứng dịch vụ thanh toán... và cũng là “gốc gác” cho nhận định “Việt Nam vẫn là nền kinh tế tiền mặt”.

Tỷ lệ thanh toán tiền mặt ở mức cao là thách thức, trở ngại lớn không chỉ là của riêng hệ thống ngân hàng, mà là của cả nền kinh tế Việt Nam.

Để giảm được 3% tỷ lệ tiền mặt trên M2 thì cả nền kinh tế sẽ có nguồn vốn rẻ nằm trong hệ thống ngân hàng khoảng 360.000 tỷ đồng.

Nếu nhân con số này với vòng quay của tốc độ thanh toán hiện nay thì doanh số thanh toán sẽ gia tăng lên tới hàng triệu tỷ đồng và hàng triệu món, từ đó giúp gia tăng thu nhập từ phí cho các ngân hàng thương mại và các công ty trung gian thanh toán.

Việt Nam muốn vận hành tốt nền kinh tế chia sẻ, nền kinh tế số thì câu chuyện thanh toán không dùng tiền mặt phải đạt tỷ lệ rất cao.

Tỷ lệ tiền mặt hiện vẫn ở mức 11,3% nghĩa là khoảng 1,2 triệu tỷ đồng tiền mặt đang được lưu hành trong nền kinh tế, gây ra nhiều tốn kém và lãng phí về nguồn lực như chi phí in ấn tiền mặt, bảo quản, vận chuyển, xử lý tiền hỏng, tiền rách và mất đi nguồn vốn rẻ trong hệ thống ngân hàng như vừa nêu, đi kèm là các tệ nạn xã hội.

Đặc biệt, tiền mặt nhiều cũng đồng nghĩa với việc nền kinh tế chưa đạt được mức độ minh bạch cao để quản trị và kiểm soát tốt hơn.

Một lý do tiền mặt còn phổ biến đó là tập quán và thói quen của người dân về chi tiêu ăn sâu trong tiềm thức mỗi người chưa thể thay đổi một sớm một chiều, bên cạnh yếu tố lòng tin của người tiêu dùng với các đối tác cung ứng dịch vụ hàng hóa và lòng tin giữa các đối tác mua bán với nhau.

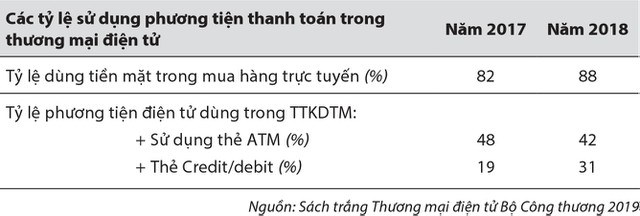

Sự tiện lợi của thương mại điện tử cũng là điều cần bàn đến, khi hiện vẫn phổ biến tình trạng mua hàng online nhưng không chuyển khoản, mà đợi nhận hàng mới thanh toán bằng tiền mặt nhằm đảm bảo hàng đúng chủng loại, đủ chất lượng, số lượng mới trả tiền.

|

Văn hóa bán hàng đúng như quảng cáo chưa được thương nhân thực hiện tốt, các thiết chế bảo vệ quyền lợi người tiêu dùng có nhưng chưa thuận tiện cho người mua hàng khi có khiếu nại cũng là lý do cản trở thanh toán không dùng tiền mặt. Tương tự, thanh toán online sẽ khó phát triển khi mà ở đâu đó, thông tin giữa các trung gian tài chính và người tiêu dùng bị kẻ gian đánh cắp, dẫn đến mất tiền trong tài khoản, ảnh hưởng đến niềm tin người tiêu dùng.

Nói như vậy để thấy rằng, hành lang pháp lý thúc đẩy thanh toán không dùng tiền mặt của hệ thống ngân hàng đã được xây dựng khá đầy đủ và đi trước một bước, nhưng tính đồng bộ về hành lang pháp lý từ các bộ, ngành của nền kinh tế vẫn còn nhiều khoảng trống chưa được lấp đầy.

Từ đó, dẫn đến hàng loạt hành vi sử dụng tiền mặt nhiều chưa có chế tài xử lý. Chẳng hạn, với các khoản thanh toán giá trị lớn như mua nhà, đất, ô tô, xe máy… vẫn dễ dàng sử dụng tiền mặt để chi trả.

Đặc biệt, nền kinh tế Việt Nam luôn tồn tại các hoạt động kinh tế chưa quan sát được, kinh tế ban đêm gắn chặt chẽ với dùng tiền mặt nhiều hơn là thanh toán qua ngân hàng. Tiền mặt cũng là phương tiện chủ yếu để thực hiện các hành vi tham nhũng, đặc biệt là tham nhũng vặt…

|

Cần giải pháp mạnh tay

Từ thực tế sử dụng tiền mặt trong thanh toán có thể thấy rất nhiều việc cần phải tiếp tục làm, bên cạnh việc khuyến khích và đưa nhiều giải pháp thuận lợi cho người dân sử dụng các phương tiện thanh toán không dùng tiền mặt thì cần nhiều giải pháp mạnh tay.

Chẳng hạn, cơ chế xử lý khiếu nại phải nhanh hơn, việc bảo vệ lợi ích người tiêu dùng cũng cần được coi trọng hơn để tạo niềm tin, cho nên rất cần khung pháp lý riêng để bảo vệ lợi ích người tiêu dùng tài chính.

Kỷ cương và kỷ luật thanh toán phải được nâng cao hơn nữa. Ví dụ, các món thanh toán trong nền kinh tế từ 100 triệu đồng trở lên phải sử dụng thanh toán không dùng tiền mặt. Ngành ngân hàng đang thực thi khá tốt khi giải ngân vốn vay từ 100 triệu đồng trở lên bắt buộc phải chuyển khoản.

Vì vậy, không có lý do gì để các món thanh toán lớn trong giao dịch kinh tế không qua ngân hàng hay các công ty Fintech.

Để lấp đầy các khoảng trống trong hành lang pháp lý, có thể lấy ví dụ từ phía Bộ Công thương quản lý các sàn giao dịch điện tử, cần có quy định bất kể sàn thương mại điện tử nào cũng phải gắn kết với một hoặc nhiều tổ chức cung ứng dịch vụ thanh toán.

Tỷ lệ doanh thu từ thanh toán chuyển khoản phải đạt tối thiểu 80% sau 3 năm, nếu không sẽ thu hồi giấy phép hoạt động. Như vậy sẽ buộc các đơn vị bán hàng phải liên kết với các ngân hàng, Fintech trong thanh toán.

Các siêu thị, nhà hàng, cửa hàng bán lẻ chiếm khoảng 3/4 tổng mức bán lẻ của Việt Nam, nên cần quy định rất rõ là phải ứng dụng các biện pháp thanh toán không dùng tiền mặt qua mã QR hay POS.

Đi cùng biện pháp bắt buộc, ở chiều ngược lại, phải có một chính sách khuyến khích quan trọng về thuế và phí. Chẳng hạn, những người bán hàng trên đường phố sử dụng mã QR hay máy cà thẻ phải được miễn, giảm thuế trên những sản phẩm được bán ra.

Điều này sẽ khuyến khích người bán hàng và cả người tiêu dùng sẵn sàng sử dụng thanh toán không dùng tiền mặt. Lấy ví dụ như vậy để thấy, giải pháp đồng bộ thúc đẩy thanh toán không dùng tiền mặt trong nền kinh tế cần bắt đầu ngay từ những người bán hàng rong.

Đối với cơ chế xử lý rủi ro thanh toán của khách hàng, hiện tại, đa phần các ngân hàng thương mại đã áp dụng chuẩn mực Basel II. Theo đó, rủi ro vận hành là một loại rủi ro lớn đã được trích tỷ lệ dự phòng để bù đắp.

Điều này có nghĩa, các ngân hàng thương mại có cơ chế xử lý rất nhanh về rủi ro tổn thất đối với hoạt động thanh toán, điều này sẽ khiến việc xử lý khiếu nại hoặc đền bù đúng quy định của pháp luật cho khách hàng không còn là trở ngại.

Một vấn đề rất quan trọng đó là an ninh an toàn, bảo mật thông tin của khách hàng trong mọi giao dịch thanh toán thuộc về trách nhiệm của hệ thống ngân hàng và hệ thống thanh toán trong nền kinh tế.

Vì vậy, các ngân hàng và công ty Fintech cần diễn tập thường xuyên kịch bản chống bị tấn công bởi hacker, không ngừng nâng cấp hệ thống phần mềm về an ninh, bảo mật.

Chính sách phát triển hạ tầng thanh toán quốc gia, trong đó có thanh toán số của nền kinh tế, cần được thực hiện đồng bộ. Đặc biệt, không thể tách rời khỏi hoạt động truyền thông nhằm tạo thói quen tiêu dùng không dùng tiền mặt cho người dân.

Công tác này cần phải tiến hành cả về bề rộng lẫn chiều sâu đối với người dân thông qua các hoạt động giáo dục tài chính trên các phương tiện truyền thông và nhất là ngay trên ghế nhà trường cho giới trẻ.

Phạm Xuân Hòe, nguyên Phó viện trưởng Viện Chiến lược ngân hàng, Ngân hàng Nhà nước