6 bài học đầu tư từ Fed

(Tài chính) Hãy quên những gì Fed nói, hãy xem những gì Fed làm Trong nhiều năm qua, nhà đầu tư đã được hưởng lợi khi sống theo phương châm “Đừng chống lại Fed”, vì thế khi ngân hàng trung ương thay đổi ngôn từ của mình tại cuộc họp chính sách mới nhất – ám chỉ cơ quan này có thể nâng lãi suất trong năm nay – nhà đầu tư đã cảm thấy hơi lo lắng.

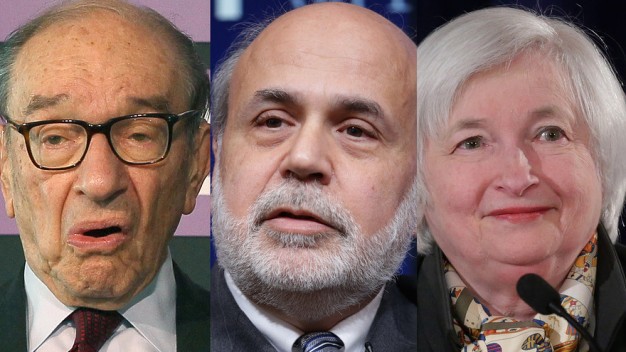

Điều đó có nghĩa là tốt hơn hết nhà đầu tư nên cố gắng ứng dụng các ngôn từ của Cục Dự trữ Liên bang Mỹ (Fed) theo cách hiểu của riêng mình thay vì chú ý đến các hành động của cơ quan này. Cụm “ngôn từ của Fed” (Fedspeak) lần đầu tiên được đưa vào từ điển công khai dưới thời của Chủ tịch Alan Greenspan, người nổi tiếng với các nhận định khó hiểu.

Giáo sư kinh tế học Đại học Princeton, Alan Blinder, cho rằng ngôn từ của Fed là phương ngữ tiếng Anh khoa trương.

Mối quan tâm gần nhất đối với các ngôn từ của Fed xoay quanh một từ “kiên nhẫn”, còn trước đó là các cụm từ như “sự lạc quan hợp lý”, “tương thích”, “cân nhắc kỹ”, và “phụ thuộc vào số liệu”.

Dĩ nhiên, nhà đầu tư cá nhân chính là ngân hàng trung ương của chính mình và tự thiết lập các chính sách cho riêng mình.

Nếu chính sách đó là “đừng chống lại Fed” thì bạn có thể rút khỏi cổ phiếu trong thời điểm hiện tại vì khi Fed nâng lãi suất, cơ quan này sẽ có biện pháp để ngăn chặn nền kinh tế tăng trưởng quá nóng, qua đó có thể châm ngòi cho lạm phát, và thị trường giá xuống cũng như suy thoái thường xuất hiện sau khi lãi suất tăng.

Tuy nhiên, thay vì tập trung vào chiến lược của mình trước sự thay đổi ngôn từ của Fed tại cuộc họp chính sách gần nhất, hãy xem xét các ngôn từ mà Fed nói ra sẽ là nhân tố cốt yếu cho chính sách của riêng mình vì thậm chí khi Fed thay đổi ngôn từ, nhiều nhà quan sát vẫn cho rằng Fed sẽ chưa thực sự nâng lãi suất cho đến năm 2016.

Từ ngân hàng trung ương cho đến tài khoản ngân hàng của bạn, các cụm từ này không thay đổi nhiều, vấn đề là làm cách nào để bạn hiểu rõ và áp dụng chúng. Với ý nghĩ đó, sau đây là 6 ví dụ về các ngôn từ của Fed và cách thức mà bạn có thể áp dụng cho các khoản đầu tư của chính mình.

1. “Kiên nhẫn”

Trên quan điểm của Fed, từ này có nghĩa là “mọi việc vẫn không có gì thay đổi”. Trong lúc Fed đang kiên nhẫn thì lãi suất sẽ không tăng. Tuy nhiên, cũng cần phải thừa nhận rằng việc loại bỏ từ này không đồng nghĩa với việc ngân hàng trung ương đã “mất kiên nhẫn”.

Vì thế, trên quan điểm của một cá nhân, kiên nhẫn đồng nghĩa với việc kiên trì với một khoản đầu tư thay vì đưa khoản đầu tư này vào “danh sách theo dõi”. Khi lòng kiên nhẫn bắt đầu giảm, đó là dấu hiệu cho thấy bạn có thể cần xem xét lại một khoản đầu tư, kiểm soát chặt chẽ một giám đốc danh mục hoặc một cổ phiếu khi kết quả mà vị giám đốc hoặc cổ phiếu này đạt được không như kỳ vọng, và bắt đầu nghĩ đến động thái tiếp theo của mình.

2. “Phụ thuộc vào số liệu”

Theo ngôn ngữ của Fed, cụm từ này có nghĩa là bất kỳ quyết định nào được đưa ra trong ngày hôm nay sẽ được giữ nguyên cho đến khi xuất hiện lý do chính đáng để thay đổi chính sách.

Điều này không có gì khác đối với các nhà đầu tư cá nhân. Chẳng hạn như, nhà đầu tư có thể trả lời câu hỏi đơn giản sau: “Tôi có nên cơ cấu lại danh mục của mình?”

Những ai không đầu tư theo số liệu sẽ cân nhắc tái cân bằng danh mục – tức điều chỉnh các khoản nắm giữ để phân bổ tài sản trong danh mục theo mục tiêu đã đặt ra – một hoạt động định kỳ được thực hiện hàng năm và không phụ thuộc vào các điều kiện thị trường. Trong khi đó, một người đầu tư theo số liệu sẽ cho rằng việc tái cơ cấu là không cần thiết cho đến khi danh mục chênh lệch ít nhất 5% so với mục tiêu và chốt lời lúc này dường như là một hành động khôn ngoan.

Nhà đầu tư phải xác định được cho mình chương trình đầu tư thích hợp cho dù điều kiện thị trường có như thế nào, và động thái nào sẽ phụ thuộc vào số liệu, cho dù đó là các số liệu cá nhân như tỷ suất sinh lời của danh mục, hoặc các số liệu tổng quan như họ sẽ đầu tư như thế nào khi chứng kiến lãi suất tăng.

3. “Thận trọng”

Trở lại thời của cựu Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) Alan Greenspan – khi ông cho biết chính sách lãi suất thấp có thể đảo chiều với tốc độ “thận trọng” – đây là một thuật ngữ, mà đối với các nhà đầu tư cá nhân, mô tả động thái chậm và được cân nhắc kỹ lưỡng.

Chẳng hạn như, một nhà đầu tư đang lo lắng về việc thị trường đã lên sát các mức cao mọi thời đại và chưa hề trải qua một đợt điều chỉnh đáng kể nào trong hơn 6 năm có thể áp dụng biện pháp thận trọng là chốt lời, chọn lọc các cổ phiếu tốt và dần cơ cấu danh mục theo hướng phòng thủ hơn.

Dù nhà đầu tư luôn muốn tin rằng phản ứng của họ trước các điều kiện của thị trường đã được cân nhắc kỹ, nhưng sự thật là nhiều người lại thiếu linh hoạt, lưỡng lự và đầu tư theo cách may rủi. Điều đó có thể tốt – nếu bạn tin rằng các điều kiện thị trường yêu cầu bạn hoàn toàn đứng bên ngoài, thì việc bán ra mọi thứ có thể là một phản ứng “thận trọng” – nhưng hầu hết các nhà đầu tư cá nhân đều muốn tránh xa các thái cực, vì thế một vị thế thỏa hiệp và thực sự nhất quán thường sẽ phát huy hiệu quả tốt nhất.

4. “Một thời gian đáng kể”

Trong các lời phát biểu của Fed, cụm từ này được cựu Chủ tịch Ben Bernanke và Chủ tịch hiện nay là Janet Yellen sử dụng để ám chỉ “một tương lai có thể dự báo được”.

Tuy nhiên, đối với các cá nhân, một thời gian đáng kể giống với “đủ thời gian” hơn. Bạn muốn gắn bó với một nhà quản lý quỹ mới trong một khoảng thời gian đủ để chứng minh rằng ông ấy/bà ấy có thể làm tốt như người tiền nhiệm, bạn muốn chắc chắn rằng chiến lược đầu tư của mình không phản ứng thái quá đối với các cơ chế hàng ngày gần như ngẫu nhiên của thị trường.

Lý tưởng nhất, bất cứ khi nào một nhà đầu tư có động thái thay đổi danh mục theo một hướng khác, họ sẽ dành một khoảng thời gian đáng kể để chiến lược cũ phát huy hiệu quả và chuẩn bị đưa ra một chiến lược mới. Tùy thuộc vào chiến lược, số ngày trong cụm từ “đáng kể” là linh hoạt, nhưng các cá nhân nên có định nghĩa riêng cho mình trước.

5. “Sự tương thích”

Đây là chính sách mà ông Greenspan cho là đã làm hài lòng hầu hết mọi người. Nếu là nhà đầu tư cá nhân, đôi khi bạn cũng cần tạo “sự tương thích” cho riêng mình bằng cách áp dụng các biện pháp có thể không hoàn hảo như trong sách vở nhưng lại có hiệu quả cho riêng mình.

Chẳng hạn như, nếu bạn có một danh mục đa dạng nhưng lại cảm thấy không yên tâm đầu tư vào các cổ phiếu vốn hóa nhỏ hay cổ phiếu của các thị trường mới nổi, bạn có thể tránh xa các loại tài sản này. Đúng vậy, điều đó sẽ ảnh hưởng đến kết quả của toàn danh mục và gây ra biến động, nhưng bạn có thể tạo ra “sự tương thích” cho chính mình như đã nói ở trên để có thể ngủ ngon hơn. Càng cảm thấy thoải mái, bạn càng dễ trung thành với một chiến lược mà bạn cho là sẽ mang lại hiệu quả qua thời gian.

6. “Sự lạc quan hợp lý”

Có lẽ ví dụ nổi tiếng nhất từ trước đến nay về ngôn từ của Fed là cách cựu Chủ tịch Greenspan cảnh báo rằng sự hăng hái quá mức đối với một thị trường giá lên đang bùng nổ là thiển cận.

Nếu so sánh, “sự lạc quan hợp lý” là trạng thái tâm lý mà nhà đầu tư nên phấn đấu để đạt được, đó là sự phấn khích mà một người có được nếu áp dụng một chiến lược mà họ thực sự tin tưởng sẽ giúp mình đạt được mục tiêu vào đúng thời điểm cần thiết. Nếu thị trường đang làm bạn choáng váng, bạn nên biết rằng cảm giác này sẽ không kéo dài mãi mãi, nhưng cũng nên phấn chấn khi các kế hoạch của bạn dường như đang phát huy hiệu quả.