Ảnh hưởng của khống chế và định hướng cho doanh nghiệp Việt Nam

Không doanh nghiệp nào có thể tồn tại và phát triển nếu chỉ dựa hoàn toàn vào vốn chủ sở hữu. Doanh nghiệp có thể huy động vốn vay từ các bên liên doanh liên kết, từ các ngân hàng, các tổ chức tín dụng từ phát hành trái phiếu và các khoản nợ khác.

Tuy nhiên, để vay vốn doanh nghiệp phải tuân thủ nhiều quy định pháp luật, trong đó có quy định về khống chế chi phí lãi vay. Bài viết trao đổi về những ảnh hưởng của khống chế chi phí lãi vay đến báo cáo tài chính và đưa ra những định hướng cho doanh nghiệp.

Quy định về khống chế chi phí lãi vay

Theo Nghị định số 20/2017/NĐ-CP ngày 24/2/2017 của Chính phủ quy định về quản lý thuế đối với các công ty có giao dịch liên kết, nếu chi phí lãi vay vượt trên mức 20% tổng lợi nhuận thuần thì khoản vượt đó không được tính vào chi phí hoạt động của doanh nghiệp (DN).

Tổng chi phí lãi vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp (TNDN) không vượt quá 20% của tổng lợi nhuận thuần từ hoạt động kinh doanh cộng với chi phí lãi vay, chi phí khấu hao trong kỳ của người nộp thuế (EBITDA).

Quy định trần lãi vay được trừ khi xác định thuế TNDN tại Nghị định số 20/2017/NĐ-CP là một trong những giải pháp hạn chế tình trạng lạm dụng vốn mỏng và tài trợ vốn/tài trợ tài chính nội bộ giữa các thành viên trong tập đoàn đa quốc gia với mục đích tránh thuế.

Ngày 24/6/2020, Chính phủ ban hành Nghị định số 68/2020/NĐ-CP sửa đổi, bổ sung Khoản 3 Điều 8 Nghị định số 20/2017/NĐ-CP, nâng ngưỡng khống chế chi phí lãi vay lên 30%. Tổng chi phí lãi vay (sau khi trừ lãi tiền gửi và lãi cho vay) phát sinh trong kỳ được trừ khi xác định thu nhập chịu thuế TNDN không vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ.

Phần chi phí lãi vay không được trừ theo quy định tại nêu trên được chuyển sang kỳ tính thuế tiếp theo khi xác định tổng chi phí lãi vay được trừ trong trường hợp tổng chi phí lãi vay phát sinh được trừ của kỳ tính thuế tiếp theo thấp hơn mức quy định. Thời gian chuyển chi phí lãi vay tính liên tục không quá 05 năm kể từ năm tiếp sau năm phát sinh chi phí lãi vay không được trừ.

Quy định khống chế chi phí lãi vay trong chính sách thuế TNDN sẽ hạn chế DN vay gấp nhiều lần vốn chủ sở hữu, qua đó góp phần chống chuyển giá thông qua hình thức vay vốn giữa các bên liên kết, hạn chế thất thu NSNN.

Ảnh hưởng của khống chế chi phí lãi vay đến báo cáo tài chính

Chi phí lãi vay là lãi và chi phí cho vay liên quan trực tiếp đến khoản vay kinh doanh. Muốn chi phí lãi vay được tính là chi phí hợp lý khi tính thuế TNDN thì khoản vay đó phải phục vụ hoạt động sản xuất kinh doanh của DN. Mục đích của khoản vay được thể hiện trên hợp đồng vay vốn và phương án vay vốn. Ngoài ra, khoản chi phí lãi vay được tính chí phí hợp lý trong trường hợp DN thực hiện góp đủ vốn theo tiến độ góp vốn của DN.

Trường hợp, vốn góp còn thiếu so với tiến độ góp vốn thì phần chi phí lãi vay sẽ không được trừ tương ứng với phần vốn thiếu. Chi phí lãi vay không hợp lý là những chi phí không được trừ khi tính thuế thu nhập DN hay lãi suất vay của DN vượt quá mức 150% so với lãi suất cơ bản thì khoản lãi vay vượt quá đó sẽ không được tính vào chi phí hợp lý cho DN.

Theo Luật Thuế TNDN, DN được trừ mọi khoản chi phí thực tế phát sinh cho hoạt động sản xuất kinh doanh nếu có đầy đủ hồ sơ, chứng từ. Việc khống chế chi phí lãi vay theo Nghị định số 20/2017/NĐ-CP không được quy định trong Luật Thuế TNDN cũng khiến các DN gặp khó khăn trong việc áp dụng, bởi Luật Thuế TNDN là văn bản có hiệu lực pháp lý cao hơn.

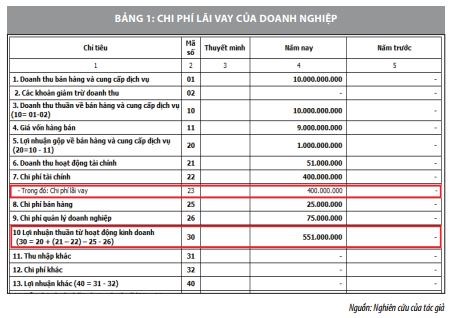

Bảng 1 cho thấy, trong năm tài chính N tình hình kinh doanh của công ty như sau: Chi phí lãi vay được trừ tối đa 20%*(Lợi nhuận thuần từ hoạt động kinh doanh + Chi phí lãi vay + Chi phí khấu hao)

Chi phí khấu hao theo sổ sách kế toán là: 150.000.000 VNĐ. Chi phí lãi vay được chấp nhận là: 20%*(551.000.000+400.000.000+150.000.000)=220.200.000. Chi phí lãi vay bị loại là: 400.000.000-220.200.000=179.800.000.

Việc khống chế chi phí lãi vay sẽ làm chi phí lãi vay của DN giảm, dẫn đến lợi nhuận thuần từ hoạt động kinh doanh tăng. Điều này làm cho chi phí thuế TNDN tăng, thúc đẩy nghĩa vụ nộp thuế của DN; Làm cho DN phát sinh tăng lợi nhuận ảo, dẫn đến số thuế điều chỉnh tăng và phải nộp theo lợi nhuận ảo. Do đó, nếu áp dụng quy định giới hạn chi phí lãi vay như trên cho thời gian mới đi vào hoạt động thì DN có khả năng bị loại phần lớn hay toàn bộ chi phí lãi vay khỏi chi phí được trừ, làm tăng thuế phải nộp một cách bất hợp lý.

Tuy nhiên, việc khống chế chi phí lãi vay tác động đến một số mô hình hoạt động đặc thù, ví dụ như tập đoàn trong nước hoạt động theo mô hình công ty mẹ - con, hoặc DN hoạt động trong các lĩnh vực đòi hỏi vốn lớn. Mô hình công ty mẹ - con, trong đó công ty mẹ chuyên thực hiện chức năng quản lý vốn tập trung của tập đoàn đang phổ biến.

Việc khống chế tổng chi phí lãi vay tạo rào cản trong việc cho vay nội bộ trong tập đoàn và cơ hội đầu tư dài hạn vào các ngành nghề cần vốn lớn, làm phát sinh thêm chi phí do phải nộp thuế trùng đối với một giao dịch kinh doanh.

Định hướng cho các doanh nghiệp

Việc khống chế tỷ lệ trần lãi vay 30% chỉ có thể áp dụng cho các DN nước ngoài để chống chuyển giá khi các công ty con vay từ công ty mẹ để khai khống chi phí. Trong khi các DN của Việt Nam chủ yếu dựa vào vốn vay ngân hàng. Các DN trong nước cũng khó có việc chuyển giá. Vì vậy, việc khống chế trần lãi vay là siết chặt và không khuyến khích DN mở rộng đầu tư kinh doanh.

Ngoài ra, Luật Thuế TNDN không có quy định khống chế khoản chi phí lãi vay được trừ vào chi phí đối với trường hợp khoản vay vượt quá nhiều lần vốn chủ sở hữu. Điều đó có nghĩa là DN được phép tính vào chi phí hợp lý bất kể số tiền chi trả lãi tiền vay ở mức nào và được phép khấu trừ khi xác định nghĩa vụ thuế. Chính vì vậy, DN có thể vay vượt gấp nhiều lần vốn chủ sở hữu dẫn đến chi phí trả lãi tiền vay lớn, làm giảm thu nhập chịu thuế điều này làm giảm nghĩa vụ thuế phải nộp, gây thất thu cho ngân sách nhà nước.

Quy định khống chế chi phí lãi vay được đưa ra theo khuyến nghị của Tổ chức Hợp tác và Phát triển kinh tế (OECD) về chống xói mòn cơ sở tính thuế và chuyển lợi nhuận (BEPS) thông qua các khoản khấu trừ lãi tiền vay quá hạn mức và các khoản thanh toán tài chính khác. Tuy nhiên, nhiều DN nội địa gặp không ít khó khăn khi áp dụng quy định trần chi phí lãi vay.

Nếu khống chế tổng chi phí lãi vay sẽ tạo ra rào cản trong việc cho vay nội bộ trong tập đoàn, tổng công ty cũng như cơ hội đầu tư dài hạn vào các ngành nghề cần vốn lớn, làm phát sinh thêm chi phí do đánh thuế trùng đối với một giao dịch kinh doanh. Như vậy, bên cho vay phải nộp thuế thu nhập DN đối với thu nhập từ lãi tiền vay, trong khi bên đi vay cũng phải nộp thuế thu nhập doanh nghiệp đối với chi phí lãi tiền vay vượt mức khống chế.

Theo một số khuyến nghị của BEPS: Các nước cân nhắc sử dụng chỉ tiêu chi phí lãi vay thuần, được tính bằng chi phí lãi vay trừ thu nhập lãi vay. Cách tính này sẽ hạn chế một khoản chi phí lãi vay bị loại trừ 2 lần khi tính thuế TNDN ở cả công ty mẹ và công ty con, nên giảm rủi ro trùng thuế.

Tại Việt Nam, nhiều DN hoạt động theo mô hình công ty mẹ - công ty con thường phát sinh các giao dịch cho vay theo mô hình công ty mẹ đi vay và cho công ty con vay lại. Các DN này, đặc biệt là các tập đoàn quy mô lớn, chịu ảnh hưởng rất lớn bởi cách xử lý thuế này. Do đó, cần nghiên cứu theo một số hướng, như: Tổng chi phí lãi vay bị khống chế không vượt quá 20% EBITDA trong kỳ là chi phí lãi vay sau khi trừ lãi tiền gửi và thu nhập từ hoạt động cho vay của người nộp thuế; Không áp dụng quy định trên đối với các dự án đầu tư mới và dự án đầu tư mở rộng trong thời gian từ 3 đến 5 năm, tính từ khi bắt đầu có doanh thu; Đối với người nộp thuế là tổng công ty, công ty mẹ - công ty con ở cùng lãnh thổ Việt Nam, cùng mức thuế TNDN thì áp dụng trên báo cáo tài chính hợp nhất của người nộp thuế.

Nên tiếp tục nghiên cứu, tham khảo thêm các quy định và thông lệ quốc tế, khảo sát đánh giá mô hình hoạt động, thực trạng cơ cấu vốn, chu kỳ hoạt động kinh doanh của DN khi sửa đổi, bổ sung Nghị định số 20/2017/NĐ-CP để vừa chống xói mòn cơ sở tính thuế và chuyển lợi nhuận theo khuyến nghị của OECD; đồng thời phải tạo điều kiện cho DN huy động vốn đầu tư, mở rộng hoạt động sản xuất, kinh doanh.

Khi áp dụng nghị định về khống chế chi phí lãi vay, cần hiểu rõ hơn rằng dù là Nghị định số 20/2017/NĐ-CP hay Nghị định số 68/2020/NĐ-CP nhằm hạn chế việc vay nợ giữa các bên có liên kết, góp phần ngăn chặn hành vi trốn tránh thuế. Một DN có chịu sự điều chỉnh của Nghị định khống chế chi phí lãi vay phải phụ thuộc vào hai điều kiện là mức độ sử dụng đòn bẩy tài chính (tỷ lệ nợ/vốn chủ sở hữu, và do vậy là tỷ lệ lãi vay/Ebitda) và có giao dịch liên kết hay không.

Theo các nghiên cứu, mức độ sử dụng đòn bẩy của khu vực DNNN là rất cao. Điều đó làm chi phí lãi vay/EBITDA của khu vực này cũng cao hơn hẳn so với khu vực FDI. Trong khi DN ngoài nhà nước là khu vực doanh nghiệp có tỷ lệ lãi vay/EBITDA lớn nhất, song lại ít có quan hệ liên kết nhất, nên ít chịu sự điều chỉnh của Nghị định số 20/2017/NĐ-CP. Còn khu vực FDI có chi phí lãi vay quốc tế/lãi vay trong là thấp nhất cho thấy chủ yếu là có vay nợ từ thị trường quốc tế, rất có thể từ các công ty liên kết ở nước ngoài.

Do đó, muốn chống hành vi trốn thuế rất phức tạp của khu vực FDI và cả khu vực DN trong nước, đồng thời không gây khó cho DN còn lại, nên thực hiện một số khuyến nghị như: Thực hiện mức khống chế trần chi phí lãi vay cần được áp dụng cho tất cả DN; Mặt khác, chi phí lãi vay từ các hợp đồng vay nợ ký kết trước thời điểm Nghị định số 20/2017/NĐ-CP có hiệu lực nên được khấu trừ toàn bộ; Ngoài ra, nên cho phép các DN chuyển phần chi phí lãi vay chưa được khấu trừ vào một số năm tiếp theo (có giới hạn); Cuối cùng, chi phí lãi vay từ các giao dịch độc lập nên được miễn trừ hoàn toàn và không chịu sự điều chỉnh của Nghị định khống chế chi phí lãi vay.

Quy định khống chế chi phí lãi vay trong chính sách thuế TNDN sẽ hạn chế DN vay gấp nhiều lần vốn chủ sở hữu, qua đó góp phần chống chuyển giá thông qua hình thức vay vốn giữa các bên liên kết, hạn chế thất thu NSNN. Tuy nhiên, cần áp dụng một cách linh hoạt, có chọn lọc để tất cả các đối tượng áp dụng không bị thiệt thòi và mất tính cạnh tranh; đồng thời cần có định hướng như trên để việc khống chế chi phí lãi vay mang lại hiệu quả và tính cạnh tranh công bằng giữa các DN.

Tài liệu tham khảo:

1. Chính phủ (2017), Nghị định số 20/2017/NĐ-CP;

2. Chính phủ (2020), Nghị định số 68/2020/NĐ-CP;

3. https://baodauthau.vn/quy-dinh-khong-che-chi-phi-lai-vay-3-huong-go-khopost73146.html;

4. https://tinnhanhchungkhoan.vn/nghi-dinh-20-2017-lam-the-nao-de-hanche-nhung-dien-giai-theo huong-bat-loi-cho-doanh-nghiep-trong-lan-suadoi-nay-post239407.html.