Áp dụng Basel II tại các ngân hàng thương mại Việt Nam

Áp dụng tiêu chuẩn Hiệp ước Basel II là một xu thế tất yếu và bắt buộc đốivới các ngân hàng thương mại tại Việt Nam khi hội nhập kinh tế quốc tế. Điều này đã được triển khai tại Việt Nam theo lộ trình cụ thể. Trong quá trình thực hiện gặp phải nhiều khó khăn, thách thức...

Thực tiễn triển khai Basel II

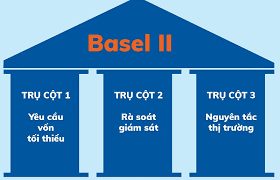

Để áp dụng Basel II, Ngân hàng Nhà nước (NHNN) đã đưa ra một lộ trình đối với hệ thống NHTM. Theo đó, NHNN đã ban hành Thông tư số 41/2016/TT-NHNN quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước và Thông tư số 13/2018/TT-NHNN quy định về hệ thống kiểm soát nội bộ của ngân hàng thương mại, chi nhánh ngân hàng nước ngoài để triển khai 3 trụ cột theo phương pháp tiêu chuẩn Basel II. Cụ thể:

Giai đoạn 1: Thí điểm áp dụng Basel II tại 10 ngân hàng là Vietcombank, VietinBank, BIDV, MB, Sacombank, Techcombank, ACB, VPBank, VIB và Maritime Bank. Chương trình thí điểm bắt đầu từ tháng 2/2016, mục tiêu là đến cuối năm 2018 các ngân hàng này phải cơ bản đáp ứng các yêu cầu của Basel II.

Giai đoạn 2: Đến năm 2020 cơ bản các NHTM có mức vốn tự có theo chuẩn mực của Basel II, trong đó có ít nhất 12-15 NHTM áp dụng thành công Basel II (theo nghị quyết của Quốc hội về Kế hoạch cơ cấu lại nền kinh tế giai đoạn 2016-2020 ngày 8/11/2016).

Trong 10 ngân hàng thực hiện thí điểm áp dụng Basel II, có VIB là ngân hàng đầu tiên được công nhận đạt chuẩn Basel II. Việc đáp ứng các tiêu chuẩn khắt khe của Basel II cho thấy VIB có đủ khả năng hoạt động an toàn theo thông lệ tiên tiến của các nước phát triển trên thế giới để phòng ngừa các rủi ro tín dụng, rủi ro thị trường, rủi ro hoạt động có thể xảy ra.

Tiếp theo, là các ngân hàng: Vietcombank, MBBank, VPBank, BIDV cũng được công nhận đạt chuẩn Basel II vào cuối năm 2019. Cuối năm 2019 NHNN đã ban hành Thông tư số 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài. Quy định lùi thời gian cho các ngân hàng chưa áp dụng đầy đủ các tỷ lệ an toàn vốn tối thiểu theo chuẩn Basel II đến trước ngày 1/1/2023 thay vì 01/01/2021.

Đến cuối năm 2020, có 18 NHTM đạt chuẩn Basel II gồm: VIB, Vietcombank, MB Bank, Techcombank, ACB, MSB, HDBank, OCB, VPBank, VietBank, VietCapitalBank, SeABank, ShinhanBank, LienVietPostBank, NamABank, Standard Chartered Việt Nam và BIDV. Tuy nhiên, có 6 ngân hàng trong số 18 ngân hàng đạt chuẩn Base II đã hoàn thành cả 3 trụ cột, còn lại 12 ngân hàng mới chỉ hoàn thành trụ cột 1.

Như vậy, 12 ngân hàng này chỉ mới dừng lại ở việc "đo lường và đảm bảo mức độ an toàn vốn tối thiểu" trong khi trụ cột 2 được xem khó thực hiện nhất là xây dựng "quy trình đánh giá nội bộ về mức độ đủ vốn" thì chưa thực hiện được.

Khó khăn, thách thức đặt ra

Việc triển khai Basel II đòi hỏi kỹ thuật phức tạp, sự đầu tư lớn về tài chính, nguồn nhân lực, hệ thống công nghệ thông tin, năng lực thanh tra... do đó các ngân hàng sẽ khó thực hiện được ngay.

Vốn đang là vướng mắc lớn để các ngân hàng đạt được yêu cầu, đáp ứng chuẩn Basel II, đặc biệt trong bối cảnh thị trường chứng khoán gần đây diễn biến không thuận lợi, trong khi các ngân hàng vẫn đang tập trung xử lý nợ xấu của nhiều năm trước. Điều này còn trở nên khó khăn hơn khi hiện nay ngân hàng lại phải dành nguồn lực để cơ cấu lại nợ, giảm lãi, giảm phí hỗ trợ khách hàng và nền kinh tế vượt qua đại dịch COVID-19.

Trong số các ngân hàng chưa được công nhận đạt chuẩn Basel II phải kể đến 2 ngân hàng lớn là VietinBank và Agribank. Hiện VietinBank có vốn nhà nước chi phối duy nhất hiện nay chưa đạt chuẩn Basel II. VietinBank sẽ đảm bảo hệ số an toàn vốn (CAR) theo chuẩn Basel II sau khi tăng vốn từ chia cổ tức bằng cổ phiếu.

Tuy nhiên, áp lực tăng vốn của ngân hàng vẫn rất lớn. Nghị định số 121/2020/NĐ-CP sửa đổi, bổ sung Nghị định số 91/2015/NĐ-CP đã đưa nhóm ngân hàng do Nhà nước nắm giữ hơn 50% vốn điều lệ vào danh sách lĩnh vực được bổ sung vốn Nhà nước để gỡ “nút thắt” tăng vốn cho các ngân hàng góp phần thúc đẩy tăng trưởng tín dụng cũng như các mục tiêu lớn của Ngành trong giai đoạn tới.

Trường hợp thứ hai là Agribank, do là ngân hàng 100% sở hữu Nhà nước nên vốn điều lệ chỉ có thể được bổ sung từ ngân sách, tuy nhiên, 9 năm qua Agribank chưa được tăng vốn điều lệ. Do chưa đáp ứng chuẩn mực Basel II nên Agribank đang được thực hiện tỷ lệ an toàn vốn theo quy định cũ. Theo đó, vốn điều lệ của Agribank hiện đạt 30.591 tỷ đồng, tỷ lệ an toàn vốn vào cuối 2019 là 9,2%, cận kề ngưỡng tối thiểu theo quy định là 9%.

Những tiêu chí của Thông tư số 41/2016/TT-NHNN chỉ là bước đầu tiên trong 3 trụ cột của Basel II. Sau khi đáp ứng tỷ lệ về an toàn vốn tối thiểu, các ngân hàng sẽ cần phải hoàn thiện 2 trụ cột còn lại liên quan đến quy trình đánh giá mức độ đầy đủ vốn nội bộ (ICAAP), khả năng giám sát và công khai thông tin theo nguyên tắc thị trường.

Để tiếp tục hoàn thiện khuôn khổ pháp lý về triển khai chuẩn mực Basel II tại Việt Nam, NHNN ban hành Thông tư số 13/2018/TT-NHNN quy định về hệ thống kiểm soát nội bộ đối với TCTD, trong đó có cấu phần quy định về đánh giá nội bộ mức đủ vốn ICAAP để thực hiện 2 trụ cột của Basel II.

Thông tư này yêu cầu ngân hàng cải thiện hoạt động quản lý rủi ro, phù hợp với yêu cầu của Basel II và các thông lệ tiên tiến về quản lý rủi ro. Khó khăn mà các ngân hàng trong quá trình triển khai là chi phí và thiếu dữ liệu lịch sử.

Dù chưa có ngân hàng nào công bố thông tin về chi phí để triển khai Basel II, dựa trên kinh nghiệm của một số tổ chức tín dụng đã triển khai dự án Basel II tại khu vực châu Á chi phí để chuyển đổi Basel II là rất lớn. Ngân hàng quy mô càng lớn thì chi phí chuyển đổi cũng tăng theo, việc thu thập dữ liệu quá khứ và phân tích cũng là điểm khó của các ngân hàng, quá trình này rất phức tạp đòi hỏi nhiều thời gian và công sức của ngân hàng.