Các yếu tố ảnh hưởng đến ý định sử dụng dịch vụ mobile banking của khách hàng cá nhân tại Agribank huyện Mang Thít, tỉnh Vĩnh Long

Nghiên cứu được tiến hành trên cơ sở thu thập dữ liệu sơ cấp từ 150 khách hàng cá nhân đang giao dịch và sử dụng dịch vụ mobile banking tại Agribank tỉnh Vĩnh Long (Agribank Mang Thít). Sử dụng phương pháp phân tích nhân tố khám phá (EFA) và hồi quy đa biến, kết quả nghiên cứu cho thấy, có tất cả 07 yếu tố ảnh hưởng đến ý định sử dụng dịch vụ mobile banking của khách hàng cá nhân tại Ngân hàng. Từ các kết quả nghiên cứu, nhóm tác giả đề xuất một số giải pháp nhằm nâng cao hơn nữa ý định sử dụng dịch vụ mobile banking của khách hàng cá nhân tại Agribank Mang Thít trong tương lai.

Cách mạng công nghiệp 4.0 tác động tới mọi mặt của cuộc sống, trong đó sự tăng trưởng nóng của điện thoại thông minh đã tạo ra một mảnh đất nhiều tiềm năng để các ngân hàng thương mại (NHTM) phát triển dịch vụ mobile banking.

Nắm bắt được xu hướng phát triển của thời đại, từ năm 2015, Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) đã ra mắt dịch vụ mobile banking. Tuy nhiên, qua nhiều năm triển khai hoạt động, dịch vụ mobile banking tại Agribank vẫn chưa mang lại kết quả như mong đợi, số lượng khách hàng cá nhân (KHCN) đăng ký sử dụng dịch vụ mobile banking tại Ngân hàng vẫn còn thấp.

Xuất phát từ thực tiễn trên, cùng mong muốn cung cấp những cơ sở khoa học, nhóm tác giả nghiên cứu "Các yếu tố ảnh hưởng đến ý định sử dụng dịch vụ mobile banking của KHCN tại Agribank – chi nhánh huyện Mang Thít”, tỉnh Vĩnh Long, trên cơ sở đó đưa ra các định hướng thu hút và phát triển mạnh mẽ dịch vụ mobile banking tại Agribank nói riêng cũng như hệ thống NHTM Việt Nam nói chung.

Lược khảo tài liệu

Abdul Kabeer Kazi và Muhammad Adeel Mannan (2013) khi nghiên cứu“Các yếu tố ảnh hưởng đến việc áp dụng mobile banking ở Pakistan: Bằng chứng thực nghiệm” đã sử dụng mô hình TAM (Mô hình chấp nhận công nghệ) để tiến hành nghiên cứu và số liệu sử dụng được thu thập từ 372 người đến từ 2 thành phố lớn nhất là Karachi và Hyderabad. Kết quả mô hình hồi quy cho thấy, có 04 yếu tố ảnh hưởng đến việc áp dụng dịch vụ mobile banking tại đây bao gồm: “Nhận thức tính dễ sử dụng”, “Nhận thức sự hữu ích”, “Nhận thức sự rủi ro” và “Ảnh hưởng xã hội”. Trong đó, yếu tố “Ảnh hưởng xã hội” là nhân tố tác động mạnh nhất và yếu tố “Nhận thức rủi ro” có sự tương quan nghịch với việc áp dụng dịch vụ mobile banking tại Pakistan.

Ja-Chul Gu và ctg (2009) nghiên cứu “Các yếu tố ảnh hưởng đến ý định hành vi sử dụng mobile banking” đã thực hiện khảo sát trên Website chính của ngân hàng Woori Bank (Hàn Quốc) và nhận được 910 phản hồi hợp lệ từ các khách hàng đã sử dụng dịch vụ mobile banking tại ngân hàng này. Dựa trên cơ sở mô hình TAM làm nền tảng và mô hình hồi quy, nhóm tác giả đã đưa ra 03 nhân tố ảnh hưởng đến ý định sử dụng dịch vụ mobile banking tại ngân hàng này bao gồm: “Nhận thức sự hữu ích”, “Sự tin tưởng” và “Nhận thức tính dễ sử dụng”. Trong đó, nhận thức sự hữu ích chính là nhân tố có ảnh hưởng mạnh nhất.

Pin Luarn và Hsin – Hui Lin (2005) nghiên cứu đề tài “Hướng đến sự hiểu biết về ý định hành vi sử dụng dịch vụ mobile banking”. Nhóm Tác giả khảo sát những khách hàng đã và đang thực hiện các giao dịch truyền thống tại các chi nhánh ngân hàng thông qua một hội nghị kinh tế tổ chức tại Đài Loan. Nghiên cứu này dựa trên cơ sở lý thuyết từ 2 mô hình TAM và TPB để thống nhất các nhân tố của mô hình. Kết quả cho thấy, các nhân tố ảnh hưởng đến ý định hành vi sử dụng mobile banking bao gồm: “Nhận thức sự hữu ích”, “Tính dễ sử dụng”, “Nhận thức sự tín nhiệm”, “Khả năng tự nắm” và “Chi phí tài chính”. Trong số 05 yếu tố đó, yếu tố “nhận thức sự tín nhiệm” có tác động mạnh nhất.

Tại Việt Nam, Nguyễn Đinh Yến Oanh và Phạm Thị Bích Uyên (2016) trong nghiên cứu “Các yếu tố ảnh hưởng đến ý định sử dụng dịch vụ thương mại di động của người tiêu dùng tỉnh An Giang” cho thấy, có 05 nhân tố ảnh hưởng đến ý định sử dụng dịch vụ thương mại di động của người tiêu dùng tỉnh An Giang là “Tính linh hoạt”, “Dịch vụ đa dạng”, “Nhận thức sự hữu ích”, “Nhận thức sự tín nhiệm” và “Nhận thức tính dễ sử dụng”. Hoàng Thị Thơ (2016) sử dụng mô hình TRA, TPB, TAM để đưa ra các nhân tố ảnh hưởng đến ý định sử dụng mobile banking. Kết quả nghiên cứu cho thấy, có 04 nhân tố chính tác động đến ý định sử dụng dịch vụ mobile banking của Ngân hàng TMCP Đông Á – chi nhánh Huế là “Tính hữu ích cảm nhận”, “Tính dễ sử dụng cảm nhận”, “Rủi ro cảm nhận” và “Ảnh hưởng xã hội”. Trong đó, nhân tố “Tính hữu ích cảm nhận” là nhân tố có tác động mạnh nhất và nhân tố “Rủi ro cảm nhận” là nhân tố có tác động yếu nhất.

Trong khi đó, Phạm Cao Thiện (2015) tìm ra 05 yếu tố tác động đến ý định sử dụng dịch vụ mobile banking của khách hàng gồm: “Hữu ích cảm nhận”, “Dễ nhận thấy của việc sử dụng”, “Thái độ”, “Tiêu chuẩn chủ quan” và “Nhận thức về kiểm soát hành vi”, phù hợp với nghiên cứu của Huỳnh Thị Ngọc Anh (2015) và Vũ Mạnh Cường (2013) cho thấy có 05 yếu tố ảnh hưởng đến việc sử dụng dịch vụ mobile banking, bao gồm: “Nhận thức tính hữu dụng”, “Nhận thức dễ dàng sử dụng”, “Nhận thức rủi ro”, “Chi phí cảm nhận” và “Sự tin tưởng”.

Tóm lại, các nghiên cứu đều áp dụng các phương pháp nghiên cứu tương đối phù hợp, kết quả nghiên cứu đáng tin cậy, có tính khoa học cao và đảm bảo được mục tiêu nghiên cứu ban đầu đề ra. Tuy nhiên, các nghiên cứu trên chỉ mới điều tra ở nhóm đối tượng là những KHCN có biết đến dịch vụ, có ý định sử dụng dịch vụ trong tương lai nhưng lại chưa khảo sát ở nhóm khách hàng đã và đang sử dụng dịch vụ mobile banking. Vì vậy, việc nắm bắt được những cảm nhận thực tế của khách hàng và biết những ý định sử dụng sẽ ảnh hưởng như thế nào đến hành vi sử dụng thực tế của khách hàng là chưa trọn vẹn.

Phương pháp nghiên cứu

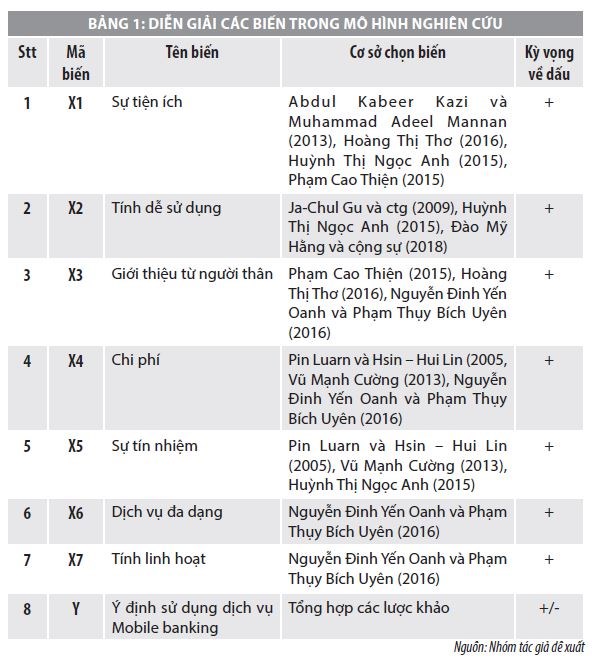

Trên cơ sở lược khảo trong và ngoài nước, nhóm tác giả kế thừa và xây dựng mô hình nghiên cứu có dạng:

Y = β0 + β1X1 + β2X2 + β3X3+ β4X4+ β5X5 + β6X6+ β7X7 + ei

Trong đó:

+ YD: biến phụ thuộc, ý định sử dụng dịch vụ mobile banking của KHCN.

+ X1, X2, X3, X4, X5, X6, X7: biến độc lập, các yếu tố ảnh hưởng đến ý định sử dụng dịch vụ.

+ β1, β2, β3, β4, β5, β6, β7: Các hệ số hồi quy tương ứng với các biến.

Bảng câu hỏi chính thức được thiết kế dựa trên 07 yếu tố, với 22 biến quan sát định lượng và đều sử dụng thang đo Likert 5 mức độ. Ngoài ra, nhóm tác giả còn sử dụng thang đo định danh, biểu danh, cấp bậc để sàng lọc và phân loại đối tượng để phỏng vấn, thu thập thông tin cá nhân của đối tượng phỏng vấn như: giới tính, tuổi, thu nhập, nghề nghiệp… Nhóm tác giả thu thập số liệu thông qua bảng khảo sát với 150 KHCN tại Agribank tỉnh Vĩnh Long (Agribank Mang Thít) từ ngày 11/8/2019 đến ngày 23/8/2019.

Kết quả và thảo luận

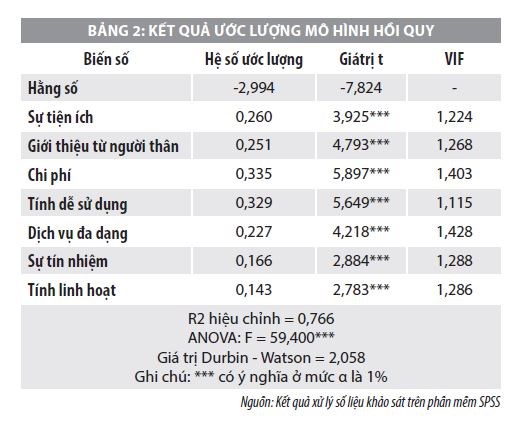

Kết quả phân tích hồi quy ở bảng 2 cho thấy, yếu tố “chi phí” có ảnh hưởng mạnh nhất đến ý định sử dụng dịch vụ mobile banking, tiếp đó là các yếu tố: “tính dễ sử dụng”, “sự tiện ích”, “giới thiệu từ người thân”, “dịch vụ đa dạng và “sự tín nhiệm”, "tính linh hoạt”. Cụ thể:

- Biến “chi phí” tương quan thuận với ý định sử dụng dịch vụ mobile banking ở mức ý nghĩa 1%. Như vậy, khi biến “chi phí” tăng lên 1 điểm thì biến “ý định sử dụng dịch vụ mobile banking” tăng lên 0,335 đơn vị. Kết quả này phù hợp với kết quả ước lượng và giống với kết quả nghiên cứu trước đây của Vũ Mạnh Cường, qua đó cho thấy, việc áp dụng những chiến lược giá hợp lý đối với dịch vụ mobile banking sẽ làm tăng ý định sử dụng dịch vụ này đối với khách hàng.

- Biến “tính dễ sử dụng” tương quan thuận với ý định sử dụng dịch vụ mobile banking ở mức ý nghĩa 1%. Cụ thể, khi biến “tính dễ sử dụng” tăng lên 1 điểm thì biến “ý định sử dụng dịch vụ mobile banking” tăng 0,329 đơn vị. Kết quả này phù hợp với kết quả ước lượng và giống với kết quả nghiên cứu của Pin Luarn và cộng sự...

- Biến “sự tiện ích” tương quan thuận với ý định sử dụng dịch vụ mobile banking ở mức ý nghĩa 1%. Cụ thể, khi biến “nhận thức sự hữu ích” tăng lên 1 điểm thì biến “ý định sử dụng dịch vụ mobile banking” tăng lên 0,260 đơn vị. Điều này phù hợp với kết quả nghiên cứu của Phan Thoại Chiêu (2014). Thực tế cho thấy, KHCN luôn muốn sử dụng những dịch vụ có thể giúp công việc thực hiện tiết kiệm được thời gian, làm cho cuộc sống tốt và hiện đại hơn. Vì thế, khi dịch vụ mobile banking đem lại nhiều lợi ích thì sẽ làm tăng ý định sử dụng dịch vụ này của khách hàng.

- Biến “chuẩn chủ quan” tương quan thuận với ý định sử dụng dịch vụ mobile banking ở mức ý nghĩa 1%. Cụ thể, khi biến “chuẩn chủ quan” tăng lên 1 điểm thì biến “ý định sử dụng dịch vụ mobile banking” tăng lên 0,251 đơn vị. Điều này phù hợp với kết quả nghiên cứu trước đây của Ajzen và Fishbein. Kết quả cho thấy, những tác động từ người thân, bạn bè, đồng nghiệp hay những phương tiện truyền thông đại chúng về dịch vụ mobile banking sẽ làm tăng ý định sử dụng dịch vụ mobile banking.

- Biến “dịch vụ đa dạng” tương quan thuận với ý định sử dụng dịch vụ mobile banking ở mức ý nghĩa 1%. Cụ thể, khi biến “dịch vụ đa dạng” tăng lên 1 điểm thì biến “ý định sử dụng dịch vụ mobile banking” tăng lên 0,227 đơn vị. Trong nghiên cứu của Nguyễn Đinh Yến Oanh và Phạm Thụy Bích Uyên cũng đã có kết quả tương tự qua đó chứng minh rằng các tác động từ nền kinh tế, thu nhập phát triển dẫn đến nhu cầu sử dụng đa dạng dịch vụ của KHCN.

- Biến “nhận thức sự tín nhiệm” tương quan thuận với ý định sử dụng dịch vụ mobile banking ở mức ý nghĩa 1%. Cụ thể, khi biến “nhận thức sự tín nhiệm” tăng lên 1 điểm thì biến “ý định sử dụng dịch vụ mobile banking” tăng lên 0,166 đơn vị. Điều này phù hợp với kết quả ước lượng và giống với kết quả nghiên cứu trước đây của Dai và Palvia. Thực tiễn cho thấy, so với các dịch vụ truyền thống thì dịch vụ mobile banking khiến cho người dùng lo ngại bị lừa đảo đánh cắp thông tin.

- Biến “tính linh hoạt” tương quan thuận với ý định sử dụng dịch vụ mobile banking ở mức ý nghĩa 1%. Cụ thể, khi biến “tính linh hoạt” tăng lên 1 điểm thì biến “ý định sử dụng dịch vụ mobile banking” tăng lên 0,143 đơn vị. Điều này phù hợp với kết quả ước lượng và giống với kết quả nghiên cứu trước đây của Mallat và cộng sự. Do đó, ý định sử dụng dịch vụ mobile banking của KHCN sẽ tăng lên nếu KHCN nhận thức rằng dịch vụ mobile banking có tính linh hoạt cao, tức là có thể sử dụng dịch vụ ở bất kỳ thời gian, không gian nào.

Giải pháp nâng cao ý định sử dụng dịch vụ mobile banking của khách hàng cá nhân tại Agribank Mang Thít

Với các kết quả nghiên cứu nêu trên, để nâng cao ý định sử dụng dịch vụ mobile banking của KHCN, Agribank Mang Thít cần thực hiện một số giải pháp:

Nâng cao tính dễ sử dụng

Ngân hàng cần thiết kế giao diện ứng dụng di động thân thiện, dễ hiểu và dễ sử dụng đối với khách hàng, kể cả khách hàng không thành thạo về công nghệ. Thêm vào đó, chỉ nên tập trung những mục khách hàng thật sự cần sử dụng và tránh những quảng cáo che mất tầm nhìn của người dùng. Hơn nữa, cần thiết kế các biểu tượng phù hợp với từng nội dung dịch vụ để khách hàng dễ dàng phân biệt và sử dụng.

Đa dạng hóa các tiện ích trên dịch vụ mobile banking

Ngân hàng cần chú trọng nâng cao nhận thức tính hữu ích của các dịch vụ mobile banking đối với khách hàng; cần đẩy mạnh việc quảng bá tính năng nổi trội của các dịch vụ mobile banking cho khách hàng như giúp khách hàng tiết kiệm thời gian, giúp thực hiện công việc dễ dàng hơn và không bị giới hạn về thời gian và không gian sử dụng dịch vụ.

Ngân hàng cần đảm bảo khách hàng có thể sử dụng dịch vụ bất kỳ thời gian và không gian nào bằng cách cải thiện tốc độ truy cập dịch vụ mobile banking. Đồng thời, bảo đảm tốc độ truyền dữ liệu ổn định đến khách hàng, khắc phục và thông báo cho khách hàng kịp thời nếu có sự cố xảy ra

Đẩy mạnh công tác quảng bá dịch vụ

Ngân hàng cần không ngừng đẩy mạnh công tác truyền thông quảng bá về dịch vụ mobile banking trên các phương tiện truyền thông đại chúng; Đồng thời, tận dụng sức ảnh hưởng xã hội để từ một người sử dụng có thể kéo thêm nhiều người khác.

Chú trọng tính kinh tế trong sử dụng dịch vụ

Hạn chế tối thiểu chi phí mà khách hàng bỏ ra khi sử dụng dịch vụ mobile banking. Ngân hàng cần thiết kế một ứng dụng có thể tương thích với hầu hết các thiết bị công nghệ. Thêm vào đó, việc đưa ra mức phí giao dịch và phí kết nối mạng thấp sẽ góp phần làm cho khách hàng sử dụng dịch vụ một cách thoải mái hơn mà không cần quan tâm về chi phí mà họ bỏ ra để sử dụng dịch vụ.

Bảo mật thông tin, an toàn và sự tín nhiệm của khách hàng

Ngân hàng cần cung cấp rõ ràng các thông tin về các điều khoản giao dịch dịch vụ, cam kết thông tin đưa lên đúng sự thật và không lạm dụng hình thức tiếp thị. Đồng thời, xây dựng một hệ thống bảo mật thông tin khách hàng, thông tin giao dịch một cách tuyệt đối. Hơn nữa, ngân hàng phải tăng cường tính chính xác của các giao dịch, phải có dịch vụ chăm sóc khách hàng để khách hàng có thể phản hồi và nhận được hỗ trợ kịp thời từ tổng đài dịch vụ nếu gặp khó khăn.

Tài liệu tham khảo:

Cục Thương mại điện tử và Công nghệ thông tin, Báo cáo Thương mại điện tử Việt Nam năm 2015;

Nguyễn Đinh Yến Oanh, Phạm Thị Bích Uyên, Các yếu tố ảnh hưởng đến ý định sử dụng dịch vụ thương mại di động của người tiêu dùng tỉnh An Giang, Tạp chí khoa học, Trường Đại học Mở;

Phan Thoại Chiêu, Nghiên cứu các yếu tố ảnh hưởng đến hành vi sử dụng dịch vụ Mobile banking của khách hàng cá nhân tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam - Chi nhánh Đà Nẵng, Luận văn thạc sĩ, Đại học Đà Nẵng, 2014;

Vũ Mạnh Cường, Các yếu tố ảnh hưởng đến việc sử dụng dịch vụ Mobile banking trong địa bàn tại Hà Nội, Việt Nam, Đại học Nông Lâm, Đại học Thái Nguyên, 2013.

Ajzen, I., & Fishbein, M. .Belief, attitude, intention and behavior: An introduction to theory and research, Reading, MA: Addison-Wesley; 1975;

Anderson, J. C., & Gerbing, D. W. Structural Equation Modeling in Practice: A Review and Recommended Two-Step Approach. Psychological Bulletin. 1988; 103(3): 411-423;

Chong, A. Y. L., Chan, F. T., & Ooi, K. B.. Predicting consumer decisions to adopt mobile commerce: Cross country empirical examination between China and Malaysia. Decision Support Systems. 2012; 53(1):34-43.