Cho vay ngang hàng trên thế giới và thực tiễn tại Việt Nam

Thời gian qua, sự bùng nổ các ứng dụng từ thành tựu của cuộc cách mạng công nghiệp 4.0 trên thế giới nói chung và tại Việt Nam nói riêng đã thúc đẩy sự phát triển mạnh mẽ của nhiều sản phẩm, dịch vụ mới, trong đó có dịch vụ cho vay ngang hàng (P2P Lending).

Tuy nhiên, sự phát triển nhanh chóng của hoạt động cho vay ngang hàng đang đặt ra yêu cầu cấp thiết về công tác giám sát và quản lý đối với cơ quan nhà nước. Bài viết đánh giá tổng quan cho vay ngang hàng, những lợi ích và rủi ro, đưa ra một số đề xuất đối với loại hình này trong thời gian tới.

Tổng quan về hoạt động cho vay ngang hàng

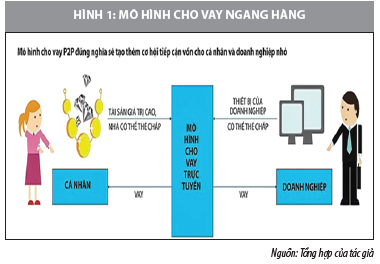

Cho vay ngang hàng (P2P lending) là mô hình kinh doanh mới, một loại hình dịch vụ sáng tạo, được thiết kế và xây dựng trên nền tảng ứng dụng công nghệ số để kết nối trực tiếp người đi vay với người cho vay (nhà đầu tư) mà không thông qua trung gian tài chính như tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Theo đó, doanh nghiệp (DN) cho vay ngang hàng cung cấp nền tảng giao dịch trực tuyến để người vay kết nối trực tiếp vay mượn với người cho vay. Toàn bộ hoạt động vay, trả nợ (gốc, lãi) giữa người vay và người cho vay được nền tảng giao dịch trực tuyến ghi nhận và lưu trữ bằng các bảng điện tử, số hoá. Cho vay ngang hàng được thực hiện dựa trên nền tảng công nghệ thông tin, những DN hoạt động theo loại hình này sử dụng công nghệ Big Data để thu thập tất cả dữ liệu của cả hai phía người cho vay và người đi vay.

Sự phát triển nhanh chóng của mô hình cho vay ngang hàng trên thế giới trong khoảng một thập niên trở lại đây đã tạo ra một kênh cung ứng vốn hoàn toàn mới trên thị trường và góp phần thúc đẩy tài chính toàn diện phát triển. Kể từ khi xuất hiện lần đầu ở Anh vào năm 2005, đến nay, cho vay ngang hàng đã phát triển ở nhiều quốc gia với nhiều dạng thức khác nhau. Ngân hàng Phát triển châu Á (2018) đưa ra một thông tin đáng chú ý: Thị trường cho vay ngang hàng toàn cầu ước tính sẽ có mức tăng trưởng lên tới 53%/năm và có thể đạt tới giá trị 490 tỷ USD vào năm 2020, riêng tại Trung Quốc giai đoạn 2014-2017, dư nợ cho vay P2P đã đạt xấp xỉ 1,3 nghìn tỷ nhân dân tệ.

Tuy nhiên, sự phát triển quá nhanh chóng cũng kéo theo nhiều hệ lụy. Tại Trung Quốc, sau một thời gian bùng nổ (trước năm 2016) nay đã có rất nhiều DN cho vay ngang hàng sụp đổ bởi nhiều DN lợi dụng hoạt động này để lừa các nhà đầu tư. Thống kê cho thấy, có tới hơn 95% các dự án cho vay ngang hàng ở nước này là giả mạo.

Theo Nikkei, trong năm 2018, số lượng các công ty cho vay ngang hàng tại Trung Quốc giảm 25%, xuống còn hơn 1.000 công ty. Reuters cũng dẫn nguồn tin cho biết, Dianrong - một trong những công ty cho vay ngang hàng lớn nhất Trung Quốc đang chuẩn bị đóng cửa 60/90 chi nhánh. Thị trường cũng ghi nhận việc Goldman Sachs, Citigroup, JPMorgan và Credit Suisse đã đồng loạt huỷ bỏ thoả thuận làm bảo lãnh cho các công ty cho vay ngang của Trung Quốc do lo ngại về tương lai đầy bất ổn của loại hình này.

Trước những rủi ro như vậy, nhiều quốc gia đã nghiên cứu, đưa ra chính sách để giám sát và quản lý đối với hoạt động cho vay ngang hàng. Tháng 8/2016, Chính phủ Trung Quốc đã quy định các biện pháp tạm thời quản lý hoạt động kinh doanh của các trung gian thông tin cho vay ngang hàng. Tháng 12/2017, Ngân hàng Trung ương Trung Quốc và Ủy ban Quản lý Ngân hàng Trung Quốc cũng ban hành các quy định mới đối với hoạt động cho vay ngang hàng. Các quy định quản lý được đưa ra đã khiến số DN cho vay ngang hàng giảm nhanh chóng, từ khoảng 3.500 DN xuống chỉ còn 1.600 DN như hiện nay.

Hiện nay, một số nước ASEAN cũng đã ban hành hoặc đang có nghiên cứu và hoàn thiện để ban hành khung khổ quy dịnh về cho vay ngang hàng. Chẳng hạn, năm 2016, Ngân hàng Trung ương Thái Lan ban hành Cẩm nang triển khai Khuôn khổ pháp lý thử nghiệm cho vay ngang hàng; Năm 2017, Cơ quan Quản lý dịch vụ tài chính của Indonesia đã ban hành các quy định về cho vay ngang hàng... Thậm chí, mới đây, Cơ quan này còn công bố một danh sách khoảng 200 DN cho vay ngang hàng bất hợp pháp đang hoạt động tại nước này...

Lợi ích trong việc thúc đẩy tài chính toàn diện

Các nghiên cứu cho thấy, nếu được quản lý tốt, cho vay ngang hàng sẽ góp phần thúc đẩy tài chính toàn diện, đặc biệt là tại các địa bàn mà hệ thống tài chính chưa phát triển, người dân, các hộ kinh doanh, DNNVV ít có khả năng tiếp cận các dịch vụ tài chính-ngân hàng với chi phí thấp, ít thủ tục. Cho vay ngang hàng có tiềm năng phát triển rất lớn, giúp các cá nhân và tổ chức (đặc biệt là các DN nhỏ, siêu nhỏ) tiếp cận tài chính và qua đó góp phần quan trọng giúp các quốc gia trong nỗ lực phát triển tài chính toàn diện.

Đối với khách hàng là DN, để vay tiền hoặc huy động vốn, DN chỉ cần tham gia đăng ký online. Khi nhận được thông tin từ DN, phía cho vay sẽ cử người liên lạc, tiếp xúc và hướng dẫn các thủ tục đăng ký nhận vốn đầu tư mà không cần tài sản bảo đảm, được phê duyệt nhanh và được trả nợ trước hạn nếu đã sử dụng vốn trên 2/3 thời gian…

Việc thẩm định hồ sơ khách hàng được tiến hành trực tuyến một cách nhanh chóng và rẻ hơn hình thức truyền thống, nhà đầu tư có quyền lựa chọn đối tác muốn vay trên nền tảng cho vay ngang hàng. Đây được coi là điểm khá ưu việt so với hình thức tín dụng truyền thống của ngân hàng, vì họ có thể nắm giữ và khai thác khối lượng dữ liệu thông tin khách hàng cực lớn, có khả năng kết nối với tất cả các thành phần kinh tế. Trên một góc nhìn khác, việc các DN tham gia lĩnh vực này góp phần thúc đẩy đổi mới sáng tạo trong lĩnh vực tài chính trong kỷ nguyên số hóa.

Nhìn từ phía cung, những tiến bộ nhanh chóng của khoa học công nghệ, internet, thiết bị di động, đặc biệt là dữ liệu lớn đã khuyến khích sự ra đời và phát triển nhanh chóng của các sàn cho vay ngang hàng trong những năm gần đây nhằm tiếp cận các đối tượng khách hàng chưa hoặc khó tiếp cận được khu vực ngân hàng với các cách thức cho vay truyền thống.

Do vậy, mô hình cho vay ngang hàng giúp cho người dân tiếp cận vốn một cách dễ dàng, nhất là những người không đủ tiêu chuẩn vay vốn ngân hàng, không có tài sản bảo đảm thế chấp. Nhờ thủ tục đơn giản, chỉ cần điền vào một mẫu đơn xin vay trực tuyến có sẵn, một số giấy tờ liên quan, chờ xác nhận và khoản vay có thể được phê duyệt chỉ sau 30 phút, khách hàng có thể vay nhanh với giá trị vay rất thấp chỉ một vài triệu đến vài chục triệu. Điều mà các ngân hàng, công ty tài chính khó có thể đáp ứng được nhu cầu của người vay.

Bên cạnh đó, sự thay đổi về cơ cấu dân số học, đặc biệt là thế hệ Y – là thế hệ trẻ rất sẵn sàng thích ứng với công nghệ mới và mong muốn được cung cấp các dịch vụ tài chính thuận lợi và nhanh chóng hơn nên dễ dàng chấp nhận các sản phẩm, dịch vụ mới như cho vay ngang hàng. Các nghiên cứu cũng cho thấy, cho vay ngang hàng góp phần đẩy lùi tín dụng đen.

Nhận diện rủi ro

Nhận diện những lợi ích to lớn, cho vay ngang hàng tiềm ẩn nhiều rủi ro, như việc trước khi một cá nhân được chấp thuận vay vốn từ công ty cho vay ngang hàng, tất cả các thông tin xung quanh cá nhân này sẽ được thu thập qua phần mềm được lập trình.

Không chỉ dừng lại là thông tin, lý lịch, tiểu sử, hay hoạt động trên các mạng xã hội... mà còn là thông tin liên hệ của những người liên quan như cha/mẹ/vợ/chồng/anh chị em... Vấn đề phát sinh là khi người đi vay không trả được nợ, thì những người liên quan tới người đi vay cũng dễ bị quấy nhiễu, làm phiền để đòi nợ. Đó là chưa kể những rủi ro khi thông tin cá nhân các bên tham gia bị đánh cắp do lỗ hổng bảo mật. Không loại trừ khả năng một số đối tượng ẩn danh và núp bóng giao dịch trên các nền tảng cho vay ngang hàng để trốn thuế, rửa tiền, tài trợ khủng bố, huy động tài chính đa cấp, bán dữ liệu cá nhân...

Trên thực tế, do chưa được cấp phép hoạt động chính thức, các công ty cho vay ngang hàng đều đang hoạt động núp bóng tư vấn đầu tư. Vì chưa có khung pháp lý điều chỉnh, lo ngại rủi ro cho cả người đi vay và cho vay khi không có cơ quan pháp luật bảo vệ. Ngoài ra, phải kể đến rủi ro lãi suất. Các công ty này đưa ra nhiều hình thức phạt làm độn chi phí cho người vay rất lớn như lãi suất phạt chậm trả tiền lãi, gốc… Do đó, nếu không tỉnh táo người vay sẽ rơi vào bẫy lãi suất của các công ty cho vay ngang hàng. Trương Thanh Đức (2019) cho rằng, rủi ro lớn nhất của mô hình ngang hàng là lãi suất cao và nếu không trả nợ đúng hạn sẽ chịu “sức ép lớn” khi bị đòi nợ…

Ở một số quốc gia, cho vay ngang hàng đã bị lợi dụng, từ đó biến tướng gây bất ổn an ninh kinh tế và xã hội. Thay vì làm trung gian kết nối thông tin, có DN huy động tài chính đa cấp để lừa đảo, chiếm dụng vốn; huy động vốn để cho vay tràn lan, làm phát sinh nợ xấu, mất khả năng thanh toán và thực hiện chức năng thanh toán trung gian bất hợp pháp nhằm chiếm dụng vốn, lừa đảo... Đối với người vay, do không trả được nợ, để lại những hệ lụy xã hội kéo dài, hết sức nặng nề...

Thực trạng cho vay ngang hàng ở Việt Nam

Tại Việt Nam, với sự bùng nổ của các Công ty Công nghệ Tài chính (Fintech), mô hình cho vay ngang hàng xuất hiện cách đây khoảng 2 năm với 40 công ty đang hoạt động. Hiện nay, một số công ty đang biết đến nhiều trong hoạt động này như Lenbiz, Tima… Trong số hơn 40 công ty cho vay ngang hàng đang hoạt động trên thị trường, có những mô hình hoạt động khá hiệu quả, nhất là những công ty cho vay nhắm vào phân khúc DNNVV.

Tuy nhiên, tại Việt Nam, hệ thống pháp luật chưa có quy định quản lý riêng điều chỉnh hoạt động này, từ đó kéo theo nhiều vấn đề phức tạp. NHNN cho biết một số công ty trong số 40 DN đang hoạt động đã xuất hiện những hoạt động biến tướng, vi phạm pháp luật về ngân hàng và tín dụng. Thực tế cho thấy, những biến tướng dễ xảy ra phần nhiều tới từ các công ty nước ngoài có nguồn lực tài chính mạnh. Hiện nay, trong 40 công ty cho vay ngang hàng đang hoạt động ở Việt Nam, có tới 10 công ty có nguồn gốc từ Trung Quốc và một số công ty từ Indonesia, Singapore.

Mới đây, NHNN cũng đã khuyến cáo người dân nên cẩn trọng khi tham gia mô hình này. Cục Cạnh tranh và Bảo vệ người tiêu dùng gần đây cũng đưa ra khuyến cáo đối với người tiêu dùng, cần cân nhắc cẩn trọng trước khi cung cấp các thông tin cá nhân để thực hiện đăng ký khoản vay, nghiên cứu kỹ các mục đích sử dụng thông tin khi thực hiện giao dịch cũng như nghiên cứu kỹ nội dung hợp đồng trước khi ký, đặc biệt cân nhắc các chi phí phải trả khi tham gia vay trực tuyến, yêu cầu gửi bản sao hợp đồng sau khi ký.

Thực tế thời gian qua tại Việt Nam cho thấy, đang có nhiều tồn tại, hạn chế liên quan đến hoạt động cho vay ngang hàng như: Việc quảng cáo không minh bạch về mức lợi nhuận, không cung cấp hoặc cung cấp thông tin thiếu chính xác về các rủi ro mà các bên tham gia có thể gặp phải; Đưa ra mức lãi suất cao phi thực tế để lôi kéo người cho vay tham gia... Đặc biệt, nếu xảy ra tranh chấp do việc không đòi được các khoản đã cho vay, người cho vay có thể mất tiền, khó truy đòi trách nhiệm từ các công ty cung ứng nền tảng cho vay ngang hàng...

Khuôn khổ pháp lý phù hợp để quản lý

Trước thực trạng và rủi ro do thiếu khuôn khổ pháp lý để điều chỉnh hoạt động cho vay ngang hàng, cần có khuôn khổ pháp lý phù hợp để quản lý. Hơn nữa, đây là loại hình kinh doanh có điều kiện, phải được cơ quan nhà nước cấp phép. Theo đó, cơ quan quản lý, đầu mối là NHNN cần nhanh chóng phối hợp các bộ, ngành liên quan nghiên cứu, đề xuất xây dựng biện pháp quản lý phù hợp đối với các hình thức thanh toán mới dựa trên nền tảng công nghệ nói chung và hoạt động cho vay ngang hàng nói riêng.

Qua điểm chung, đây là lĩnh vực mới trong bối cảnh công nghệ số nên pháp luật sẽ không cấm và quan trọng là khuyến khích các DN áp dụng đổi mới, sáng tạo của thành tựu công nghệ, nhưng cùng với đó là phải bảo vệ quyền lợi hợp pháp của các bên tham gia, đặc biệt là quyền lợi hợp pháp của người dân, đảm bảo an ninh tài chính, tiền tệ quốc gia.

Với sự bùng nổ của các công ty công nghệ Tài chính, mô hình cho vay ngang hàng ở Việt Nam xuất hiện cách đây khoảng 2 năm với 40 công ty đang hoạt động. Tại Việt Nam, hệ thống pháp luật chưa có quy định quản lý riêng điều chỉnh hoạt động này, từ đó kéo theo nhiều vấn đề phức tạp. Ngân hàng Nhà nước cho biết một số công ty trong số 40 DN đang hoạt động đã xuất hiện những hoạt động biến tướng, vi phạm pháp luật về ngân hàng và tín dụng.

Theo các chuyên gia ngân hàng, trước mắt, Chính phủ cần ban hành một Nghị quyết - cho chủ trương thực hiện và Thủ tướng ban hành Quyết định cho phép thí điểm thực hiện để tiến tới tổng kết hoàn thiện khuôn khổ pháp lý quản lý. Hiện nay, hành lang pháp lý trên thế giới nói chung và tại Việt Nam nói riêng không còn bắt kịp tốc độ phát triển đổi mới sáng tạo đối với những sản phẩm dịch vụ tài chính mang tính cách mạng.

Do vậy, khuôn khổ pháp lý thử nghiệm được xem là giải pháp mang tính khả thi đối với Việt Nam hiện nay. Theo đó, việc thí điểm sẽ thiết lập một “không gian an toàn”, trong đó các sản phẩm dịch vụ và mô hình kinh doanh mang tính sáng tạo cao được kiểm soát mà không cần phải tuân thủ tuyệt đối toàn bộ khối lượng văn bản pháp lý được quy định tại quốc gia sở tại. Việc thử nghiệm đối với cho vay ngang hàng được chuyên gia khuyến cáo là không nên kéo dài quá nhằm nhanh chóng rút ra những kinh nghiệm để có thể áp dụng chính thức và hiệu quả mô hình này. Sau khi hoàn thành thử nghiệm trong môi trường thí điểm, các đơn vị tham gia có thể được cho phép triển khai thí điểm trong phạm vi rộng hơn, với điều kiện kết quả thử nghiệm thoả mãn mục tiêu đề ra từ ban đầu và đơn vị có thể đảm bảo tuân thủ các quy định pháp lý liên quan.

Ngoài ra, tạm thời nên quản lý trong phạm vi cho vay ngang hàng kết nối trực tiếp người vay với người cho vay như phần lớn các công ty đang hoạt động tại Việt Nam hiện nay, chưa mở rộng cho sự tham gia của các tổ chức tài chính, đồng thời không cho phép các công ty cho vay ngang hàng được quyền huy động vốn để cho vay.

Bởi hiện nay, theo Điều 8 Luật Các Tổ chức tín dụng năm 2010, được bổ sung, sửa đổi năm 2017 quy định: “(1) Tổ chức có đủ điều kiện theo quy định của Luật này và các quy định khác của pháp luật có liên quan được NHNN cấp Giấy phép thì được thực hiện một hoặc một số hoạt động ngân hàng tại Việt Nam. (2) Nghiêm cấm cá nhân, tổ chức không phải là tổ chức tín dụng thực hiện hoạt động ngân hàng, trừ giao dịch ký quỹ, giao dịch mua, bán lại chứng khoán của công ty chứng khoán”. Như vậy, bất kỳ tổ chức, cá nhân nào lợi dụng các nền tảng cho vay ngang hàng để thực hiện một trong các hoạt động ngân hàng mà không được NHNN cấp phép là vi phạm pháp luật.

Bên cạnh đó, cần nghiên cứu các mô hình cho vay ngang hàng trên thế giới, kinh nghiệm quản lý, giám sát hoạt động này, từ đó xây dựng khung khổ pháp lý tối ưu để phát huy những mặt tích cực của sản phẩm dịch vụ này, đồng thời phòng ngừa và giảm thiểu các rủi ro và tác động tiêu cực đến các chủ thể tham gia, đảm bảo an toàn cho người dân và DN, từ đó thúc đẩy phát triển tài chính toàn diện ở Việt Nam.

Về phía đối tượng tham gia (DN và người dân), cần cân nhắc kỹ và tính toán cẩn thận để tránh rơi vào hệ lụy của cho vay ngang hàng, tín dụng đen… Trong đó, người dân, DN nên tìm hiểu kĩ thông tin, thận trọng khi tham gia các nền tảng cho vay ngang hàng.

Tài liệu tham khảo:

1. Quốc hội (2017), Luật sửa đổi Luật các tổ chức tín dụng 2017;

2. Triều Anh (2018), Cho vay ngang hàng: Cẩn trọng kẻo mất tiền oan, Thời báo Ngân hàng;

3. Trâm Anh (2019), Nguy cơ cho vay ngang hàng biến tướng đa cấp, lừa đảo: Sẽ sớm có hành lang pháp lý, báo An ninh Thủ đô;

4. Đỗ Lê (2018), Cho vay ngang hàng: Nhận diện tiềm năng, rủi ro, Thời báo Ngân hàng;

5. Nguyễn Vũ (2018), Cho vay ngang hàng: Cần kiểm soát chặt, Thời báo Ngân hàng.

6. Minh Khuê (2019), Cho vay ngang hàng: Cần khuôn khổ pháp lý phù hợp, Thời báo Ngân hàng;

7. Cẩm Tú (2018), Việt Nam nở rộ mô hình cho vay ngang hàng, báo Doanh nhân Sài Gòn;

8. Một số website: sbv.gov.vn, cafef.vn, thuvienphapluat.vn...