Đánh giá rủi ro cảm nhận của khách hàng đối với ý định sử dụng thẻ tín dụng ngân hàng

Nghiên cứu này kiểm định các yếu tố thành phần của rủi ro cảm nhận ảnh hưởng đến ý định sử dụng thẻ tín dụng ngân hàng.

Nghiên cứu định tính thông qua thảo luận nhóm với 10 người để hiệu chỉnh thang đo. Nghiên cứu định lượng thực hiện khảo sát 289 khách hàng có giao dịch với ngân hàng tại TP. Hồ Chí Minh theo phương pháp chọn mẫu thuận tiện.

Kết quả nghiên cứu xác định 6 yếu tố thành phần của rủi ro cảm nhận đều có ảnh hưởng ngược chiều đến ý định sử dụng thẻ tín dụng ngân hàng, từ đó, nhóm tác giả đề xuất các hàm ý quản trị để hạn chế rủi ro cảm nhận của khách hàng khi sử dụng thẻ tín dụng ngân hàng.

Thời gian qua, các ngân hàng ở Việt Nam đã có nhiều chính sách thúc đẩy người tiêu dùng Việt Nam đăng ký mở thẻ tín dụng nhưng lượng người sử dụng còn hạn chế. Nguyên nhân là do người tiêu dùng có cảm nhận rủi ro, điển hình như rủi ro tiêu dùng quá mức, lãi suất cao, bị mất tiền khi cà thẻ ở các điểm giao dịch… Mục tiêu nghiên cứu này kiểm định trực tiếp các yếu tố rủi ro đến ý định sử dụng thẻ tín dụng ngân hàng, từ đó đề xuất hàm ý quản trị để hạn chế rủi ro cảm nhận của khách hàng.

Thẻ tín dụng là một sản phẩm trong gói sản phẩm thẻ của ngân hàng hay các tổ chức phát hành thẻ bán ra. Thẻ tín dụng là sản phẩm công nghệ, sử dụng thiết bị điện tử với hai chức năng cơ bản thanh toán và tín dụng. Người giữ thẻ tín dụng có thể mua trước và thanh toán sau dựa trên cam kết của ngân hàng.

Ngân hàng phát hành chịu trách nhiệm thanh toán hóa đơn cho người bán, người cung cấp dịch vụ và người sở hữu thẻ tín dụng có trách nhiệm hoàn tiền đầy đủ và đúng hạn. Trong kinh doanh thương mại hiện đại, thẻ tín dụng ngày càng trở nên quan trọng và phổ biến khắp thế giới (Trinh, Tran & Vuong, 2020).

Khái niệm rủi ro cảm nhận

Khái niệm rủi ro cảm nhận của người tiêu dùng lần đầu tiên được Buer đưa ra năm 1960. Rủi ro cảm nhận được định nghĩa là sự thiếu lòng tin và tác động tiêu cực có thể xảy ra đối với việc mua hàng hóa hoặc dịch vụ.

Nói cách khác, rủi ro cảm nhận liên quan đến suy nghĩ và niềm tin về khả năng xảy ra kết quả không mong muốn hay hậu quả khi sử dụng dịch vụ hoặc mua hàng hóa (Khedmatgozar & Shahnazi, 2018). Rủi ro cảm nhận được xem là khái niệm nền tảng của hành vi người tiêu dùng và theo tổng hợp các nghiên cứu của Arora & Kaur, 2018 đã chỉ ra có 9 yếu tố tạo thành rủi ro cảm nhận của khách hàng khi sử dụng ngân hàng điện tử (E-Banking) gồm Rủi ro bảo mật (Security risk), Rủi ro xã hội (Social risk), Rủi ro hoạt động (Performance risk), Rủi ro tâm lý (Psychological risk), Rủi ro quyền riêng tư (Privacy risk), Rủi ro thời gian (Time risk), Rủi ro tài chính (Financial risk), Rủi ro vật chất (Physical risk) và Rủi ro chức năng (Functional risk).

Nghiên cứu của Khedmatgozar và Shahnazi, 2018 cho rằng, có 6 yếu tố thành phần rủi ro cảm nhận ảnh hưởng đến ý định sử dụng ngân hàng internet của khách hàng (Customer Internet Banking-CIB) gồm rủi ro thời gian, tài chính, hoạt động, xã hội, bảo mật và quyền riêng tư.

Nghiên cứu của Trinh, Tran và Vuong, 2020 cho thấy, có 7 thành phần rủi ro cảm nhận ảnh hưởng đến ý định sử dụng thẻ tín dụng gồm rủi ro tài chính, rủi ro thời gian, rủi ro quyền riêng tư, rủi ro tâm lý, rủi ro hoạt động, rủi ro xã hội và rủi ro bảo mật. Tuy nhiên, nghiên cứu của Trinh, Tran và Vuong, 2020 xem rủi ro cảm nhận là khái niệm bậc hai.

Nghiên cứu này sẽ dựa trên nghiên cứu của Trinh, Tran và Vuong, 2020 nhưng xem các thành phần của rủi ro cảm nhận là khái niệm bậc một. Khái niệm 7 yếu tố thành phần được tổng hợp và điều chỉnh dựa trên các nghiên cứu của Arora và Kaur, 2018; Khedmatgozar & Shahnazi, 2018; và Trinh, Tran và Vuong, 2020 như sau:

Rủi ro bảo mật (Security risk) là cản trở cốt lõi trong khi sử dụng thẻ tín dụng. Rủi ro bảo mật nảy sinh khi khách hàng lo lắng khi thanh toán thẻ tín dụng hoặc rút tiền thì thông tin tài khoản thẻ bị mất cắp và thẻ tín dụng bị người khác sử dụng thanh toán bất hợp pháp.

Rủi ro xã hội (Social risk) là một rủi ro xảy ra từ ý kiến tiêu cực của bạn bè, gia đình, đồng nghiệp.

Rủi ro hoạt động (Performance risk) là khả năng thẻ tín dụng bị lỗi xử lý giao dịch hoặc không thực hiện thanh toán được, hoặc khó khăn khi tìm kiếm địa điểm để thanh toán.

Rủi ro tâm lý (Psychological risk) là tổn thất có thể xảy ra liên quan đến lòng tự trọng và sự thất vọng về bản ngã khi trải nghiệm sử dụng thẻ tín dụng không tương xứng với mong đợi của khách hàng. Điều này dẫn đến lo lắng, căng thẳng cảm thấy hình ảnh cá nhân bị tổn thương khi sử dụng thẻ tín dụng.

Rủi ro quyền riêng tư (Privacy risk) là những rủi ro có mất quyền kiểm soát thông tin cá nhân. Thông tin cá nhân bị đánh cắp khi sử dụng thẻ tín dụng và thông tin này bị sử dụng trái phép vào mục đích xấu.

Rủi ro thời gian (Time risk) là tổn thất có thể xảy ra kết hợp giữa thời gian mất đi và nỗ lực thực hiện thanh toán bằng thẻ tín dụng.

Rủi ro tài chính (Financial risk) hay còn gọi là rủi ro kinh tế là khả năng mất tiền khi giao dịch, chi phí duy trì thẻ tín dụng, lãi suất trả chậm, phạt trả chậm cao.

Khái niệm ý định sử dụng thẻ tín dụng

Theo Ajzen, 1991, “các ý định là giả định để nắm bắt các yếu tố ảnh hưởng đến hành vi, chúng cho biết con người đã cố gắng như thế nào để sẵn sàng thử và đã nỗ lực nhiều như thế nào để thực hiện hành vi”. Ông nhấn mạnh “khi con người có ý định hành vi mạnh mẽ hơn, họ sẽ có khuynh hướng thực hiện hành vi cao hơn” (Ajzen, 1991).

Dựa vào những định nghĩa trên và đặc thù của thẻ tín dụng, trong nghiên cứu này ý định sử dụng thẻ tín dụng được hiểu là sự sẵn sàng của khách hàng về việc sở hữu cho mình một chiếc thẻ tín dụng. Hàm ý sở hữu ở đây là việc khách hàng chấp nhận đăng ký mở thẻ hay là chủ thẻ của của một thẻ tín dụng mang thương hiệu nào đó.

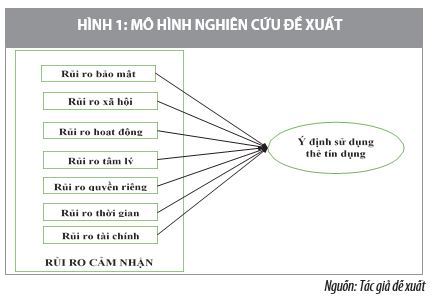

Giả thuyết và mô hình nghiên cứu

Trên cơ sở kế thừa các nghiên cứu trên, nghiên cứu này kiểm định rủi ro cảm nhận ảnh hưởng ngược chiều đến ý định sử dụng thẻ tín dụng của ngân hàng. Kế thừa nghiên cứu của Trinh, Tran và Vuong, 2020 nhưng kiểm định trực tiếp các thành phần của rủi ro cảm nhận đến ý định sử dụng thẻ tín dụng ngân

hàng, nhóm tác giả xác định các giả thuyết sau:

H1: Rủi ro bảo mật ảnh hưởng ngược chiều với ý định sử dụng thẻ tín dụng ngân hàng.

H2: Rủi ro xã hội ảnh hưởng ngược chiều với ý định sử dụng thẻ tín dụng ngân hàng.

H3: Rủi ro hoạt động ảnh hưởng ngược chiều với ý định sử dụng thẻ tín dụng ngân hàng.

H4: Rủi ro tâm lý ảnh hưởng ngược chiều với ý định sử dụng thẻ tín dụng ngân hàng.

H5: Rủi ro quyền riêng tư ảnh hưởng ngược chiều với ý định sử dụng thẻ tín dụng ngân hàng.

H6: Rủi ro thời gian ảnh hưởng ngược chiều với ý định sử dụng thẻ tín dụng ngân hàng.

H7: Rủi ro tài chính ảnh hưởng ngược chiều với ý định sử dụng thẻ tín dụng ngân hàng.

Phương pháp nghiên cứu

Nghiên cứu định tính thông qua thảo luận nhóm 10 chuyên gia gồm các giám đốc, phó giám đốc chi nhánh ngân hàng; trưởng, phó phòng thẻ tín dụng và các giảng viên giảng dạy chuyên ngành ngân hàng. Nghiên cứu định tính nhằm hiệu chỉnh thang đo. Thang đo trong nghiên cứu này kế thừa thang đo của (Khedmatgozar & Shahnazi, 2018) và (Trinh, Tran, & Vuong, 2020).

Nghiên cứu định lượng thông qua gửi phiếu khảo sát đến các khách hàng có giao dịch với các ngân hàng. Số phiếu phát ra 400 phiếu, thu về sau khi sàng lọc còn 289 mẫu. Nghiên cứu định lượng được thực hiện đo lường độ tin cậy thang đo bằng Cronbach Alpha, phân tích nhân tố khám phá EFA, phân tích hồi quy bội.

Kết quả nghiên cứu và thảo luận

Thống kê mô tả mẫu nghiên cứu

Kích thước mẫu 289 quan sát được thiết kế theo các đặc điểm cá nhân như giới tính, độ tuổi, tình trạng hôn nhân, trình độ học vấn, thu nhập hàng tháng. Trong số 289 quan sát có 51% khách hàng được khảo sát là nam giới, 49% khách hàng nữ giới.

Về độ tuổi, từ 25 đến 40 tuổi chiếm đa số với tỷ lệ 52%, khách hàng có độ tuổi dưới 25 chiếm tỷ lệ 40%, khách hàng trên 40 tuổi chiếm tỷ lệ ít nhất với 8%. Về trình độ học vấn, trình độ đại học trở lên chiếm tỷ lệ hơn 90%, số khách hàng có trình độ trung cấp, cao đẳng có tỷ lệ rất khiêm tốn với 4%.

Về tình trạng hôn nhân, 76% số lượng khách hàng được khảo sát đang trong tình trạng độc thân, 24% đối tượng khảo sát còn lại đã lập gia đình.

Về thu nhập hàng tháng, phần đông số lượng khách hàng được khảo sát đang có thu nhập dưới 9 triệu (chiếm 48%), đối tượng khảo sát có thu nhập trên 15 triệu có tỷ lệ khiêm tốn nhất với 24%, khách hàng có thu nhập từ 9 đến 15 triệu chiếm tỷ lệ 28%.

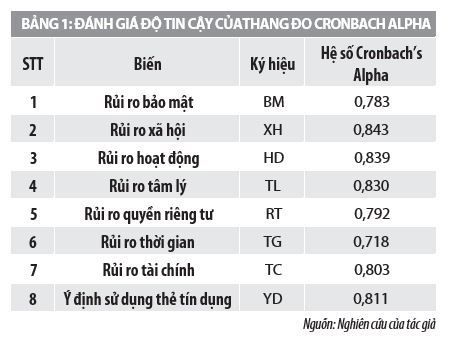

Kiểm định độ tin cậy thang đo Cronbach Alpha

Kết quả kiểm định Cronbach’s Alpha có biến quan sát TG3, có hệ số tương quan biến tổng là 0,287<0,3 nên loại bỏ biến quan sát TG3. Sau khi loại bỏ biến TG3, kết quả kiểm định độ tin cậy thang đo như Bảng 1.

Phân tích nhân tố khám phá EFA

Phân tích nhân tố EFA các biến độc lập kết quả lần 1 các trị số KMO và kiểm định Bartlett đạt yêu cầu nhưng khi xoay nhân tố bằng phương pháp Varimax thì biến quan sát TG1 và TG2 có hệ số tải nhân tố<0,5 nên bị loại.

Sau khi phân tích EFA lần 2 mô hình còn 6 nhân tố với 0,5<KMO = 0,893 <1,0 và kiểm định Bartlett có Sig = 0,000 đạt yêu cầu. Kết quả phân tích bằng phương trích Principal component analysis và phép xoay Varimax có Eigenvalues = 1,269> 1,0 tại nhân tố thứ 6 tổng phương sai trích = 64,887% > 50,0 % và giữ nguyên các yếu tố như giả thuyết ban đầu nên không cần đặt lại khái niệm.

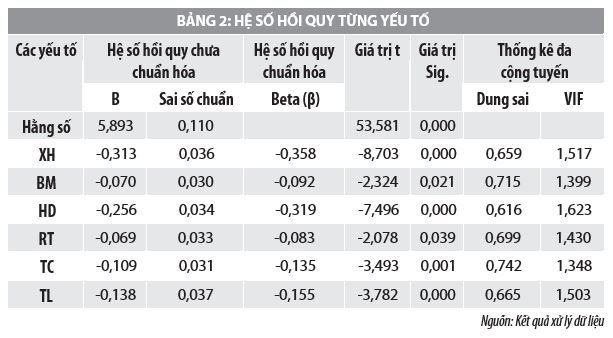

Kết quả phân tích hồi quy

Kết quả kiểm định hệ số tương quan Pearson thì giá trị Sig=0,000 đạt yêu cầu. Hệ số Durbin-Watson 1< (d = 1,862) <3 cho thấy, không có hiện tượng tương quan giữa các biến độc lập.

Kết quả phân tích mô hình hồi quy có R2 hiệu chỉnh = 0,679 = 67,9%. Điều này chứng tỏ, 6 yếu tố rủi ro trong mô hình giải thích được 67,9% ý định sử dụng thẻ tín dụng ngân hàng của người khách hàng tại TP. Hồ Chí Minh.

Kết quả mức độ tác động của từng yếu tố theo hệ số hồi quy như sau:

Giá trị Sig. cho thấy, các hệ số hồi quy của các biến độc lập đều có ý nghĩa thống kê do các giá trị này đều <0,05. Điều này khẳng định cả 6 biến độc lập đều có ý nghĩa trong việc giải thích sự biến động của biến phụ thuộc. Sử dụng tiêu chuẩn độ chấp nhận Tolerance và hệ số phóng đại phương sai VIF để chẩn đoán hiện tượng đa cộng tuyến thì VIF đều < 2. Chính vì vậy, mô hình không có hiện tượng đa cộng tuyến.

Thảo luận kết quả nghiên cứu

Kết quả phân tích hồi quy cho thấy, 6 yếu tố ảnh hưởng đến ý định sử dụng thẻ tín dụng ngân hàng, riêng yếu tố rủi ro thời gian không bị ảnh hưởng. Điều này có thể giải thích, ở Việt Nam người tiêu dùng ít quan tâm đến những tổn thất về thời gian, kể cả tổn thất thời gian chờ thanh toán hay xử lý những rủi ro do giao dịch xảy ra.

Kết quả nghiên cứu so sánh với nghiên cứu của Trinh, Tran và Vuong, 2020 cho thấy, nghiên cứu này chỉ kiểm định 1 nhân tố là rủi ro cảm nhận nhưng đã giải thích được đến 67,9% ý định sử dụng thẻ tín dụng ngân hàng.

Điều này chứng tỏ việc chỉ cần kiểm định mỗi yếu tố rủi ro cảm nhận cũng có giá trị. Kết quả nghiên cứu này chứng tỏ việc kế thừa và lựa chọn nghiên cứu sâu 1 yếu tố ảnh hưởng đến ý định sử dụng thẻ tín dụng ngân hàng cũng có giá trị về mặt lý thuyết và thực tiễn.

Kết luận và hàm ý quản trị

Kết quả nghiên cứu cho thấy, có 6 yếu tố thành phần rủi ro cảm nhận của khách hàng ảnh hưởng ngược chiều đến ý định sử dụng thẻ tín dụng của ngân hàng lần lượt theo mức độ từ cao đến thấp như sau: (1) Rủi ro xã hội (β=-0,358); (2) Rủi ro hoạt động (β=-0,319); (3) Rủi ro tâm lý (β=-0,155); (4) Rủi ro tài chính (β=-0,135); (5) Rủi ro bảo mật (β=-0,092); (6) Rủi ro quyền riêng tư (β=-0,083).

Nghiên cứu này đề xuất một số hàm ý quản trị như sau:

Thứ nhất, hạn chế rủi ro xã hội:

Các ngân hàng cần thúc đẩy nâng cao sự hiểu biết về thẻ tín dụng ngân hàng thông qua các hình thức quan hệ công chúng (PR), phát tờ rơi giới thiệu cho mọi người dân hiểu được thẻ tín dụng ngân hàng.

Thứ hai, hạn chế rủi ro hoạt động cho khách hàng:

Ngân hàng cần tăng cường xây dựng hạn mức tín dụng cho từng khách hàng và có những thông báo thường xuyên để khách hàng hạn chế chi tiêu quá mức.

Thứ ba, hạn chế rủi ro tâm lý:

Các ngân hàng cần xây dựng hình ảnh người sử dụng thẻ không phải người thiếu tiền, khó khăn về tài chính mà là người biết sử dụng đồng tiền khôn ngoan nhất, thuộc tầng lớp hiểu biết hoạt động kinh tế - tài chính trong xã hội.

Thứ tư, hạn chế rủi ro tài chính:

Các ngân hàng nghiên cứu giảm các khoản phí thường niên, phạt trả chậm cũng như lãi suất tín dụng thấp.

Thứ năm, hạn chế rủi ro bảo mật:

Các ngân hàng cần phải nâng cao hệ thống công nghệ thông tin bảo mật thẻ tín dụng và có quy trình để giúp khách hàng phát hiện ngay và dừng ngay các giao dịch phát sinh không do chủ thẻ thực hiện.

Thứ sáu, hạn chế rủi ro quyền riêng tư:

Các ngân hàng xây dựng cơ chế đảm bảo nhân viên ngân hàng không tiết lộ bất kỳ thông tin nào của khách hàng cho bên thứ ba. Ngân hàng phải đảm bảo bồi thường cho khách hàng khi thông tin cá nhân bị lộ.

Tài liệu tham khảo:

- Ajzen, (1991), The Theory of Planned Behavior. Organizational Behavior and Human Decision Processes, No.50, 179-211;

- Arora, , & Kaur, S. (2018), Perceived risk dimentions & its imact on intention to use E-banking services: A conceptual study. Journal of Commerce and Accounting Research, Vol.7, Iss.2;

- Bhukya, R., & Singh, S. (2015), The effect of perceived risk dimentsions on purchase intention: An empirical evidence from Indian private labels market. American Journal of Business 30, No.4, 218-230;

- Khedmatgozar, , & Shahnazi, A. (2018), The role of dimensions of perceived risk in adoption of corporate internet banking by customers in Iran. Electron Commer Res 18, 389-412;

- Trinh, , Tran, H., & Vuong, D. (2020), Determinants of consumers' intention to use credit card: a perspective of multifaceted perceived risk . Asian Journal of Economics and Banking Vol.4, No.3, 105-120.