Giải pháp nâng cao hiệu quả huy động vốn của các ngân hàng thương mại

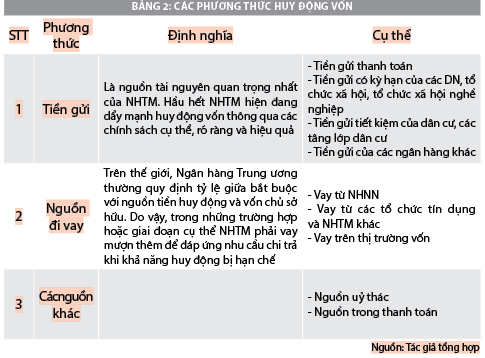

Chính sách huy động vốn của ngân hàng là những công cụ, cách thức, phương pháp và chương trình cụ thể nhằm thu hút sự chú ý của các cá nhân, các tổ chức và từ đó gửi tiền vào ngân hàng.

Mỗi ngân hàng đều có chính sách huy động vốn riêng của mình tuỳ thuộc vào nhu cầu và mục đích hoạt động kinh doanh. Ðể có nguồn vốn lớn đòi hỏi các ngân hàng thương mại phải có những chính sách huy động hợp lý, thu hút được lượng vốn cần thiết trong nền kinh tế để phục vụ cho hoạt động kinh doanh, phát triển.

Tình hình huy động vốn của hệ thống ngân hàng thương mại Việt Nam

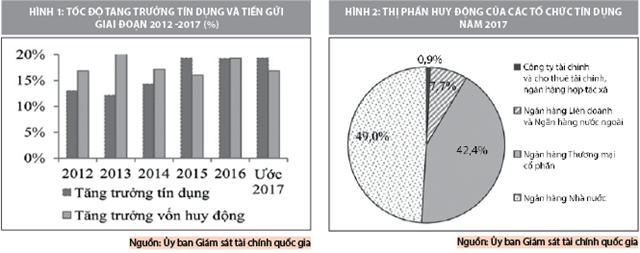

Theo Báo cáo tổng quan thị trường tài chính năm 2017 của Ủy ban Giám sát Tài chính quốc gia, năm 2017, thanh khoản của hệ thống tổ chức tín dụng (TCTD) tương đối ổn định. Nguồn vốn huy động toàn hệ thống tăng thấp hơn năm 2016, ước tăng 16,9% (năm 2016 tăng 19,3%); tín dụng toàn hệ thống tăng tương đương với năm 2016 (ước tăng 19,3%). Hệ số dư nợ trên vốn huy động (LDR) tăng nhẹ từ 85,6% (cuối năm 2016) lên 87,3% (cuối năm 2017).

Năm 2017, tiền gửi khách hàng (gồm tổ chức kinh tế và dân cư) tăng khoảng 19% (năm 2016 tăng 19,3%). Huy động thông qua phát hành giấy tờ có giá tăng mạnh (ước tăng 38%) do một số TCTD phát hành giấy tờ có giá nhằm tăng vốn cấp 2 để cải thiện hệ số an toàn vốn (CAR) và cơ cấu lại kỳ hạn nguồn vốn huy động. Trong khi đó, vốn huy động bằng VND chiếm 90,5% tổng vốn huy động (năm 2016 là 89,1%). Huy động bằng ngoại tệ chiếm tỷ trọng khoảng 9,5% (năm 2016 là 10,9%). Tỷ trọng huy động ngoại tệ giảm do trần lãi suất huy động USD ở mức 0%, tỷ giá USD/VND ổn định, tâm lý găm giữ ngoại tệ giảm. Vốn huy động có kỳ hạn chiếm 80,9% tổng huy động (năm 2016 chiếm 79,7%), còn lại là vốn huy động không kỳ hạn.

Năm 2017, tăng trưởng tín dụng tương đương với năm 2016 (khoảng 19%). Thị phần tín dụng tập trung chủ yếu ở nhóm ngân hàng thương mại (NHTM) nhà nước và NHTM cổ phần, lần lượt chiếm 51,8% và 41,3% toàn hệ thống. Tín dụng giữ tốc độ tăng trưởng cao và ổn định trong 3 năm liên tiếp (2015 - 2018). Lãi suất huy động bình quân khá ổn định. Lãi suất huy động VND kỳ hạn trên 12 tháng phổ biến ở mức 6,4-7,2%. Lãi suất cho vay đối với các lĩnh vực ưu tiên giảm khoảng 0,5-1% so với đầu năm. Đối với khu vực sản xuất kinh doanh thông thường, lãi suất cho vay ở mức 6,8-11%/năm. Mặc dù có sự chênh lệch giữa tăng trưởng tín dụng và tăng trưởng huy động vốn nhưng thanh khoản của hệ thống ngân hàng vẫn ở mức ổn định nhờ việc Ngân hàng Nhà nước (NHNN) tăng cung tiền qua việc mua hơn 7,5 tỷ USD trong năm 2017. Ước tính lượng tiền ròng đã được bơm ra thị trường khoảng 110 nghìn tỷ đồng.

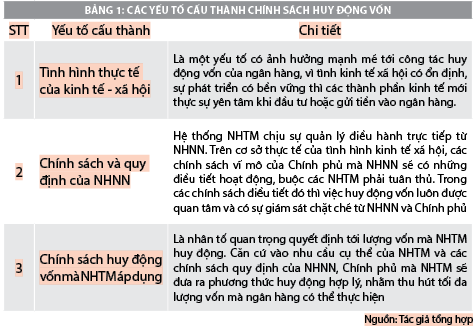

Xét về thị phần, năm 2017, thị phần tín dụng và huy động của các nhóm TCTD duy trì tương đối ổn định; nhóm NHTM Nhà nước và NHTM cổ phần vẫn chiếm thị phần lớn nhất. Thị phần cho vay của nhóm NHTM Nhà nước là 51,8%, nhóm NHTM cổ phần là 41,3%. Thị phần huy động của nhóm NHTM Nhà nước là 49%, nhóm NHTM cổ phần ở mức 42,4%.

Theo báo cáo tình hình kinh tế - xã hội 9 tháng đầu năm 2018 của Tổng cục Thống kê, tính đến ngày 20/9/2018, tổng phương tiện thanh toán tăng 8,74% so với cùng kỳ năm 2017 (cùng kỳ năm 2017 tăng 9,59%); huy động vốn của các TCTD tăng 9,15% (cùng kỳ năm 2017 tăng 10,08%); tăng trưởng tín dụng của nền kinh tế đạt 9,52% (cùng kỳ năm 2017 tăng 11,02%).

Một số chính sách huy động vốn của ngân hàng thương mại trong bối cảnh hiện nay

Chính sách huy động vốn của ngân hàng là những công cụ, cách thức, phương pháp và chương trình cụ thể nhằm thu hút sự chú ý của các cá nhân, các tổ chức và từ đó gửi tiền vào ngân hàng. Mỗi ngân hàng đều có chính sách huy động vốn riêng của mình tuỳ thuộc vào nhu cầu và mục đích hoạt động kinh doanh. Tuy nhiên, không phải lúc nào ngân hàng cũng có thể thực hiện được theo đúng như yêu cầu đặt ra, bởi lẽ hoạt động ngân hàng còn phải phụ thuộc vào “sức khoẻ” của nền kinh tế, mọi sự biến động của tình hình kinh tế - xã hội… Do đó, chính sách huy động vốn cũng thường xuyên được các NHTM điều chỉnh cho phù hợp với từng giai đoạn. Để thực hiện tốt công tác huy động vốn trong bối cảnh cạnh tranh khốc liệt hiện nay, NHTM cần tập trung một số giải pháp sau:

Một là, triển khai chính sách thu hút khách hàng.

Với xu thế mở cửa hội nhập quốc tế trong lĩnh vực tài chính, các NHTM không chỉ cạnh tranh với các ngân hàng trong nước mà cả đối thủ nước ngoài. Tuy nhiên, với việc am hiểu thị trường và tâm lý khách hàng trong nước, các ngân hàng trong nước thường có nhiều lợi thế hơn. Các chính sách thu hút khách hàng mà NHTM áp dụng để phục vụ cho công tác huy động vốn bao gồm: Marketing, lãi suất, danh mục dịch vụ và các chính sách khác liên quan đến mối quan hệ giữa ngân hàng và khách hàng. Trên thực tế, chính sách huy động vốn của NHTM ở mỗi thời điểm có sự thay đổi khác nhau, phụ thuộc vào bối cảnh kinh tế xã hội, nguồn vốn và nhu cầu thực tế của ngân hàng như thời điểm đầu năm, giữa năm, cuối năm, hay tính chất mùa vụ của các lĩnh vực cho vay. Cùng với đó, các NHTM cần hỗ trợ và tư vấn cho khách hàng về các vấn đề liên quan đến lĩnh vực tài chính - tiền tệ - ngân hàng, quan trọng hơn là giúp khách hàng có được danh mục đầu tư, lựa chọn các loại hình dịch vụ mà ngân hàng cung cấp, qua đó giúp cho ngân hàng củng cố thêm mối quan hệ giữa ngân hàng và khách hàng.

Hai là, có chính sách lãi suất hợp lý.

Trong hoạt động ngân hàng, công cụ lãi suất luôn được coi là một yếu tố góp phần tạo lập nguồn vốn cho ngân hàng thông qua huy động từ nền kinh tế. Mặc dù, tại mỗi thời kỳ khác nhau, mức lãi suất của ngân hàng đưa ra khác nhau nhưng phải đảm bảo yếu tố hấp dẫn khách hàng, giữ chân khách hàng truyền thống, tìm kiếm thêm khách hàng mới. Ở nước ta, chính sách lãi suất luôn là công cụ mà các NHTM sử dụng để thu hút vốn. Nhiều ngân hàng quy mô nhỏ thiếu vốn thường đưa ra các mức lãi suất cao để cạnh tranh được với ngân hàng lớn. Tuy nhiên, cuộc đua lãi suất thường gây ra nhiều rủi ro cho các ngân hàng do vậy, công cụ lãi suất về tương lai sẽ không còn hiệu quả (một mặt cũng bắt nguồn từ yêu cầu của cạnh tranh và quy định của luật pháp), thay vào đó cần nâng cao chất lượng phục vụ, dịch vụ ngân hàng cung cấp...

Ba là, mở rộng hoạt động kinh doanh.

Việc phát triển hoạt động kinh doanh của ngân hàng có thể thông qua việc mở rộng mạng lưới và quan hệ đối tác. Theo đó, mở rộng mạng lưới không chỉ giúp ngân hàng nâng cao khả năng huy động vốn mà còn đáp ứng nhiều mục tiêu mà ngân hàng đề ra. Trong quá trình đó, các NHTM cần chú ý đến các yếu tố vị trí địa lý, phục vụ công tác đặt chi nhánh, phòng giao dịch cho ngân hàng của mình. Việc mở rộng mối quan hệ với các tổ chức TCTD, các NHTM, các cá nhân, các tổ chức xã hội... sẽ giúp cho các NHTM trong việc hoạch định chiến lược kinh doanh hợp lý. Đặc biệt, các tổ chức, cá nhân, doanh nghiệp, có mối quan hệ trực tiếp sẽ giúp NHTM trong việc dự báo các luồng tiền sẽ thay đổi.

Bốn là, đẩy mạnh chính sách marketing.

Về mặt lý thuyết, hoạt động marketing bao hàm gần như tất cả các nội dung liên quan tới hoạt động của NHTM, trong đó có hoạt động huy động vốn. Chính sách marketing có sự tác động của nhiều nhân tố như: Phương pháp địng giá (xác định lãi suất), chính sách sản phẩm (cung ứng những dịch vụ mà ngân hàng có khả năng), chính sách phân phối, chính sách khuyếch trương- giao tiếp... Trong thời gian qua, các NHTM ngày càng quan tâm đến công tác marketing nhằm thu hút khách hàng, nâng cao sức cạnh tranh. Thời gian tới, các ngân hàng cần tiếp tục đẩy mạnh công tác này với chiến lược triển khai khoa học, lộ trình chặt chẽ để đạt được hiệu quả cao nhất.