Hoàn thiện chính sách tín dụng đối với thị trường bất động sản Việt Nam

Nguồn vốn tín dụng đóng vai trò quan trọng trong việc cung cấp vốn cho thị trường bất động sản Việt Nam. Chính sách tín dụng sẽ quyết định nguồn vốn này vào thị trường bất động sản, tác động tới sự tăng trưởng của thị trường bất động sản. Bài viết phân tích chính sách tín dụng đối với thị trường bất động sản Việt Nam hiện nay và đề xuất các giải pháp hoàn thiện chính sách này trong thời gian tới.

Đặt vấn đề

Sự phát triển của thị trường bất động sản (TTBĐS) được xem là một bộ phận quan trọng của tăng trưởng kinh tế Việt Nam. Nguồn vốn tín dụng là một trong những nhân tố thúc đẩy sự tăng trưởng TTBĐS, do vậy, những động thái thắt chặt hay nới lỏng của chính sách tín dụng đều ảnh hưởng trực tiếp đến TTBĐS.

Khi các ngân hàng thương mại theo đuổi chính sách tín dụng ngắn hạn đồng nghĩa với việc nhà thầu xây dựng không thể theo đuổi các dự án trong dài hạn.

Do đó, việc hoàn thiện chính sách tín dụng đối với TTBĐS là nội dung quan trọng nhằm khơi thông dòng vốn, đảm bảo sự phát triển của thị trường theo hướng minh bạch, ổn định.

Chính sách tín dụng đối với thị trường bất động sản Việt Nam hiện nay

Trong khoảng 10 năm trở lại đây, TTBĐS Việt Nam đã trải qua những giai đoạn phát triển khác nhau. Giai đoạn từ 2013-2014, tình hình kinh tế vĩ mô cải thiện, lãi suất thấp, TTBĐS Việt Nam đã dần phục hồi. Giai đoạn 2015-2016, các sản phẩm BĐS đa dạng, đáp ứng yêu cầu của thị trường bình dân và cao cấp. Đến giai đoạn 2017-2019, thị trường lại trở về thế cân bằng, thu hút sự quan tâm của chủ đầu tư và người mua trong nước.

Ngân hàng Nhà nước (NHNN) coi nhiệm vụ kiểm soát tín dụng vào lĩnh vực BĐS là một trong những nhiệm vụ trọng tâm, ưu tiên trong điều hành chính sách tín dụng. Với chủ trương kiểm soát chặt chẽ rủi ro tín dụng đối với lĩnh vực kinh doanh BĐS, NHNN đã linh hoạt trong sử dụng các biện pháp điều hành chính sách tín dụng và đạt được những kết quả tích cực, cụ thể:

Thứ nhất, quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động ngân hàng.

NHNN đã ban hành các văn bản về tỷ lệ an toàn trong hoạt động của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài theo hướng giảm dần tỷ lệ nguồn vốn ngắn hạn cho vay trung dài hạn, nâng hệ số rủi ro đối với các khoản cho vay phục vụ mục đích kinh doanh BĐS, ban hành văn bản chỉ đạo các tổ chức tín dụng, chi nhánh NHNN tỉnh, thành phố bám sát tình hình diễn biến TTBĐS.

Thông tư số 19/2017/TT-NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, đã cho phép các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được sử 4 dụng nguồn vốn ngắn hạn để cho vay trung hạn và dài hạn theo tỷ lệ tối đa theo lộ trình. Theo đó, từ ngày 01/01/2018 đến ngày 31/12/2018 là 45%; từ ngày 01/01/2019 là 40%, đồng thời vẫn quy định nhóm tài sản có hệ số rủi ro 200% là các khoản phải đòi để kinh doanh BĐS.

Thông tư số 22/2019/TT-NHNN của NHNN chính thức có hiệu lực từ ngày 1/1/2020 tiếp tục lộ trình kiểm soát tín dụng vào lĩnh vực BĐS. NHNN quy định lộ trình áp dụng tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung - dài hạn. Theo đó, từ ngày 1/1/2020 đến ngày 30/9/2020, tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng cho vay trung, dài hạn là 40%; từ ngày 1/10/2020 đến ngày 30/9/2020 là 37%; từ ngày 1/10/2021 đến ngày 30/9/2022 là 34% và kể từ ngày 1/10/2022 sẽ giảm xuống 30%. Tỷ lệ dư nợ cho vay so với tổng tiền gửi của các ngân hàng thương mại được nâng từ 80% lên 85%.

Tỷ lệ an toàn vốn được quy định nhằm kiểm soát, hạn chế cho vay kinh doanh BĐS, chuyển dòng tiền cho vay vào các kênh sản xuất - kinh doanh khác và phân khúc ít rủi ro hơn như nhà ở xã hội và giúp các ngân hàng có lộ trình hướng đến tuân thủ tỷ lệ an toàn vốn tối thiểu theo quy định.

Ngoài ra, bên cạnh áp dụng hệ số rủi ro từ 50-150% với các khoản vay cá nhân phục vụ mua nhà, hệ số rủi ro khi kinh doanh BĐS cũng được điều chỉnh tăng từ 150% lên 200%. Các khoản phải đòi được đảm bảo toàn bộ bằng nhà ở (bao gồm cả nhà ở hình thành trong tương lai), quyền sử dụng đất, công trình xây dựng gắn với quyền sử dụng đất của bên vay và đáp ứng một trong các điều kiện sau sẽ có hệ số rủi ro 50%.

Đối với các khoản phải đòi khác như đối với cá nhân phục vụ đời sống mà tổng số tiền thỏa thuận cho vay/mức cho vay tại các hợp đồng tín dụng của khách hàng đó từ 4 tỷ đồng trở lên (sau khi trừ đi khoản phải đòi của khách hàng đó đã áp dụng hệ số rủi ro 50%) sẽ bị áp hệ số rủi ro 120% từ ngày 1/1/2020 đến hết ngày 31/12/2020 và sau đó sẽ nâng lên 150% kể từ ngày 1/1/2021.

Thứ hai, để đánh giá và kiểm soát chất lượng tín dụng vào BĐS, NHNN đưa ra đề xuất, quy định về phân loại tín dụng vào BĐS.

Theo quy định của NHNN, tín dụng BĐS là các khoản vay ngân hàng với mục đích đầu tư BĐS và sinh lợi trên BĐS đó. Chiếu theo quy định này, các ngân hàng đã đưa khoản cho vay mua nhà, sửa nhà (không phục vụ mục đích bán, cho thuê) vào nhóm tín dụng tiêu dùng.

Thứ ba, chính sách về lãi suất.

Từ năm 2017-2019, NHNN nhiều lần giảm lãi suất điều hành chung. Chính sách về lãi suất của NHNN tác động đến các ngân hàng cũng được coi là một trong công cụ ảnh hưởng đến nguồn vốn tín dụng vào TTBĐS. Năm 2017, lãi suất tiền gửi bình quân là 5,11%, lãi suất cho vay bình quân là 8,86%. Năm 2018, lãi suất tiền gửi bình quân là 5,25% và lãi suất cho vay bình quân là 8,91%. Năm 2019, lãi suất có chiều hướng đi ngang và ổn định.

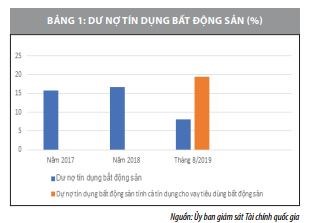

Tín dụng đối với lĩnh vực BĐS liên tục tăng trưởng với tỷ lệ lần lượt là 9,21% (năm 2017) bao gồm dư nợ tín dụng BĐS, xây dựng; 26,76% (năm 2018) bao gồm dư nợ tín dụng phục vụ mục đích kinh doanh BĐS và không phục vụ mục đích kinh doanh BĐS. Đến ngày 30/9/2019, dư nợ tín dụng đối với lĩnh vực BĐS tăng 16,38% so với tháng 12/2018, chiếm tỷ trọng 19,22% dư nợ tín dụng của toàn nền kinh tế.

Việc tách tín dụng đầu tư, kinh doanh BĐS với tín dụng tiêu dùng (chủ yếu cho vay mua nhà, sửa chữa nhà ở) nhằm quản lý chặt chẽ hơn cơ cấu tín dụng.; đồng thời, sự chuyển đổi cơ cấu tín dụng BĐS từ cho vay các chủ đầu tư, sang cho người dân vay tiêu dùng (vay mua nhà, sửa chữa nhà ở) là tích cực, giúp hạn chế rủi ro cho ngân hàng, giảm nguy cơ bong bóng của thị trường BĐS.

Nhờ đó, nợ xấu đối với lĩnh vực BĐS đã giảm dần. Năm 2017, tỷ lệ nợ xấu là 2,48%; Năm 2018, tỷ lệ nợ xấu là 3,66% nhưng đến hết ngày 30/9/2019, tỷ lệ nợ xấu giảm còn 1,87%. Điều này cho thấy, chất lượng tín dụng đối với lĩnh vực BĐS được cải thiện.

Nhờ chính sách tín dụng được thực thi theo hướng kiểm soát vốn, TTBĐS đã không xảy ra tình trạng vỡ bong bóng khi giá nhà đất gia tăng mạnh trong giai đoạn 2017 - 2018, với mức tăng hơn 100%. Việc siết chặt chính sách tín dụng đối với TTBĐS cũng buộc các doanh nghiệp kinh doanh BĐS phải chủ động tìm kiếm các nguồn vốn mới trong dài hạn như vốn trái phiếu, từ chứng khoán, từ mua bán, sáp nhập…

Dù đạt được những hiệu quả nhất định, tuy nhiên, chính sách tín dụng đối với TTBĐS thời gian qua vẫn còn nhiều hạn chế. Mức giảm tín dụng BĐS không lớn, tại một vài ngân hàng; cho vay BĐS vẫn còn tăng trưởng cao hơn cho vay khách hàng chung.

Thêm vào đó, chủ trương siết tín dụng khiến người dân, nhà đầu tư, đặc biệt là doanh nghiệp BĐS khó tiếp cận với nguồn vốn vay từ ngân hàng. Hệ quả, một số chủ đầu tư đã tiến tới phát hành trái phiếu. Thậm chí, xuất hiện một hình thức lách để tăng nguồn vốn từ ngân hàng vào doanh nghiệp địa ốc đó là ngân hàng bảo lãnh nguồn trái phiếu của doanh nghiệp BĐS với mức lãi suất từ 15-20%. Đây là điểm lo ngại vì có thể dẫn tới nguy cơ đổ vỡ domino khi doanh nghiệp gặp khó khăn về tài chính, kéo theo sự đổ vỡ của ngân hàng.

Nguyên nhân của những hạn chế này xuất phát từ chính bản thân chính sách tín dụng trong giai đoạn 2017-2019. Cụ thể, chính sách tín dụng có sự điều chỉnh nhiều lần, trong khi đó, việc triển khai thực hiện dự án là kế hoạch mang tính trung và dài hạn. Chưa kể, sự điều chỉnh nóng của chính sách tín dụng đã khiến thị trường không kịp phản ứng, độ mở của nền kinh tế thấp gây phát sinh hệ lụy. Mặt khác, khâu đánh giá, tổ chức kiểm tra từ phía NHNN chưa rõ ràng, minh bạch, dẫn tới tình trạng lách luật của ngân hàng thương mại. Hành lang pháp lý cho TTBĐS còn nhiều bất cập, trong giai đoạn 2016 -2019, nhiều loại hình BĐS đã ra đời như condotel, officetel, nhưng hành lang pháp lý cho loại hình này chưa quy định rõ ràng…

Hoàn thiện chính sách tín dụng đối với thị trường bất động sản Việt Nam

Để chính sách tín dụng hỗ trợ TTBĐS trong khơi thông dòng vốn, đảm bảo sự phát triển của thị trường theo hướng minh bạch, ổn định, một số giải pháp đưa ra bao gồm:

Thứ nhất, hoàn thiện công tác hoạch định chính sách tín dụng đối với TTBĐS. Để làm điều này, cơ quan, tổ chức khảo sát, điều tra số liệu thị trường cần có sự nghiên cứu bài bản, chuyên nghiệp. Các hoạt động giao dịch mua bán điển hình như hoạt động mua bán đất nền cần bắt buộc phải thông qua hệ thống cổng thông tin chung.

Thứ hai, tăng cường kiểm tra, đánh giá chính sách tín dụng đối với TTBĐS. Việc kiểm soát chặt chẽ tín dụng đối với lĩnh vực BĐS là một trong những giải pháp kinh tế vĩ mô, góp phần vào sự phát triển lành mạnh, bền vững của TTBĐS. Tuy nhiên, với đặc thù liên quan tới chức năng quản lý nhà nước của nhiều bộ, ngành như: công tác quy hoạch, xây dựng, đất đai, đăng ký giao dịch bảo đảm… do đó, để TTBĐS phát triển lành mạnh, bền vững, đáp ứng nhu cầu của người dân, góp phần vào ổn định an ninh kinh tế - xã hội, cần có sự phối hợp chỉ đạo của các bộ, ngành liên quan, sự nỗ lực từ các doanh nghiệp kinh doanh BĐS trong kiểm tra, đánh giá chính sách tín dụng đối với TTBĐS.

Thứ ba, tiếp tục hoàn thiện hệ thống luật pháp, lành lang pháp lý, trong đó, cần xây dựng quy định rõ ràng cho loại hình BĐS mới như: condotel, officetel, shoptel… về hình thức sở hữu, hướng dẫn giao dịch, quy định; sửa đổi Luật Đất đai 2013…

Thứ tư, xây dựng nguồn vốn linh hoạt cho doanh nghiệp địa ốc như: các quỹ đầu tư, hệ thống tái thế chấp, ngân hàng tiết kiệm tương hỗ, quỹ bảo hiểm, quỹ tiết kiệm hưu trí...

Thứ năm, nâng cao năng lực của đơn vị thực thi chính sách. Đơn vị thực thi chính sách giữ vai trò rất quan trọng trong việc truyền tải, thực hiện hoá nội dung, chủ trương của chính sách. Để làm được điều này, cần tiến hành thanh, kiểm tra giám sát đội ngũ thực thi chính sách thường xuyên; nâng cao tuyên truyền thông tin về chính sách, đào tạo, hướng dẫn đội ngũ thực thi chính sách; tạo môi trường hoạt động minh bạch; đảm bảo nguồn thu nhập phù hợp với đội ngũ thực thi chính sách...

Tài liệu tham khảo:

1. Quốc hội, Luật Các tổ chức tín dụng, năm 2010;

2. Ngân hàng Nhà nước Việt Nam (2017), Thông tư số 19/2017/TT-NHNN ngày 28/12/2017 sửa đổi, bổ sung một số điều của Thông tư số 36/2014/TT-NHNN ngày 20/11/2014 của Thống đốc Ngân hàng Nhà nước quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài;

3. Ngân hàng Nhà nước Việt Nam (2019), Thông tư số 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài;

4. Hội Môi giới Bất động sản Việt Nam (2017, 2018, 2019), Báo cáo thị trường bất động sản năm 2017, 2018, 2019.