Kiểm soát lạm phát - những vấn đề đặt ra trong quản lý điều hành chính sách tài khóa và tiền tệ

Lạm phát luôn thu hút sự quan tâm lớn nhất của dư luận xã hội, bởi đây là vấn đề kinh tế mà các nước đều phải đối mặt. Tuy nhiên, sự tác động của lạm phát không phải lúc nào cũng gây ra các hệ quả tiêu cực, thậm chí với một số nước, lạm phát còn có tác động tích cực tới sự phát triển kinh tế. Vấn đề đặt ra là làm thế nào để khái thác tối đa những tác động tích cực của lạm phát. Bài viết đề cập tới những tác động của lạm phát cũng như kiểm soát lạm phát thông qua các công cụ chính sách tài khóa và chính sách tiền tệ và một số khuyến nghị về chính sách.

Khái quát chung về lạm phát

Các quan điểm về lạm phát

Hiện nay, có không ít quan niệm đồng nhất “lạm phát” với chỉ số giá tiêu dùng (CPI) là chỉ số tính theo phần trăm để phản ánh mức thay đổi tương đối của giá hàng tiêu dùng của một “giỏ” hàng hóa đại diện cho các hàng tiêu dùng trong một khoảng thời gian xác định (thường là 1 năm) và sự thay đổi của CPI chính là lạm phát hoặc giảm phát.

Nhà nghiên cứu P.A Samuelson (1989) cho rằng, “lạm phát xảy ra khi mức chung của giá cả và chi phí tăng - giá bánh mì, dầu xăng, xe ô tô tăng, tiền lương, giá đất, tiền thuê tư liệu sản xuất tăng. Giảm lạm phát có nghĩa là giá cả và chi phí nói chung hạ xuống” (tập I, trang 281). Theo ông, trong các thời kỳ lạm phát thì mức giá chung tăng lên, được đo bằng chỉ số giá cả - tức là số trung bình của giá tiêu dùng hoặc giá sản xuất, trong đó, CPI được sử dụng rộng rãi nhất. Để xây dựng CPI ông cho rằng, không thể cộng tất cả các giá cả trong một nền kinh tế lại với nhau mà phải cân nhắc từng mặt hàng theo tầm quan trọng kinh tế để đưa vào rổ hàng tiêu dùng để tính toán.

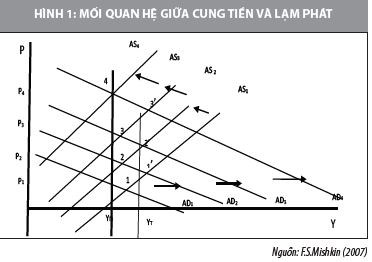

Tuy nhiên, viện dẫn quan điểm của Milton Friedman, F.S. Mishkin (2007) cho rằng, “lạm phát bao giờ và ở đâu cũng là một hiện tượng tiền tệ” và “Những chuyển động tăng lên và kéo dài của mức giá cả chỉ có thể xảy ra nếu cung tiền tệ tăng lên kéo dài (Hình 1).

Hình 1 phản ánh quan hệ giữa tăng cung tiền kéo dài và lạm phát: Việc tăng cung tiền kéo dài làm dịch chuyển đường tổng cầu AD sang phải (từ AD1 đến AD3, AD3 và AD4 trong khi đường tổng cung AS dịch chuyển từ AS1 đến AS2, AS3 và AS4. Kết quả là mức giá tăng dần từ P1 đến P2, P3 và P4. Như vậy, lạm phát xảy ra khi cung tiền tệ tăng lên liên tục theo thời gian.

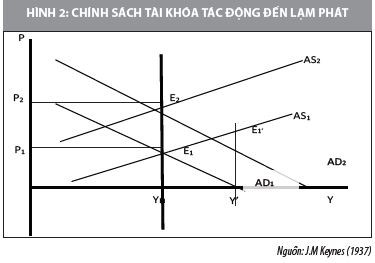

Trong khi đó, nhà nghiên cứu J.M Keynes (1937) lại cho rằng, bên cạnh yếu tố tăng cung tiền thì lạm phát còn xuất hiện gắn liền với chính sách tài khóa (CSTK), được thể hiện thông qua chính sách tăng chi tiêu của Chính phủ kéo dài dẫn đến giá cả sẽ liên tục gia tăng (Hình 2).

Hình 2 cho thấy, lúc đầu, nền kinh tế tại điểm cân bằng E1 (là giao điểm của đường tổng cầu AD1 và tổng cung AS1) tại đó tổng sản phẩm ở mức tỷ lệ tự nhiên Yn và mức giá P1. Với việc Chính phủ tăng chi tiêu liên tục sẽ làm đường tổng cầu dịch chuyển từ AD1 đến AD2 và nền kinh tế dịch chuyển đến điểm cân bằng E1’ – tại đó tổng sản phẩm trên mức tự nhiên Y’. Khi đó, đường tổng cung sẽ dịch chuyển từ AS1 đến AS2, tại đó, điểm cân bằng tại E2, ở đó, tổng sản phẩm lại quay về mức tự nhiên Yn nhưng giá cả đã tăng đến P2. Nhưng với việc chi tiêu của Chính phủ gia tăng liên tục cũng khiến cung tiền liên tục gia tăng và lạm phát sẽ xuất hiện (có thể là lạm phát do cầu kéo hoặc phí đẩy). Như vậy, theo quan điểm của Keynes thì lạm phát xuất hiện khi chi tiêu của Chính phủ gia tăng liên tục nhằm mở rộng việc làm và thu nhập của dân chúng, kích thích tăng trưởng kinh tế.

Các tác động của lạm phát

Sở dĩ lạm phát thu hút được sự quan tâm rộng rãi của dư luận, bởi nó tác động đến mọi mặt đời sống kinh tế - xã hội. Khi đề cập đến các tác động của lạm phát, J.M. Keynes đã viện dẫn quan điểm của Lê nin rằng: Cách tốt nhất để tiêu diệt hệ thống tư bản là làm cho tiền tệ mất giá trị. Bằng một quá trình lạm phát liên tục, các Chính phủ có thể tịch thu, một cách bí mật và không ai có thể nhận thấy được, một phần quan trọng của cải của công dân họ” (Samuelson, Q 1. Tr 279). Quan điểm này cho thấy, lạm phát có thể gây ra các tác động rất tiêu cực, thậm chí làm đỗ vỡ cả một thể chế chính trị. Tuy nhiên, thực tiễn cho thấy, lạm phát không phải lúc nào và ở đâu cũng sẽ gây ra các tác động tiêu cực đến nền kinh tế, thậm chí với một số nước lạm phát còn có tác dụng kích thích nền kinh tế phát triển năng động.

Theo Samuelson, có 3 loại lạm phát (vừa phải, phi mã, siêu lạm phát), mỗi loại lạm phát có tác động rất khác nhau đối với nền kinh tế - xã hội, cụ thể:

(i) Lạm phát vừa phải: Xảy ra khi giá cả tăng chậm (thường dưới 10%/năm). Trong điều kiện lạm phát vừa phải, dân chúng sẽ yên tâm nắm giữ tiền nội tệ, các hoạt động kinh tế sẽ ổn định lành mạnh và có thể dự báo trước. Như vậy, lạm phát vừa phải có lợi cho sự phát triển ổn định lành mạnh của nền kinh tế.

(ii) Lạm phát phi mã: Xảy ra khi giá cả bắt đầu tăng với tỷ lệ 2 hoặc 3 con số mỗi năm - Khi lạm phát phi mã trở nên vững chắc, những biến dạng nghiêm trọng về kinh tế sẽ xuất hiện, thị trường tài chính sẽ tàn lụi, nạn đầu cơ tích trữ hàng sẽ xuất hiện. Các nước phải đối mặt với tình trạng lạm phát phi mã thì các hoạt động kinh tế sẽ bị đình đốn, phá sản doanh nghiệp hàng loạt. Tuy nhiên, lạm phát phi mã không hẳn là vấn đề nghiêm trọng, thậm chí với một số nước như: Brazil hay Israel với tỷ lệ lạm phát lên tới 200%/năm lại phát triển rất tốt cho dù giá cả sẽ tăng phi mã (Samuelson, tr. 286).

(iii) Siêu lạm phát: Xảy ra khi tỷ lệ lạm phát hàng năm duy trì trên 3 con số, khi đó: Tốc độ chu chuyển của tiền tăng rất nhanh do dân chúng cầm tiền như “cầm củ khoai tây nóng”; Giá cả trở nên hỗn loạn mất kiểm soát trên quy mô lớn; Sự mất thăng bằng về tinh thần và kinh tế do thu nhập của dân chúng bị lạm phát “tước đoạt”, từ đó sẽ nuôi dưỡng các thảm họa tiếp theo.

Từ những phân tích trên cho thấy, lạm phát có cả tác động tích cực lẫn tiêu cực đối với nền kinh tế - xã hội, vấn đề đặt ra chỉ còn là làm thế nào để có thể duy trì lạm phát ở mức hợp lý, từ đó có lợi sự ổn định tâm lý của dân chúng và nhà đầu tư, từ đó duy trì và thúc đẩy sự phát triển của các hoạt động kinh doanh trong nền kinh tế và loại lạm phát “vừa phải” luôn là sự lựa chọn của hầu hết các nước.

Điều hành chính sách tiền tệ và tài khóa nhằm kiểm soát lạm phát

Điều hành chính sách tiền tệ

Là chính sách vĩ mô, trong đó, ngân hàng trung ương (NHTW) thông qua các công cụ của mình thực hiện kiểm soát và điều tiết lượng tiền cung ứng nhằm đạt được các mục tiêu: (i) Kiểm soát lạm phát, ổn định giá cả, ổn định sức mua của nội tệ; (ii) Ổn định sức mua đối ngoại của đồng nội tệ; (iii) Tăng trưởng kinh tế; (iv) Tạo công ăn việc làm.

Ngày nay, chính sách tiền tệ (CSTT) thường chủ yếu hướng vào kiểm soát lạm phát, ổn định giá trị của đồng nội tệ và NHTW chủ yếu thực thi CSTT bằng cách đặt ra một mục tiêu cho lãi suất qua đêm trên thị trường tiền tệ liên ngân hàng và điều chỉnh lượng cung tiền của NHTW. Để giảm thiểu tối đa rủi ro trên bảng cân đối của NHTW, tất cả các nghiệp vụ cung cấp thanh khoản được diễn ra dưới hình thức các giao dịch đối ứng trên cơ sở các tài sản thế chấp đủ tiêu chuẩn.

Nói cách khác, trong điều kiện bình thường, NHTW không có quan hệ cho vay trực tiếp với Chính phủ và khu vực tư nhân (NHTW không tiến hành việc mua đứt trái phiếu chính phủ hay nợ doanh nghiệp và các công cụ nợ khác) nhưng bằng cách điều chỉnh mức lãi suất chính sách, NHTW có khả năng kiểm soát khả năng thanh khoản trên thị trường tiện tệ một cách có hiệu quả. Biện pháp này giúp NHTW có thể đưa ra CSTT mở rộng phù hợp với nền kinh tế trong giai đoạn suy thoái, qua đó giúp thúc đẩy nền kinh tế phát triển năng động hơn. Cần lưu ý là CSTT chủ yếu phát huy tác động tích cực của nó trong ngắn hạn, nếu như sử dụng nó kéo dài thì thường gây ra tình trạng lạm phát gia tăng bởi thực chất CSTT không tác động trực tiếp vào tổng cầu.

Hơn nữa, CSTT thường có “độ trễ” do: (i) Phản ứng của nền kinh tế thường chậm so với các thời điểm tác động của CSTT - Đây là loại “độ trễ thực hiện” (thời gian từ khi nhận biết các vấn đề của nền kinh tế đến khi điều chỉnh CSTT); (ii) Hiệu quả tác động thường không thể nhận biết và đánh giá ngay lập tức - Đây là loại “độ trễ hiệu quả” (thời gian từ khi CSTT bắt đầu tác động đến nền kinh tế cho đến khi đạt hiệu quả đầy đủ thông qua những thay đổi của các biến số kinh tế vĩ mô).

Khi NHTW can thiệp qua nghiệp vụ thị trường mở bằng cách bơm thêm tiền vào nền kinh tế (mua vào các giấy tờ có giá), thì mục tiêu của NHTW là nhằm hạ lãi suất trên thị trường liên ngân hàng nhưng điều này là không chắc chắn bởi nó hoàn toàn phụ thuộc vào hiệu ứng tính lỏng, hiệu ứng giá cả và hiệu ứng thu nhập thì loại hiệu ứng nào có tính trội. Nếu như hiệu ứng tính lỏng là hiệu ứng trội so với 2 loại hiệu ứng khác thì với việc NHTW mua vào các công cụ nợ sẽ giúp hạ lãi suất thị trường, nhưng nếu như hiệu ứng giá và hiệu ứng thu nhập có tính trội thì với việc NHTW mua vào các công cụ nợ sẽ làm lãi suất trên thị trường liên ngân hàng tăng lên, gia tăng lạm phát.

Điều hành chính sách tài khóa

Là công cụ của chính sách kinh tế vĩ mô được Chính phủ sử dụng để huy động, phân phối và sử dụng có hiệu quả các nguồn lực tài chính nhằm thực hiện các mục tiêu kinh tế - xã hội của quốc gia. Công cụ của CSTK bao gồm: Thuế; chi tiêu ngân sách; vay nợ chính phủ. Mỗi công cụ này có những cơ chế tác động khác nhau đến các hoạt động kinh tế - xã hội và vì vậy, việc sử dụng những công cụ nào hoàn toàn tùy thuộc vào bối cảnh và điều kiện kinh tế của mỗi nước trong từng thời kỳ.

Khi nền kinh tế có biểu hiện suy thoái, thiếu hụt về tổng cầu, Chính phủ thường áp dụng CSTK mở rộng. Công cụ để thực hiện CSTK mở rộng chủ yếu là giảm thuế và tăng chi tiêu ngân sách. Tuy nhiên, nếu như Chính phủ thực hiện song hành việc tăng chi ngân sách và giảm thuế thì có thể dẫn đến tình trạng bội chi ngân sách nhà nước. Chính vì vậy, CSTK mở rộng còn được gọi là CSTK bội chi.

Khi nền kinh tế có dấu hiệu lạm phát gia tăng, nguy cơ tác động xấu đến các hoạt động kinh tế - xã hội, thì Chính phủ có thể sử dụng CSTK thắt chặt. Công cụ để thực hiện thắt chặt CSTK chủ yếu thông qua việc giảm chi ngân sách, giảm vay nợ và tăng thuế. Mặc dù, CSTK tác động trực tiếp đến thành phần của tổng cầu (thông qua hạng mục chi tiêu Chính phủ G), qua đó, tác động đến các mục tiêu kinh tế vĩ mô (chủ yếu là tăng trưởng kinh tế), nhưng do CSTK phải tuân thủ những quy trình khá phức tạp, tốn thời gian, vì vậy, CSTK cũng có “độ trễ. Hơn nữa, sự tác động của CSTK mạnh hơn so với sự tác động của CSTT đến các mục tiêu kinh tế vĩ mô, do sự tác động trực tiếp của chi tiêu Chính phủ cũng như chính sách thuế và vay nợ của Chính phủ có sự tác động rất mạnh đến các hoạt động kinh tế - xã hội.

Dixit và Lambertini (2003) đã chỉ ra rằng, cơ quan chính sách (thường là cơ quan quản lý ngân sách) áp dụng phương thức điều hành theo ý kiến chủ quan sẽ có các hành vi bất hợp tác với cơ quan chính sách điều hành theo các nguyên tắc luật định (thường là NHTW), cơ quan quản lý ngân sách thường bắt cơ quan quản lý tiền tệ phải du di các cam kết chính sách của mình.

Khi CSTK mở rộng khó kiểm soát dẫn tới thâm hụt ngân sách gia tăng thì để cân bằng ngân sách thường Chính phủ sử dụng nguồn in tiền để tài trợ thâm hụt này. Nếu như Chính phủ không muốn thông qua in tiền để tài trợ thâm hụt ngân sách thì buộc phải đi vay nợ để tài trợ thông qua phát hành các giấy tờ có giá - tạo ra sự thay đổi cơ cấu tài sản trong nền kinh tế. Việc phát hành giấy tờ có giá để vay nợ sẽ tạo ra một sự gia tăng cầu trong hiện tại và gây sức ép gia tăng lạm phát. Lạm phát sẽ càng tăng cao khi xu hướng tiêu dùng biên trong dân chúng lớn. Hơn nữa, khi Chính phủ không cắt giảm chi tiêu và tăng thuế để giảm bội chi ngân sách và nợ công, thì các hộ gia đình không chịu áp lực về cắt giảm tiêu dùng, ngược lại, sẽ vẫn tiếp tục tiêu dùng cao, làm tăng thêm sức ép lên giá cả.

Cùng với việc Chính phủ tăng cường vay nợ công, thì đầu tư khu vực tư nhân bị thu hẹp do lãi suất tín dụng gia tăng. Điều này dẫn tới tăng trưởng kinh tế bị tác động đáng kể. Mặt khác, khi một bộ phận nguồn lực tài chính bị thu hút vào khu vực công, nhưng đầu tư công lại thiếu hiệu quả, thậm chí bị lãng phí, thất thoát, thì tăng trưởng kinh tế sẽ bị suy giảm - đây chính là khoản mất không của xã hội do nợ công tạo ra.

Lưu ý rằng, hiệu ứng mất không này còn xảy ra đối với các khoản vay nợ nước ngoài, sở dĩ như vậy là bởi khi Chính phủ đi vay nợ nước ngoài bằng các đồng ngoại tệ thì sẽ phải thường trực đối diện với các loại rủi ro lãi suất và tỷ giá do các biến số này thường xuyên biến động. Khi lãi suất hay tỷ giá thay đổi theo hướng bất lợi sẽ làm tăng gánh nặng trả nợ của ngân sách quốc gia.

Một vấn đề cần lưu ý trong điều hành CSTK là trong những nến kinh tế có mức độ minh bạch chính sách chưa cao thì yếu tố lạm phát kỳ vọng luôn diễn biến rất phức tạp, nhất là trong điều kiện chi thường xuyên không được kiểm soát hiệu quả, đầu tư công dàn trải thất thoát, lãng phí lớn thì mỗi khi Chính phủ ra chủ trương phát hành trái phiếu chính phủ hay bảo lãnh cho phát hành trái phiếu công trình nào đó sẽ dẫn đến các hệ quả khó lường: (i) Thị trường tín dụng bị cạn kiệt nguồn lực và dự báo chi phí hoạt động tín dụng sẽ tăng lên trong tương lai; (ii) Kỳ vọng lạm phát sẽ gia tăng và giá cả các mặt hàng tiêu dùng thiết yếu sẽ tăng lên, dẫn dắt sự gia tăng rất khó kiểm soát của hàng loạt các măt hàng tiêu dùng trong nền kinh tế. Sự cộng hưởng của cả 2 tác động trên sẽ dẫn tới các hệ quả về lạm phát trong nền kinh tế rất khó dự báo và khó kiểm soát.

Những vấn đề đặt ra

Qua nghiên cứu, phân tích điều hành CSTT và CSTK có thể rút ra một số nội dung như sau:

Thứ nhất, khi thực thi CSTK và CSTT nhằm thúc đẩy tăng trưởng kinh tế, tạo công ăn việc làm cho dân chúng thì mức giá chung sẽ tăng lên. Với những nền kinh tế ít có sự minh bạch về chính sách thì sự mở rộng của CSTK thông qua tăng cường vay nợ công cũng như thâm hụt ngân sách kéo dài khó kiểm soát sẽ khiến xuất hiện loại tâm lý lạm phát “kỳ vọng” một khi nợ công vượt ngưỡng trần quy định cũng như tình trạng lãng phí, thất thoát trong đầu tư công.

Để có thể loại bỏ lạm phát “kỳ vọng” thì có xu hướng phải thắt chặt CSTT, điều này lại khiến tăng trưởng kinh tế bị sụt giảm. Nếu như Chính phủ vừa phải áp dụng các giải pháp kiểm soát lạm phát cũng như duy trì được tốc độ tăng trưởng kinh tế cao theo cam kết thì rất có thể CSTT phải triển khai theo hướng “lúc chặt, lúc lỏng”, điều này tạo nên sự hoang mang dao động của các chủ thể trong nền kinh tế. Do vậy, nhằm loại bỏ tâm lý kỳ vọng lạm phát là phải kiểm soát chặt chẽ đầu tư công, tránh thất thoát lãng phí, giảm dần tình trạng thâm hụt ngân sách nhà nước.

Thứ hai, tăng cường sự phối hợp giữa CSTK và CSTT hướng tới thúc đẩy tăng trưởng kinh tế. Tuy nhiên, nếu sự phối hợp giữa 2 công cụ chính sách này lỏng lẻo, sẽ gây ra các bất ổn tiềm ẩn trên thị trường tài chính và tác động bất lợi đến tăng trưởng kinh tế.

Nghiên cứu của Andersen (2002) chỉ ra rằng, cái giá phải trả cho CSTK bất hợp tác với CSTT là khá lớn khi có các cú sốc hệ thống và có nhiều cơ quan điều hành chính sách. Ngược lại, chi phí bình ổn sẽ giảm đi trong trường hợp có các cú sốc cục bộ và số lượng các cơ quan chính sách ít hơn. Uhlig (2002) giả định rằng, NHTW thực hiện mục tiêu giảm thiểu sự chênh lệch giữa tăng trưởng thực tế với tăng trưởng tiềm năng, cũng như lạm phát thực tế và lạm phát mục tiêu, khi đó, nếu NHTW phối hợp thêm với nhiều cơ quan điều hành CSTK chỉ nhằm mục tiêu bình ổn tăng trưởng kinh tế thì sự phối hợp đó sẽ không hiệu quả, vì sẽ có nhiều áp lực đặt nặng lên mục tiêu bình ổn tăng trưởng kinh tế. Do vậy, để thực hiện mục tiêu tăng trưởng kinh tế thường phải hy sinh mục tiêu kiểm soát lạm phát trong ngắn hạn. Muốn vậy, NHTW sẽ phải tăng lãi suất để chống lạm phát trong dài hạn. Điều này đặt ra yêu cầu thực tiễn là phải thống nhất cơ quan thực thi CSTK thông qua việc thống nhất cơ quan kiểm soát thu ngân sách, vay nợ nước ngoài, đầu tư công từ nguồn ngân sách về một đầu mối, khi đó việc phối hợp giữa chính sách vĩ mô mới hiệu quả và tiết giảm các chi phí kiểm soát kinh tế vĩ mô.

Nghiên cứu của Lambertini và Rovelli (2004) về cơ chế phối hợp giữa CSTK và CSTT cũng chỉ ra rằng, CSTK nên triển khai trước CSTT trên cơ sở CSTK được điều chỉnh theo nguyên tắc tối thiểu hóa hàm tổn thất. Sự phối hợp chính sách này cũng phù hợp với các quy định thể chế các quốc gia bởi các quyết định về CSTK được đưa ra trước và ít thay đổi hơn so với CSTT.

Togo (2007) cho rằng, vấn đề phối hợp chính sách sẽ xử lý tốt hơn trên cơ sở xây dựng một khuôn khổ quản lý tài sản – nợ của một quốc gia. Nghiên cứu này nhấn mạnh, tầm quan trọng của việc tách bạch chính sách và có sự phối hợp đồng bộ nhằm ngăn ngừa sự lấn át của một cơ quan nào đó trong việc triển khai chính sách có thể dẫn tới sự không nhất quán trong việc thực thi chính sách một cách đồng bộ.

Nhằm bảo đảm sự minh bạch trong kiểm soát lạm phát, nhiều nước thực thi chính sách lạm phát mục tiêu, trong đó, Chính phủ (thông qua NHTW) công bố cụ thể về một tỷ lệ lạm phát nhất định và cam kết điều hành duy trì tỷ lệ này trong cả năm. Với việc cam kết tỷ lệ lạm phát mục tiêu như vậy, NHTW chỉ theo đuổi mục tiêu duy nhất đó là ổn định giá trị của đồng nội tệ, nhưng khi đó, tăng trưởng kinh tế và việc làm sẽ bị hy sinh và vì vậy, nhiều nước theo đuổi tăng tốc kinh tế sẽ phải cân nhắc nếu như CSTK ít hiệu quả hoặc thiếu dư địa cần thiết.

Tài liệu tham khảo:

1. Beetsma, R., và Uhlig, H. (1999), An Analysis of the Stability and Growth Pact. The Economic Journal. 109, 546-571;

2. Dixit và Lambertini (2003), Interactions of Commitment and Discretion in Monetary and Foscal Policies. American Economic Review, 93. 1522-42;

3. Keynes, J. M (1937), The General Theory of Employment, Quarterly Journal of Economics, vol. 51, no. 2, 209-223 Keynes, J. M. 1937. The General Theory of Employment, Quarterly Journal of Economics, vol. 51, no. 2, 209-223;

4. Lambertini và Rovelli (2004), Monetary and fiscal policy coordination and macroeconomic stabilization: A theoretical anallysis. Working Papers number 464. Universita’ di Bologna;

5. Mishkin, F. (2007), The economics of money, banking and finance. 8th ed. Pearson Education. pp. 597-605;

6. Paul. A.Samuelson & William D.Nordhaus (1989), Kinh tế học (Tập I). Viện Quan hệ quốc tế;

7. Togo, E. (2007), Coordinating public debt management with fiscal and monetary policies: .An analytical framwork. Policy Research Working Paper 4369. The World Bank.11.