Lãi suất có giảm khi Ngân hàng Nhà nước ngừng hút tiền?

Ngân hàng Nhà nước (NHNN) đã ngừng phát hành tín phiếu từ 9/11 và bơm ròng trở lại thị trường mở, khiến thanh khoản hệ thống ngân hàng thêm dôi dư. Điều này đặt ra câu hỏi liệu lãi suất theo đó có giảm thêm trong thời gian tới.

Đến nay, NHNN đã bơm ròng khoảng 94.000 tỷ đồng trở lại thị trường mở. Ước tính, trong tháng 11/2023, hệ thống ngân hàng sẽ ghi nhận thêm 75,4 nghìn tỷ đồng tín phiếu đáo hạn.

Động thái ngừng hút ròng của NHNN diễn ra trong bối cảnh áp lực tỷ giá USD/VND đã giảm bớt kể từ đầu tháng 11/2023. Kết quả, lượng lớn thanh khoản đã quay trở lại hệ thống đã đẩy mặt bằng lãi suất liên ngân hàng giảm mạnh trong các phiên vừa qua.

Cụ thể, ngày 16/11, lãi suất qua đêm đã giảm xuống 0,21%. Lãi suất tại các kỳ hạn dưới 1 tháng khác cũng giảm mạnh và đang trong khoảng 0,33 % - 1,44%.

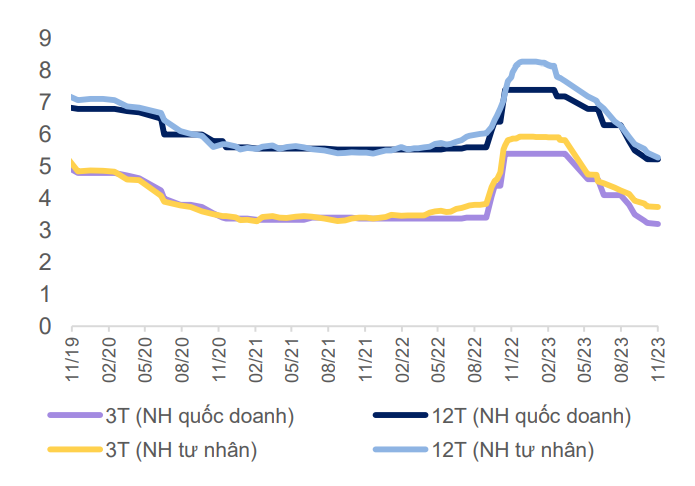

Ở một diễn biến khác, trong hai tuần đầu tháng 11, các ngân hàng thương mại tiếp tục có đợt giảm lãi suất huy động, đáng chú ý lãi suất kỳ hạn 12 tháng của VCB đã giảm xuống còn mức thấp kỷ lục 5%/năm.

Lãi suất tại các ngân hàng thương mại cổ phần khác cũng giảm xuống dưới mức 6%/năm đối với kỳ hạn 12 tháng.

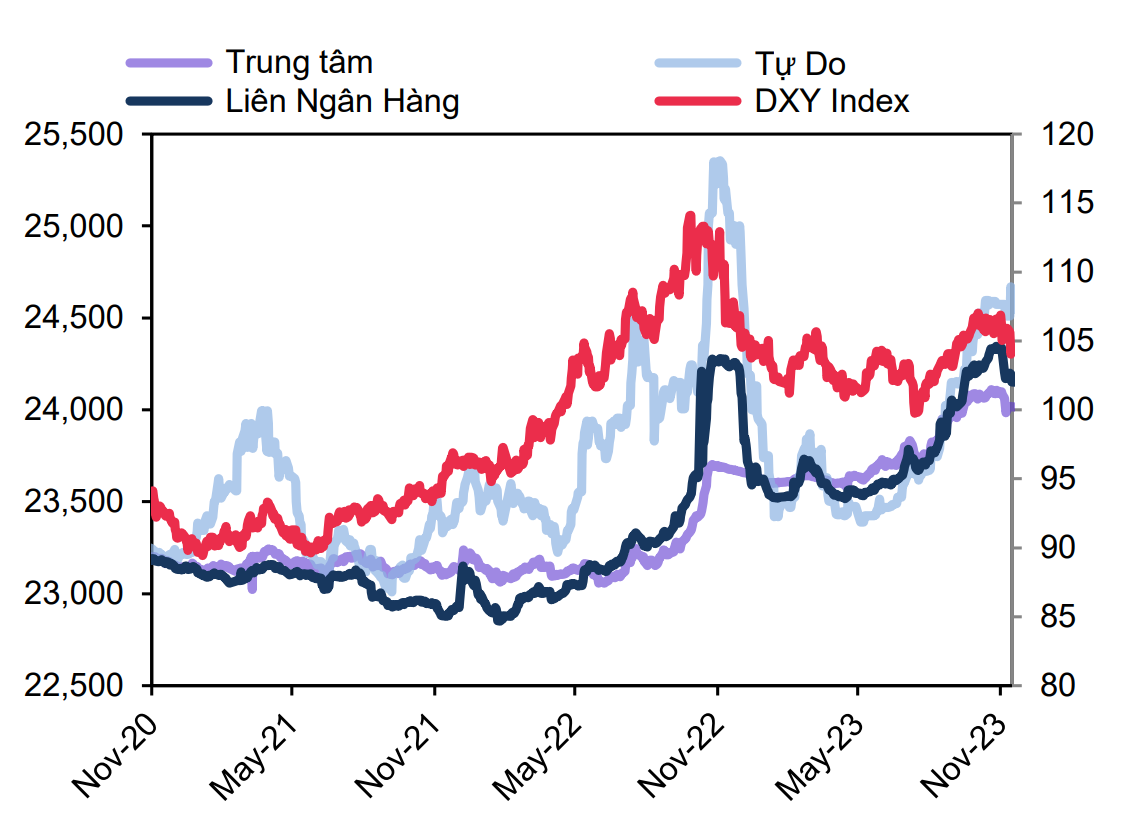

Trong khi đó, tỷ giá USD/VND đảo chiều sau khi áp lực quốc tế hạ nhiệt. Từ đầu tháng 11/2023, tỷ giá trong nước đã có xu hướng giảm khi đồng USD suy yếu trên thị trường quốc tế.

Tỷ giá liên ngân hàng đang giao dịch xung quanh vùng 24.293 VND, giảm 1% so với đỉnh, tăng 2,8% so với đầu năm. Tỷ giá tự do ít biến động hơn khi vẫn giao dịch xung quanh mức 24.550 VND tại các phiên gần nhất. Tỷ giá trung tâm cũng đã giảm mạnh trong tuần và hiện đang giao dịch 23,971 VND.

NHNN ngừng hút ròng, tỷ giá hạ nhiệt nhưng theo nhận định của Công ty Chứng khoán MB (MBS), từ nay cho đến cuối năm 2023, lãi suất huy động sẽ ít có khả năng giảm thêm trong bối cảnh chính sách tiền tệ không còn nhiều dư địa để tiếp tục nới lỏng.

Theo TS. Võ Trí Thành - chuyên gia kinh tế, thời điểm hiện tại đến đầu 2024, việc hạ lãi suất điều hành sẽ khó khăn. Nguyên nhân không nằm ở lạm phát, mà vấn đề cơ bản là áp lực.

“Chúng ta không thể để VND mất giá, vừa để giữ chỗ cho tỷ giá phát triển, đảm bảo thanh khoản. Nếu tỷ giá mất quá, không chỉ là dòng tiền mà bản thân doanh nghiệp sẽ rất khó khăn. Chúng ta sẽ phải chấp nhận mức độ mất giá nhưng không thể quá cao”, TS. Thành nhận định.

Việc hạ lãi suất điều hành rất khó nhưng hiện cũng đang thúc giục các ngân hàng hạ lãi suất cho vay, bởi quyết định lãi suất của các ngân hàng thương mại thường có độ trễ nhất định so với lãi suất điều hành.

Thêm vào đó, ông Thành cho rằng, việc các ngân hàng thương mại huy động cũng quá cao trước đây (cuối năm 2022), nếu hạ nhanh sẽ lỗ nặng. Tuy nhiên, các ngân hàng đều có tập khách hàng của riêng, “khẩu vị” khác nhau, do đó sẽ có quyết định lãi suất khác nhau.

Ông Thành hi vọng, lãi suất bên ngoài như của Cục Dự trữ liên bang Mỹ (Fed) sẽ giảm từ giữa năm sau giúp áp lực giảm bớt. Nếu hệ thống ngân hàng cũng ổn hơn một chút và sớm tái cấu trúc ngân hàng sẽ tốt. Tuy nhiên tái cấu trúc ngân hàng rất chậm.

“Thực sự phải chung sức đồng lòng, nếu hệ thống ngân hàng lành mạnh, hy vọng năm sau có thể ngân hàng nhà nước có thể hạ lãi suất điều hành chút nữa. Chứ hiện tại, chúng ta chỉ có thể cố gắng giữ lãi suất không tăng. Tuy nhiên, các ngân hàng thương mại có thể giảm lãi suất theo các gói ưu đãi của Chính phủ chỉ đạo”, ông Thành chia sẻ.